内容概要:截至2022年12月,我国医疗美容机构、企业累计成立数量达15023家,行业市场竞争激烈,且国内广东、安徽、浙江、广西等沿海省份由于经济发展程度更高的、居民医美接受程度更高,地区医疗美容企业、医院及机构数量更多,地区企业发展情况更好,医疗美容上市企业分布密集。2021年,国产上市企业华熙生物、爱美客、四环医药、昊海生物、复星医药、瑞丽医美、光莆股份及冠昊生物的医美业务经营收入所占市场份额分别为0.31%、0.63%、0.18%、0.2%、0.13%、0.08%、0.03%、0.18%,我国医疗美容行业市场集中度有待进一步提升。

关键词:医疗美容类企业区域分布情况、医美行业企业竞争格局、医疗美容行业重点企业分析

一、沿海省份企业分布密集,行业市场竞争激烈

随着科学技术进步、医药水平提升,美容开始细分为生活美容与医疗美容,其中,生活美容指运用非医疗性手段对人体进行的非侵入性的美容护理,脱离医疗行为,是一种日常消费行为;而根据《医疗美容服务管理办法》显示,医疗美容是指运用手术、药物、医疗器械以及其他具有创伤性或者侵入性的医学技术方法对人的容貌和人体各部位形态进行的修复与再塑。相较而言,医疗美容手术室、医疗器械、医护着装、消毒设备等场地环境要求严格,且大部分医疗美容手段的具体实施皆需具有执业医师资格及整形外科资质的专业医师进行操作。

我国医疗美容行业自1949年北京大学第三医院设立了整形外科以来,产业市场不断发展。近年来,随着医疗美容手段丰富、医美手段成功率提升、行业监管制度完善及监管力度增强,我国医疗美容市场接受度不断提升,国内各地区医疗美容产品生产企业不断增加,具备医疗美容整形实施资质的医疗机构、美容院和整形医院加速萌芽,截至2022年12月,我国医疗美容机构、企业累计成立数量达15023家。从企业区域分布情况看,国内广东、安徽、浙江、广西等沿海省份由于经济发展程度更高的、居民医美接受程度更高,地区医疗美容企业、医院及机构数量更多,地区企业发展情况更好,医疗美容上市企业分布密集。此外,沿海或经济发展程度更高地区拥有更为完整的医疗美容产业链整体服务能力,湖南、湖北等内陆地区因市场积累等多方因素影响,其医疗美容类企业多为医美原料或器械生产企业,医美服务平台类企业发展程度不足。

经过行业市场的不断发展,国内医美行业技术手段水平不断提升,市场国产医美信任度不断提高,医美行业市场加速扩容。据统计数据显示,2021年,我国医美行业市场规模进一步突破达到2274亿元,同比增长15.14%;国产上市企业华熙生物、爱美客、四环医药、昊海生物、复星医药、瑞丽医美、光莆股份及冠昊生物的医美业务经营收入所占市场份额分别为0.31%、0.63%、0.18%、0.2%、0.13%、0.08%、0.03%、0.18%。国内医疗美容行业市场竞争激烈,行业市场集中度有待进一步提升。

二、加速构建完善企业医美产品体系,生物技术研发成为市场竞争重点

(一)华熙生物:医美产品管线规划基本清晰,业务处于加速发展阶段

华熙生物成立于2000年,以合成生物科技为驱动,致力于不断提高生命质量、延长生命长度,为人类带来健康、美丽、快乐的生命体验,是全球知名的生物科技公司和生物材料公司。目前,华熙生物经营业务涵盖生物活性物原料、医疗终端产品、功能性护肤品和功能性食品四个业务板块,其中,医疗终端业务产品包括有皮肤类医疗美容产品、医药原料、医疗器械及医疗设备,业务整体营业收入主要来自于皮肤医疗美容产品销售。

华熙生物通过实现gamma-氨基丁酸、5-氨基乙酰丙酸、依克多因、麦角硫因、人乳寡糖、硫酸软骨素、肝素、胶原蛋白、beta-烟酰胺单核苷酸(NMN)等生物活性物的产业化转化,逐步形成了生物科技全产业链式业务经营状态,企业医疗美容业务产品研发因此得以逐步推进、突破,于2012年推出并上市我国第一个获得NMPA批准文号的国产交联透明质酸真皮填充剂“润百颜®”注射用修饰透明质酸钠凝胶,华熙生物医美业务板块由此启航。

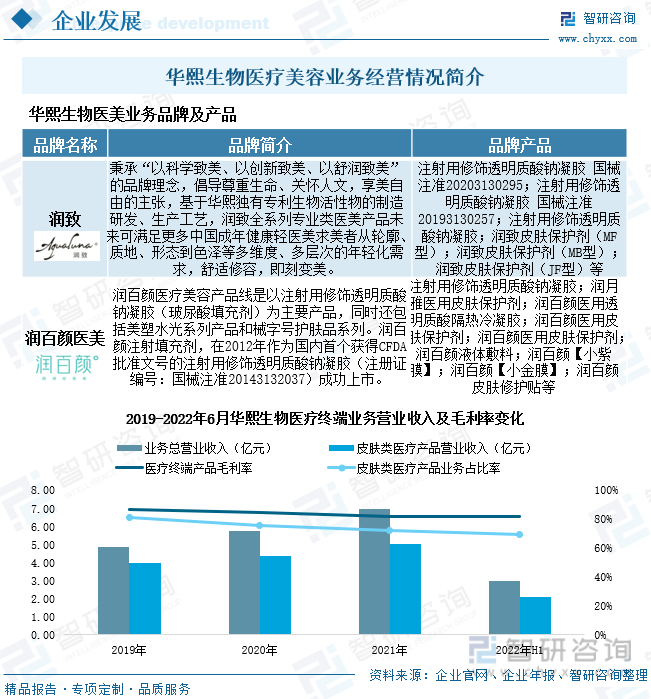

通过对水光、玻尿酸填充、再生材料、修复类产品、医美设备的多领域全流程布局,华熙生物拥有了为消费者提供“一站式”医美解决方案的能力,培养了润致、润百颜医美两大医美业务品牌,旗下医用类美容产品包括有注射用修饰透明质酸钠凝胶、注射用修饰透明质酸钠凝胶、注射用修饰透明质酸钠凝胶、注射用修饰透明质酸钠凝胶、润月雅医用皮肤保护剂、润百颜医用皮肤保护剂Puresense HA P19、润百颜液体敷料、润百颜【小紫膜】、润百颜皮肤修护贴等,通过不断地组织结构升级及战略调整,企业医美产品管线规划已基本清晰,目前正聚焦深耕微交联等差异化优势品类研发。

2022年上半年,华熙生物医疗终端业务营业收入为3亿元,其中皮肤类医美产品销售收入达2.08亿元;业务整体营业收入同比下降4.53%,毛利率下降至81.93%。因新冠肺炎疫情影响,华熙生物第二季度医疗终端产品的销售受到不同程度的影响,叠加企业产品策略调整及产品结构优化战略推进影响,企业皮肤类医疗美容产品销售出现小幅下滑态势。从2019-2021年企业医疗美容业务发展情况看,受益于企业修护精华液次抛、喷剂敷料、皮肤修护贴等产品种类增加及医美品牌市场认知度提升,华熙生物医美业务整体呈现上升发展态势,并于2021年实现了21.4%的高增速式增长。

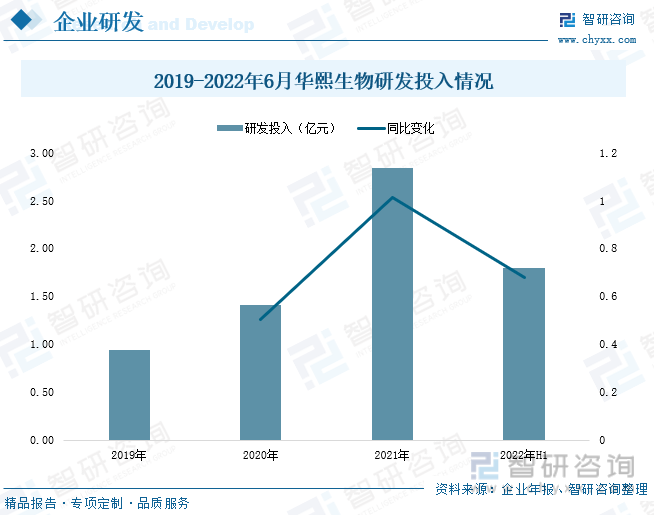

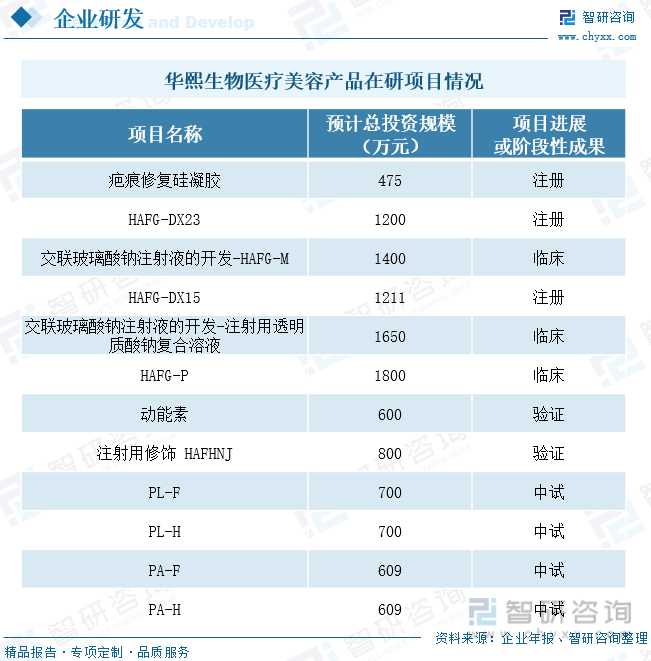

产品生物技术研发是华熙生物业务增长的根本推动力,随着企业业务调整及发展战略逐步推进,华熙生物研发投入金额逐年增加,且年投入金额逐年上升。2021年,华熙生物研发投入金额达2.84亿元,同比增幅达101.43%;2022年1-6月,企业累计研发投入金额达1.79亿元,同比增长67.93%。2022年上半年,得益于产品技术研发投入力度增强,华熙生物医疗终端业务板块研发项目共63项,其中医美业务产品在研项目包括有疤痕修复硅凝胶、HAFG-DX23、交联玻璃酸钠注射液的开发-HAFG-M、HAFG-DX15、交联玻璃酸钠注射液的开发-注射用透明质酸钠复合溶液、HAFG-P、动能素等。值得注意的是,华熙生物两款单相填充剂即将完成注册申报工作并等待取得Ⅲ类医疗器械注册证、第三类医疗器械水光产品已经进入临床试验阶段、胶原蛋白敷料正在工艺验证中,且企业依克多因终端产品分类界定逐渐明朗,多款基于依克多因原料布局的终端产品研发持续推进。

相关报告:智研咨询发布的《中国医疗美容行业投资潜力分析及发展前景展望报告》

(二)和康生物:主营皮肤填补剂类产品销售,业务经营持续向好

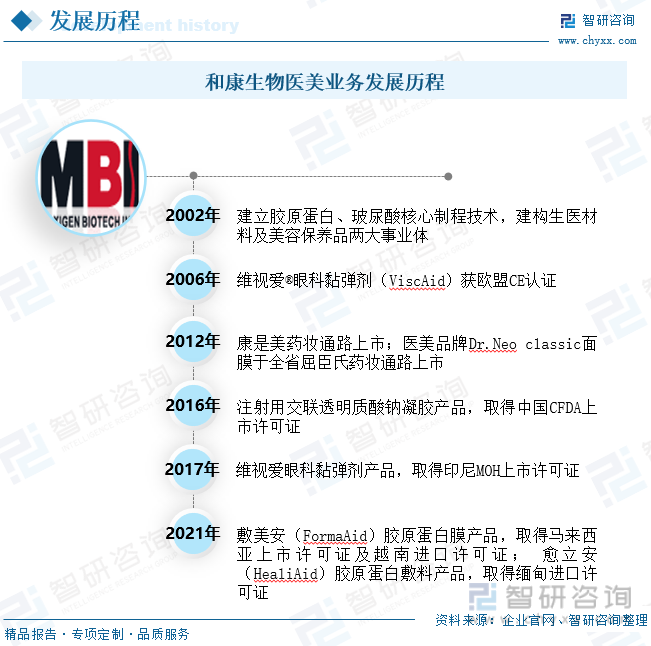

和康生物科技股份有限公司(以下简称和康公司)于1998年12月在台北成立,主要从事膠原蛋白和玻尿酸类相关产品及各项疾病治疗生物药品的研发、生产及销售业务,同时包括各类医疗器材、药品、食品、面膜及保养产品的生产销售。和康生物生医产品主要应用于骨科、医美、牙科、一般外科及眼科,已取得全球56张产品认证,销售足迹遍布亚洲、欧洲、非洲及北美洲共计超过50个国家及其他新兴市场;保养品事业部专注于设计各类独特剂型配方,且拥有通过ISO 22716与GMP认证的工厂,能提供最具功效及信赖的保养品,产品体系包含面膜系列、洁肤系列、护肤系列、护发系列及身体保养系列等系列产品,可以满足各类肤质及护肤保养需求,且产品遍销全球。

受惠于专业核心技术研发发展,和康生物肤美登真皮填补剂、芙媄亮皮肤填补剂、芙巧蜜皮肤填补剂等医疗美容业务产品逐步研发上市。其中,肤美登等皮肤填补剂类产品是使用微生物发酵之医药级玻尿酸、运用独特交联技术所制成之具有不同颗粒大小之皮肤填补剂,可用于填补不同程度的脸部皱纹,如肤美登透明质酸真皮填充剂是和康生物医美业务板块医美整形外科系列的第一项产品,成功通过中国NMPA及中国台湾TFDA的生产认证并实现销售,适用于皮肤中皮层填充;芙媄亮透明质酸皮肤填补剂和芙巧蜜透明质酸皮肤填补剂分别是和康生物医美整形外科系列的第二、第三项产品,分别适用于真皮层深层和皮下组织表层、皮下组织或更深层骨膜填充。此外,和康生物通过研发完成双金水晶肽这类白金、黄金粒子传导科技原料产品,完整发展出抗老除皱、低敏、保湿、美白等创新系列产品,对于肌肤的再生及修护具有更加功效,有效推动了企业医美业务发展。

2021年,和康生物业务经营收入为1.16亿元,同比增长11.86%;2022年,企业业务经营收入达1.37亿元,同比增长18.06%。在和康生物经营业务收入中,关节注射剂、胶原蛋白医材、皮肤填补剂等生医产品销售收入占比比例约70%,洗卸产品、功效型护肤保养产品、面膜等医美类消费保养产品销售收入占比比例约在30%左右。2019-2022年来,和康生物通过提升生物技术水平、丰富产品体系、合理把握市场需求变动,企业业务经营收入实现了大环境逆势增长,业务经营持续向好。据和康生物对外公布情况显示,2022年11月,和康生技MBI与大型医药通路土耳其Mars Medicine Sağlık Ürünleri Limited Şirketi签定独家经销协议,和康生物于中东欧洲市场新增土耳其长期战略合作伙伴,将持续加快企业中东欧洲业务扩展速度,为企业医美业务发提供助力。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国医美行业发展动态及投资规划分析报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国医美行业发展动态及投资规划分析报告

《2025-2031年中国医美行业发展动态及投资规划分析报告》共十四章,包含2025-2031年中国医美行业投资分析与风险规避,2025-2031年中国医美行业盈利模式与投资战略规划分析,研究结论及建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国医美行业全景速览:市场规模稳定扩张,轻医美将成主流[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)