摘要:

一、行业政策:国家鼓励抽水蓄能电站建设

抽水蓄能电站建设有利于平衡我国能源结构,构建以新能源为主的能源体系,助力“双碳”目标的实现。2021年以来,国家和各地方政府机构出台了一系列政策推动抽水蓄能行业的发展,提出:要加快抽水蓄能电站核准建设,完善抽水蓄能价格机制,明确市场化调峰资源建设,推进抽水蓄能规模化应用,构建现代储能体系,推进能源革命。并提出,到2025年,抽水蓄能装机容量将增加至6200万千瓦以上。

二、发展现状:政策加持下,抽水蓄能电站建设加快

在国家及各地方政府加快抽水蓄能电站建设下,截止2021年底,我国抽水蓄能装机容量达到3639万千瓦,较2020年增长15.56%。目前,我国已纳入规划的抽水蓄能站点总资源为8.14亿KW。其中,重点实施项目4.21亿KW,规划储备项目3.05亿元。各地区拟在“十四五”期间建设110个抽水蓄能项目,规划装机容量达到136475MW,共计投资6474.31亿元。其中,湖北地区规划在“十四五”期间建设18个抽水蓄能项目,计划装机容量达到21500MW,预备投资842.57亿元。

三、企业格局:因建设难度较大,中国电建独占鳌头

抽水蓄能的建设企业主要包括中国电建、中国能建及粤水电,此外中国安能、中国铁建等企业也参与抽水蓄能电站部分地下工程建设。因抽水蓄能投入成本及建设难度较大,中国电建承担建设项目份额约占80%,形成了一家独大的企业格局。

四、发展趋势:装机规模大幅上升,产业体系更加完善

抽水蓄能拥有容量大、速度快、稳定性强等特点,有助于扩大可再生能源发电规模,助力“双碳”目标的实现。“十四五”规划以来,国家及各地方政府大力推动抽水蓄能电站建设。2021年我国正在开展的抽水蓄能预可研阶段项目合计123个,正在开展的可研工作项目共计40个,各地区“十四五”期间拟建项目数量达到110个。随着国家电投集团、国家能源集团等投资者和中国电建、中国能建、中铁建等施工队伍加入下,产业集群逐渐扩大,抽水蓄能产业链完整度也进一步提高。

关键词:抽水蓄能政策、抽水蓄能装机量、抽水储能龙头企业

一、行业政策:国家大力推动抽水蓄能电站建设,助力实现“双碳”战略目标

2021年以来,国家和各地方政府机构出台了一系列政策推动抽水蓄能行业的发展,提出:要加快抽水蓄能电站核准建设,完善抽水蓄能价格机制,明确市场化调峰资源建设,推进抽水蓄能规模化应用,构建现代储能体系,推进能源革命。其中,抽水蓄能中长期发展规划中要求加快抽水蓄能电站建设,因地制宜,统筹电力系统需求,完善抽水蓄能产业链。提出到2025年,抽水蓄能投产总规模6200万千瓦以上;到2030年,投产总规模1.2亿千瓦左右,省级电网基本具备5%以上的尖峰负荷响应能力。抽水蓄能电站建设有利于平衡我国能源结构,构建以新能源为主的能源体系,对实现“双碳”战略目标具有重要意义。

相关报告:智研咨询发布的《2022-2028年中国抽水蓄能行业市场发展调研及投资前景评估报告》

二、发展现状:政策加持下,抽水蓄能电站建设加快

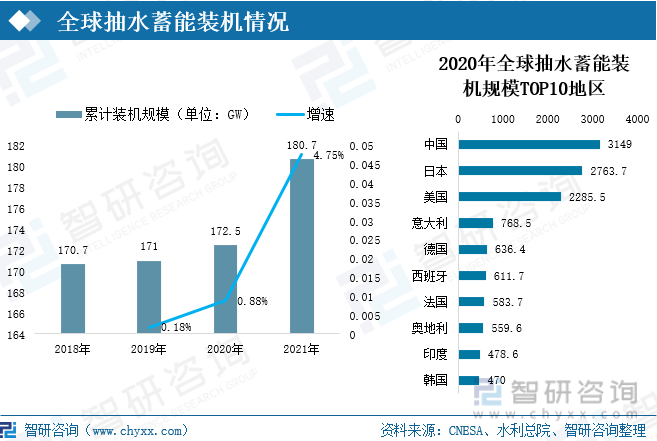

全球抽水蓄能发展主要经历了1882年~20世纪40年代末的起步阶段,20世纪60年代~70年代的快速发展阶段以及20世纪90年代至今的平稳发展阶段。截止到2020年,全球抽水蓄能装机规模占全球总电力储能项目总规模的94%,较2019年扩大1.4个百分点。2021年全球抽水蓄能装机规模达180.7GW,较2020年增长4.75%。从全球各地区抽水蓄能装机规模看,中国抽水蓄能装机规模最大。2020年,中国抽水蓄能装机规模达3149万KW,位居全球第一,日本、美国分别以2763.7万KW和2285.5万KW位居第二、第三。

我国抽水蓄能产业经过多年发展,产业链体系已基本形成。抽水蓄能产业链上游主要由水轮机、水泵、发电机、主变压器、监控系统、调速系统等设备及系统组成;中游主要由抽水蓄能电站设计和建设、抽水蓄能电站运营两大部分构成,抽水蓄能电站设计、建设企业主要包括中国电建、中国能建等,抽水蓄能电站运营主要包括国家电网、南方电网等;下游为应用市场,包括工业用电、商业用电及居民用电等。

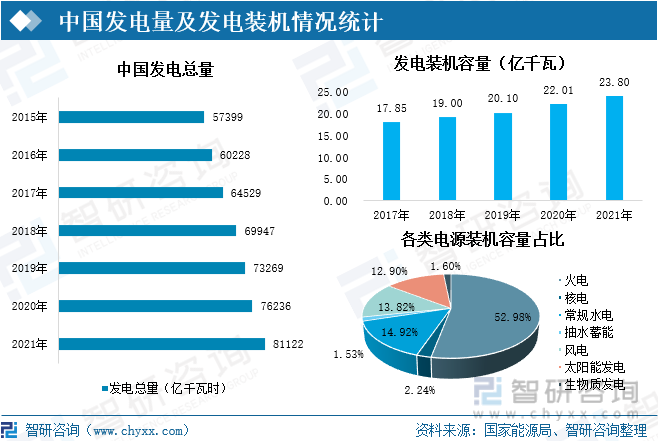

在电网工程建设增加下,我国发电总量逐年增加。到2021年,全国发电总量增加到81122亿千瓦时,较去年增长6.41%。从各类电源装机容量看,2021年发电装机总容量为23.8亿千瓦。其中,抽水蓄能装机容量3639万KW,占总装机容量的1.53%。

2021年,我国抽水蓄能装机容量为3639万千瓦,较2020年增长15.56%。在政策引导下,抽水蓄能电站将进一步加快,到2025年,我国抽水蓄能装机容量将增加至6200万千瓦;到2030年,抽水蓄能装机容量将超过1.2亿千瓦。

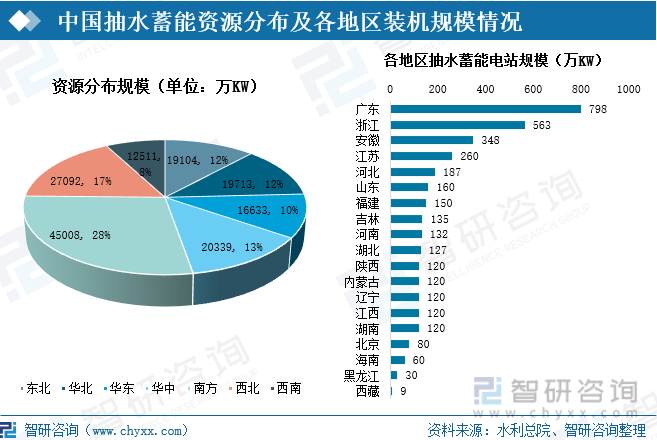

2020年底,国家能源局开展了抽水蓄能资源站点普查工作。普查结果显示:抽水蓄能资源站点共计1529个,总装机规模为16.04亿千瓦。其中,南方、西北、华中等地分布相对较多。南方抽水蓄能站点资源量为45008万千瓦,占总资源量的28%;西北抽水蓄能站点资源量为27092万千瓦,占总资源量的17%;华中抽水蓄能站点资源量为20339万千瓦,占总资源量的13%。从各地区抽水蓄能电站规模看,广东地区以798万千瓦的装机规模位居全国第一,浙江和安徽地区分别以563万千瓦和348万千瓦排行第二和第三。

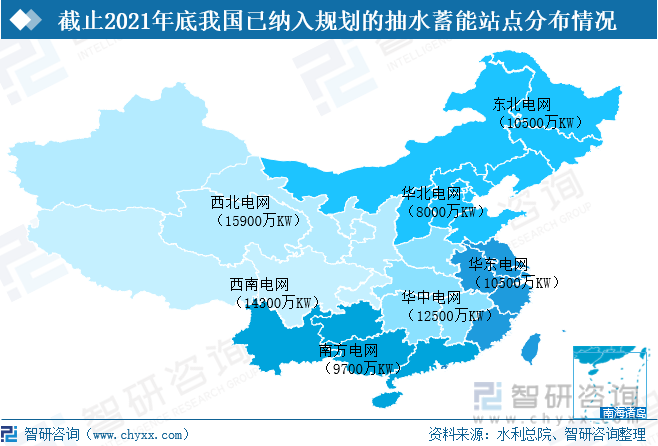

截止到2021年,我国已纳入规划的抽水蓄能站点总资源为8.14亿KW,包含了东北电网1.05亿KW、华北电网0.8亿KW、华东电网1.05亿KW、华中电网1.05亿KW、南方电网0.97亿KW、西南电网1.43亿KW和西北电网1.59亿KW。其中,重点实施项目4.21亿KW,规划储备项目3.05亿元。

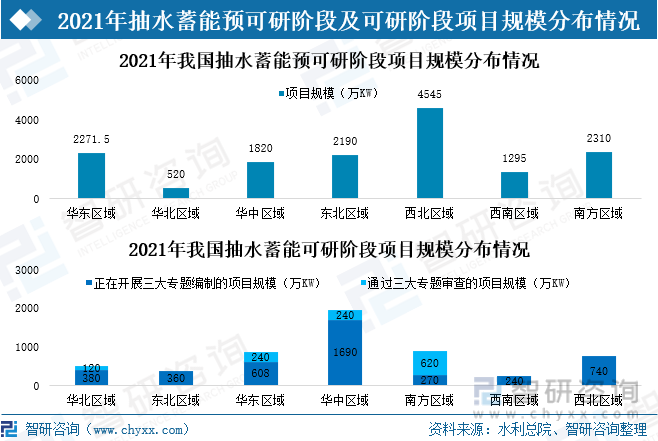

2021年我国正在开展的抽水蓄能预可研阶段项目共计123个,装机容量合计14951.5万千瓦。从区域分布看,西北区域、华东区域及南方区域分布较多,华北区域、西南区域分布较少。正在开展的可研工作项目共计40个,装机容量合计5508万千瓦。其中,正在开展专题编制的项目规模为4288万千瓦,已通过三大专题编制的项目规模为1220万千瓦。

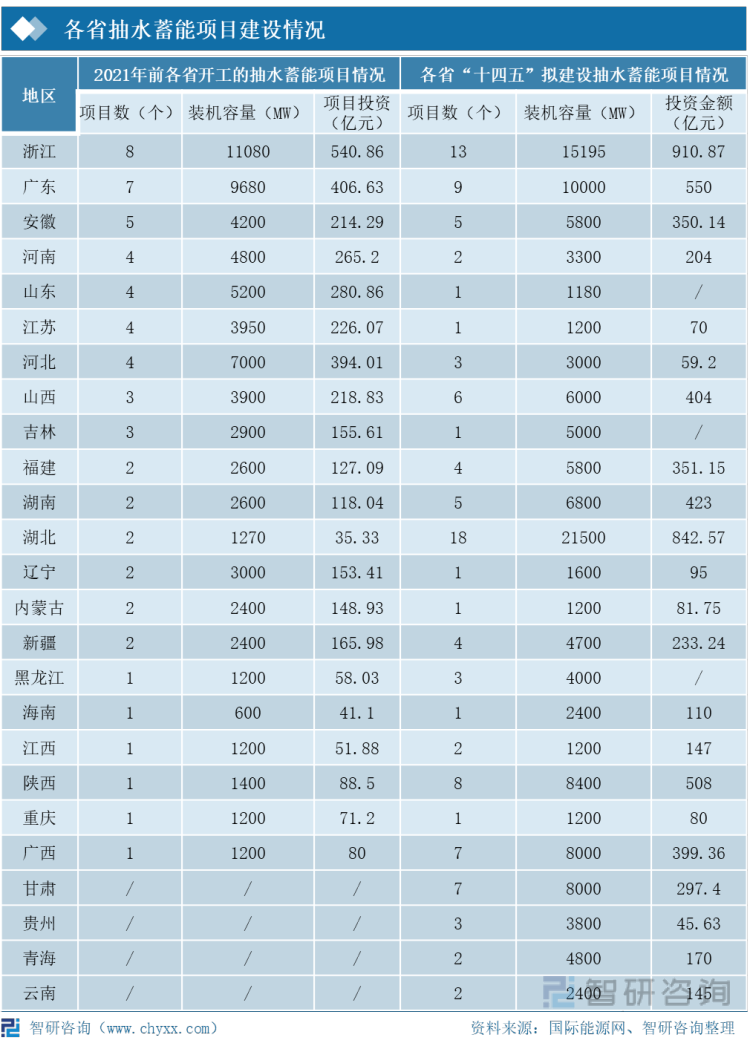

2021年前已开工的抽水蓄能项目数量共计60个,装机容量达73780MW,项目投资金额为3841.85亿元。其中,浙江已开工的抽水蓄能项目数量最多,开工了6个项目,装机容量为11080MW,项目投资金额达到540.86亿元。国家大力推动抽水蓄能电站建设后,各地区拟在“十四五”期间建设110个抽水蓄能项目,规划装机容量达到136475MW,共计投资6474.31亿元。其中,湖北地区规划在“十四五”期间建设18个抽水蓄能项目,计划装机容量达到21500MW,预备投资842.57亿元。

截止2022年7月,已开工的抽水蓄能项目共计13个,规划的装机容量为17.6GW,投资金额合计1151.96亿元。其中,浙江开工的抽水蓄能项目最多,包括泰顺抽水能电站、磐安抽水蓄能电站和天台抽水蓄能电站项目,规划装机容量共计4100MW,投资金额为253.4亿元。因项目工程规模庞大,一般从开建到投产需要5~6年时间,2021年开工的磐安抽水蓄能电站预计到2028年开始投产。

三、企业格局:因建设难度较大,中国电建独占鳌头

抽水蓄能的建设企业主要包括中国电建、中国能建及粤水电,此外中国安能、中国铁建等企业也参与抽水蓄能电站部分地下工程建设。因抽水蓄能投入成本及建设难度较大,中国电建企业承担建设项目份额约占80%。

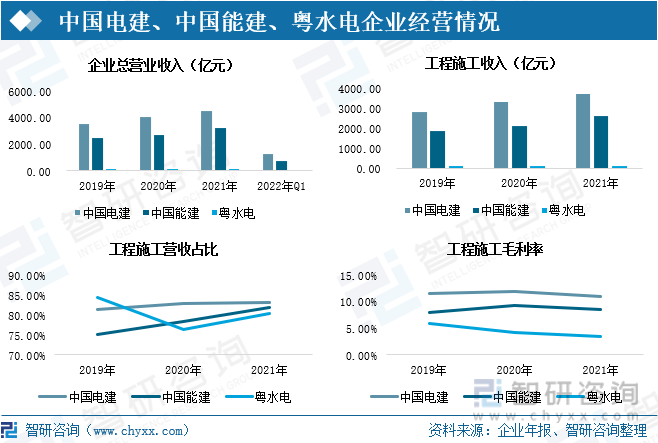

在工程施工方面,中国电建、中国能建、粤水电企业运营情况良好。2021年中国电建工程施工营业收入同比增长12.22%;中国能建工程施工营业收入同比增长24.45%;粤水电工程施工营业收入同比增长20.10%。从企业工程施工营收占比看,中国电建和中国能建企业工程施工营业收入占比呈现逐年增长态势。2021年中国电建工程施工营业收入占总收入比重上升至81.88%,中国能建工程施工营业收入占总收入比重增加到83.2%,粤水电企业工程施工营收占比震荡上涨至80.30%。因原材料价格上涨等原因,企业工程施工毛利率呈现下降态势。2021年中国电建工程施工毛利率下降0.88%,中国能建工程施工毛利率下降0.69%,粤水电企业工程施工毛利率下降0.73%。

中国电建、中国能建、粤水电企业均拥有丰富的水利建设经验和高等级勘察设计及施工总承包资质。中国电建在“十四五”期间将重点实施“双两百工程”,在200个市、县开工建设200个以上的抽水蓄能项目,开工目标2.7亿千瓦。中国能建在2022年与中国电建集团、南方电网签订了5个抽水蓄能电站项目,未来将竭尽全力达成与湖北蕲春等地方政府的抽水蓄能建设的合作。粤水电则与四川宣汉县签订招商引资协议,建设白岩滩水库抽水蓄能电站项目。

四、趋势:装机规模大幅上升,产业体系更加完善

1、抽水蓄能装机规模大幅上升

抽水蓄能拥有容量大、速度快、稳定性强等特点,有助于扩大可再生能源发电规模,助力“双碳”目标的实现。“十四五”规划以来,国家及各地方政府大力推动抽水蓄能电站建设。2021年我国正在开展的抽水蓄能预可研阶段项目合计123个,正在开展的可研工作项目共计40个。2021年前已开工的抽水蓄能项目数量共计60个,装机容量达73780MW,各地区“十四五”期间拟建项目数量达到110个,规划装机容量达到136475MW。此外,在抽水蓄能中长期规划中提到,到2025年,抽水蓄能投产总规模达到6200万千瓦以上,较2021年增加2561万千瓦。

2、抽水蓄能应用领域更加广泛

目前,在我国能源利用领域中,火电仍然占据大量比重,抽水蓄能发电装机仅占1.53%。未来,随着抽水蓄能电站的增多,抽水蓄能应用领域将更加广泛。“水风光蓄一体化”、“风光蓄一体化”应用场景也将逐步打开,建立“风光水火储一体化”多能互补模式。在城市周边、抽水蓄能资源站点聚集地,抽水蓄能将得到充分、有效利用,抽水蓄能电站受到更多重视。

3、抽水蓄能产业体系更加完善

在国家大力推动抽水蓄能产业建设下,将吸引越来越多的投资者。随着国家电投集团、国家能源集团等投资者和中国电建、中国能建、中铁建等施工队伍加入下,产业集群逐渐扩大,抽水蓄能产业链完整度也进一步提高。在技术升级加持下,产业链互动协调更加流畅,产业的配套能力也将增强。随着行业规模扩大,抽水蓄能将与旅游等产业进行融合,将形成一批围绕抽水蓄能项目的特色项目。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国抽水蓄能电站行业市场运行格局及发展策略分析报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国抽水蓄能电站行业市场运行格局及发展策略分析报告

《2025-2031年中国抽水蓄能电站行业市场运行格局及发展策略分析报告》共十章,包含中国抽水蓄能电站建设项目风险与防范措施分析,中国抽水蓄能电站建设前景预测与投资分析,中国主要抽水蓄能电站分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国抽水蓄能行业全景速览:利好政策的推动,行业装机容量持续增长[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2022年中国抽水蓄能行业相关政策汇总:政府大力推动抽水蓄能电站建设,促进抽水蓄能规模化形成[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![2021年中国抽水蓄能产业链分析:抽水蓄能产业将进入高速增长期[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![2021年中国抽水蓄能行业发展现状及发展趋势分析:全国已建抽水蓄能装机容量3639万千瓦[图]](http://img.chyxx.com/images/2022/0715/f950a388965fb54980ff04a62d6a73152ae4c002.jpg?x-oss-process=style/w320)

![截至2021年底,我国已建抽水蓄能电站总装机规模达到3639万千瓦,居世界首位。[图]](http://img.chyxx.com/general_thumb/news/35.png?x-oss-process=style/w320)