一、概述:行业发展大致经历四个阶段

轴承是现代工业的基础零部件,被誉为机械装备的“关节”,其主要功能是支撑旋转轴或其它运动体,引导转动或移动运动并承受由轴或轴上零件传递而来的载荷,它的精度、性能、寿命和可靠性对主机的使用性能和可靠性起着决定性的作用。

轴承属于风电设备的核心零部件,由于风电设备的恶劣工况和长寿命、高可靠性的使用要求,使得风电轴承具有较高的技术复杂度,是公认的国产化难度最大的两大部分(轴承和控制系统)之一,成为影响我国风电制造业发展的软肋。

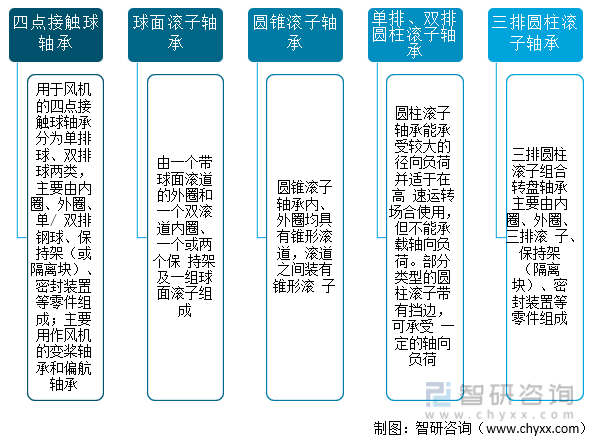

风电轴承是连接机组中偏航、变桨和传动等系统转向的重要部件,分别对应偏航轴承、变桨轴承和主轴轴承。一般来说,一组风电机组中需要偏航轴承1套(连接机舱和塔筒)、变桨轴承3套(连接叶片和轮毂),主轴轴承(支撑主轴)的数量根据技术路线的不同,一般为1-3套。此外,用于双馈式风电机组的轴承还包括齿轮箱和发电机中所用的高速轴承等。

风电轴承主要适应种类

资料来源:智研咨询整理

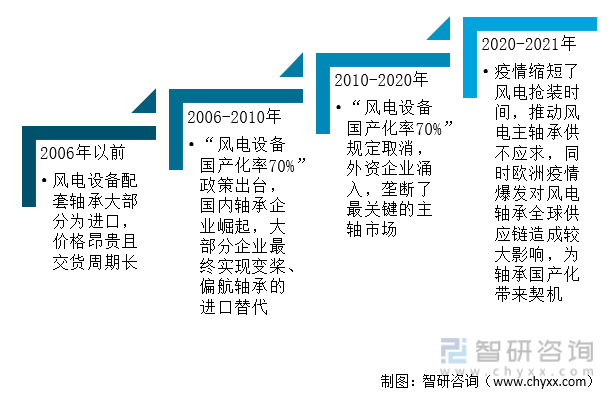

中国风电轴承行业发展大致经历了四个阶段:2006年以前(进口为主)、2006-2010年(政策引导下,国产企业崛起)、2010-2020年(外资企业涌入,垄断核心市场)、2020-2021年(疫情影响下,轴承国产渗透率提升)

中国风电轴承行业发展历程

资料来源:公开资料整理

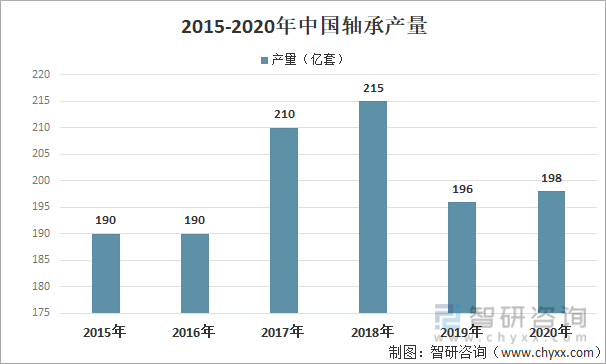

根据中国轴承行业协会数据:2019年,由于受到汽车、机床等下游行业需求下降的影响,中国轴承行业产量有所下滑,2020年稍有回升,2020年中国轴承产量为198亿套,较2019年增加了2亿套。

2015-2020年中国轴承产量

资料来源:中国轴承行业协会、智研咨询整理

二、发展背景

1.中国风电发电量占比不断提升,新增装机量大幅增长

随着世界各国对能源安全、生态环境、气候变化等问题的日益重视,加快发展风电产业已成为国际社会推动能源转型发展、应对全球气候变化的普遍共识和一致行动。风电作为应用最广泛和发展最快的新能源发电技术,已成为部分国家新增电力供应的重要组成部分。

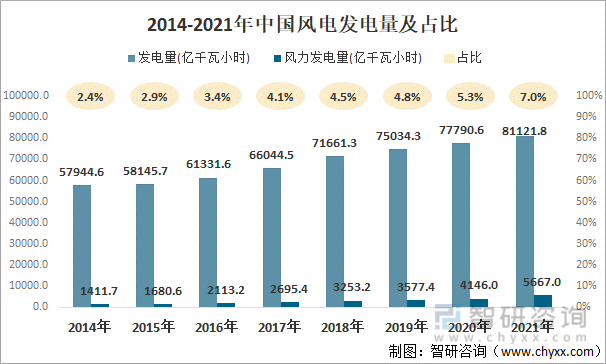

目前,我国风电发电量占比不断提升,2021年中国风电发电量占总发电量的7.0%,较2014年提升了4.6个百分点,但与发达国家,如丹麦(44%以上)、德国(20%以上),仍有一定差距,行业拥有广阔的发展前景。

2014-2021年中国风电发电量及占比

资料来源:国家统计局、智研咨询整理

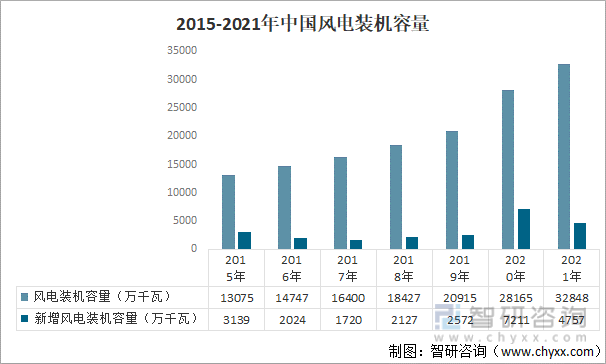

随着2019年末、2020年初国家风电中央财政补贴相关政策的落地,国内风电行业迎来了依靠国家补贴的最后阶段。根据国家发展改革委《关于完善风电上网电价政策的通知》,自2021年1月1日开始,新核准的陆上风电项目全面实现平价上网,国家不再补贴。根据财政部、国家发改委、国家能源局《关于促进非水可再生能源发电健康发展的若干意见》,新增海上风电项目不再纳入中央财政补贴范围,按规定完成核准(备案)并于2021年12月31日前全部机组完成并网的存量海上风力发电项目,按相应价格政策纳入中央财政补贴范围。因此,2020年成为我国陆上风电的“抢装”年,风电新增装机容量达7211万千瓦;2021年成为我国海上风电的“抢装”年,风电新增装机容量为4757万千瓦。

2015-2021年中国风电装机容量

资料来源:中电联、国家能源局、智研咨询整理

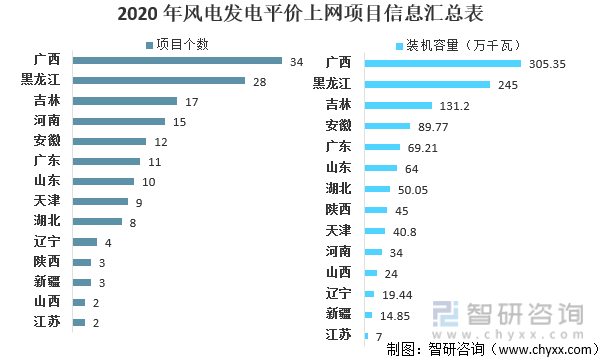

随着风电平价上网时代的来临,平价项目逐步成为风电装机量增长的最大推动力,2020年风电平价上网项目装机规模已达1139.67万千瓦,其中广西地区装机容量居首位。

2020年风电发电平价上网项目信息汇总表

资料来源:国家能源局、智研咨询整理

2.风电机组向更大规格发展,风电轴承生产难度增加

随着我国风电装机量的增长,上游风电机组的产量也随之强势回升。除新增装机之外,旧机组的换新也将成为风电机组行业的重要支撑。在装机量提升、风电机组产量高速增长的背景下,上游风电轴承、风塔等零部件进入了高景气期。

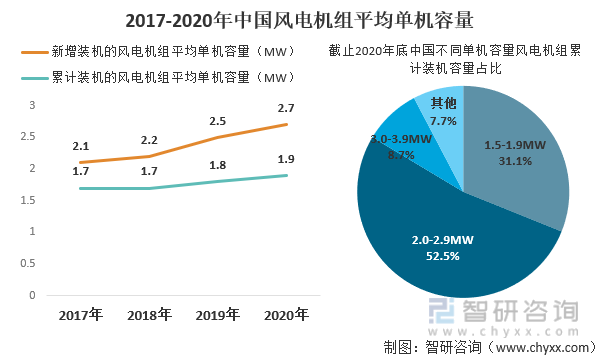

风电机组向更大规格发展,2.0-2.9MW为主力机型;2020年新增装机的风电机组平均单机容量达2.7MW,较2017年提升了0.6MW;截止2020年年底,2.0-2.9MW风电机组装机量占比为52.5%。

2017-2020年中国风电机组平均单机容量

资料来源:中国可再生能源学会风能专业委员会、智研咨询整理

随着大功率机组的占比稳步提高,风电轴承的尺寸也随之增大,其加工难度亦成倍增加,因此风电机组的大型化趋势对轴承企业的配套能力形成了挑战。

三、市场需求情况

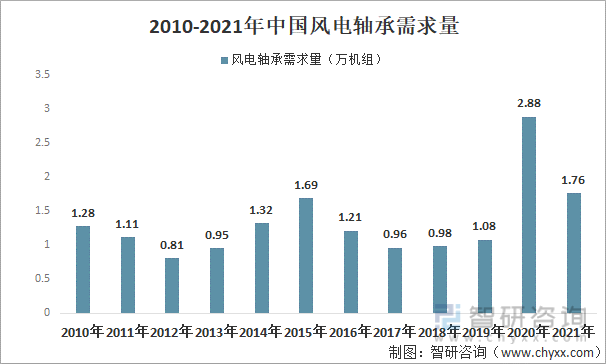

2020年在风电抢装的热潮下,风电产业相关产品需求量大幅增长,其中风电轴承需求量达2.88万机组,同比增长167%;2021年需求量约为1.76万机组。

2010-2021年中国风电轴承需求量

资料来源:智研咨询整理

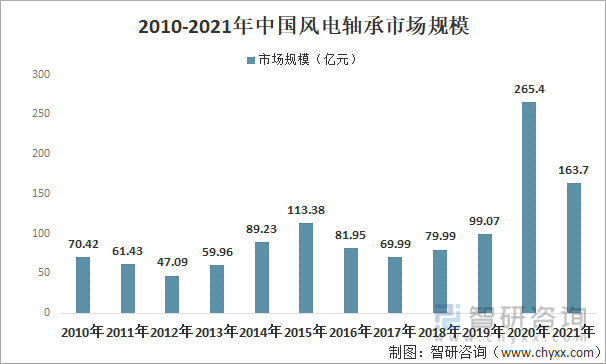

风电轴承产品大都为定制化产品,且各类产品均有不同型号,同一类产品内部不同的产品类型价格也有一定差异,整体来看,中国风电轴承价格呈现上涨趋势;在风电装机量增加、价格上涨等因素影响下,2020年中国风电轴承市场规模达265.4亿元,2021年约为163.7亿元。

2010-2021年中国风电机组市场规模

资料来源:智研咨询整理

四、企业格局

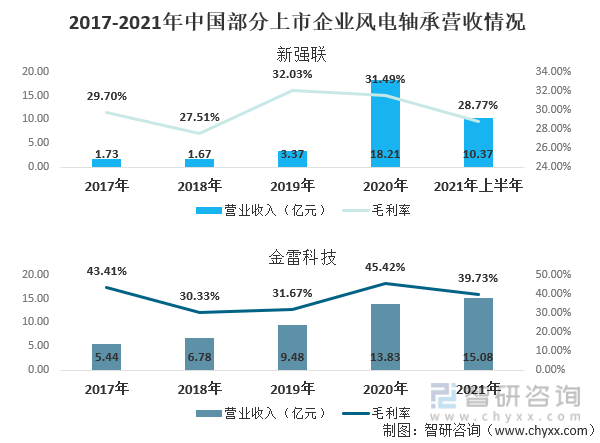

风电轴承行业整体盈利较好,以新强联、金雷科技为例,2017-2021年期间,新强联风电轴承行业毛利率均在25%以上,金雷科技风电主轴毛利率均在30%以上,2020年更是达到45.42%。

2020年中国风电轴承整体市场需求加大,相关企业营收也实现大幅增长,其中新强联风电轴承业务同比增长440.1%;金雷科技风电主轴业务同比增长45.9%,2021年同比增长9.0%。

2017-2021年中国部分上市企业风电轴承营收情况

资料来源:公司年报、智研咨询整理

虽目前国内已有多家轴承厂商布局风电轴承领域,但主要集中在2MW及以下风电轴承,对于3MW及以上风电轴承,由于技术难度高,国内生产还处于起步阶段,国内大功率风机轴承市场仍被舍弗勒、SKF等国际巨头所占据。

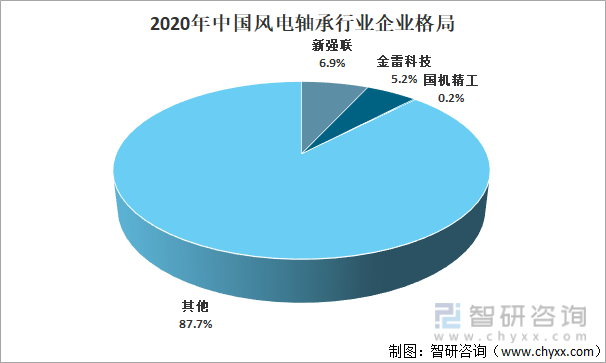

经历多年艰苦的国产化之路,目前以新强联、金雷科技、瓦轴、天马为代表的企业已经形成了一定的风电轴承国产化能力,其中新强联2020年市场占有率为6.9%,金雷科技占有率为5.2%,但国产企业市场份额仍不高,国产替代空间大。

2020年中国风电轴承行业企业格局

资料来源:公司年报、智研咨询整理

五、研发情况

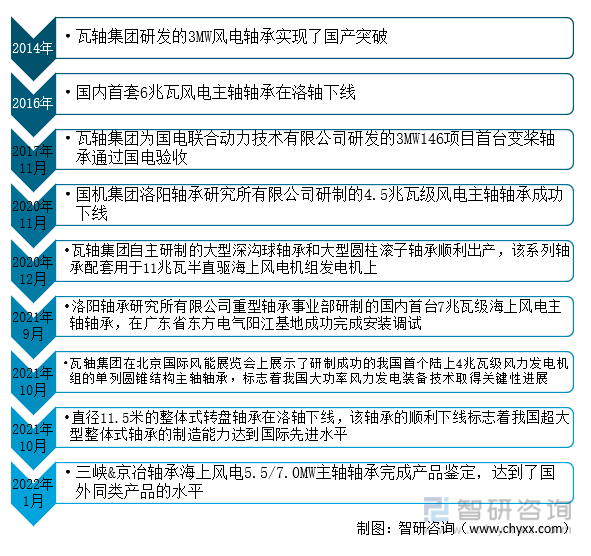

近年来,中国企业不断加大对大功率风电轴承研发投入力度,也取得重大的突破,正在逐步缩小与国外企业的差距,加速国产化进程。

风电轴承行业研发动态

资料来源:智研咨询整理

企业部分专利情况

智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国风电轴承行业市场深度评估及投资机会预测报告

《2025-2031年中国风电轴承行业市场深度评估及投资机会预测报告》共十一章,包含中国风电轴承下游合作主机厂商及齿轮箱厂商分析,2025-2031年中国风电轴承行业发展趋势预测分析,2025-2031年中国风电轴承行业投资机会与风险分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国风电轴承行业全景速览:政策加持,国产化替代有望加速[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)