摘要:数据显示,2015-2022年期间,我国钢材产量由10.35亿吨增长至13.4亿吨。而在钢材领域对合金元素添加需求旺盛的情景下,合金元素添加剂作为钢材冶炼的重要材料,在我国制造业高速发展的大背景下预期将获得巨大的增量空间。

一、定义及分类

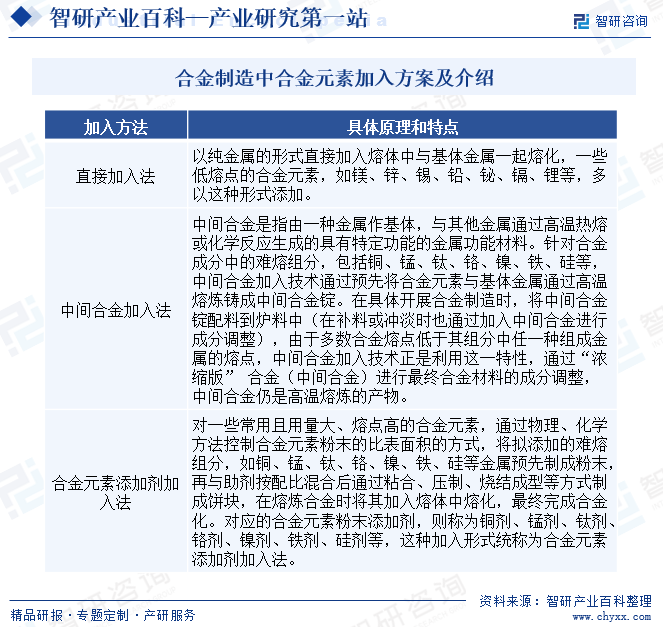

合金,是由两种或两种以上的金属、或金属与非金属融合而成的具有金属通性的物质,其性能一般均优于纯金属。合金元素指的是在合金制造的时候加入一定量一种或多种的金属或非金属元素可以获得材料的特殊性能,如提高强度、改善抗氧化性能、提高塑性和工艺性能等,而这些加进去的辅助性元素材料就叫做合金元素。不同的合金在制造过程中,合金元素可选择的加入方法也有所不同,主要可分为直接加入法、中间合金加入法、合金元素添加剂加入法三种。

二、行业政策

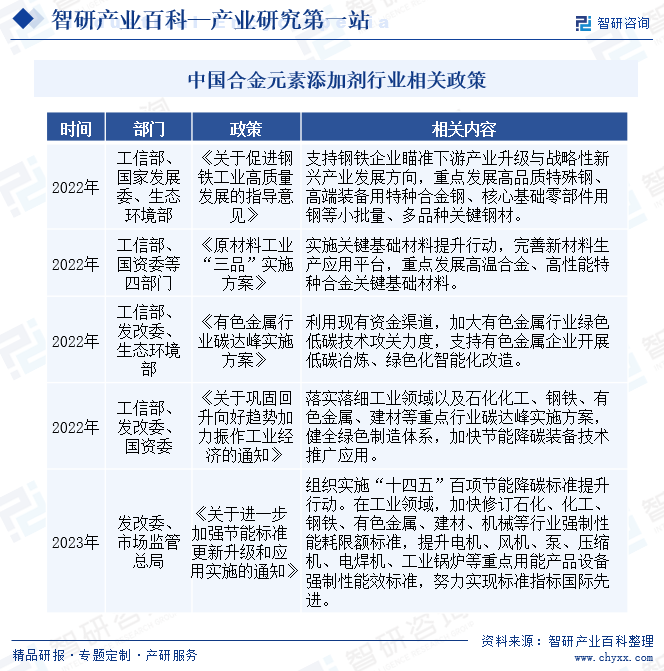

合金元素添加剂等金属功能材料是高端合金制造关键基础性材料,属于国家重点支持的战略性新兴产业之一。近年来,在双碳目标大背景下,国家相关部委不断完善政策以推进钢铁行业节能环保、绿色发展;同时,也陆续发布相关产业政策,通过设定关键战略材料综合保障能力的发展目标,明确关键战略材料的发展重点和应用场景,加快新材料产业的发展,进而推动技术创新,支撑产业升级,建设制造强国,为合金元素添加剂行业的发展创造了良好的政策环境。

三、行业壁垒

1、技术壁垒

合金元素添加剂涉及物理、化学、粉末冶金、材料学等多学科交融,产品的性能需要经过研究论证、反复试验、数据分析、生产检验(部分高端合金需要最终在终端应用领域检验),从事该行业不仅需要具备材料学、金属学、化学等知识储备丰富的高素质人才,还需要丰富的行业经验、长期的实验积累、持续的研发投入等,从而构成了企业进入本行业的技术壁垒。

2、资金壁垒

由于合金元素添加剂行业所用原材料为Mn、Si、Fe、Ti等金属,价格较高且按照行业惯例采购一般需要支付预付款,原材料采购需要占用较大规模的资金,而下游客户一般为钢铁、铝合金生产企业,在实现销售回款时一般会有一定时间的账期,对行业企业尤其是较大规模的企业的资金实力要求较高。此外,大量的实验分析和长周期的研发投入,以及生产设备和分析检测实验设备,都需要充足的资金保障。因此,对行业的新进入者,需要拥有较强的资本规模和资金筹措能力。

3、客户壁垒

合金元素添加剂行业客户下游主要为铝合金和钢铁制备企业,一般为规模较大的大型企业,尤其是高端钢铁、高端铝合金的制造商,均为国际大型知名巨头企业,其对供应商生产环境、产品质量等多方面认证的要求较为严格,但行业企业通过下游客户认证并形成稳定的供应关系后,则被替换的可能性也较小。下游客户对供应商生产体系严格的认证及供应商稳定性的要求,给行业的新进入者带来了较高的客户壁垒。

四、产业链

从产业链方面来看,合金元素添加剂产业链上游主要为原材料供应环节,主要包括添加剂所需的相应金属及部分化学助剂。其中金属等直接原材料成本是合金元素添加剂行业制造成本的主要构成部分。受供求关系等因素影响,原料价格的波动会对行业企业销售业绩造成一定的影响;行业下游则为钢铁、铝合金、镁合金等各类合金的生产,最终应用于汽车、轨道交通、航空航天、军工、电子技术等领域。其中,钢铁和铝合金是最大的下游需求领域,但目前钢铁行业的合金制备仍以铁合金或纯金属为主,因此合金元素添加剂主要集中在铝合金领域。

紫金矿业集团股份有限公司

紫金矿业集团股份有限公司  中国铝业集团有限公司

中国铝业集团有限公司  铜陵有色金属集团股份有限公司

铜陵有色金属集团股份有限公司  江西赣锋锂业股份有限公司

江西赣锋锂业股份有限公司

五、行业现状

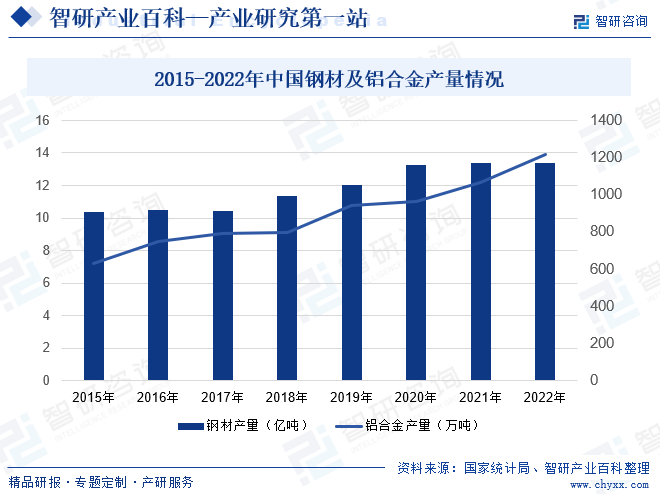

合金元素添加剂作为钢铁和铝合金制备的重要原材料,整个行业的发展与下游行业景气度及需求关系较大。从钢铁市场方面来看,现阶段,高端制造业发展正支撑我国钢材需求的持续增长。以汽车、能源、工程机械、国防军工、核工业为代表的高端制造业迎来快速、可持续发展,钢材的需求正迎来难得的增长机遇,数据显示,2015-2022年期间,我国钢材产量由10.35亿吨增长至13.4亿吨。而在钢材领域对合金元素添加需求旺盛的情景下,合金元素添加剂作为钢材冶炼的重要材料,在我国制造业高速发展的大背景下预期将获得巨大的增量空间;从铝合金市场方面来看,随着我国经济的发展及铝合金加工技术的不断进步,铝合金在各行业中的应用深度进一步提升,现阶段我国铝合金市场规模正处于稳定增长态势,我国铝合金年产量从2015年的749.8万吨提升至2022年的1068万吨,为行业的发展提供了广阔的市场空间。

六、发展因素

1、有利因素

(1)国家政策鼓励新材料产业发展

近年来,国家相关部门制定的鼓励新材料领域创新发展的相关政策,为本行业创造了良好的产业环境。“十四五”规划中明确指出要推动我国高品质特殊钢材、高性能合金、高温合金等多个新型金属功能材料下游应用领域取得突破。同时,国家“碳达峰、碳中和”战略也对钢铁、铝合金为代表的冶金行业领域节能减排提出了更高的要求。在“十四五”规划指引及“双碳”战略的推动下,包括公司产品在内的一系列高端金属功能材料产业预期将长期处于良好的发展与应用环境中。

(2)特钢市场稳步发展,市场替代空间巨大

合金元素添加剂相较于中间合金、纯金属等传统材料具有降低熔化温度、缩短熔化时间、提高收得率、节能减碳、控制杂质含量、提高材料的纯净度等显著优势,对高端特钢生产过程中使用的中间合金、纯金属等传统材料具有良好的替代作用,尤其是目前下游钢铁行业仍以使用铁合金或纯金属为主,市场替代空间大。

(3)新能源汽车轻量化有助于行业在铝合金行业的需求增长

区别于传统燃油车,新能源汽车的三电系统会导致整车重量增加,进而增加新能源汽车行驶时电耗,减少续驶里程。新能源汽车每减重10%,续航里程可提升5%-6%,轻量化是新能源汽车节能、降耗、增加续航里程的重要技术路径之一。2020年11月,国务院办公厅正式发布的《新能源汽车产业发展规划(2021-2035年)》,提出要突破整车轻量化等共性节能技术。同月中国汽车工业协会发布《节能与新能源汽车技术路线图2.0》也明确了我国今后汽车轻量化的发展方向,铝合金也将成为汽车轻量化发展的重点。未来,新能源汽车领域轻量化发展需求,有助于硅剂、铁剂、钒剂、钛剂等具有实现汽车轻量化功能的合金元素添加剂的销量增长。

2、不利因素

(1)贸易保护主义抬头

由于合金元素添加剂行业下游为钢铁、铝合金制备巨头企业为主,客户分布全球。随着国际政治和经济形势的日益复杂,国内企业的出口业务面临国际贸易环境多变所带来的挑战。如果国际环境发生不利的变化,可能直接导致国内企业的海外市场拓展步伐受到影响,对行业的出口业务的稳定及增长形成挑战。

(2)合金生产企业产品结构

一方面,从钢铁行业来看,目前钢铁冶炼合金元素添加仍以使用铁合金、纯金属为主,部分客户根据钢种冶炼需要及其生产工艺流程、产品结构特点等因素,往往仅重视合金元素添加产品的单项特性和指标,此外,我国钢铁生产结构以普通钢为主,特钢占比较小的产品结构,以及“碳达峰、碳中和”政策在钢铁行业具体落地需要一定过程,也使得现阶段具有熔化温度低、熔化时间短、杂质含量低、熔化分布均匀、帮助客户实现节能减排等多重特性的优质产品,在部分国内客户销售中难以体现应有的溢价。另一方面,从铝合金行业看,由于我国目前铝材生产以中低端为主,由于对生产工艺、品质控制要求较国外高端合金生产较低,国内大部分铝合金生产企业仍多使用中间合金加入技术,使得大部分铝合金厂商对中间合金或合金添加剂供应商质量控制水平的要求不高,这对产品质量好、技术溢价高的公司在市场推广过程中产生一定的不利影响,造成部分企业的产品在国际铝业巨头的高端铝材生产中得到了广泛应用,但在国内市场拓展方面却面临着“劣品驱逐良品”的市场挑战。

七、竞争格局

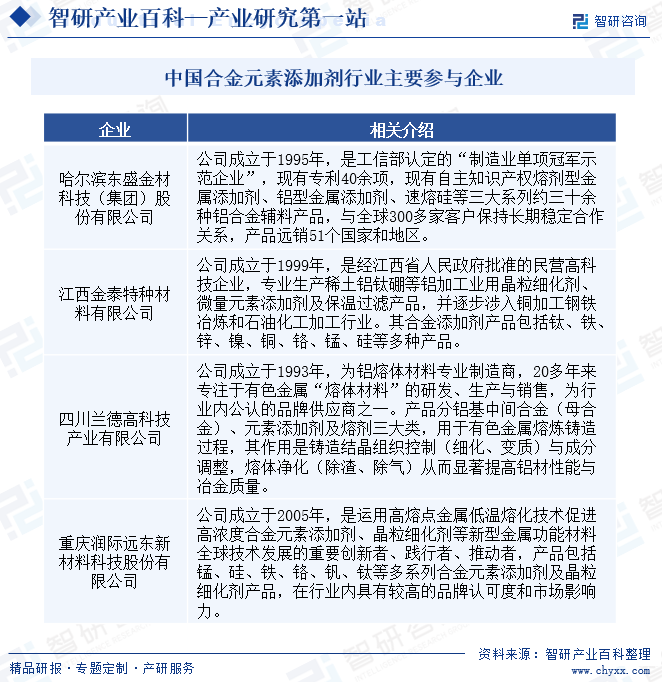

从行业竞争格局来看,合金元素添加剂是合金制造业的一个细分子行业,目前钢铁行业的合金制备仍以铁合金或纯金属为主,提供合金元素添加剂的企业主要集中在铝合金行业,由于行业较细分,专业从事相关产品研发、生产、销售的企业较少,行业的市场格局较为稳定。目前行业企业规模较大的主要是一些国外专业从事金属材料研制的跨国企业或其材料业务的分支等。国际公认的合金元素添加剂知名企业包括美国安美奇铝业、德国贺氏冶金、西班牙博斯特兰等。国内除上述企业在中国本土设立的工厂外,还有少部分从事合金元素添加剂生产的民营企业,如哈尔滨东盛、江西金泰、四川兰德等。

八、发展趋势

随着高端制造对合金材料性能要求的提升,以及新材料技术本身的不断进步,下游航空航天、军工、船舶、轨道交通、汽车等领域对合金材料的纯净度、金属耐疲劳度、各组分在合金化后的均匀分布等指标的要求越来越高,合金元素添加剂将呈现如下趋势。

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。