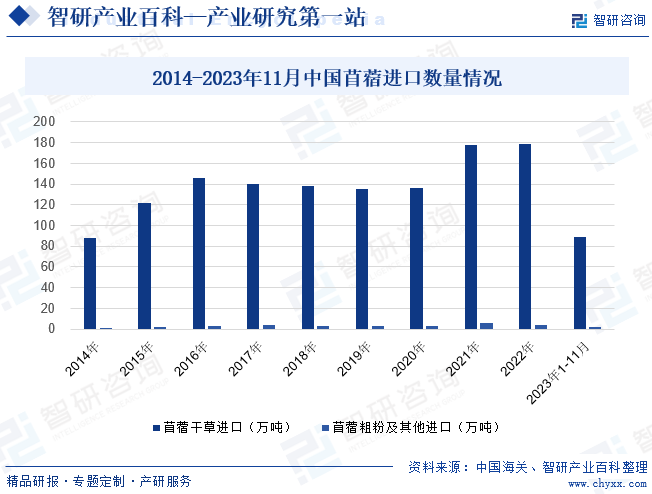

摘要:我国畜牧业的发展带动苜蓿产品需求持续上涨。农业农村部大力支持我国苜蓿产业发展,近些年我国优质苜蓿生产得到有效发展,国产苜蓿种植面积及产量有所增加。但是我国依然需要从美国、南非、西班牙等国家大量进口苜蓿。2023年1-11月中国共进口苜蓿干草89.3万吨,进口苜蓿粗粉等产品1.7万吨。

一、定义及分类

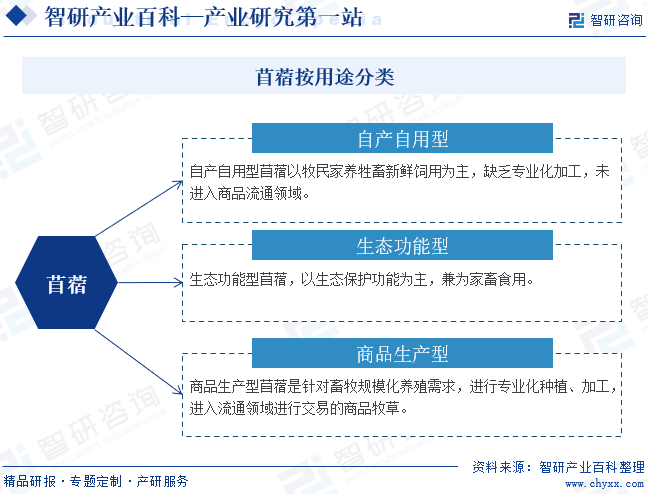

苜蓿属豆科一年生或多年生草本植物,广泛分布在我国内蒙古、四川、贵州、广西、湖北、江苏、福建、新疆、甘肃等地区。苜蓿营养价值很高,含丰富的蛋白质和大量的矿物元素以及碳水化合物。苜蓿中粗蛋白质的含量极高,约为17%~23%左右;此外,还含有丰富的苜蓿多糖、大豆黄酮和异黄酮以及多种未知促生长因子(UGF)。苜蓿是一种重要的经济类农作物,用途广泛,主要作为牧草,用于畜禽养殖。苜蓿按用途主要分为自产自用型、生态功能型、商品生产型。

二、行业政策

1、主管部门和监管体制

苜蓿行业的主要监管部门为农业农村部和各级农业部门。农业农村部主要职责是研究拟定农业和农村经济发展战略、中长期发展规划,经批准后组织实施;拟定农业开发规划并监督实施;研究拟定农业的产业政策,引导农业产业结构的合理调整、农业资源的合理配置和产品品质的改善;提出有关农产品及农业生产资料价格、关税调整、大宗农产品流通、农村信贷、税收及农业财政补贴的政策建议;组织起草种植业、畜牧业、渔业、乡镇企业等农业各产业的法律、法规草案。

中国畜牧业协会草业分会是苜蓿行业协会组织。中国畜牧业协会草业分会成立于2010年5月,是中国畜牧业协会的二级分支机构,由从事草业及相关行业产、学、研、管相结合的全国性草业联合组织。

中国畜牧业协会草业分会是行业的社会团体组织,主要任务是服务企业、服务政府、服务社会、服务用户,是联通国内企业和国外合作交流的桥梁,通过协会组织,维护企业权益、自律企业行为、加强国际合作、指导产业发展。

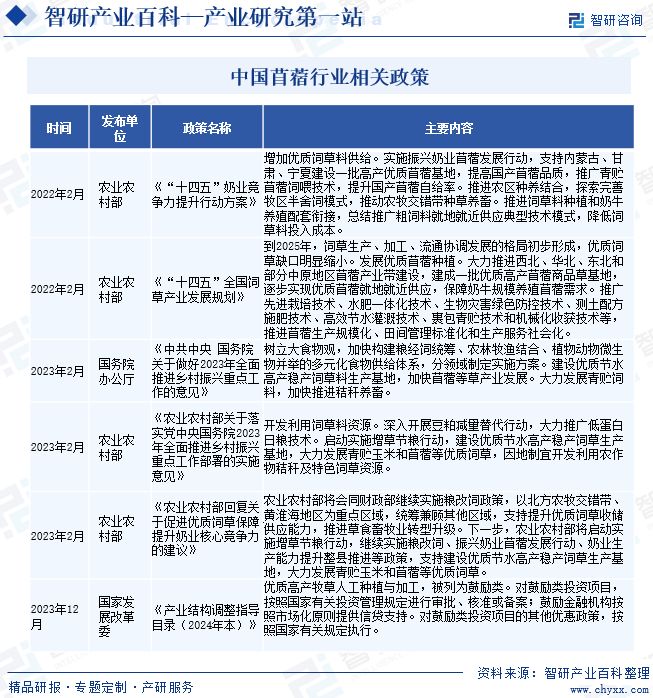

2、行业相关政策

当前我国苜蓿产业发展正处于重要战略机遇期。畜牧业的可持续健康发展离不开草业发展的支撑,尤其是以苜蓿为代表的优质牧草。2023年中央一号文件明确提出,加快苜蓿等草产业发展。农业农村部落实中央一号文件精神,明确表示继续启动实施增草节粮行动,继续实施粮改饲、振兴奶业苜蓿发展行动等政策,支持建设优质节水高产稳产饲草生产基地,大力发展苜蓿等优质饲草。

三、发展历程

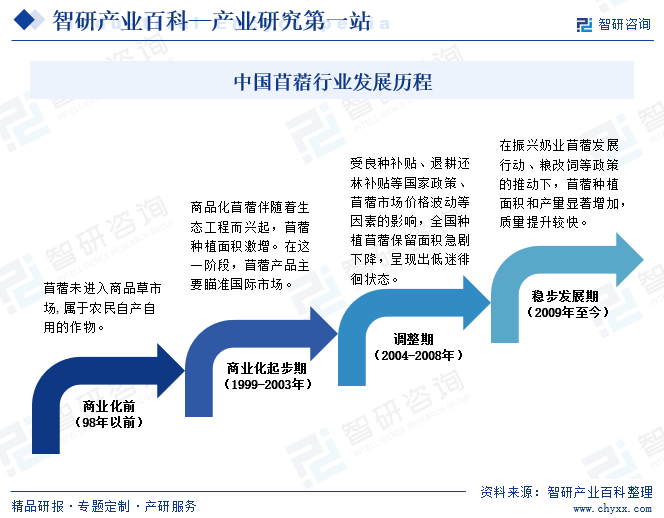

苜蓿在我国已有2000多年的种植、食用、饲用及药用历史,但没有形成产业,未进入商品草市场,属于农民自产自用的作物。从20世纪90年代末-21世纪初,中央政策鼓励退耕还林还草,商品化苜蓿伴随着生态工程而兴起,我国苜蓿种植面积激增。在这一阶段我国苜蓿商品草产品主要瞄准国际市场。2004年后,政府把农业优惠政策转向补贴粮食生产,从而对饲草产业造成冲击,全国种植苜蓿保留面积急剧下降,呈现出低迷徘徊状态。2008年“婴幼儿奶粉”事件之后,国人才重新审视牧草业在奶牛安全生产发展中的关键地位和作用,与此同时美国高质量苜蓿开始进入中国养殖业市场,这使得企业重拾苜蓿种植的积极性,我国苜蓿草产业发展受到国家政策层面的高度重视。近些年,在振兴奶业首蓿发展行动、粮改饲等政策的推动下,国产苜蓿草种植面积和产量显著增加,质量提升较快,形成了甘肃河西走廊、内蒙古科尔沁草地、宁夏河套灌区等一批十万亩以上集中连片的优质苜蓿种植基地。随着我国奶牛养殖对商品苜蓿草的需求日益增加,优质的国产苜蓿已成为许多牧场的首选。

四、行业壁垒

虽然目前苜蓿行业正在逐渐形成市场化竞争,各企业面向市场自主经营,不存在法律、政策上的限制壁垒。但对于行业内企业迅速发展壮大,行业外企业进入行业且成为一家具备较强盈利能力的苜蓿经营企业仍将面临以下壁垒:

1、规模壁垒

苜蓿行业的规模效应明显,较大的规模可以降低产品生产经营成本,保证企业利润空间。现有的中小微企业未能有企业突破生产、储存、运输、销售各个环节的限制而快速增长,新进入行业的企业形成规模的难度更大。因此,在苜蓿行业内规模壁垒较为明显。

2、货源壁垒

生产苜蓿的草场分散在各个地区,在各个地区形成传统的小牧草交易市场,因此在区域竞争机制的作用下难以形成稳定的供需关系。此外,中小微企业受资金、管理能力等因素的制约,无法控制较大面积的草场,无法形成稳定的自产货源。因此,货源是该行业的壁垒。

3、管理能力壁垒

牧区牧场和草场分散程度高,苜蓿从草场到牧场之间的转移过程涉及苜蓿的运输和储存管理。当苜蓿企业达到一定规模后,需要形成科学的业务流程设计、科学的仓储选址以及专业的管理团队才能提高运营效率控制运营成本,从而实现持续发展。此外,运输与仓储是苜蓿流通的重要环节,产生的费用占据成本较大比例,若不能实现科学有效管理可能会导致成本较大而无法实现盈利甚至出现亏损。因此,管理能力是进入本行业的障碍之一。

4、资金壁垒

苜蓿经营企业必须具备一定的资金实力,以保证能够突破地域限制,实现大规模跨区域经营。随着种植面积的不断扩大,苜蓿企业对租赁土地、购买农资、机械设备和人员等的资金投入将不断扩大。由于季节性采购和农业物资流通等行业特点,企业还需集中资金进行淡储旺销、建立储草仓库等,这都需要公司在日常经营中保持充裕的营运资金。

5、高素质员工队伍建设壁垒

虽然苜蓿经营行业在种植环节实现了一定程度的机械化,但很多生产工序仍主要依靠人工来完成,运输、储存、销售环节也均需依靠人工来完成。为了确保产品品质和各个环节的有效衔接,在生产销售过程中需要大量具有多年工作经验的员工。近年来,人才流失成为许多企业的病痛,因此拥有一支高素质的员工队伍已成为进入本行业的障碍之一。

五、产业链

苜蓿的上游产业包括苜蓿种子、农业机械、肥料行业,下游主要面向畜牧业及饲料加工业。苜蓿产业如下图所示:

蒙草生态环境(集团)股份有限公司

蒙草生态环境(集团)股份有限公司  宁夏荟峰农副产品有限公司

宁夏荟峰农副产品有限公司  酒泉大业种业有限责任公司

酒泉大业种业有限责任公司  美国国际牧草遗传有限责任公司

美国国际牧草遗传有限责任公司  美国科迪华农业科技公司

美国科迪华农业科技公司  德国拜耳集团

德国拜耳集团  吉林天朗新能源科技有限公司

吉林天朗新能源科技有限公司  新乡市花溪科技股份有限公司

新乡市花溪科技股份有限公司  宝时得科技(中国)有限公司

宝时得科技(中国)有限公司  浙江派尼尔科技股份有限公司

浙江派尼尔科技股份有限公司  科乐收农业机械(山东)有限责任公司

科乐收农业机械(山东)有限责任公司  山东史丹利化肥股份有限公司

山东史丹利化肥股份有限公司  云南云天化股份有限公司

云南云天化股份有限公司  中化化肥控股有限公司

中化化肥控股有限公司  江苏美乐肥料有限公司

江苏美乐肥料有限公司  金正大生态工程集团股份有限公司

金正大生态工程集团股份有限公司

在苜蓿产业链上游的育种环节,我国苜蓿育种能力低于美国、德国的大型种业集团,因此我国每年进口几千吨苜蓿种子,育种是制约我国苜蓿产业发展的重要因素。在农业机械方面,我国牧草播种、收割、加工整体装备技术水平与全球农机强国相比,依然存在一定差距,但是近些年本土各类牧草机械企业的出现,及国家农机购置补贴政策的推动,使得我国苜蓿生产机械化水平逐渐提高,有利于我国商品苜蓿供应规模的增长。我国是肥料生产大国,各类肥料供应充足,有利于苜蓿产业的发展。

苜蓿是我国畜牧业的主要饲料来源,苜蓿的质量越好,牛羊等草食性动物及其衍生产品质量就越好。因此在日常经营过程中,苜蓿行业对于畜牧业有较高的话语权。

六、行业现状

我国畜牧业的发展带动苜蓿产品需求持续上涨。农业农村部大力支持我国苜蓿产业发展,近些年我国优质苜蓿生产得到有效发展,国产苜蓿种植面积及产量有所增加。但是我国依然需要从美国、南非、西班牙等国家大量进口苜蓿。2023年1-11月中国共进口苜蓿干草89.3万吨,同比下降44.8%;2023年1-11月中国进口苜蓿粗粉等产品1.7万吨,同比下降52.8%。

七、发展因素

1、有利因素

(1)产业政策的有力支持

农业农村部自2012年以来实施“振兴奶业苜蓿发展行动”,中央财政安排专门资金,支持苜蓿产业发展。2012-2018年中央财政每年安排3亿元,支持50万亩高产优质苜蓿示范片区建设,每亩补贴600元,重点用于推行苜蓿良种化、应用标准化生产技术、改善生产条件和加强苜蓿质量管理等方面。2019年项目规模扩大,安排补贴苜蓿面积由50万亩扩大到100万亩以上,资金由3亿元增加到6亿元,并给予地方更大的自主权。2020-2023年该政策继续实施,支持规模和补贴标准不变。

2015年以来,农业农村部会同财政部在北方农牧交错带、黄淮海地区等实施粮改饲政策,支持草食家畜养殖场户、饲草专业收储企业(合作社)或社会化服务组织收储利用优质饲草,通过以养带种方式加快推动种植结构调整和现代饲草产业发展。补贴品种以全株青贮玉米、苜蓿、饲用燕麦等优质饲草为主,兼顾各地有使用习惯、养殖场户接受程度高的特色饲草品种。八年来,粮改饲政策实施区域不断扩大,从2015年的10个项目省、30个项目县,增加到2022年的19个项目省、906个项目县。目前实施区域已基本涵盖我国牛羊养殖主产省份。此外,中央还大力重视发挥农机购置补贴政策引导作用,支持提高苜蓿等牧草生产机械化水平。目前,中央财政资金全国农机购置补贴机具种类范围基本涵盖了苜蓿生产所需的主要机具。

(2)食品安全倒逼苜蓿产业化发展

随着人们对食品安全意识的提高,对畜牧产品的品质要求也越来越高。优质饲草料是保证奶制品等畜牧产品品质的重要来源。苜蓿通常被称为“牧草之王”,是最重要的牧草。乳制品、牧产品企业对产品质量要求有所提高,更注重从源头提高产品质量,养殖企业更重视畜牧饲料的选择,对苜蓿的需求因而加大,从而推动苜蓿产业化。

(3)苜蓿产业机械化程度不断提高

苜蓿产业化发展关键在于机械化,没有机械化就没有苜蓿的产业化。随着我国苜蓿产业的不断发展,苜蓿生产全程机械化水平也不断提高,从整地耕翻耙耱到播种、田间管理、刈割收获(刈割、晾晒、打捆、装载)、运输储藏、草产品加工(青贮、草块、草颗粒、草粉)等主要生产环节的机械装备广泛应用,适宜苜蓿全程机械化生产模式与综合技术集成体系基本建成;适宜不同地形、生态条件、生产规模、经济条件等苜蓿生产的机械种类相对齐全。节水灌溉机械装备种类齐全,喷灌、滴灌及水肥一体化技术得到广泛应用。使用机械施肥,农机和农艺融合,提高了肥料利用率,加快了苜蓿施肥方式的转变。目前苜蓿草产品生产综合机械化率达到85%以上,如内蒙古科尔沁苜蓿产业区机械化配套程度已经达到国际水平。

2、不利因素

(1)科技支撑产业发展力度较弱

我国苜蓿科研工作起步较晚,直到20世纪80年代才呈现规模化发展趋势,与全球相差了半个多世纪。2008年,受“三聚氰胺”事件影响,政府部门重新布局苜蓿产业。此后,苜蓿领域研究进展加快。基础研究方面,我国近年表现活跃,主要研究机构与欧美类似,均以科研院所和高校为主;技术研发方面,我国相关专利的申请速度较快,数量已位列全球首位。但在论文影响力、重要专利数量和平均专利保护范围等方面均远不及美欧国家。此外,我国苜蓿专利主要来源于公共部门,而美欧国家专利主要以企业申请为主。因此,我国苜蓿基础研究和技术应用与美欧国家相比还有一定差距,科技对产品开发和市场应用的支撑力度有待加强,企业的科研实力有待提升。

(2)苜蓿育种速度较慢,且以常规种为主

中国现代意义上的苜蓿育种工作始于20世纪50年代,80年代广泛开展。1978-2010年,中国审定登记的苜蓿属育成品种有34个,2018年达到94个。长期以来,我国高度重视苜蓿种质资源研究,已建立3个牧草资源库,收集和保存3000多份苜蓿种质资源,其中三分之一以上的种质资源已通过遗传评价。但相比美国,中国苜蓿育种工作起步较晚且发展缓慢,新品种育成速度远低于美国每年50-90个育成数量。在中国登记的育成品种中,选育类型以抗寒、高产、耐盐、耐牧根蘖型和抗病等为主。育种方法包括选择育种、杂交育种、雄性不育系育种、生物技术辅助育种和航天育种等。目前,中国登记的育成品种中尚未见单纯应用生物技术育成的品种,育种技术还停留在以杂交选育为主的“2.0时代”。

(3)标准化生产的滞后制约了牧草的质量

与其他产业一样,苜蓿行业的持续健康发展也离不开行业的标准、规范来约束和指导科学生产。而目前我国对苜蓿种子、苜蓿加工产品(草粉、草颗粒、草块、草捆)等制定的标准还不完善;对苜蓿生产环节的施肥、培土、收割、烘干(晾晒)、贮藏等操作规程不完善。最终导致种子杂质多、牧草杂草多、牧草产品质量差等突出问题的发生,影响了苜蓿产品的国内销售和出口。

八、竞争格局

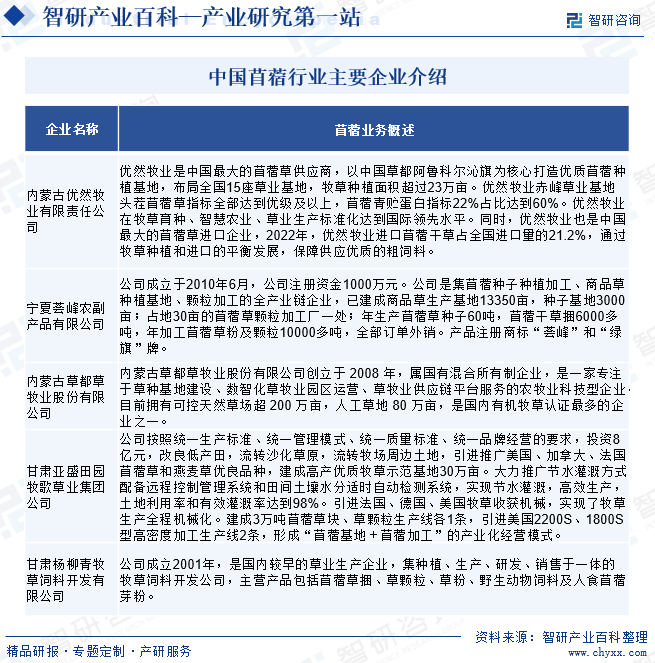

目前,苜蓿行业的市场竞争格局相对较为分散,品牌程度低、价格竞争激烈,呈现小规模区域性竞争的特征。大多数的企业为中小微型企业及苜蓿商贩,可实际控制草场规模小,生产规模小,分散在全国各个牧区,且该状况在未来一段时间内还将持续。由于现有企业能实际控制的草场面积小,并且受到地域因素限制,难以形成规模化生产,加之对苜蓿的质量缺乏控制能力,无法打造知名品牌。在苜蓿市场上,价格竞争较为激烈。一些企业为了争夺市场份额,采取低价策略,导致利润水平受到压缩。牧区地广人稀,苜蓿的种植又受天气影响较大,因此,苜蓿的生产、储存、运输、销售各个环节均存在不同程度的壁垒,将各个环节打通需要先进的管理理念、创新能力、市场营销能力、资金筹措能力。此类企业相当少,因此市场的竞争只是集中在区域之间,整体市场竞争程度较低。国内规模较大的苜蓿企业有内蒙古优然牧业有限责任公司、甘肃亚盛田园牧歌草业集团公司、宁夏荟峰农副产品有限公司、内蒙古草都草牧业股份有限公司等企业。

九、发展趋势

我国每年依然大量进口苜蓿,原因在于我国苜蓿科技产出、产业化和市场竞争等方面均与美国等草牧业发达国家存在一定差距。未来应从加大苜蓿研发科技投入力度、加强苜蓿育种关键技术攻关、打造苜蓿完整产业链条几个方面加强布局,以更快更好地推动我国苜蓿产业发展壮大。

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。