东鹏饮料(集团)股份有限公司主营业务为饮料的研发、生产和销售,主要产品包括东鹏特饮、由柑柠檬茶、陈皮特饮、包装饮用水等,其中东鹏特饮是公司的主导产品。公司作为能量饮料的先行者之一,致力于推动能量饮料的发展,经过多年努力,成功塑造了广大消费者熟知的品牌“东鹏特饮”,“年轻就要醒着拼”的品牌主张深入人心。目前,东鹏特饮在我国能量饮料市场占有率排名第二。公司精耕饮料市场,是“新零售”的探索者和践行者。公司以互联网为依托,运用大数据、二维码等技术,对产品生产、营销和渠道管理进行升级改造,逐步实现精细化管理和精准营销。目前,公司已形成广东、安徽、广西等辐射全国主要地区的生产基地,共有1,000余家经销商,销售网络覆盖全国近100万家终端门店。

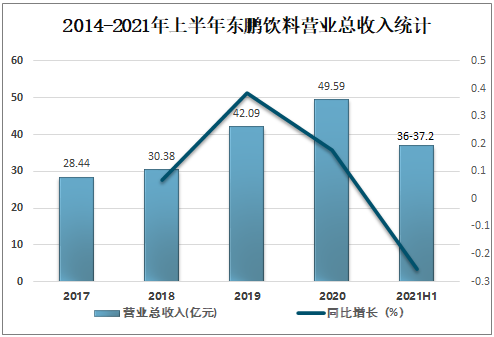

7月14日公司发布2021年半年度业绩预告,预计21H1营收为36-37.2亿元,同比+45.8%-50.6%;预计21H1归母净利润为6.65~6.85亿元,同比+50.7%~55.2%。

2014-2021年上半年东鹏饮料营业总收入统计

资料来源:公司年报、智研咨询整理

战略窗口期加快渠道下沉,21Q2收入端维持较高增速21H1公司预计营收为36.00~37.20亿元,同比+45.8%~50.6%,高于此前公告区间(32.5~36.5亿元);折合21Q2营收为18.89~20.09亿元,同比+23.0~30.8%。公司二季度收入端延续高增态势,我们认为主要得益于:(1)行业处于高景气与竞争中短期趋缓的战略窗口期,公司充分享受行业需求放量带来的红利,同时抢占部分华彬红牛非核心市场份额;(2)扩区域与拓渠道:公司在2018年后加快全国化布局,“北上”战略初见成效,21H1加快在华东、华中、西南地区的渠道下沉,实现传统+现代+特通全渠道覆盖,提升铺市率与覆盖广度;(3)加大费用投放:21Q2公司恢复线下费用投放并加大上市宣传力度,预计对渠道积极性与终端动销均有明显提振作用。

短期加大费用投放力度,“抢市场”与“铸品牌”利在长远21H1预计归母净利润为6.65~6.85亿元,同比+50.7%~55.2%,下线高于此前公告区间下线(5.7~7.2亿元);折合21Q2归母净利润为3.23~3.43亿元,同比+12.2%~19.1%。

21H1公司归母净利率为18.4%,同比+0.6ppt;折合21Q2归母净利率为17.1%,同比-1.7ppt。我们认为二季度利润端增速低于收入端的核心原因在于公司加大了销售费用投放力度,包括线下恢复费用投放及上市后广告宣传力度显著提升。相较于利润端,我们认为现阶段收入端高增更具意义:(1)行业仍处于“跑马圈地”时期,当下竞争趋缓的战略窗口期内,更应关注收入提速带来的市占率提升,通过规模效应建立起阻挡后发者的壁垒;(2)能量饮料的核心竞争力在于品牌与渠道,我们认为费用率提升虽然短期对盈利造成压力,但长期有利于提升品牌力与渠道力,巩固长期竞争优势。

紧抓战略窗口期加快全国化布局,第二增长曲线打开成长空间中短期看,行业高景气度+竞争格局中短期趋缓,公司紧抓战略窗口期快速抢占市场。

(1)行业高景气:随着消费场景拓宽叠加渗透率提升,行业未来1~3年有望实现12%以上的复合增速,远期则至少有翻倍的空间。(2)竞争中短期趋缓:预计红牛商标纠纷仍将持续胶着,中短期竞争格局处于较宽松的窗口期,因此东鹏面临承接非红牛核心市场与加码高端市场的机会,有望通过扩区域、拓渠道、加大费用投放来兑现大单品全国化的逻辑。长期看,积极培育第二增长曲线,打开成长与估值空间。能量饮料品类内部,公司近年来培育加汽、零糖二款偏高端产品,有望通过产品升级来突破品牌形象的限制;在能量饮料之外,公司培育有油柑柠檬茶、陈皮特饮等品类,我们认为公司优势在于能量饮料基础上的延展,未来不排除切入功能饮料等相近赛道,复制成熟的“东鹏特饮”大单品运作经验,借用原有饮料渠道优势,有望培育出第二增长曲线。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国能量饮料行业市场发展规模及市场前景趋势报告

《2025-2031年中国能量饮料行业市场发展规模及市场前景趋势报告》共六章,包含中国能量饮料行业竞争状态及市场格局分析,中国能量饮料产业链代表性企业案例研究,中国能量饮料行业市场前瞻及投资策略建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国能量饮料行业全景速览:消费群体不断扩大,市场竞争激烈[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2020年中国能量饮料行业发展现状及市场竞争格局分析:行业呈现一超三强的格局[图]](http://img.chyxx.com/2021/12/124125AMJ9_m.jpg?x-oss-process=style/w320)