一、全球港口发展历程

迄今为止,全球港口发展大体经历了四代,正向第五代港口转型。第一代港口是指1950年以前的港口,其功能为海运货物的转运、临时存储以及货物的收发等,港口只是海洋运输同内陆运输之间的一个接口。

第二代港口是指20世纪50-80年代的港口,这一代港口除具有第一代港口的功能以外,增加了运输装卸和为工商业务服务的场所的功能。同时,港口经营上采取逐步扩张的发展态势,业务服务范围不断扩大。

第三代港口是20世纪80-90年代成为物流中心的港口,这一代港口除具有第一代、第二代港口的功能以外,更加强与所在城市以及用户之间的联系,使港口的服务超出以往的界限,增添运输、贸易的信息服务与货物的配送等综合服务,港口成为物流中心。

第四代港口是20世纪90年代到2010年左右,为港航之间联盟与港际之间合作联盟的信息化、柔性化港口。这一代港口在包括前三代港口功能,并且主要是建立在港航之间的联盟与港际之间合作联盟基础上的,处理的货物主要是大型化、高度信息化、网络化的,同时还应满足市场柔性需要,还具有生产精细化、敏捷化。

而所谓第五代港口是指绿色港口或低碳港口,时间初步预计到2030年左右。新一代港口还着眼于港城、港镇的结合,其主要特征就是效率、绿色、低碳,侧重于港口的生态功能和港口的可持续发展。

全球港口行业发展历程

时间 | 阶段 | 主要内容 |

1950年以前 | 第一代港口 | 其功能为海运货物的转运、临时存储以及货物的收发等,港口只是海洋运输同内陆运输之间的一个接口 |

20世纪50-80年代 | 第二代港口 | 这一代港口除具有第一代港口的功能以外,增加了运输装卸和为工商业务服务的场所的功能。同时,港口经营上采取逐步扩张的发展态势,业务服务范围不断扩大 |

20世纪80-90年代 | 第三代港口 | 这一代港口除具有第一代、第二代港口的功能以外,更加强与所在城市以及用户之间的联系,使港口的服务超出以往的界限,增添运输、贸易的信息服务与货物的配送等综合服务,港口成为物流中心 |

20世纪90年代到2010年左右 | 第四代港口 | 为港航之间联盟与港际之间合作联盟的信息化、柔性化港口。这一代港口在包括前三代港口功能,并且主要是建立在港航之间的联盟与港际之间合作联盟基础上的,处理的货物主要是大型化、高度信息化、网络化的,同时还应满足市场柔性需要,还具有生产精细化、敏捷化 |

2010年-2030年 | 第五代港口 | 第五代港口是指绿色港口或低碳港口,新一代港口还着眼于港城、港镇的结合,其主要特征就是效率、绿色、低碳,侧重于港口的生态功能和港口的可持续发展 |

数据来源:公共资料整理

相关报告:智研咨询发布的《2020-2026年中国港口行业市场竞争状况及未来发展潜力报告》

二、中国港口市场现状:港口行业发展趋于成熟,货物吞吐及投资规模增速放缓

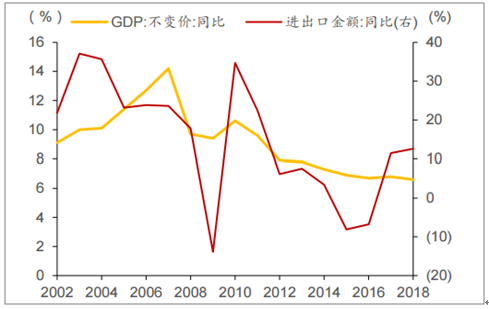

港口是我国企业从事跨国贸易的重要枢纽,自2001年我国加入WTO后,伴随国家经济体量和对外贸易规模的快速增长,港口货物吞吐规模稳定增长。到2010年后,我国GDP和进出口总额增速持续回落,港口货物吞吐规模虽然仍在增长,但是增速持续下行,到2015年大宗商品周期底部货物吞吐规模首次转为-12.69%,到2018年规模已超过2014年峰值,但是增速处于5%附近的较低水平。货物吞吐结构方面,内河港口吞吐规模空间相对有限,截至2018年沿海港口吞吐量占比达约69.12%。

我国GDP及进出口增速趋势走弱

数据来源:公共资料整理

我国港口货物吞吐增速放缓

数据来源:公共资料整理

我国大型港口规模已居世界前列。经过多年投资发展,国内大型港口规模已居全球前列。2018年我国前十大港口货物吞吐规模合计59.32亿吨,在全部港口吞吐量中占比约44.45%,其中第一大港口宁波-舟山港吞吐量超10亿吨,集装箱吞吐量合计约14479万TEU(标箱)。我国前十大港口中有7个港口列全球前10名以内,其中宁波-舟山港、上海港、唐山港也是全球前3大港口,上海港集装箱吞吐量全球第一。

国内前十港口货物吞吐规模及其世界排名

港口 | 货物吞吐量(万吨) | 集装箱吞吐量(万标箱) | 国内排名 | 世界排名 |

宁波-舟山港 | 108439 | 2635.08 | 1 | 1 |

上海港 | 68548 | 4201.02 | 2 | 2 |

唐山港 | 63710 | 295.8 | 3 | 3 |

广州港 | 59396 | 2162.27 | 4 | 5 |

青岛港 | 54250 | 1931.54 | 5 | 6 |

苏州港 | 53227 | - | 6 | 7 |

天津港 | 50774 | 1600.69 | 7 | 9 |

大连港 | 46784 | 976.74 | 8 | 11 |

烟台港 | 44308 | 300.161 | 9 | 13 |

日照港 | 43763 | 366.34 | 10 | 14 |

数据来源:公共资料整理

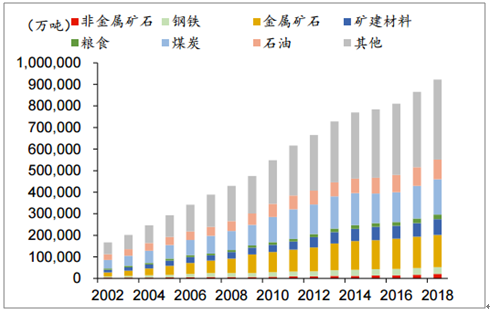

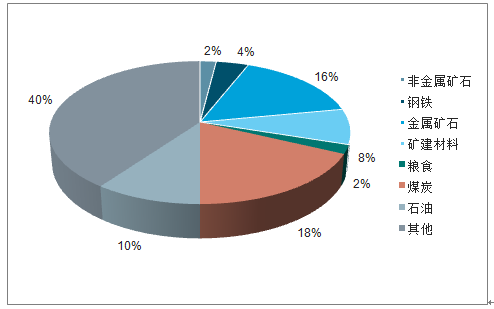

沿海港口吞吐散货以各类资源和石油为主。我国上游原材料和能源资源对进口严重依赖,从沿海港口的货物吞吐结构看,一直以来,除集装箱外的散杂货主要是煤炭、铁矿石、原油等能源或原料。2018年,煤炭、金属矿石、石油、矿建材料在沿海港口货物吞吐量中占比分别为18%、16%、10%、8%,是主要进口的散货品种。

沿海港口吞吐货种历史构成情况

数据来源:公共资料整理

2018年沿海港口货物吞吐结构

数据来源:公共资料整理

港口投资维持高位但是资产回报持续下降。港口设施初始资本投入较大,投资具有周期长、回报滞后的特点。2011-2015年我国内河和沿海港口投资规模一直保持在1400亿元以上的较高水平,2013年达到峰值1528亿元,到2017年总投资规模才有一定幅度回落,部分地区港口已有过度投资倾向,导致港口吞吐能力快速增长,同质竞争严重。

港口投资规模与行业平均总资产报酬率情况

数据来源:公共资料整理

三、竞争格局:区域港口格局固化,关注港口条件差异及腹地产业政策的边际变化

我国沿海已形成五大港口群。沿海港口背靠经济腹地滨海城市形成,依照国家政策规划发展。根据交通部2007年发布的《全国沿海港口布局规划》,全国沿海港口被划分为环渤海、长江三角洲、东南沿海、珠江三角洲和西南沿海5个港口群体,要求形成煤炭、石油、铁矿石、集装箱、粮食、商品汽车、陆岛滚装和旅客运输等8个运输系统的布局,目前已基本成型。环渤海港口群主要包括河北、天津、山东沿海港口,长三角港口群主要包括江、浙、沪沿海港口和部分内河港口,东南沿海和珠三角港口群分别包括福建省和广东省沿海港口(不包括湛江港),西南沿海港口群包括广西、海南港口和广东的湛江港。

我国沿海港口分区域布局图

数据来源:公共资料整理

不同地区气候条件差异对港口生产作业期存在不同影响。受气候、地理条件差异影响,我国北部部分环渤海湾港口冬季冰冻期的存在会干扰港口正常生产作业,封航期存在对港口公司也会带来一定负面影响,如营口港冰冻期基本稳定在2-3个月,封冻期间会停止作业,天津港常年冰冻期也有约3个月时间,若冰层较厚也可能会出现封航情况,其他港口如大连港、唐山港等冰冻情况相对较轻,结冰以流冰为主并不会出现封航情况,生产受冬季天气影响则较有限。南部沿海港口虽然没有冰冻期,但是生产也会受到台风天气负面影响,一般浙江、福建、广东海域港口受台风打击相对较大。山东、江苏、上海港口受天气影响相对有限。

北方主要港区冰冻期情况

港口 | 冰冻期 |

大连港 | 冰冻期一般为1月初至3月初,约60多天,结冰厚度5-20毫米,对船舶航行泊靠无影响 |

营口港 | 鲅鱼圈所处辽东湾东部冰情较严重,冰冻期一般11月中至下年3月初一般11月中旬初见冰,终冰在翌年3月初,平均冰冻期95天、严重冰冻期68,封冻期间停止作业 |

唐山港 | 曹妃甸海域冰冻期一般为12月下旬至次年2月下旬,基本无固定冰,全年航道不封冻,正常情况不影响船舶航行泊靠 |

天津港 | 常年冰冻期3个月,1月中至2月中位盛冰期,一般不影响航行泊靠,也会出现封航情况 |

烟台港 | 一般年份无海冰出现,航行泊靠无影响 |

日照港 | 常年不冻港 |

锦州港 | 冰而不封,冰期多在12月至下年2月 |

数据来源:公共资料整理

港口发展依赖经济腹地,产业结构和政策都是影响港口经营的重要因素。港口主要经营收益来自货物吞吐相关收费以及衍生的物流、贸易等相关产业,对经济腹地有严重依赖。港口腹地的产业结构和政策导向基本决定了港口吞吐的货种结构进而决定了高货值货种的比例,腹地的经济体量会影响域内港口货物吞吐规模和收入规模,腹地经济环境对港口经营稳定性有重要意义。

腹地产业政策转变、“公转铁”等要求对部分港口产生一定负面影响。由于环渤海港口群腹地产业结构以钢铁工业为主,2016年以来钢铁去产能、限产等政策直接影响津冀周边钢铁开工产能,进而短期影响了原料铁矿石和煤炭在周边港口的吞吐需求,目前2020年前的钢铁去产能目标已经完成,相关政策对港口的负面影响已基本消化。此外,港口竞争力也受到货物疏港能力差异的影响,2017年2月交通运输部发布《“十三五”港口集疏运系统建设方案》,此后密集发布一系列相关政策,要求优化疏港货物运输结构、提高铁路和水路运输比例,到2018年“公转铁”政策落地对一些铁路、水运疏港能力偏弱的港口货运量已产生一定负面影响,部分港口煤炭铁路疏港能力不完备导致货物吞吐量下降,预计会迫使一些港口增加相应领域资本支出以完善铁路或水路货物疏港能力。

“公转铁”相关文件部分内容及目标

发布时间 | 文件 | 部分内容及目标 |

2017年2月 | 《“十三五”港口集疏运系统建设方案》 | “十三五”期,拟支持约2000公里的集疏运铁路和1300公里的集疏运公路建设;2020年重要港口铁路进港率将提升到60%左右,实现重要港区100%通二级及以上公路。 |

2017年5月 | 《深入推进水运供给侧结构性改革行动方案(2017—2020年)》 | 到2020年,内河高等级航道达标率达90%以上,重点港口集装箱铁水联运量平均每年同比增长10%以上,长江经济带江水直达运输经济社会效益得到显现。 |

2018年6月 | 《打赢蓝天保卫战三年行动计划》 | 优化调整货物运输结构,推动铁路货运重点项目建设,钢铁、电解铝、电力、焦化等重点企业要加快铁路专用线建设,充分利用已有铁路专用线能力,大幅提高铁路运输比例,2020年重点区域达到50%以上。 |

2018年10月 | 《推进运输结构调整三年行动计划(2018—2020年)》 | 到2020年,与2017年相比,全国铁路货运量增加11亿吨、增长30%,其中京津冀及周边地区增长40%、长三角地区增长10%、汾渭平原增长25%;全国水路货运量增加5亿吨、增长7.5%;沿海港口大宗货物公路运输量减少4.4亿吨。全国多式联运货运量年均增长20%,重点港口集装箱铁水联运量年均增长10%以上。 |

2019年9月 | 《交通强国建设纲要》 | 优化运输结构,加快推进港口集疏运铁路、物流园区及大型工矿企业铁路专用线等“公转铁”重点项目建设。完善客运枢纽、高速公路服务区等交通设施旅游服务功能。 |

数据来源:公共资料整理

区域港口整合涉及多方利益博弈,进展不一,但确是减少区域内众多港口恶性竞争的重要手段。由于各地区港口竞争格局、利益关系等方面差异,各区整合进展差异较大,沿海地区浙江、广西整合相对较快,宁波-舟山港早在2016年整合成为国内第一大港口,广西北部湾港务集团2018年后也逐渐接受划转一些区内内河港口公司、沿海港口整合此前已基本完成。2019年整合有较大进展的包括辽宁省、山东省等,其中辽宁省在2018年完成了营口港集团的债转股并引入了央企招商局集团整合成立辽宁港口集团,于2019年10月完成控制权变更登记,招商局对辽宁港口的盈利性提出更高要求;山东在2019年将省内港口资源整合为渤海湾港、青岛港、日照港、烟台港4个集团,并拟全部转入整合平台山东省港口集团。进展缓慢的如广东,省内大小港口众多、腹地交织,且内陆产业到各港口运距较短,利益关系最为复杂,整合进展也相对较慢。

长期看,港口整合有助于减少区域内港口间恶性竞争、摩擦成本,在完成整合提高集中度后一般可以通过提费涨价来改善港口业务盈利情况,但是过程中也需要与域内大工业客户协商博弈,所以港口整合实质是通过提高集中度来提高产业链话语权的过程。此外通过省级层面政策协调规划,也有助于减少过度投资和提高港口融资周转能力。

各省、自治区港口整合方案及进展一览

省份 | 港口整合政策 | 港口整合进展 |

山东 | 2018年发布《关于推进沿海港口资源整合工作的实施计划》 | 山东渤海湾港口集团已整合滨州港、东营港、潍坊港,2019年8月山东省港口集团注册成立,同月青岛港集团整合威海港集团、且公告股权拟由青岛港集团无偿划转给山东省港口集团。 |

辽宁 | 2017年6月10日辽宁省政府与招商局集团签署《港口合作框架协议》,由招商局集团介入整合区域港口资源 | 至2018年末,大连港集团、营口港集团经过资产重组控股股东变更为辽宁港航发展集团,实控人为辽宁省国资委;2019年10月辽宁港航发展集团由辽宁省国资委变更为招商局辽宁,大连港集团和营口港集团实控人变更为招商局集团。 |

广西 | 北部湾集团整合区内港口资源 | 北部湾港集团早期已纳入北海港、钦州港、防城港,2018年西江集团被整体划入北部湾港集团,2019年10月23日公告拟被进一步划入南宁港公司股权。 |

浙江 | 2016年发布《宁波-舟山港总体规划(2014~2030年)》 | 2016年1月宁波港通过定向增发,以30.12亿元收购控股股东宁波舟山港集团持有的舟港股份85%股权,现宁波-舟山港是浙江主要沿海港口。 |

海南 | 2016年发布《海南省港口资源整合方案》 | 2019年5月,中远海运与海南省交通厅、国资委、国投交通集团签订了合作备忘录、股权合作协议和海南港口资源整合战略合作协议,拟以海南港航控股有限公司为平台开展股权合作,中远海运将通过下属全资子公司持有港航控股45%股权,共同推动优化整合海南省港口和航运资源。 |

江苏 | 2017年7月发布《江苏省政府关于深化沿江沿海港口一体化改革的意见》 | 2018年12月19日,江苏省港口集团收购国投交通控股公司所持镇江港务集团65.2%股权、苏州港集团收购北京国投交通控股公司所持张家港港务集团37%股权。 |

广东 | 2018年7月发布《广东省港口资源整合方案》 | 2018年12月12日,广州港出资5亿控股中山港航集团。 |

四川 | 2018年12月泸州、宜宾、省交投集团三方签署泸州港—宜宾港整合发展协议 | 2019年9月22日,作为四川省港口资源整合平台的四川省港航投资集团有限责任公司正式成立。 |

安徽 | 2017年6月发布《安徽省水路建设规划(2017―2021年)》 | 2018年11月26日,由安徽省内六家企业发起设立的安徽省港口运营集团有限公司注册成立。 |

江西 | 2019年6月19日发布《江西省港口资源整合工作方案》 | 2019年6月19日,拟以江西省港航建设投资集团有限公司为出资人,设立江西省港口发展集团有限公司。 |

江苏 | 2019年4月4日省人大常委会议通过《江苏省水路交通运输条例》,8月1日起实行 | 江苏省港口集团已于2017年5月成立,《交通运输条例》明确将建立全省港口投资运营平台,推进港口资源整合。 |

数据来源:公共资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国港口行业市场全景评估及发展趋势研究报告

《2025-2031年中国港口行业市场全景评估及发展趋势研究报告》共七章,包含中国沿海港口群发展状况分析,国内外港口物流发展状况分析,中国港口行业的领先企业分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。