眼睛是心灵的窗户,眼科用药市场细分领域分为,眼用抗感染、眼用皮质类固醇、眼用抗病毒、抗青光眼、抗过敏、眼用麻药、润滑剂、诊断剂、白内障、眼部抗新生血管等,共16个细分领域。

不同的眼科疾病治疗手段不同,如白内障是全球第一大致盲原因,但目前并未有药物可以治愈,临床治疗主要以手术为主。但大多数眼科疾病需要用药治疗,常见的药物包括可乐定、利福平滴眼液、西马利星、四环素眼膏等。

具体疾病来看,目前干眼病和年龄相关性黄斑变性(AMD)患病人数较多,且产品渗透率低,有较大的未满足临床需求。近年来,干眼病已经成为一种全球性的流行性疾病,患病率(患干眼病风险人群中的患病人数比)大约为5%-34%,我国患病率大约为21%-30%,处于较高水平。

眼科领域建议重点关注干眼病和AMD的眼科用药。1)干眼病和AMD患病人数多,产品渗透率低,有较大的未满足临床需求。a)干眼病和AMD患病人数多。根据国内流行病学研究,国内干眼病患者约为7500万人,每年大概以25%~30%的速度在增长,近年国内50岁以上AMD患者总数未5082万。b)患者用药治疗渗透率低。人群对干眼病认知程度不足,发病早期缺乏及时用药,用药渗透率低;另一方面, 2017年国内AMD整体用药渗透率仅为5%。2)治疗干眼病和AMD的重磅药物出现。a)干眼病领域:出现了如Restasis和Xiidra等重大治疗药物,,创新技术的临床试验纷纷开展;b)AMD领域:2006年,雷珠单抗获批上市成为治疗AMD的重磅药物,随后全世界纷纷开展AMD药物的研发和仿制。

一、干眼病发病率高,国内药物发展空间较大

(一)、需求端:我国干眼病的发病率高达21%-30%,数码设备的过度使用和老龄化程度加深将导致更多干眼病患者

据统计,近年全球干眼病的患病率(患干眼病风险人群中的患病人数比)大约为5%-34%,美国的患病率较低(7%),而中国由于地理环境等因素约有7500万人患干眼病,每年增长率约为10%,患病率大约为21%-30%。

我国相较世界其他国家或地区干眼症发病率较高

国家 | 患病率 |

中国 | 21.0%-30.0% |

欧洲 | 14%-33% |

新加坡 | 12.3% |

美国 | 7.0% |

世界 | 5.0%-34% |

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国眼科药物行业市场现状分析及投资前景预测报告》

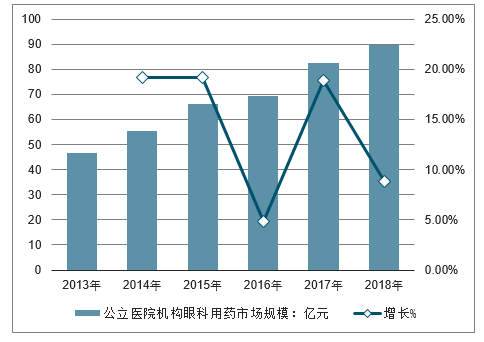

随着眼科疾病发病率不断升高,我国眼科用药市场规模持续扩大。,2017年,中国公立医疗机构眼科用药整体市场规模达82.38亿元,同比增长18.87%; 2018年眼科用药市场规模将接近90亿元。

2013-2018年中国公立医院机构眼科用药市场规模及增长走势

数据来源:公开资料整理

具体疾病来看,目前干眼病和年龄相关性黄斑变性(AMD)患病人数较多,且产品渗透率低,有较大的未满足临床需求。

干眼病是指任何原因造成的泪液质或量异常或动力学异常,导致泪膜稳定性下降,并伴有眼部不适和(或)眼表组织病变特征的多种疾病的总称。近年来,干眼病已经成为一种全球性的流行性疾病,患病率(患干眼病风险人群中的患病人数比)大约为5%-34%,我国患病率大约为21%-30%,处于较高水平。

全球主要国家及地区干眼症发病率对比

- | 干眼症发病率 |

中国 | 21%-30% |

欧洲 | 14%-33% |

新加坡 | 12.30% |

美国 | 7.00% |

全球 | 5%-34% |

数据来源:公开资料整理

年龄相关性黄斑变性(AMD)又称为老年黄斑变性,是一种视网膜黄斑区的退行性病变,发病主要与年龄相关多发于45岁以上人群。近年来我国老龄化程度不断加剧,由此带来的AMD患病率及患者数都将持续和增加。

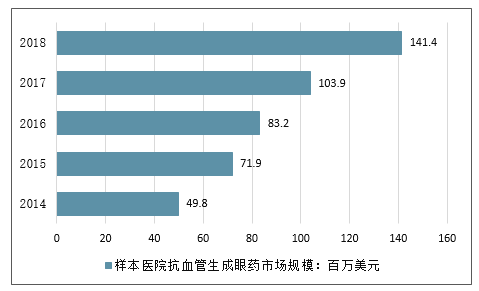

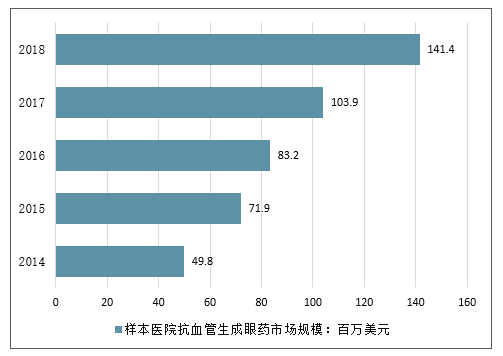

而目前我国AMD治疗渗透率不高,且干性AMD无有效治疗药物上市,湿性AMD则以抗VEGF药物为主,市场有较大发展空间。2018年,全国样本医院抗血管生成眼药市场规模达1.41亿美元,同比增长36.1%,持续推动国内抗VEGF药物用于湿性AMD的整体市场规模的增长,展出巨大潜力。

2014-2018年中国样本医院抗血管生成眼药市场规模

数据来源:公开资料整理

对于眼科用药行业而言,未来行业保持较高增速可期。一方面,随着人们收入水平日益提高,我国医疗保障制度不断完善,眼科医疗潜在需求将不断转化为现实的有效需求,大量基本需求将逐步升级为中高端需求,这意味对私立医院(尤其是高端医疗服务)的负担能力增强,有助于为眼科医疗机构的发展提供充足的空间,也有利于眼科用药市场规模的进一步扩大。

另一方面,由于人口老龄化加剧、过度使用数码产品等,导致眼科疾病的患病率不断提升,从而使患者人数增加并推动眼科用药的需求增长。

(二)、供给端:国内干眼病药物相比国外仍有较大的发展空间

干眼病用药的技术壁垒高,国外已领先国内在干眼病市场上出现有治疗作用的眼科用药,且拥有更大的市场规模。1)技术壁垒:干眼症是一种系统性、多因素的疾病,基础理论研究的缺失使得新药研发企业对干眼症机制了解不完善。2)用药结构:在国内市场:目前国内干眼症用药主要为玻璃酸钠以及聚乙烯醇滴眼液。样本城市公立医院国内玻璃酸钠眼用制剂市场排名第一的是URSAPHARM(市场份额超过50%)。然而,这两类干眼病药只能帮助缓解干眼症状和消除炎症,无法有效治疗干眼病,甚至还带来了一定的副作用。而在世界市场,目前有2款产品获美国FDA批准用于治疗干眼症:Allergan公司的环孢素A滴眼液Restasis和诺华的小分子整合素拮抗剂Xiidra(原为Shire研发,后被诺华以53亿美元收购)。在欧洲虽然盐酸四氢唑啉滴眼液Systane占据主要市场,但也有环孢素制剂已经上市。3)市场规模: 2017年美国干眼病市场规模为23.7亿美元,其中Restasis19.12亿,Xiidra4.41亿,Systane2,100万。2017年欧洲干眼病市场规模约为2.2亿美元,其中盐酸四氢唑啉滴眼液Systane占据98%的市场份额。然而,中国干眼症市场规模2018年仅为1.46亿美元。因此,中国与美国的干眼病的市场规模仍有较大差距,未来国内的干眼病市场仍有很大的发展潜力。

二、抗炎抗氧化的干眼病用药具有更好的治疗作用,发展前景更为广阔

干眼病用药主要包括人工泪液、角膜修复药、促黏液蛋白分泌药、抗炎药和抗氧化药,其中抗炎抗氧化药的治疗效果最好。2003年首款抗炎干眼病用药环孢素A眼用乳剂(Restasis)上市。在抗炎干眼病用药上,目前全球干眼病治疗的最主要用药:艾尔建的环孢素A眼用乳剂Restasis和诺华的Lifitegrast滴眼液Xiidra都是通过消除炎症以达到干眼病的治疗作用。Restasis主要是通过抑制泪腺腺泡细胞核结膜杯状细胞的凋亡,促进淋巴细胞的凋亡,抑制眼表炎症。

Xiidra则可与白细胞表面的淋巴细胞功能相关抗原-1(LFA-1)结合,阻断LFA-1与其同源配体胞间粘附分子-1(ICAM-1)的相互作用,防止炎症发生。在抗氧化干眼病用药上,亿胜生物科技的SKQ1眼科用药在美国已经进入到临床Ⅲ期。SKQ1可进入ROS聚集最多的线粒体内清除ROS,通过靶向阻断眼部氧化应激反应,可在减轻炎症反应的同时改善眼组织退化、泪液质量下降等问题。

干眼病临床用药主要分为五类种

种类 | 主要用药 |

眼部润滑剂/人工泪 | 液玻璃酸钠滴眼剂(Hyalein,爱丽)、盐酸四氢唑啉滴眼液(Systane)、聚乙烯醇滴眼剂(瑞珠,信东)、硫酸软骨素滴眼液(Lacrypos) |

角膜修 | 复rb-bFGF(贝复舒)、Tβ4(RGN-259)、Tavilermide(MIM-D3) |

促黏液蛋白分泌 | 地夸磷素钠(Diquas)、瑞巴派特(Mucosta)、Tavilermide(MIM-D3) |

抗炎治疗 | 环孢素(Restasis,Cequa,Ikervis)、Lifitegrast(Xiidra)、Tβ4(RGN-259) |

抗氧化 | Visomitin(SKQ1)、乙酰半胱氨酸(llube)、瑞巴派特(Mucosta) |

数据来源:公开资料整理

三、国内外干眼病市场竞争格局良好,多家企业布局创新干眼病用药

国外干眼病市场群雄并起,创新干眼病用药未来可期国外已有四家企业成功研发出对干眼病有更好治疗作用的眼科用药,竞争激烈。

1)艾尔建的环孢素A眼用乳剂Restasis在2003年获FDA批准上市,是世界首款对干眼病有更好治疗作用的眼科用药,目前仍占据超过40%的市场份额。2)诺华的Lifitegrast滴眼液Xiidra在2016年获FDA批准上市,是世界首款用于干眼病治疗的小分子整合素抑制剂。3)参天制药的环孢素仿制药Ikervis2015年获欧盟委员会(EC)批准,是欧洲首款环孢素制剂。4)印度太阳制药的Cequa获FDA批准用于干眼症患者的治疗,是首个也是唯一一个结合了环孢素A和纳米胶束技术的干眼症治疗药物。这种创新性的纳米胶束配方允许环孢素A分子克服溶解度方面的挑战,穿透眼睛的水层,并能防止活性亲脂性分子在渗透之前释放。

国外研究对干眼病有治疗作用药物企业较多企

企业 | 药物(商品名) | 作用机制 | 临床阶段/上市情况 |

艾尔建 | 环孢素A眼用乳剂(Restasis) | 抑制泪腺腺泡细胞核结膜杯状细胞的凋亡,促进淋巴细胞的凋亡,抑制眼表炎症 | 2003年获FDA批准上市 |

Shire | Lifitegrast滴眼液(Xiidra) | 可与白细胞表面的淋巴细胞功能相关抗原-1(LFA-1)结合,阻断LFA-1与其同源配体胞间粘附分子-1(ICAM-1)的相互作用,防止炎症发生 | 2016年获FDA批准上市 |

参天制药 | 环孢素(Ikervis) | 抑制泪腺腺泡细胞核结膜杯状细胞的凋亡,促进淋巴细胞的凋亡,抑制眼表炎症 | 2015年获EC上市批准 |

太阳制药 | 环孢素A+纳米胶束技术(Cequa) | 纳米胶束配方允许环孢素A分子克服溶解度方面的挑战,穿透眼睛的水层,并能防止活性亲脂性分子在渗透之前释放 | 2018年获FDA批准上市 |

Ocugen | 酒石酸+皮质类固醇(OCU310) | 一种OcuNanoE™抗伤害性和抗炎药物溴莫尼定配方,通过延长这种强效抗炎药物在眼睛表面的保留来提高疗效 | 临床Ⅱ期 |

AuriniaPharmaceuticals | Voclosporin眼用溶液(VOS) | 通过与钙调神经磷酸酶结合,能够阻断IL-2表达和T细胞介导的免疫反应,起到免疫抑制的作用 | 临床Ⅱ期 |

AldeyraTherapeutics | RASP抑制剂(reproxalap) | 通过降低促炎的醛类分子水平达到干眼病治疗目的 | 临床二期 |

KalaPharma | KPI-121(0.25%) | 利用了Kala公司专有的AMPPLIFY药物递送技术增强对眼部目标组织的渗透。 | 2018年FDA受理新药申请 |

Ocunova | OCU-01 | 用于糖尿病性干眼病,可快速恢复正常的泪液分泌 | 即将进入人类临床试验阶段 |

数据来源:公开资料整理

养眼用凝胶用于神经麻痹性角膜炎,暴露性角膜炎等原因引起的干眼症,是一种处方药。2)盈润滴眼液用于滋润泪液分泌不足的眼睛,是一种非处方药。但是,目前兴齐眼药对干眼病新药的研发较为缺乏。亿胜生物科技干眼病用药包括四种:1)贝复舒滴眼液是全球首个上市的rb-bFGF滴眼液,用于轻中度干眼病;2)贝复舒眼用凝胶用于角膜损伤性干眼病。3)不含防腐剂的玻璃酸钠滴眼液于2008年上市,对眼睛无刺激性。4)SKQ1是2018年7月亿胜生物科技与生物科技公司MitotechS.A.全球共同开发的干眼病新药,目前公司投资1650万美元用于SkQ1滴眼液在美国FDA进行的第一阶段Ⅲ期临床试验。

四、AMD:老年人致盲主因,抗VEGF抑制剂推动市场快速增长,AMD用药迈入新征程

(一)、2014年AMD全球患者数超1.7亿,wAMD(湿性AMD)在欧美发达国家已成为55岁以上人群失明的首要原因

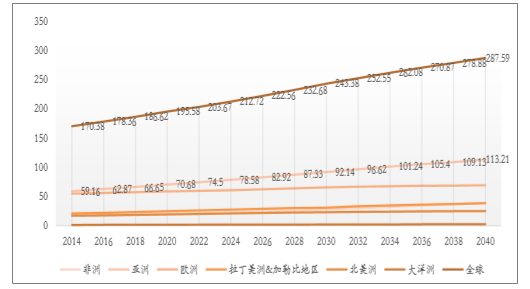

年龄相关性黄斑变性(AMD)又称为老年黄斑变性,是一种视网膜黄斑区的退行性病变。AMD分为湿性AMD(存在脉络膜新生血管、视网膜色素上皮脱离和盘状纤维化等)和干性AMD(存在软性玻璃膜疣、地图状萎缩等),湿性AMD(wAMD)相较干性AMD对视力有更严重的损害,包括导致更快的视力下降,以及更高的致盲率。wAMD占AMD总病例数的10%-15%左右,但导致了80%-90%由AMD致盲的病例,干性AMD可能转化为湿性AMD。受到全球人口增长和老龄化加剧的影响,全球范围内AMD的病例数呈明显增长趋势。2014年AMD全球患者数超1.7亿,全球AMD总患病率为8.69%。不同地理区域人群中AMD患病率也存在差距,欧洲人群患病率为12.3%,亚洲人群患病率7.4%。根据预测,2020年全球AMD病例数将达到1.96亿,2040年将增加到2.88亿。AMD在欧美国家发病和致盲形势更为严重,以美国为例,美国2010年AMD患病人数达207万人,预计2030年患病人数超366万人。另外,美国因AMD致盲的患者超过青光眼、白内障、糖尿

国内多企业布局研究干眼病眼科用药

企业 | 药物 | 适应症 | 临床试验 |

兴齐眼药(300573.SZ) | 兹养(处方药)盈润(非处方药) | 兹养:各种原因引起的干眼症盈润:滋润泪液分泌不足的眼睛,消除眼部不适 | – |

亿胜生物科技(1061.HK) | 贝复舒滴眼液、贝复舒凝胶、SkQ1滴眼液 | 贝复舒滴眼液:轻中度干眼症贝复舒凝胶:角膜损伤性干眼病SkQ1滴眼液:中重度干眼病(FDA临床Ⅲ期) | FDA临床Ⅲ期(SkQ1滴眼液) |

五景药业 | 环孢素眼用乳剂 | 中重度干眼病 | 临床Ⅲ期 |

兆科 | 环孢素A眼凝胶 | 中至重度泪液缺乏型干眼病 | 临床Ⅱ期 |

和铂医药 | HBM9036(全人源肿瘤坏死因子的受体片段) | 干眼病 | 临床Ⅱ期 |

华诺威基因 | 易贝(重组人表皮生长因子滴眼液) | 轻度干眼症伴浅层点状角膜病变,中度干眼伴浅层点状角膜病变 | 临床Ⅱ期 |

维眸药 | 业Lifitegrast(小分子整合素抑制剂) | 干眼病 | 已完成新药临床前药理、毒理规范化评估试验,正在进行临床试验的申报预计将在今年启动临床试验 |

数据来源:公开资料整理

年龄相关性黄斑变性(AMD)又称为老年黄斑变性,是一种视网膜黄斑区的退行性病变。AMD分为湿性AMD(存在脉络膜新生血管、视网膜色素上皮脱离和盘状纤维化等)和干性AMD(存在软性玻璃膜疣、地图状萎缩等),湿性AMD(wAMD)相较干性AMD对视力有更严重的损害,包括导致更快的视力下降,以及更高的致盲率。wAMD占AMD总病例数的10%-15%左右,但导致了80%-90%由AMD致盲的病例,干性AMD可能转化为湿性AMD。受到全球人口增长和老龄化加剧的影响,全球范围内AMD的病例数呈明显增长趋势。2014年AMD全球患者数超1.7亿,全球AMD总患病率为8.69%。不同地理区域人群中AMD患病率也存在差距,欧洲人群患病率为12.3%,亚洲人群患病率7.4%。根据预测,2020年全球AMD病例数将达到1.96亿,2040年将增加到2.88亿。AMD在欧美国家发病和致盲形势更为严重,以美国为例,美国2010年AMD患病人数达207万人,预计2030年患病人数超366万人。另外,美国因AMD致盲的患者超过青光眼、白内障、糖尿病视网膜病变(DME)三种常见眼病致盲总和。

2014-2040年全球各地区AMD发病病例数快速增长(单位:百万例)

数据来源:公开资料整理

(二)、抗VEGF药物推动wAMD治疗快速发展,预计2023年国内wAMD用药市场空间可达68.7亿元

(1)抗VEGF药物占据全球抗新生血管眼药95%以上市场份额,推动wAMD治疗快速发展

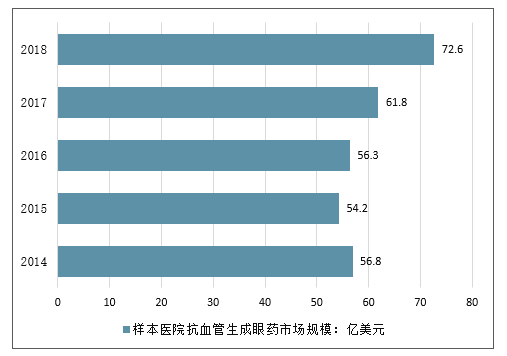

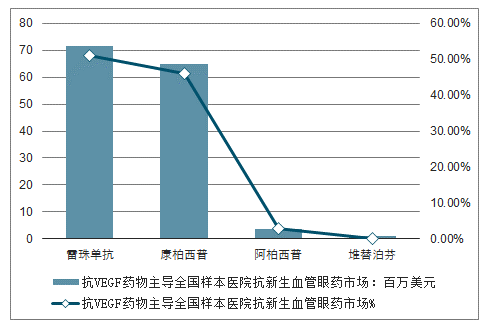

抗VEGF药物已成为包括wAMD在内的眼底新生血管病主要治疗药物,占据全球95%以上市场份额,国内市场份额达99%,2017年雷珠单抗和康柏西普进入医保后同比增速分别提升14.39和3.73个百分点。1)wAMD药物全球市场规模达72.6亿美元,国内市场规模达1.41亿美元:全球市场上:全球样本医院抗血管生成眼药市场增长趋势明显。2018年市场规模达72.6亿美元,同比增长17.5%。其中雷珠单抗占据55%份额,阿柏西普占据40%市场份额,维替泊芬占1%,其它药物占4%,抗VEGF药物雷珠单抗及阿柏西普总占比达95%,占据包括wAMD在内的抗血管生成眼药的绝大多数市场份额。国内市场上:国内样本医院抗血管生成眼药市场持续快速增长。2018年达1.41亿美元,同比增长36.1%。其中雷珠单抗占据51%份额,康柏西普占据46%份额,阿柏西普占据3%市场份额,抗VEGF类药物占据包括wAMD在内的抗新生血管眼药市场99%的份额,占据绝对主导地位。2)wAMD药物进入医保目录后销售额增速提升。从渗透情况来看,2017年雷珠单抗和康柏西普对wAMD的治疗进入国家医保目录,大幅降低患者用药负担(按推荐治疗方案计算,康柏西普年治疗费用由40350降至17760元,雷珠单抗费用从11.7万元降低至52400元),加入医保后,2018年雷珠单抗销售额同比增速提升14.39个百分点,康柏西普销售额同比增速提升3.73个百分点,预计对wAMD患者的大幅减负将在之后数年大幅提高wAMD患者的治疗渗透率,持续推动国内抗VEGF药物用于wAMD的整体市场规模的增长。

全球样本医院抗血管生成眼药市场保持增长趋势(单位:亿美元)

数据来源:公开资料整理

全国样本医院抗血管生成眼药市场快速增长(单位:百万美元)

数据来源:公开资料整理

2018年抗VEGF药物主导全球样本医院抗新生血管眼药市场(单位:亿美元)

数据来源:公开资料整理

2018年抗VEGF药物主导全国样本医院抗新生血管眼药市场(单位:百万美元)

数据来源:公开资料整理

(2)提高疗效及顺应性是AMD新药未来发展的趋势

通过新靶点或多靶点的开发或联用等提高药物疗效并提高患者对药物的反应是wAMD药物研发的一个重要方向。尽管目前抗VEGF类治疗wAMD药物一般具有较明显的疗效,但也存在部分患者对药物反应不佳。如临床使用中部分患者对VEGF靶点药不敏感,在多针注射后仍不能显著提高视力。针对此问题,开发出新靶点或同时作用于多靶点的药物是目前一个研发方向,如血管生成素Ang-2靶点。Ang-TIE通路被认为可作为治疗干预系统,可能是血管生成和炎症通路的重要环节。目前在研产品RG7716产品,即同时抑制Ang-2和VEGF-A靶点,有望减少用药频次并提高疗效,已处于临床三期。另外,抗内皮生长因子与抗VEGF联用,抗补体与抗VEGF双特异性抗体的多靶点联用方法目前均有临床项目在研。基因治疗可能更根本地从基因层面实现精确的治疗目标,可通过一次性治疗减少对抗VEGF频繁注射的依赖性。如现在在研产品RGX-314,使用腺相关病毒来提供相关基因,这种基因编码的蛋白质可以中和VEGF活性,由此可以对抗因新血管而引起的视力丧失并减少对抗VEGF眼内注射药物的需求。另一个在研基因疗法项目ADVM-022,以单次玻璃体内注射方式给药的形式,使用一种携带一个阿柏西普解码片段的载体微管(AAV.7m8),其目标是提供持续的、达到治疗水平的阿柏西普,并最小化注射抗-VEGF的负担。改变给药途径可提高治疗的顺应性和方便性,是另一研发方向。目前阿柏西普、雷珠单抗和康柏西普给药方式均为玻璃体内多次注射,能较为精准地被目标作用部位吸收。但玻璃体内注射有一定的风险,且注射后有防止感染等护理需求,从方便性和患者顺应性上来说有提升空间。因此改变给药方式为口服或滴眼液等方式是研发方向。干性AMD治疗仍缺少有效方法,通过干细胞移植治疗是一研发趋势。尽管干性AMD致盲率较低,治疗药物需求不及wAMD迫切,但目前干性AMD仍缺少有效的治疗方法。因此,针对干性AMD治疗的方法也是AMD治疗研发领域的研发趋势。目前比较前沿的研究是通过干细胞的移植治疗晚期干性AMD也有通过基因治疗的手法抑制此病的发生及发展。

(3)预计2023年国内wAMD用药市场空间可达68.7亿元

我国目前AMD治疗渗透率不高,市场仍有较大发展空间。由于干性AMD目前无有效治疗药物上市,因此仅估算wAMD治疗市场空间,参考报告《干眼病“蓝海”待掘金,AMD用药迈入新征程》,预计我国2023年wAMD市场空间在中性情况下约为68.7亿元。

3、国外AMD市场以诺华(罗氏)与再生元(拜耳)为龙头,国内以康弘药业为首加紧研发

在国外AMD市场上,诺华与罗氏凭借雷珠单抗、再生元与拜耳凭借阿柏西普成为AMD领域的霸主。1)诺华和基因泰克(2009年被罗氏收购)合作开发了世界首款用于治疗AMD的VEGF抑制剂雷珠单抗,在2006年产品获FDA批准后市场表现较好,诺华和罗氏也凭此成为wAMD治疗药物的龙头,目前在国外获批适应症DME、RVO、wAMD、DR、MYOPIC-CNV。2)2011年由再生元开发的阿柏西普获FDA批准上市,目前国外获批适应症为wAMD、CRVO、DME、DR,拜耳取得除美国外全球销售权。产品上市后市场表现良好,迅速挤压市面上包括雷珠单抗在内的其他产品,使再生元和拜耳成为wAMD市场的又一龙头。虽然目前诺华(罗氏)在wAMD市场上被再生元(拜耳)赶超,但诺华已布局新一代AMD药物RTH285。其主要成分是抑制VEGF受体活化的人源化单链抗体片段,今年已进行三期临床试验的补充试验,证明新药物在最佳矫正视力(BCVA)上对阿柏西普的非劣效性,以及在视网膜积液减少上更具优势,上市可期。罗氏也已布局RG7716产品,同时抑制Ang-2和VEGF-A靶点,有望减少用药频次并提高疗效,已进入临床三期。因此,总体上国外AMD市场诺华(罗氏)和再生元(拜耳)是毫无疑问的领导者。

国外多企业布局研发AMD新药物或新疗法责任方药物或研究题目

责任方 | 药物或研究题目 | 试验阶段 |

诺华 | Brolucizumab(RTH258,人源化单链抗体片段,通过防止配体-受体相互作用来抑制VEGF受体的活化) | 临床III期 |

Genetech | Faricimab(RG7716)(双特异性抗体,抑制Ang-2和VEGF-A) | 临床III期 |

Santen、Tracon | DE-122玻璃体内注射液(抗内皮蛋白抗体TRC105的眼科制剂)与雷珠单抗联合疗法 | 临床IIa期 |

PanOpticaP | AN-90806滴眼液 | 临床I/II期 |

SciFluorLifeSciences | SF0166滴眼液 | 临床I/II期 |

Feramda | AS1011%(口服液) | 临床I/II期 |

Regenxbio | RGX-314(基因治疗,单剂量视网膜注射) | 临床I/IIa期 |

Adverum | BiotechnologiesADVM-022(基因疗法,单次玻璃体内注射) | 临床I期 |

Ribomic | RBM-007(抗FGF2适体) | 临床I/II期 |

OcularTherapeutix | OTX-TKI注射液(单剂量玻璃体内注射) | 临床I期 |

GyroscopeTherapeutics | GT005(基因疗法治疗干性AMD) | 临床I/II期 |

BioTime | OpRegen(视网膜色素上皮细胞)移植治疗晚期干性AMD | 临床I/II期 |

AstellasInstituteforRegenerativeMedicine | 人类胚胎干细胞衍生的视网膜色素上皮细胞(MA09-hRPE)细胞移植治疗晚期干性AMD | 临床I/II期 |

CHA大学 | 人体细胞核移植胚胎干细胞衍生视网膜色素上皮细胞(SCNT-hES-RPE)治疗晚期干性AMD | 临床I期 |

数据来源:公开资料整理

康弘药业为国内AMD治疗领域的龙头,康柏西普具有广阔的发展前景。康弘药业是国内AMD治疗领域的领跑者,拳头产品康柏西普在2013年成功获批为国内I类生物创新药,并凭此成为国内AMD治疗领域的龙头。此外,康弘药业已取得康柏西普美国三期临床试验批件,并在国内布局了用于息肉状脉络膜血管病变(临床Ⅳ期)、RVO(临床Ⅲ期)、继发于视网膜静脉阻塞的黄斑水肿(临床Ⅱ期)、角膜新生血管(临床Ⅰ期)的临床研究,有望获批更多适应症并打开国内外相关病症的眼科用药市场,保持其龙头地位。

国内多企业布局研发AMD药物申

申请方 | 药物或研究题目 | 作用机制/优势 | 临床阶段 |

卡南吉医药 | CM082(口服药) | 针对VEGF小分子靶向药 | 临床II期 |

信达生物 | IBI302 | 抗VEGF抗补体双靶点 | 临床I期 |

荣昌生物 | RC28-E | VEGFR、FGFR双靶点 | 临床I期 |

苏州斯坦维 | 苏洛晍SOLOT-Eye | hPV19单抗(与VEGF靶点结合力更强) | 临床I期 |

东曜药业 | TAB014单抗注射液 | 抗VEGF单抗注射液 | 临床I期 |

华博生物 | 重组VEGFR-Fc融合蛋白 | 重组人血管内皮生长因子受体-抗体融合蛋白 | 临床I期 |

江苏泰康生物 | TK001 | 兔单克隆抗体人源化改造后的抗VEGF分子,亲和力高 | 临床I期 |

三生国健 | 重组抗VEGF人源化单克隆抗体 | 重组抗VEGF人源化单克隆抗体 | 临床I期和IIa期 |

齐鲁制药 | QL1205(与诺适得对比在wAMD患者中效果对比) | 重组抗VEGF人源化单克隆抗体Fab注射液(biosimiliar) | 临床I期 |

百奥泰生物 | BAT5906注射液 | 可中和VEGF,IgG1型单克隆抗体(biobetter) | 临床I期 |

江苏人民医院眼科 | 胎儿视网膜色素上皮细胞治疗干性AMD临床科研 | - | 临床I期 |

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国眼科用药行业市场经营管理及发展趋势预测报告

《2025-2031年中国眼科用药行业市场经营管理及发展趋势预测报告》共九章,包含中国眼科用药市场消费者调查分析,眼科用药行业领先企业经营情况分析,中国眼科用药行业发展趋势分析与预测等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2022年中国眼科用药产值、市场规模、竞争格局和前景分析[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)

![2021年中国眼科用药销售规模及市场格局分析:销售额超35亿元[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)