一、 政策

1、 EV乘用车退坡50--60%,缓冲期后地补取消

续航250-300km补贴好于预期,300-400km较预期减少较多;400km以上较预期减少0.4万元,略低预期;能量密度系数最高为1,需高于160Wh/kg;电耗系数最高为1.1,需优于门槛35%;运营类车型补贴为七折,但好于预期(电车汇版五折);乘用车缓冲期内地方依旧可以给予购置补贴,好于预期(此前未明确相关细则);符合2019年标准的车型按2018年补贴的0.6倍给予,否则为0.1倍(符合预期)。

2018-2019年EV乘用车对比

EV乘用车 | 分档标准 | 补贴金额/系数 | 较18年变动 | |

2018年--缓冲期后 | 2019年--正式版 | |||

度电补贴上限 | 1200 | 550 | -54% | |

续航里程 (KM) | 150≤R<200 | 1.5 | 0 | -100% |

200≤R<250 | 2.4 | 0 | -100% | |

250≤R<300 | 3.4 | 1.8 | -47% | |

300≤R<400 | 4.5 | 1.8 | -60% | |

R≥400 | 5 | 2.5 | -50% | |

技术要求- 能量密度(Wh/kg) | E<105 | 0 | 0 | - |

105≤E<120 | 0.6 | 0 | -100% | |

120≤E<125 | 1 | 0 | -100% | |

125≤E<140 | 1 | 0.8 | -20% | |

140≤E<160 | 1.1 | 0.9 | -18% | |

E≥160 | 1.2 | 1 | -17% | |

百公里电耗优于政 策的比例 | 0%≤Q<5% | 0.5 | 0 | - |

5%≤Q<10% | 1 | 0 | - | |

10%≤Q<20% | 1 | 0.8 | -20% | |

20%≤Q<25% | 1 | 1.0 | 0% | |

25%≤Q<35% | 1.1 | 1.0 | -9% | |

Q≥35% | 1.1 | 1.1 | 0% | |

数据来源:公开资料整理

2、 EV客车退坡50--55%,新能源公交车好于预期

EV客车度电补贴退坡58%至500元/kwh,不同长度车型单车补贴上限退坡50-55%,10米以上补贴上限好于预期;能量密度系数最高1倍,要求为135Wh/kg;Ekg最高1倍,要求≤0.15,符合预期;新能源公交车政策另行发布,且缓冲期后地方购置补贴延续,体现了政策扶持,好于市场预期。

2018-2019年EV客车对比

EV客车 | 分档标准 | 补贴金额/系数 | 变动 | |

2018年--缓冲期后 | 2019年-- | |||

度电补贴 | 1200 | 500 | -58% | |

补贴上限- 按车长(M) | 6<L≤8m | 5.5 | 2.5 | -55% |

8<L≤10m | 12 | 5.5 | -54% | |

L>10m | 18 | 9 | -50% | |

技术要求- 能量密度(Wh/kg) | E≤115 | 0 | 0 | - |

115<E≤135 | 1 | 0 | -100% | |

E>135 | 1.1 | 1 | -9% | |

Ekg要求 | Ekg>0.21 | 0 | 0 | - |

0.19<Ekg≤0.21 | 1 | 0 | -100% | |

0.17<Ekg≤0.19 | 1 | 0.8 | -20% | |

0.15<Ekg≤0.17 | 1 | 0.9 | -10% | |

Ekg≤0.15 | 1.1 | 1 | -9% | |

数据来源:公开资料整理

3、 专用车补贴低于预期,地方转向补基础设施

EV专用车单独对插混设置补贴,纯电动度电补贴大幅退坡至350元,低于预期;而12T以上车型补贴上限仅5.5万元,低于预期,对带电量大的专用车影响较大。

此外,燃料电池车型政策单独下发,缓冲期内补贴按2018年0.8倍给予补贴;地方补贴取消,转向支持充电(加氢)基础设施及配套运营服务,暂无细则出台;不符合2019年技术标准车型依旧可以进目录,即享受牌照等优惠,有利于低速车。

2018-2019年EV专用车对比

EV专用车 | 2018年补贴政策 | 2019年正式版补贴政策 | ||

分档标准 | 补贴金额/系数 | 分档标准 | 补贴金额/系数 | |

度电补贴 (元/kWh) | q≤30 | 850 | PHEV或增程式货车 | 550 |

30<q≤50 | 750 | |||

q>50 | 650 | 纯电动货车 | 350 | |

补贴上限 | 10 | N1类(小于3.5吨) | 2.0 | |

N2、N3类(>3.5吨) | 5.5 | |||

能量密度 | 不低于115Wh/kg | 不低于125Wh/kg | ||

运输类Ekg | Ekg≤0.35 | 1 | 纯电动货车Ekg不高于0.30Wh/km·kg | |

0.35<Ekg≤0.4 | 0.2 | |||

Ekg>0.4 | 0 | |||

吨百公里电耗 | ≤8kWh(其他专用车) | ≤8kWh(作业类纯电动专用车) | ||

数据来源:公开资料整理

二、 短中期影响

1、 车企保价、盈利尚可,缓冲期放量可期。

缓冲期设置下抢装效应显著:1)缓冲期内补贴远高于缓冲期后,根据各级别典型车型的计算,250km、300km、400km、400km(营运类)车型缓冲期前后补贴差额分别为1.7、2.8、2.9、3.7万元;2)缓冲期内各类车型度电补贴基本在1000元以上(不含税),基本能够覆盖电池成本,考虑到电动车较燃油车溢价销售,缓冲期内车企仍维持高盈利;3)车企策略的角度看,荣威、比亚迪、广汽等均选择保价策略,终端推广力度或比较积极。

多家车企发布保价计划

车企 | 价格策略 |

荣威 | 6月25日前承诺价格不变 |

比亚迪 | 多数车型6月25日前承诺 价格不变 |

广汽 | GE3/GS4承诺短期内不调 价 |

吉利 | 帝豪EV/Gse4月30日前保 价;几何A或不调整 |

奇瑞 | EQ/艾瑞泽/3Xe在6月25日 前后保价 |

东风日产 | 轩逸在6月25日前保价 |

蔚来/威马/小鹏:4月普遍开始提价 | |

数据来源:公开资料整理

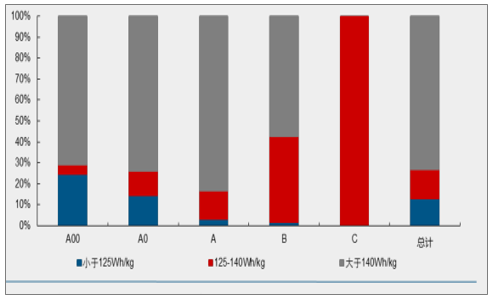

从2018年6月以后的销售情况看:1)A00级车型有30%百公里电耗不达标,23%能量密度不达标,30%续航里程不达标,或受较大影响;2)A0级车型部分受制于能量密度,影响10%左右;3)A级、B级车型不受缓冲期技术门槛影响。

2018年(6月后)以后生产车型中仅A00、A0能量密度不达标车型较多

数据来源:公开资料整理

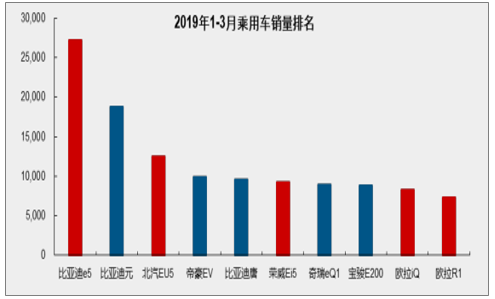

缓冲期限制技术标准,此前A00或受电耗门槛影响,但经过升级调整,从3月在产车型看已基本达标;1-3月在产车型以高级别为主,缓冲期前后补贴价差大,预计抢装意愿较强(尤其300km以上续航、运营类);2019年车型改款升级早于往年,e5、EU5、Ei5升级至400km以上,满足今年市场对产品性能的要求,且处于新车发布红利期,同样支撑抢装意愿。

2019年在产EV乘用车中,A级车占据主流(辆)

数据来源:公开资料整理

2019款新车已经成为1-3月抢装主销车型(辆)(标红为升级车型)

数据来源:公开资料整理

受缓冲期政策设置影响,预计二季度终端产销将维持高景气(去年同期基数相对较高);单车带电量提升效应依旧显著(18年主要为A00抢装),电池装机同比预计维持50%左右的增长;缓冲期内电池价格存在重新商议可能,但预计幅度有限。

2、 部分车型铁锂性价比较高,需求迎边际改善

政策设置续航里程250-400km的EV乘用车单车补贴1.8万元,而2018年缓冲期后续航在300-400km的车型产量占比在47%左右;对于此类车型,若不考虑升级到400km获取2.5万的补贴,则降本是首要考量因素;2019年铁锂系统能量密度达到140Wh/kg以上,能够满足300-400km车型的要求,在降本考虑下,部分车企选择更换铁锂电池,其中江淮、北汽、奇瑞等企业先行,广汽、上汽等或也有相关方案;从推荐目录看,铁锂配套的EV乘用车续航集中于300km左右,但也有少量高级别、长续航车型采用铁锂电池。

2018年续航260km的A00级车型,更换高能量密度、提升续航带来的补贴提升有限,在难以涨价的背景下无法覆盖成本上涨,经济性不佳;原版本车型更换为铁锂电池将显著降低成本,维持0.2-0.5万元左右的单车毛利;核心原因在于2019年铁锂电池价格大概率达到在0.9-1.0元的水平,而三元电池价格或在1.1元以上。

2018年A级车多数在300km左右,2019年车企升级至400km水平,升级趋势明确;对于A级车的应对策略,在考虑升级后车型提价(1万)的情况下,高能量密度三元+长续航的解决方案经济性最为突出,单车毛利在1.2-1.9万元,明显高于A00级;在带电量大的车型中,三元因能量密度较高,可减小整车自重(改善电耗)、增加内部空间等,因此高级别选择三元预计仍是主流。

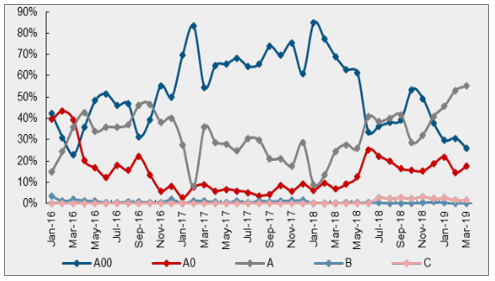

2018年车型升级显著,A00级占比由缓冲期前60%左右下降至30%-35%,而A级车占比提升至40%左右;从续航里程看,6-12月续航里程在300-400km的EV乘用车占比达47%,续航400km以上的EV乘用车占比达26%。

从目前情况看,采用更换铁锂方案的车型多以A00、A0级,续航300km以下的车型为主,预计在此类车型中渗透率有显著提升;少数为长续航、高级别车型,预计替代有限。

2018年A00级EV乘用车销量占比约49%,6-12月占比约42%

数据来源:公开资料整理

预计2019年三元、铁锂正极分别达到45.7、28.9GWh,同比分别增长38.4%、30.9%。受益于在低级别车型渗透率的快速提升,预计铁锂需求边际改善,扣除18年比亚迪e6、腾势(更换为三元方案)对基数的影响,铁锂需求增长约37.2%;三元装机维持高增速,主要受益于高级别车型占比提升。

目前来看,自主品牌多选择缓冲期保价的策略,例如比亚迪、荣威、广汽等;新兴车企则已有提价趋势,蔚来、威马、小鹏4月后均有提价;对于缓冲期后的售价策略,目前仍不得而知,但判断放量可能是车企的重要目标,预计调价幅度不会太大;整体上看国内新能源车的性价比仍处于提升趋势;例如2019年欧拉R1、荣威Ei5、吉利几何A、广汽Aion.S、比亚迪唐EV等车型都是高品质及高性价比的代表。

2018年在续航400km以上车型丰富及运营经济性逐步认可下,“高级别+运营类”需求爆发;以典型的运营类车型为例,2018款电动版补贴后购置价格高于燃油版2.4万元,但凭借年14-15万公里行驶里程带来的能源成本优势,1年内即可实现综合成本与燃油版打平,5年生命周期内节约10万以上的成本;对于出租网约场景,判断2019年需求依旧能够维持高增长,因使用成本的经济性优势远大于购置的价差。

限牌城市电动车隐含牌照价值,经济性优势突出,除北京对电动车亦显著新增牌照数量外,其余限牌城市暂未对电动车上牌加以限制,2018年深圳、广州、杭州上牌量保持高增长(其中有运营类放量带动);除限牌城市外,出于环境污染、治理拥堵的考虑,越来越多的城市对机动车进行限行(但电动车通常有路权相关的政策优惠),据不完全统计,目前已有52个城市或地区颁布了限行政策,而2018年明确限牌、限行的城市已经超过62%。限购城市已成为国内电动车增长的重要驱动力,2018年包括郑州、南昌、柳州、西安等限行城市均实现高增长并在国内城市中销量靠前(潍坊销量同样高增长,主要系小微型拉动,亦代表放量方向)。

2018年国内限牌限行城市占总需求的62%(万辆)

数据来源:公开资料整理

在车企积极推动、运营端高景气、私人消费延续爆发、限牌限购城市支撑下,预计2019年国内新能源汽车产销达到160-170万辆,同比增长超过30%;而受益于乘用车单车带电量提升,预计装机量接近80GWh,同比增速接近40%,全年维度看产业链需求仍将维持较高的景气度。

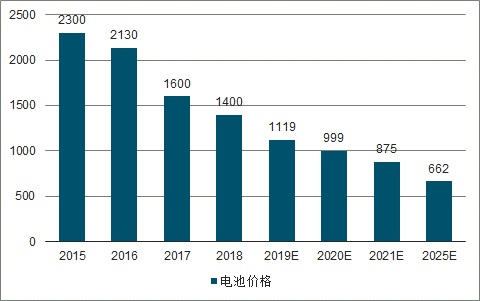

在补贴退坡压力下,预计缓冲期内高端三元电池降价10-15%,缓冲期后或超过20%,全年平均预计在20%左右;在电池降价20%的情况下,产业链单位毛利普遍降幅在20%左右,其中电解液因盈利位于底部有望相对企稳。

三、 长期趋势

1、 国内

从度电补贴的角度看,2018年新政后乘用车度电补贴均在1000元/kwh以上,而2019年新政后将下降至500-550元/KWh,故电池将承担较大的降价压力;而补贴在2020-21年分两年退完,则每年度电补贴退坡的压力在250元/KWh左右,电池价格压力将有所收窄。

预计2010、21年国内高端三元价格降幅分别为11%、12%,较2019年明显收窄,产业链通过自身降本增效,可以对冲一定降价压力,装机量的增长将带动企业盈利稳步提升。

2018年新政以来,不同车型度电补贴测算(元/KWh)

数据来源:公开资料整理

预计19年电池降价在20%左右,20-21年维持在10%左右(元/KWh)

数据来源:公开资料整理

2019年大幅退坡可能导致车企采取提价的策略,但2020年及以后将是技术进步推动终端售价逐年下降的过程,以某A级SUV为例,当前电动版定价高出燃油版近4.5万,故主要针对限牌城市以及愿意为电动车支付溢价的群体;2019年升级版电动车可能提价,价差有所拉大;2020年后预计终端售价逐年下降,车企单车毛利也回归至燃油版合理水平;到2025年价差将收窄至2万元(燃油考虑48V等升级);

纯电-燃油价差不断收窄将逐一打开需求空间,例如在价差3万元左右时,对于年行驶里程3万公里的消费者而言,3年可以实现经济性打平;而价差1.5万元时,即使年行驶1.5万公里,2年内也能实现是使用平价。

长期来看,车型加速丰富依旧是推动新能源汽车持续高增长的重要驱动力;而近两年将是供给结构快速变化的窗口:当前国内新能源汽车市场以自主品牌为主,2018年以前甚至集中于二线车企,而未来几年一线自主品牌将持续发力,合资车企布局也将进一步深化,新能源造车品质将显著提升,品牌背书也将进一步强化;当前新能源车仍以“油改电”的逆向改造车型为主,而随着纯电动品牌即将落地,新能源汽车性能、成本、驾驶体验均有显著提升,车型推出速度也将显著加快。海外大众MEB、奔驰MEA等在2019年下半年落地,国内吉利PMA、广汽GEP平台首款车型也将在2019年落地。

预计国内新能源汽车产量将于2020年达到209万辆(国家目标200万辆),2025年达到779万辆,2020-2025年复合增速维持在30%以上。

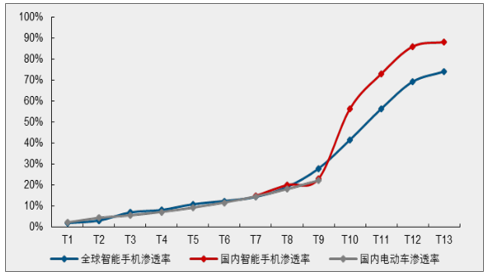

从渗透率的角度看,在2025年总产量779万辆,乘用车736万辆的假设下,国内渗透率仅22.1%;且随着经济性优势不断凸显,长期高成长性有望延续。

在2025年乘用车736万辆的假设下,渗透率仅22.1%,或将持续高增长

数据来源:公开资料整理

终端产销快速爆发,支撑动力电池需求快速增长;同时,考虑到国内电动车需求由低级别、低续航向高级别、长续航切换,电池需求增速超过整车增速;预计2020、2025年国内动力电池新增装机分别达到103、362GWh,2018-2025年实现6倍的需求增长。

2、 海外

从整车视角看,2018年特斯拉变化显著,Model3打破产能瓶颈实现快速放量,3-4季度销量分别达到5.3、6.1万,带动整体销量实现同比200%以上的增长;2018年Model3在美国D级豪华车市场销量远超奔驰、宝马、奥迪等传统豪华车品牌;并在欧洲市场复制;受益于3-4季度Model3的快速放量,特斯拉连续2个季度实现盈利,电动车的盈利潜力得到证明;19Q1特斯拉整体交付低预期,但Model3依旧强势。

除特斯拉Model3的爆发式增长外,传统车巨头在2018年以来也明显加速了电动化的进程;大众集团于2017年提出RoadmapE计划,近期不断上调目标,车型方面由2025年前50款,提升至2028年前70款;平台销量目标由2018年9月提出的1000万辆,提升至2019年2月的1500万,3月的2200万辆;海外传统车企的战略合作正加速强化,将进一步加速电动车的趋势,除奥迪、保时捷在2018年达成共平台合作外,宝马、奔驰在小型车上将共用平台,FCA、PSA也将合力打造平台,大众更是于2019年1月决定开放MEB平台以加速电动车的进程。而近期大众、宝马、奔驰对未来十年电动化的技术路线达成一致,同样意义深远。

从电池企业的扩产规划同样可以印证全球电动车的景气趋势:预计宁德时代、比亚迪、孚能规划2020年产能分别达到99、60、35GWh,宁德时代、孚能欧洲建厂稳步推进;预计LG、三星SDI、松下、SKI在2020年产能分别达到97、49、78、20GWh;除传统电池厂外,欧洲电池企业亦有崛起之势,Northvolt计划2020年后每年提升8GWh,2023年形成32GWh。电池企业加速扩张,一方面开启设备需求增长周期,设备企业全球化逻辑顺畅;另一方面,电池厂扩张多基于车企订单及远期规划判断,对于产业链整体需求预期有明显的提振作用。

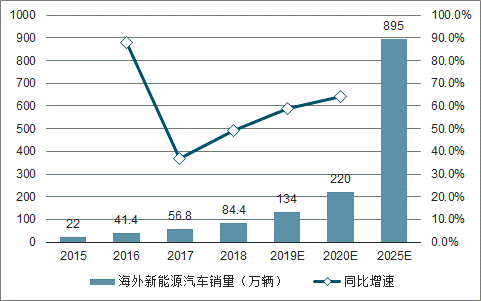

判断海外即将步入传统车企纯电动车型放量周期,预计2019-2020年增速将维持高位,2025年有望达到895万辆,考虑到海外燃油车6000-7000万辆的市场规模,海外渗透率仍处于较低的水平。

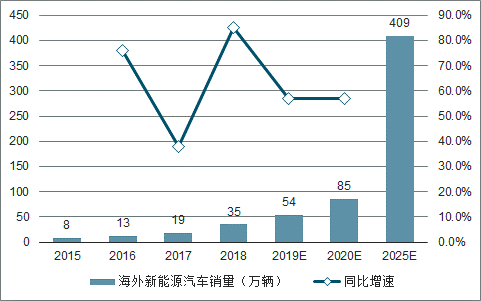

海外由于插电混动车型较多,单车带电量相对低于国内,但装机量仍将实现高增长,预计2020、2025年海外动力电池装机达85、409GWh,锂电产业链需求迎来七年十倍的增长机遇。

预计2020、2025年海外新能源汽车销量达到220、895万辆

数据来源:公开资料整理

预计2020、2025年海外动力电池装机85、409GWh

数据来源:公开资料整理

3、 全球车+中国芯

中国中游产业链具备政策、产业集群、内需、起点较高的优势,有望逐渐在世界范围内崛起。部分原材料早已实现出口,而“全球车+中国芯”趋势也随着CATL突破宝马、大众而逐渐形成。

宁德时代2018年以来在海外攻城略地,快速进入龙头车企供应链;二线电池厂边际突破显著,打开预期空间。专用零部件企业凭借传统业务积累的优势,在海外车企供应链也稳步实现定点。

电解液、隔膜环节在消费电池时代已经实现全球供应,故国内龙头在动力业务的海外拓展顺利,核心公司包括新宙邦、天赐材料、璞泰来、贝特瑞、杉杉股份等。隔膜龙头在2018年取得快速突破,包括恩捷股份、星源材质;锂电设备近两年技术追赶,海外企业产能有限的背景下,正加速配套海外电池企业的扩产,以先导、赢合为代表。

相关报告:智研咨询发布的《2019-2025年中国新能源汽车行业市场运营模式分析及发展趋势预测研究报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国电动车行业市场供需态势及发展前景研判报告

《2025-2031年中国电动车行业市场供需态势及发展前景研判报告》共十二章,包含电动车行业重点企业,电动车相关行业,2025-2031年电动车行业投资及发展前景预测分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询