一、制药行业市场规模分析

1、全球制药市场规模

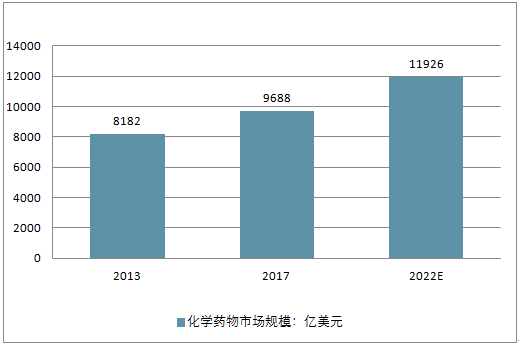

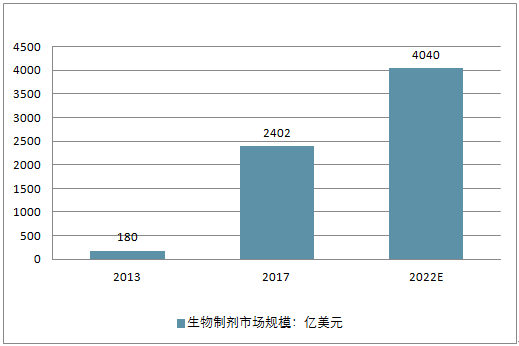

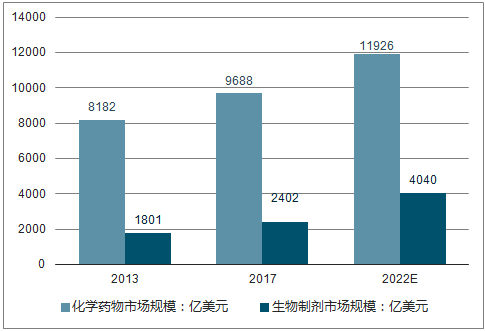

2017年全球制药市场规模按收益计为12090亿美元,预计2022年将增至15966亿美元,该期间的复合年增长率为5.7%。总体而言,全球制药市场可以分为两个分部:化学药物市场及生物制剂市场。近五年生物制剂的增长速度超过化学药物的增速。生物制剂市场于2017年至2022年预计按复合年增长率11.0%增长,并于2022年达至4040亿美元,增长速度超过整体制药市场。生物制剂市场主要受生物制剂通常较化学药物具有更好的安全性及有效性这一事实推动,并能有效解决针对芋些疾病尚无可用化学药物治疗的情况。

全球化学药物市场规模走势

资料来源:公开资料整理

相关报告:智研咨询网发布的《2018-2024年中国中医药市场供需预测及投资前景预测报告》

全球生物制剂市场规模走势

资料来源:公开资料整理

全球制药市场规模对比

资料来源:公开资料整理

2017年全球制药市场前四个,分别是美国、中国。欧洲五国和日本。其中,美国及中国为全球最大的两个制药市场,分别占全球市场的38.3%及17.5%,两国制药市场占比超全球市场五成。

2017年全球制药市场占比

资料来源:公开资料整理

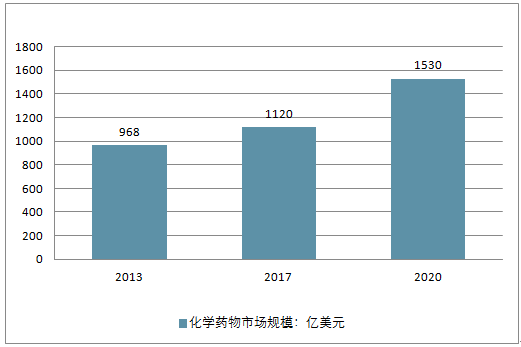

2、中国制药市场规模

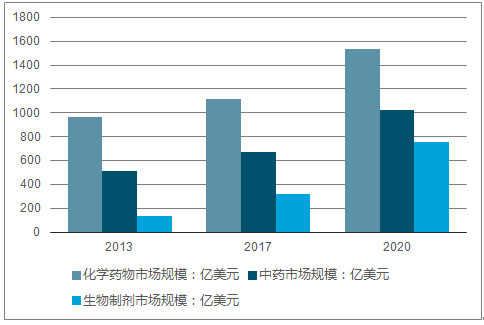

中国制药市场规模由2013年的1618亿美元增至2017年的2118亿美元,预计2022年将增至3305亿美元,该期间的复合年增长率为9.3%。增长主要受人口老龄化及慢性病患病率相应上升以及中国政府的优惠政策推动,该政策旨在开发中国高质量创新药物及生物制剂市场,增加可支配收入及扩大承保范围。

中国化学药物市场规模市场规模走势

资料来源:公开资料整理

中国中药市场规模走势

资料来源:公开资料整理

中国生物制剂市场规模走势

资料来源:公开资料整理

中国制药市场规模对比

资料来源:公开资料整理

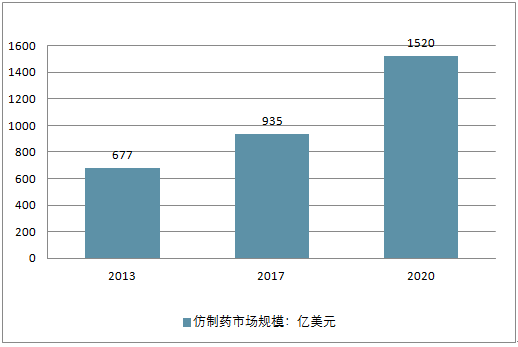

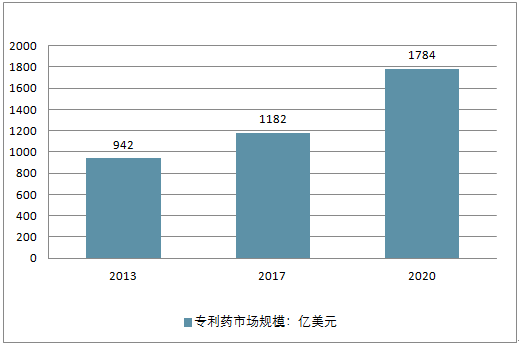

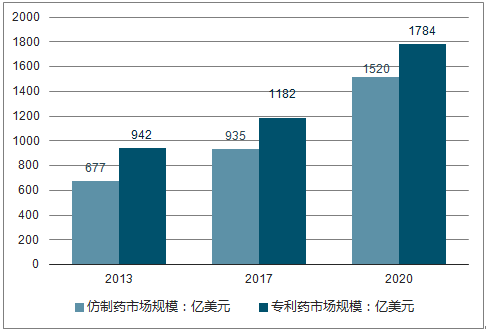

2017年,中国仿制药市场规模达935亿美元,占中国制药市场总量的44.1%,而仿制药占全球制药市场的32%。预计到2022年,中国仿制药市场将增至1520亿美元,2017年至2022年的复合年增长率为10.2%。自2017年至2022年的未来五年内,预期中国政策将继续着力鼓励开发创新专利药,专利药的投资预期将增加,其市场规模於同期预计按8.6%的复合年增长率增至2022年的1784亿美元。

中国仿制药市场规模走势

资料来源:公开资料整理

中国专利药市场规模走势

资料来源:公开资料整理

中国仿制药和专利药市场规模对比

资料来源:公开资料整理

二、生物制药市场发展趋势分析

医药行业在2017年收获了新药的大丰收,包括开发了细胞基因治疗等开创性治疗,证实了该行业进一步完善和发展的能力和信心。2017年,制药行业的重大并购交易有吉利德科学(GileadSciences)以119亿美元收购Kite制药,以及强生(Johnson & Johnson)以300亿美元收购爱可泰隆(Actelion)。2018年的潜在收购者,可能是一些大型制药企业,其中市场猜测较多的是辉瑞(Pfizer)可能收购百时美施贵宝(Bristol-MyersSquibb)。2018生物制药交易价值将超2000亿美元,科技巨头成并购交易火力来源。

中国生物医药发展的重点,包括单抗克隆药物、蛋白药物、基因与核酸药物等,优良的政策将积极促进我国生物医药的高速发展,生物医药产业令人期待。其中单克隆抗体药物作为一种具有独特优势的生物靶向药物,具有特异性高、靶向性强和毒副作用低的特点,在治疗方面效果显着。

伴随着抗体技术的不断发展以及新型抗体的不断出现,单克隆抗体药物已成为制药业发展最快的领域之一,目前正在研究的生物技术药物中有四分之一都是单克隆抗体药物,期间又涌现出了各种单抗衍生物,包括抗体药物偶联物、小分子抗体、双特异性抗体等。国内单抗药物领域面临市场快速增长和进口替代的双重机遇。单克隆抗体研究已被列入国家重点攻关项目,单抗药物的研究、开发和市场应用将继续吸引更多制药企业的参与和布局。

从全球制药行业的积极面来看,创新药物的上市浪潮似乎将会持续下去,因为美国FDA对新药的审批还远没有到刹车的地步。尽管就任FDA局长一职时间较短,但斯科特·戈特利布(ScottGottlieb)已经受到了业界的广泛好评。因为FDA正在加快审批步伐,2017年批准上市的新药达到46只。

生物药是目前最具投资价值的医药细分领域。生物药是制药行业近年来发展最快的子行业之一,全球市场规模预计将会从2016年的2020亿美元,上升到2022年的3260亿美元,年复合增速8.3%。

我国市场规模2016年为1527亿元人民币,Frost & Sullivan预计2016-2021年中国生物药将保持16.4%的年复合增长率, 到2021年达到3269亿元人民币的市场规模, 国内生物药将成为医药行业最具前景的投资机会。

抗体药为生物药的“王牌”,国内市场爆发在即:抗体药作为新一代主流生物药,正迅猛发展。对于未来市场,EvaluatePharma 预测生物药将会继续维持强势的市场地位,预计全球生物药的市场份额将会从2016年的25%(2020亿美元)上升到2022年的30%(3260亿美元)。

全球领先的医药研发公司对生物大分子药的关注日益增加,仅全球最大的18个制药公司的生物药在研品种就超过了900种。生物药研发资源及资金的投入、技术的不断进步以及对疾病的认识不断提高,促使制药公司可不断研发出具有卓越疗效及安全性的创新生物药。

在医疗保健支出增加、研发能力增强、政府政策积极变革及资本投资增加的推动下,过去数年,中国生物药市场正处于快速发展阶段,增长速度超越全球市场,预期未来将继续强劲增长。中国生物药的市场规模2016 年为1527 亿元人民币。预计2016 年至2021 年会以16.4%的年复合增长率增长,于2021 年达到3269亿元人民币的市场规模,为中国生物药参与者带来庞大机遇。

抗体药作为生物药的新兴细分品种,将会迎来迅猛的发展。中国单克隆抗体的市场规模,2016年为91亿元人民币。估计2016年至2021年将以25.0%年复合增长率继续增长,于2021年达到276亿元人民币的市场规模。

2017年入选中国国家医保目录的44个药品中有14个为生物药,占比约32%,其中抗体类药物8个,占入选生物药的57%。由此可见,生物药已备受国家和社会关注,并得到认可,中国将有越来越多的人可以用得起生物药。生物药(尤其是单抗类药物)进入国家医保目录将进一步推动中国生物药市场的快速增长。

CAR-T为生物药新贵,细胞治疗作为新兴的生物技术,正成为癌症免疫疗法生力军。 2017年8月28日, 全球知名医药公司吉利德科学宣布以119亿美元重金收购细胞疗法领军企业KitePharma,极大地体现了包括CAR-T在内的细胞疗法在治疗癌症方面的价值。2017年8月30日,美国FDA宣布批准全球首款CAR-T药物(Kymriah)上市,标志着人类抗癌进入新纪元。并且可喜的是,中国的研发企业在这个领域已经处于世界前列。

2、合并、收购的戏码继续上演

美国医药行业随着特朗普上台,受奥巴马时期严厉税收政策影响而一度放缓的医药行业并购趋势有望重新活跃。未来十年内,将有价值170亿美元的重点药物专利过期,美国医药行业巨头们必须要为减轻损失而寻找出路。研发新药费时费力,结果又具有不确定性,大企业自然将目光投向那些手握好品种的新兴研发型药企。

未来将会看到更多像“辉瑞”这种级别的公司对那些已生产可盈利药物的小公司进行收购。大型药企可以帮助小企业在营销、品牌重塑、生产和分配效率、品牌扩张等方面加速发展。通过并购手段,资本运作带来资源,可以大幅降低时间投入和风险承担,从而为企业带来超额回报。

中国的医药行业并购态势延续了自2015年以来的火热,2017年国内并购案例超过40起,总价值超80亿人民币,其中跨界资本成为主流“买家”。鼓励社会资本参与医疗体制改革、“健康中国”概念等政策驱动国内并购的活跃。同时,中国药企海外并购的速度也在加快。行家预测,海外并购将会被更多的中国药企纳入发展战略。

2017年,中国生物制品企业有10家成功上市A股。至此,A股生物医药行业上市公司升至282家。在白马股受追捧的2017年,生物医药板块千亿元市值俱乐部成员也发生了变化。2017年年初,A股市值超千亿元的仅有2家企业,分别是恒瑞医药和上海莱士,而2017年12月,千亿元市值俱乐部成员变为恒瑞医药、复星医药、康美药业、云南白药。

其中恒瑞医药市值从1068亿元升至2006亿元,成为生物医药行业首家总市值过2000亿元的上市公司。复星医药市值2017年以来已经翻倍,从551亿元升至1134亿元;上海莱士、华大基因的总市值也直逼千亿元。上海莱士的总市值为978亿元,而华大基因的总市值为844亿元。

2017年全球生物制药领域的IPO情况。经历了2015年、2016年连续2年的市场低迷之后,生物制药IPO从2017年初开始复苏,之后势头持续高涨,并在2017年底时达到高潮。

榜单前三甲全部来自亚洲地区,分别为:韩国药企Celltrion登录韩国证券交易所IPO募集9.239亿美元、中国药企药明康德旗下药明生物登录香港证券交易所IPO募集约5亿美元、印度药企ErisLifesciences登录印度国家证券交易所IPO募集约2.699亿美元。

2017年1-12月完成的全球的25个大型的IPO,亚洲地区有6家公司进入总榜,其中包括4家中国药企(华大基因、再鼎医药、天圣制药、药明生物);另有7家欧洲生物技术公司,分别来自比利时、丹麦、法国、德国、荷兰、瑞士和英国。

这也意味着,TOP25榜单中,大多数(13家)来自于北美以外的地区,只有12家来自北美,其中加拿大1家,美国11家。而在美国这11家公司中,大部分(5家)位于马萨诸塞州,2家位于加利福尼亚,其余4家分别位于康涅狄格、肯塔基、北卡罗来纳、宾夕法尼亚。

2、快速成长的亚洲市场

亚洲地区的劳动力成本优势、固有成本优势、以及药品专利制度逐步完善,全球医药CMO 市场将持续从西方成熟市场转移至亚洲新兴市场。亚洲正在崛起,与其高速增长的经济相匹配的,是市场需要与西方国家水准相近的医药与医疗器械。

中国目前占据世界医疗市场四分之一的份额,预计这个数字只会继续增高。《福布斯》杂志认为其中机会很多,尤其是健康保险行业,市场亟待发展。中国政府提出的‘健康中国2020’计划中,明确表示支持商业健康保险的发展。”政府将健康保险置于优先地位,预示着该产业即将走向繁荣。“健康中国2020”战略,作为卫生系统贯彻落实全面建设小康社会新要求的重要举措之一,努力促进公共服务均等化。这一战略是以提高人民群众健康为目标,确保到2020年实现人人享有基本医疗卫生服务的重大战略目标。

在全球经济发展的背景下,生物制药行业一直致力于改进生物工艺(Bioprocessing)技术,以降低成本并提高生产效率。有针对性的改进生产技术不仅可以降低运营成本,还可以改善企业薄弱的研发环节,对于发展中国家的制药企业尤其重要。据调查,生物制药关键领域显示出强劲的增长趋势,同时市场进一步细分,需要技术进步以满足全球化的市场需求和未来的发展前景。

当前,相比小分子药物(smallmolecule drugs),许多大型生物制药企业正在加大对生物药(biopharmaceutical)的研发力度。事实上,多个研究资料显示,生物药占大多数机构研发投入的40%到50%。为推动生物药的发展,各大生物制药企业都在努力维持这种研发投入,通过创新驱动提高产品生产力。通过创新还可以加速药品发现过程,增加研发选择,并可以降低成本和提高生产力。

随着美国生物类似药市场的打开,全球生物类似药产品的研发趋势似乎正在加速。FDA已经批准了包括单克隆抗体在内的多种生物类似药,这证明了按照FDA标准研发生物类似药的可行性,同时期待有更多成本优势驱动的生物制剂的研发。预计生物制药领域将会通过雇佣技术人员,并结合技术进步来改进和增加生物制剂、小分子药物、生物类似药和其他制剂的生产,全球生物制剂加工和生产环境将会继续改善。

3、满足不断变化的供应商需求

另外还应当评估当前的生物工艺趋势如何影响生物工艺终端用户的技术要求和购买模式。通过评估生物工艺终端用户的当前和未来需求,可以更好地预测供应商的投资方向。

当被问及未来将需要哪些技术时,一半以上(53.8%)的行业受访者认为生物工艺将需要使用更多的封闭系统技术。40%的供应商同意继续开发一次性系统技术。根据在中国和其他新兴市场的分析,发现一次性使用平台已经在临床设施中大规模使用。大多数新进入者,特别是那些寻求快速获得cGMP制造的企业,将选择使用一次性系统技术战略。

此外,近三分之一的受访者(30.8%)认为连续生物加工(ContinuousBioprocessing, CBP)是供应商和创新人员预期发展的关键领域。尽管CBP在影响生产的重要趋势中只占12%,但仍给供应商和创新人员带来一定的压力,因为CBP往往涉及复杂的作业和大规模供应方面的挑战,目前还没有准备好广泛地用于商业用途。

随着行业发展成熟,许多现有的生物工艺技术和设施已经越来越不能满足需求。再加上近期生物工艺创新速度明显放缓,给行业的供应商带来了更大的压力,要求他们建立更好、更有效的平台。为了满足行业对创新的需求,一些较大的供应商创建了创新中心,并建立了以客户为中心的协作式研发新产品方法。对于较小的供应商也可以继续创新并寻求发展伙伴,因此该行业的创新状况仍有较充分的基础。

生物工艺技术在近几年得到了发展,但下游技术和生产能力仍然落后于上游生物工艺。生物制药行业一直在致力于提高生产力,节省成本和提高产品质量,,2018年的发展趋势也不例外。

4、中国和印度提高生产力,全球竞争趋势明显

全球竞争始终是一个趋势,2018年将继续遵循这个趋势。生物类似药(以及在生物仿制药较少和不受管制的国际市场上)正在吸引许多新的参与者进入生物制药行业。作为生物制药研发的主要地点,美国仍然是开发生物类似药数量最多的国家。不久,生物类似药将会成为生物制药的最大市场之一。同时,中国和印度等亚洲国家正在引入新的设施和技术,提高生产能力,进入生物类似药市场。

在过去20年里,生物制药及其供应商一直以约14%的速度持续增长;目前,生物治疗药物的销售额已超过2000亿美元。随着创新产品渠道的完善和国际销售的增长,行业收入可望得到进一步稳步增长。

根据调查发现,生物制药领域2018年最重要的趋势为:提高生产效率以满足不断增长的需求,降低成本,以及提高产品总体质量。改善生物制药连续生产工艺和降低生产成本,特别是与一次性使用相关的成本,是生物制药管理中的重中之重。

另外,设施数量的不断增加以及市场上生物类似药的普及,意味着企业应该在2018年密切关注新技术,同时确保留住业务熟练的员工,为未来的业务发展提供基础。

智研咨询 - 精品报告

智研咨询 - 精品报告

2022-2028年中国制药行业市场竞争状况及发展趋向分析报告

《2022-2028年中国制药行业市场竞争状况及发展趋向分析报告》共十四章,包含2022-2028年制药行业面临的困境及对策,制药行业发展战略研究,研究结论及投资建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2021年科伦药业营收172.77亿,实现净利润11.03亿元!推动12项创新药物进展[图]](http://img.chyxx.com/general_thumb/news/3.png?x-oss-process=style/w320)