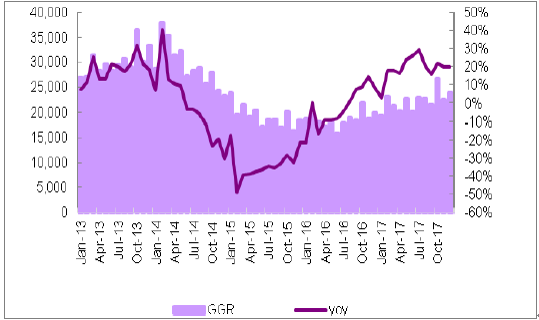

博彩板块在经历14-15 年下滑,16 年复苏以后,已经在17 年成功走出低谷,再次进入景气周期,而且预计将持续数年,虽然在增速上预计较难维持17 年的20%的GGR 增速水平,但是预计持续多年的双位数收入增速以及更快的EBITDA及净利润增速仍将带动行业上市公司股价在中长期内录得优异表现。核心驱动因素将来自需求端(中国消费者收入提升消费升级),供给端(酒店及非博彩娱乐供应增加、交通等持续改善),政策(赌牌及出入境政策基本稳定)。

从2016 年9 月起持续推荐澳门博彩板块。展望18 年,美高梅中国(2282.hk)及银河娱乐(0027.hk)仍是澳门博彩行业的首选标的。而在整个博彩行业中,位于柬埔寨的金界控股(3918.hk)是首选标的。关于重点公司的详细内容见报告第四部分。

GGR(百万澳门元)

资料来源:公开资料整理

相关报告:智研咨询网发布的《2017-2022年中国互联网彩票市场研究及发展趋势研究报告》

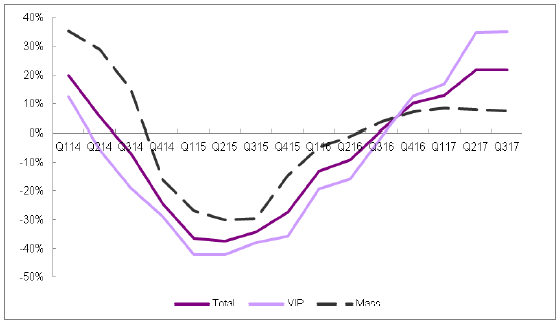

子板块增速

资料来源:公开资料整理

一、博彩需求端:快速崛起的中国中高端消费

中国游客/赌客的消费需求将足以支撑澳门乃至于东南亚博彩市场中长期景气。主要原因还是在于整体博彩市场渗透率不足以及伴随收入增长带来的人均消费提升。

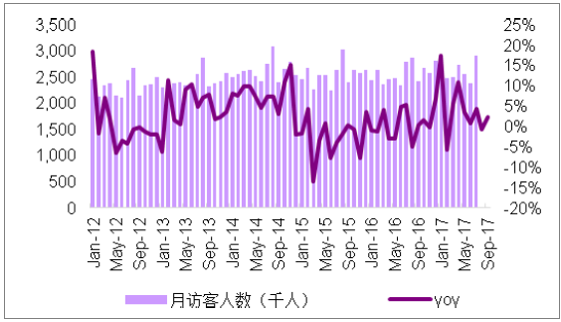

从访客人数看,2010-2014 总访澳人数增长了45%,其中内地访客增长了93%,成为主要驱动力。内地访客占比从2009 年的50%增加到2014 年的67%。2015、2016 伴随着中国反腐、澳门供给端瓶颈,访客人数出现下滑和停滞。2017 年随着国内经济形势好转,GDP 增速企稳回升,澳门酒店供应增加,访客数再次转正。

月度访客人数

资料来源:公开资料整理

澳门访客人次vs国内旅游人次增速

资料来源:公开资料整理

跟国内旅游人次增速对比来看,访澳人数的增速持续小于国内整体旅游增速,访澳游客的占比在持续下降。从全国人口渗透率来看,每年来自内地访客的人次在2000 万出头,占到全国人口约1.6%,如果扣除广东省, 则渗透率仅不到1%。

2016 年国内出境游人次达到1.35 亿,其中访港人次4280 万,访澳人次2050 万,占比仅15%,且不到访港人次的一半。

同样作为博彩中心的拉斯维加斯年访客量在4000 万,美国人口的渗透率达到12%。考虑到拉斯维加斯会展业发达,即使扣除一部分的纯会展访客, 澳门的渗透率仍有数倍的空间。

预计访澳人数在内地客流的带动下将在未来几年持续提升,客流增速将从2017 年的4%左右提升至2018 年的8%,并在今后保持在中高单位数水平。

从人均消费的角度,17 年三季度澳门人均访客GGR 为8124 元,已经从2015-16 年时底部的6000 元有所回升,但是较2013 年底高峰时期的15000 元仍有距离。按照访客人数中5%为贵宾客,95%为大众客进行测算,大众业务的人均GGR 已经达到5000 元左右,跟2013 年高峰时期保持一致。贵宾业务的人均GGR8 万多,较最高峰20 万回落明显。

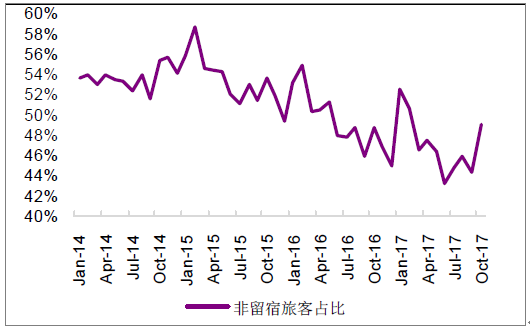

贵宾业务有其特殊性,行业顶峰的人均数据不能代表未来的发展趋势。而大众业务人均表现较为平稳。预计随着整体中国经济保持6% 以上的稳定增长,居民人均收入提升,以及消费升级带来的消费结构改善, 将共同推动大众和贵宾业务的人均GGR 持续保持5%左右的年化增长。而访客在澳门平均逗留时间的延长也会逐步提升人均消费。2012 年至2017 年, 留宿访客占比从50%提升至55%,带动访客平均逗留时间从1.0 天逐年上升至1.2 天。而单独看留宿旅客,停留天数也从1.9 天提升至2.2 天。

因此,结合访客数和人均消费来推算,澳门博彩和非博彩收入的需求潜在增长空间在10%以上。

从长期跟踪的澳门主流博彩酒店客房售价数据来看,也可以看到需求端的强劲增长潜力。2016 年至今,虽然客房数量有12%左右的增长,超过了客流量增长,但是17 年四季度以来房价始终保持双位数以上的同比增长。

澳门访客人均GGR(澳门元)

资料来源:公开资料整理

澳门访客人均GGR(澳门元)

资料来源:公开资料整理

非留宿访客占比逐年下降(国庆、春节当月非留宿旅客占比会提升)

资料来源:公开资料整理

访客逗留天数

- | 访客逗留时间:天 | 留宿访客逗留时间:天 | 非留宿旅客逗留时间:天 |

2012 | 1 | 1.9 | 0.2 |

2013 | 1 | 2 | 0.2 |

2014 | 1 | 2 | 0.2 |

2015 | 1.1 | 2.2 | 0.2 |

2016 | 1.2 | 2.2 | 0.2 |

2017 | 1.2 | 2.2 | 0.2 |

资料来源:公开资料整理

二、供给端:基础设施快速完善,酒店供应持续稳定

需求端的增长需要相应的新增供给来满足。展望未来三年,不论在酒店客房数,非博彩娱乐设施,交通基础设施方面都会迎来更加健康的增长。

从客房数看,澳门的多数客房供给来自于赌场酒店。赌场酒店2018 年陆续会有美高梅(1400 间,18 年1 月),路易十三(246 间),新濠天地Morpheus(783 间)相继开业。19 年预计会有澳博上葡京(2000 间),银河三期(1250 间),St. Regis(350 间)开业,2020 年预计会有银河四期(1250 间),四季酒店套房(295 间)开业。赌场酒店客房数量将从2017 年底28,174 间增加至2020 年底的36,248 间,增长28.7%,三年CAGR 为8.8%,其中17 年增长2%,18 年增长7%,19 年增长15%,20 年增长4%。基本与访客量增长的预测保持一致。

赌场酒店客房数(间)

资料来源:公开资料整理

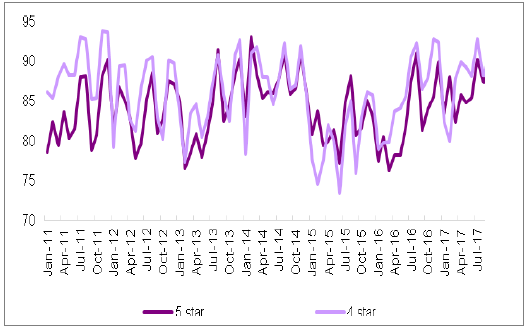

澳门高级酒店入住率(%)

资料来源:公开资料整理

相较酒店数量的平稳增长而言,基础设施方面在未来2-3 年会有根本性的突破。氹仔码头已经于17 年年中建成,基本解决了水路交通的瓶颈。18 年通车的港珠澳大桥联通香港机场,可以解决长距离访客入境澳门的交通瓶颈。18-19 年相继完成的广珠城际一期,澳门轻轨,大幅改善岛内交通并打开内地客流的访澳瓶颈。19-20 年前后,拱北和横琴口岸也会改造扩容,以适应日益增长的访澳客流。

随着赌场项目的相继落成,18 年开始,之前建筑工地密集的路氹核心区域已经基本完成大规模建设,只有处于周边的上葡京和银河三期仍在建设,但已经不会对客流和赌场间交通产生显著影响。参考巴黎人落成以后对相邻的新濠影汇客流和收入的促进,可以预计未来几年对整体路氹地区的客流和收入会产生积极影响。

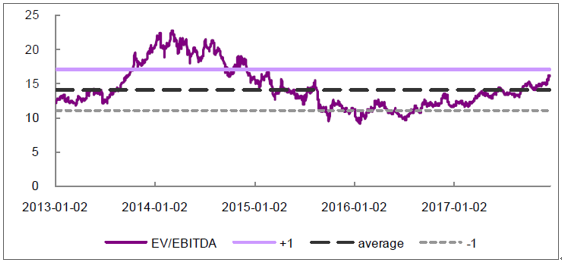

四、博彩行业整体未处于过高的状态

虽然行业在过去一年涨幅较大,但是主要驱动因素还是收入和利润端的大幅好转,因此从动态EV/EBITDA 来看虽然从底部不到10 倍上涨到目前的16 倍,但是还在历史均值1STD 以内。考虑到港股市场整体估值也在提升,当前仅从估值水平看行业整体未处于过高的状态。

澳门博彩行业12-month forward EV/EBITDA

资料来源:公开资料整理

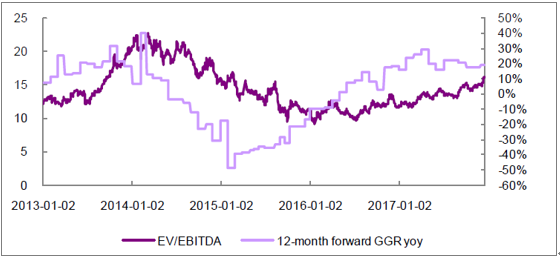

从另一个角度可以将估值同GGR 增速做比较。当前GGR20%左右的增速在历史上对应的动态估值更高。

澳门博彩行业12-month forward EV/EBITDA vs GGR同比增速

资料来源:公开资料整理

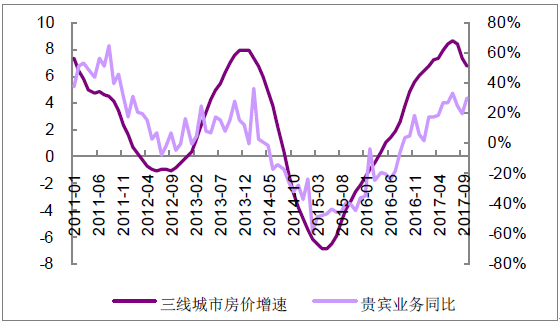

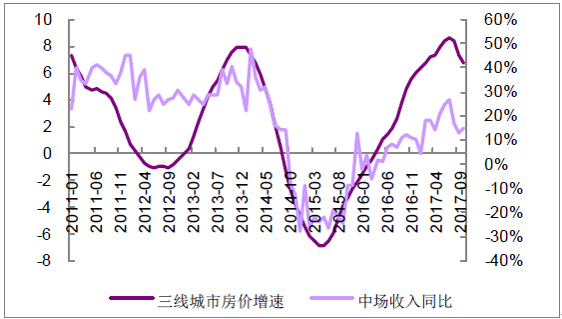

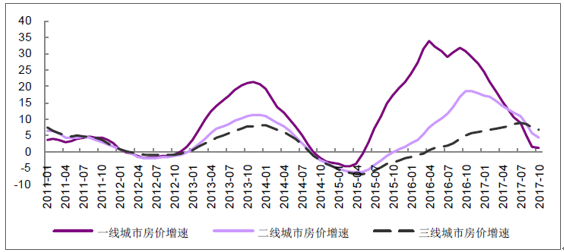

五、关注房产市场对博彩需求情况分析

历史上看房价增速及房地产投资等都跟澳门博彩市场兴衰有着密切的联系。房价同澳门博彩的联系涉及若干层面,1)财富效应。主要来自房价上涨尤其是快速上涨以后,消费者自身财富增加从而对消费者心理带来的正面影响;2)收入效应。房地产开发链条上各个产业受益于房产市场繁荣,获得实质性的收入提升,从而带动消费;3)挤出效应。房地产市场繁荣时,部分消费需求转为投资需求,或是住房支出积压了其他可选消费。但反过来,当处于房产调控周期,房价处于平稳时,挤出效应减弱,也会带动可选消费类产品的需求;4)抵押价值。房产市场景气时,房产作为抵押物的价值提升,流动性增强。对于贵宾博彩业务会有显著拉动。

为房地产市场对澳门博彩市场的关联度非常高而且作用形式较为复杂,在当前房产调控,且房价增速出现下行的情况下, 需要留意潜在的风险。

三线城市房价增速与贵宾业务增速(%)

资料来源:公开资料整理

三线城市房价增速与中场业务增速(%)

资料来源:公开资料整理

中国房价增速(%)

资料来源:公开资料整理

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![研判2025!中国光提取层材料行业产业链、市场规模及发展趋势分析:多元应用驱动市场规模扩张,技术创新助力行业高速发展[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)

![趋势研判!2025年中国铁路运输装备行业相关政策、产业链、拥有量、竞争格局及发展趋势分析:铁路建设持续推进,铁路运输装备需求空间广阔[图]](http://img.chyxx.com/images/2022/0408/54b870b64f647f1fc10474b02796382c9242dcfa.png?x-oss-process=style/w320)

![研判2025!中国皮革行业产业链、发展现状、竞争格局及发展趋势分析:皮革市场竞争激烈,行业营业收入小幅上涨[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![研判2025!中国中医馆行业产业链图谱、产业环境、市场现状及未来趋势分析:医疗服务需求及医疗支出持续增长,为中医馆行业提供广阔前景[图]](http://img.chyxx.com/images/2022/0330/83e55e0fd01cd7eb3b56b758f35281ec8d2514ab.png?x-oss-process=style/w320)

![趋势研判!2025年中国微光器件行业产业链、发展历程、发展现状、重点企业及发展趋势分析:我国安防监控、军事国防等领域对微光器件需求不断增加 [图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![2025年中国塑料吹膜机行业市场政策、产业链、发展现状、竞争格局及发展趋势:市场竞争较为激烈[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)