内容概况:中国特种气体行业发展迅速,其中63%约为电子特种气体,下游应用主要集中在电子半导体领域,电子特气市场前景广阔。据统计,2022年中国电子特种气体行业市场约为192.2亿元,同比增长8.3%。

关键词:电子特气、工业气体、特种气体、电子特种气体

一、电子特气综述

工业气体是指常温常压下呈气态的产品。工业气体可分为大宗气体和特种气体,大宗气体主要包括氧、氮、氩等空分气体及乙炔、氢气、二氧化碳等合成气体;特种气体是所有高纯度的工业气体,硅烷、高纯氨、氟碳类气体、锗烷、一氧化碳,用于电子、消防、医疗卫生、食品等行业的单一气体以及照明气体、激光气体、标准气体等所有混合气体。

电子特种气体,简称电子特气,是电子气体的一个重要分支,是集成电路、显示面板等电子工业生产中不可或缺的原材料。电子特气种类众多,广泛应用于离子注入、刻蚀、气相沉积、掺杂等环节,被称为集成电路、液晶面板、LED及光伏等材料的“粮食”和“源”,决定了器件的最终良率和可靠性。电子特气主要产品类别如下:

电子特气有纯度和混配精度两个核心指标,通过气体纯化和气体合成两项生产技术来满足要求。根据气体的特征不同,纯化与合成技术又有多种不同种类的制作方法。常见的气体纯化技术主要有吸附法、精馏法、吸收法、膜分离法等,气体合成技术主要分为电解法、化学法和电解化学法等。

二、电子特气行业相关政策梳理

电子特气作为关键性电子材料,如今却面临国产化率较低、供给受制于人的问题,这对国内集成电路等高端产业的供应链安全性与稳定性带来了较大的挑战。在此背景下,近年来国家各部委相继出台一系列产业支持政策,积极推动电子特气产业的蓬勃发展。

三、电子特气产业链

从产业链来看,上游,气体原料和化工原料是电子特气的主要生产原料;气体设备是电子特气的重要生产设备,另外,由于气体产品大多数为危险化学品,因此运输环节钢瓶需求也必不可少。电子特气下游应用主要为集成电路,液晶面板和太阳能电池制造等行业。

具体从下游来看,电子特气是集成电路、显示面板等电子工业生产不可或缺的原材料。目前,国内电子特气在集成电路中的应用占比达43%,其次为显示面板,占比21%,LED和光伏分别占比13%,6%。

相关报告:智研咨询发布的《中国电子特种气体行业市场专项调研及投资前景研究报告》

四、电子特气行业现状分析

在集成电路以及相关下游行业需求增长的带动下,全球电子特种气体市场规模呈现逐年稳步增长态势。据统计,2022年全球电子特种气体行业市场规模约为50.0亿美元,同比增长11.1%。

中国特种气体行业发展迅速,其中63%约为电子特种气体,下游应用主要集中在电子半导体领域,电子特气市场前景广阔。据统计,2022年中国电子特种气体行业市场约为192.2亿元,同比增长8.3%。

五、电子特气行业竞争情况

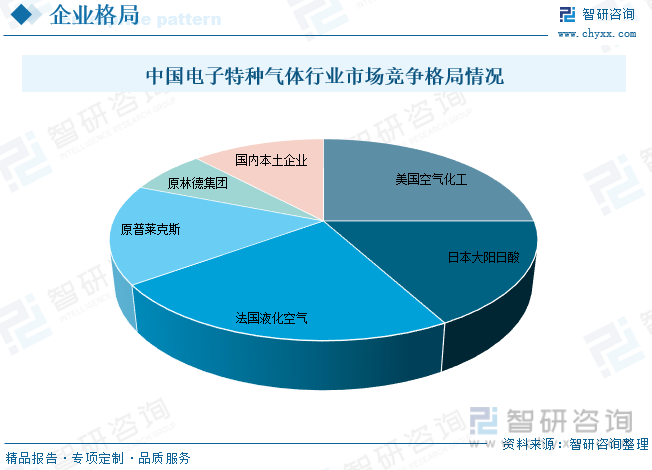

全球电子气体行业整体呈现垄断格局,电子特气市场均主要被海外公司占据。2021年全球主要生产商以及占有率分别是,美国空气化工(25%)、德国林德集团(25%,林德集团和普莱克斯合并)、法国液化空气(23%)和日本酸素(18%,原名大阳日酸),TOP4大企业合计占据全球电子特气91%的市场份额。同样,四大巨头在中国占据主导地位,数据显示,国内本土企业市场份额仅有12%。

六、电子特气行业未来发展趋势

1、中国晶圆厂近些年不断扩产,电子特气渗透率有望加速提升。根据数据显示,全球晶圆厂不断扩建,近期计划的24座晶圆厂分布来看,中国占据了6座,在全球占比第一。一方面,因内资晶圆产能增加而新增的半导体材料需求,为国产半导体材料供给商提供很大的市场开拓空间;另一方面,在以美国、荷兰、日本为主的经济体不断管制中国大陆半导体产业发展背景下,自主可控势在必行,新建晶圆厂可以重塑供应链体系,国内企业有望获得更多的订单份额,加速电子特气国产渗透率

2、光伏行业快速发展,电子特气市场需求也将进一步扩大。电子特气在太阳能电池片的生产过程中主要被应用于扩散、刻蚀、沉积等工序,涉及氟化物、硅烷、氨气等产品。根据集邦咨询的数据,2022年全球新增光伏装机量为228.5GW,预计2023年全球新增光伏装机量为350.6GW,同比增长53.40%,我国2022年的新增光伏装机量为87.41GW,预计2023年新增光伏装机量为148.9GW,同比增长70.35%,增速快于全球。光伏新装机量快速增长也将驱动电子特种气体需求不断增长。

3、国内各厂商拓展策略略有不同,产品整体呈现错位竞争格局。从我国主要的上市企业数据来看,其一,我国上市企业的电子特气2022年收入规模均在15亿元以下,与海外企业存在较大差距;其二,我国上市企业的总营收结构较为复杂,多数企业经营电子特气外,还生产关联性较强的工业气体、航空材料、半导体材料、化工材料等,企业的多元化经营是行业特征决定的;其三,整体电子特气的毛利率在27%-55%之间,相对较高,电子特气属于高价值业务板块。国内目前厂商们的主打产品并不重叠,整体呈现多点开花错位竞争的格局。

此外,从我国企业现有产能与规划产能来看,各家企业的布局均由自己的特色,各家企业没有形成鲜明的企业竞争局面,这也说明我国的电子特气国产化未来成长空间巨大、电子特气种类繁多、长期发展趋势欣欣向荣。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国电子特种气体行业市场专项调研及投资前景研究报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国电子特种气体行业市场专项调研及投资前景研究报告

《2025-2031年中国电子特种气体行业市场专项调研及投资前景研究报告》共十四章,包含2024年中国电子特种气体下游产业运行态势分析,2025-2031年中国电子特种气体产业前景预测与趋势探析,2025-2031年中国电子特种气体投资可行性分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![研判2025!中国水利工程建筑行业市场政策、产业链、发展现状、竞争格局及发展趋势分析:行业准入门槛较高[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2025年中国水环境监测行业市场政策、产业链、发展现状、竞争格局及发展趋势研判:市场前景十分可观[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2025年中国智能呼叫服务平台行业发展现状及未来发展趋势研判:其于AI技术智能呼叫服务平台将逐渐成为主流,行业将更智能、更人性、更融合[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![2025年中国平板显示掩膜版行业发展现状、产业链及全景研判:在高世代、高精度市场需求及技术的推动下,平板显示掩膜版规模将持续增长[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![研判2025!中国家用视听设备制造行业产业链、发展现状及未来趋势分析:行业增速放缓显转型,技术融合与场景创新催生高端智能化升级浪潮[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)