内容概述:到2022年底,我国生物质发电装机容量累计达到4132万千瓦,已连续第四年位列世界第一;我国生物质发电包括农林生物质发电、生活垃圾焚烧发电、沼气发电。截止到2022年底,生物质发电全国并网装机容量为4132万千瓦,年新增装机容量为334万千瓦。

关键词:生物质能发电行业政策、生物质能发电行业产业链、生物质能发电装机容量、生物质能发电量、生物质能发电行业竞争格局

一、生物质能发电行业概述

生物质能是重要的可再生能源,具有资源来源广泛、利用方式多样、能源产品多元、综合效益显著等特点。生物质发电是生物质能开发利用的重要途径,对于处理城乡有机废弃物、改善城乡人居环境、助力乡村振兴、推进农村能源革命等方面具有重要意义。生物质的应用方向主要是制备成型燃料、燃气、液体燃料以及生物质发电。而生物质发电又主要分为生物质直燃、混烧和气化发电三个方向。

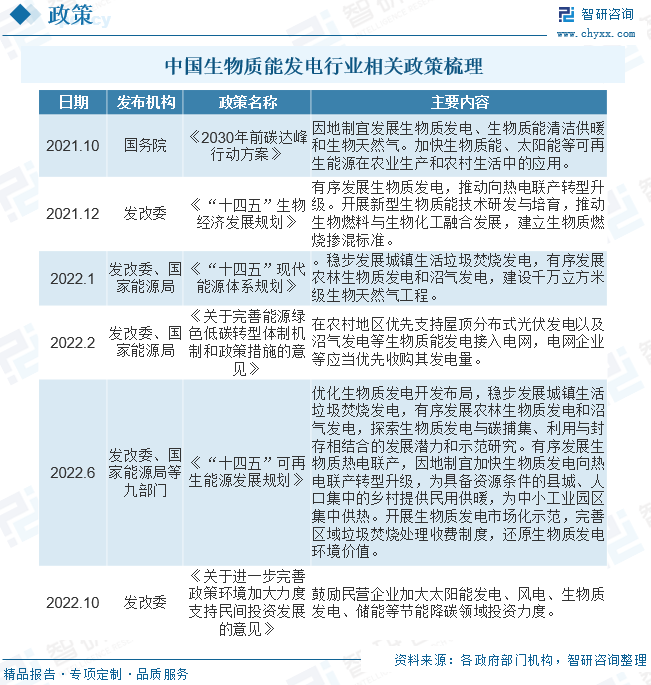

二、中国生物质能发电行业相关政策

“十三五”以来,我国生物质能产业形成较好的发展态势,与国家的支持政策密不可分。如《“十四五”可再生能源发展规划》(2022年)、《“十四五”生物经济发展规划》(2022年)、《“十四五”现代能源体系规划》(2022年)、《2030年前碳达峰行动方案》(2021年)等综合性规划的颁布明确了“十四五”期间我国生物质能产业重点发展方向与发展目标。在生物质发电方面,《关于完善能源绿色低碳转型体制机制和政策措施的意见》(2022年)指出:在农村地区优先支持沼气发电等生物质能发电接入电网;《2021年生物质发电项目建设工作方案》(2021年),提出完善垃圾处理收费制度,逐步推动形成垃圾焚烧发电市场化运营模式,安排垃圾焚发电竞争配置项目补贴资金2亿元。

三、生物质能发电行业产业链

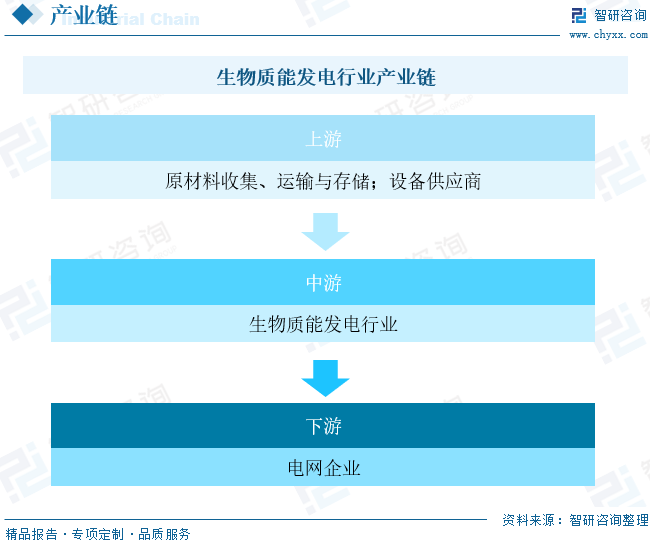

我国生物质能发电行业产业链上游为燃料资源,生物质发电主要燃料来源包括秸秆和垃圾等。上游主要围绕燃料的收购、加工、储存、转运、输送五大环节。生物质发电主要燃料来源包括秸秆和垃圾等。利用秸秆发电,首先需要从田间收购秸秆,由于秸秆的体积大,需要使用不同的打捞设备,之后将秸秆打碎,把打碎后的秸秆用集条机集成条状,再用打包机打成圆包或方包,通过运输车送去收购站储存再运到电厂。产业链中游为生物质能发电,参与主体为生物质能发电企业。产业链下游为电网输送,参与主体为国营电网企业。

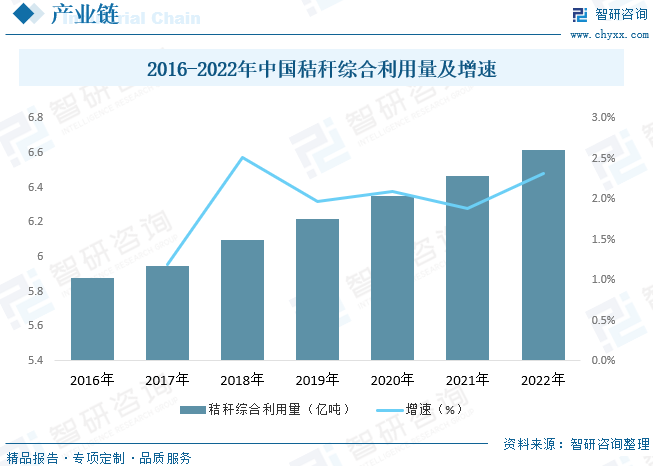

利用秸秆发电,首先需要从田间收购秸秆,由于秸秆的体积大,需要使用不同的打捞设备,之后将秸秆打碎,把打碎后的秸秆用集条机集成条状,再用打包机打成圆包或方包,通过运输车送去收购站储存再运到电厂。随着环保政策以及补贴力度的加大,农民回收秸秆积极性得到明显提高,与此同时,城市垃圾治理需求日益强烈,可为中游的生物质能发电行业提供充足的燃料。近年来我国秸秆综合利用量不断增长,截至2021年我国秸秆综合利用量为6.47亿吨,综合利用率达88.1%,到2022年我国秸秆综合利用量约为6.62亿吨。

相关报告:智研咨询发布的《中国生物质能发电行业市场研究分析及投资前景评估报告》

四、中国生物质能发电行业发展现状分析

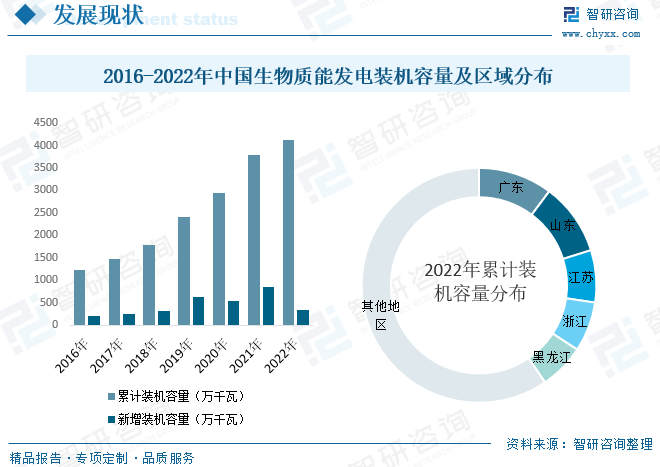

为缓解对外能源依赖、减少环境污染和温室气体排放量,自上世纪70年代全球石油危机爆发以来,欧美发达国家均加大了对可再生能源开发利用的政策扶持力度,加快了各类可再生能源的发展。其中,生物质能的表现尤为突出,成为可再生能源的重要组成部分。我国生物质能的利用方式主要为生物质发电、生物天然气、生物质清洁供热、生物液体燃料、热解气化等。到2022年底,我国生物质发电装机容量累计达到4132万千瓦,已连续第四年位列世界第一;我国生物质发电包括农林生物质发电、生活垃圾焚烧发电、沼气发电。截止到2022年底,生物质发电全国并网装机容量为4132万千瓦,年新增装机容量为334万千瓦,补贴退出是2022年生物质发电新增装机规模大幅下滑的主要原因。区域分布来看,累计装机容量排名前五的省份是广东、山东、江苏、浙江、黑龙江,分别是422万千瓦、411万千瓦、297万千瓦、284万千瓦、259万千瓦。

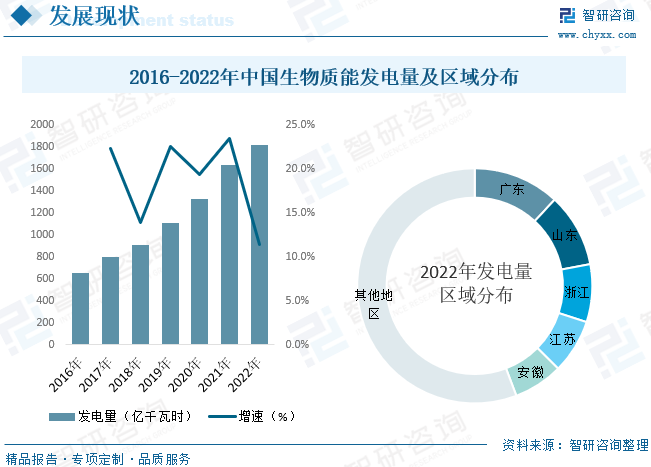

2022年全国生物质发电量达1824亿千瓦时,同比增长11%。年发电量排名前五的省份是广东、山东、浙江、江苏、安徽,分别是217亿千瓦时、185亿千瓦时、145亿千瓦时、136亿千瓦时、124亿千瓦时。

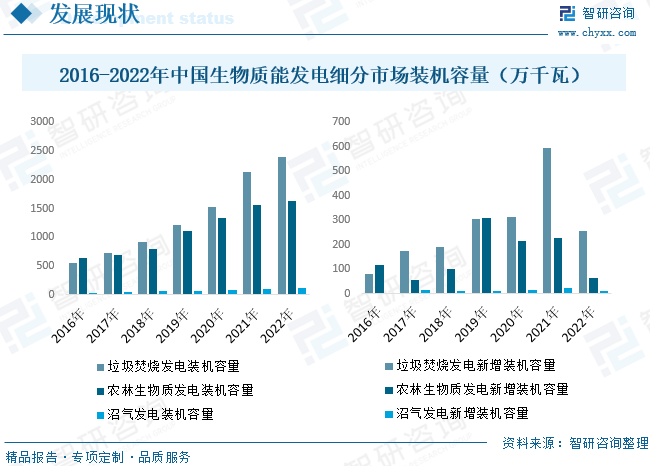

截止到2022年底,垃圾焚烧发电累计装机容量2386万千瓦,年发电量1268亿千瓦时,上网电量1056亿千瓦时,年利用小时数5452小时。国内生活垃圾清运量和无害化处理率保持平稳增长。当前,垃圾焚烧发电项目已成为各地基础设施,垃圾焚烧处理量和焚烧处理量增速较快,2021年垃圾焚烧处理率约为65%,预计2022年将达到70%。截止到2022年底,农林生物质发电累计装机容量为1623万千瓦,年发电量516亿千瓦时,上网电量442亿千瓦时,年利用小时数仅为3199小时。农林生物质发电项目利用小时数2018年开始逐年走低,主要原因是国家可再生能源发展基金补贴无法及时发放,部分农林生物质发电项目资金链断裂。2022年,沼气发电累计装机容量122万千瓦,年发电量39.5亿千瓦时,上网电量33.2亿千瓦时,年利用小时数3233小时。自我国沼气发电市场起步以来,行业市场规模保持着稳定的增长速度,但是整体规模依然较小。2022年,沼气发电装机容量仅占生物质发电总装机容量的2.95%。随着垃圾填埋处理减少,垃圾分类工作持续推进,预计厨余类沼气发电项目会逐步增多。

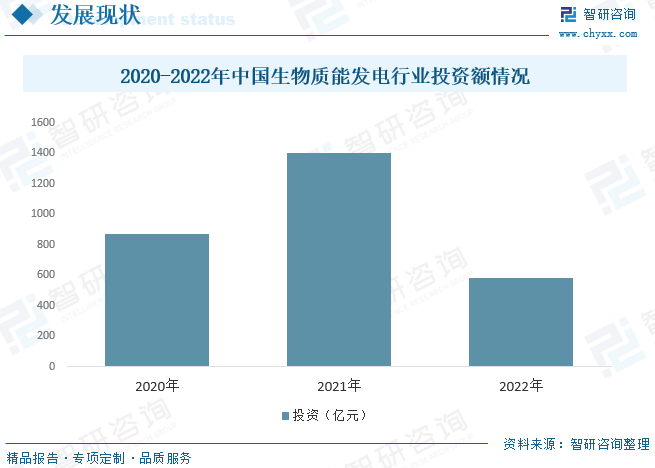

根据2020年1月财政部、国家发改委、国家能源局印发的《关于促进非水可再生能源发电健康发展的若干意见》,生物质发电项目,包括农林生物质发电、垃圾焚烧发电和沼气发电项目,全生命周期合理利用小时数为82500小时。在未超过项目全生命周期合理利用小时数时,按可再生能源发电项目当年实际发电量给予补贴。所发电量超过全生命周期补贴电量部分,不再享受中央财政补贴资金,核发绿证准许参与绿证交易。此外,生物质发电项目自并网之日起满15年后,无论项目是否达到全生命周期补贴电量,不再享受中央财政补贴资金,核发绿证准许参与绿证交易。2022年我国生物质能发电行业热情有所消退,我国生物质发电投总额为580亿元,同比下降58.5%。

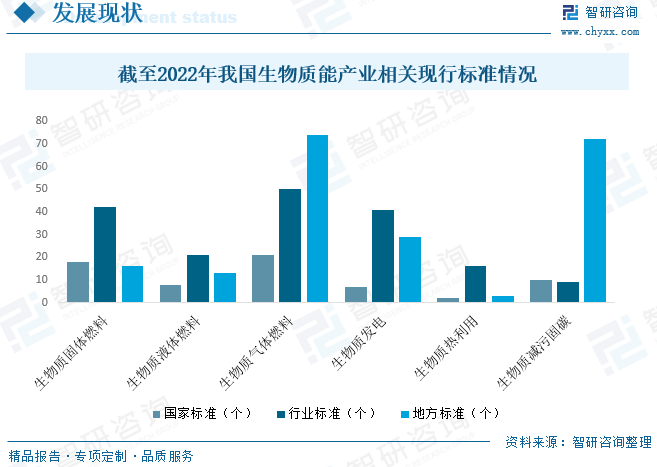

目前我国已制定400余项生物质能产业相关标准。整体来看,与行业标准和地方相比,国家标准较为缺失。由于产业发展不平衡,各领域分支标准化水平参差不齐,生物质成型燃料行业标准、生物质气体燃料标准行业标准和地方标准相对较全面,生物液体燃料、生物质热利用等领域分支标准尚待完善。

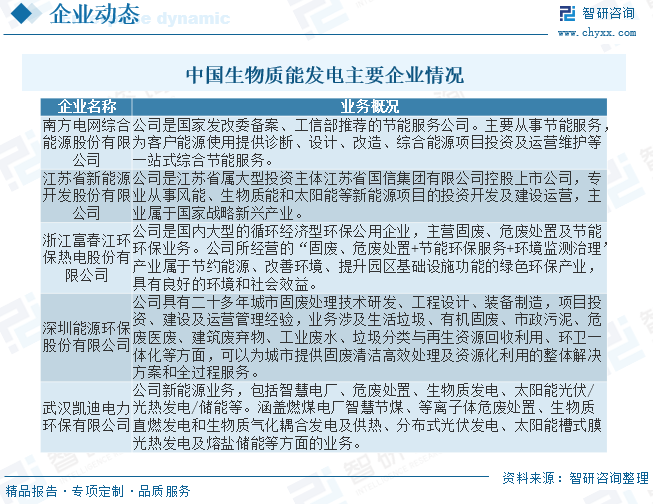

五、中国生物质能行业重点企业

生物质发电行业IRR由79%降为4.9%将使得民营企业更加清楚地认识到,投资生物质发电行业不再是最佳选择。龙头企业要想进一步降本增效,以合理价格收购相对优质资产将成为选择。企业将更加精打细算地平衡垃圾处理量、发电量和设备损耗之间的关系,一味地追求超烧、一味地强调连续运行小时数将成为历史,而按设备性能要求的停机检修、加强设备维护将越来越受到企业的重视。在现有的技术条件下,降低成本是越来越困难的事情。这虽有管理水平的差异,但更重要的是技术的差异。因此,为了进一步降本增效,企业将会越来越重视技术的提升。

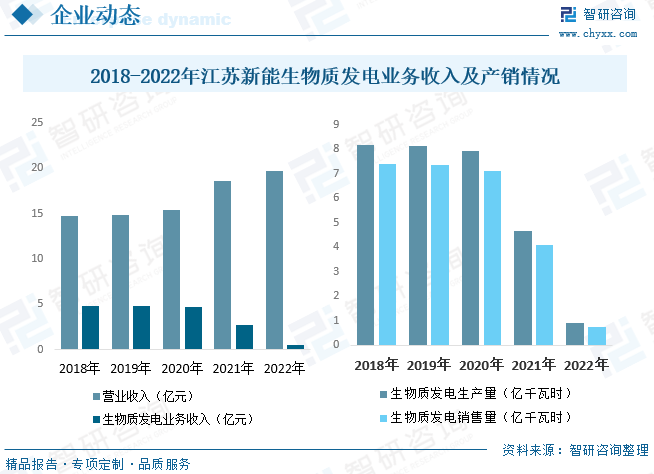

江苏省新能源开发股份有限公司从事风能发电、光伏发电、生物质能发电供热等新能源发电业务的投资、建设、运营。公司部分生物质项目为热电联产项目,除发电外,亦可向当地其他生产企业销售蒸汽和热水。2021年公司生物质发电业务收入为2.71亿元,同比下降42.75%,主要受生物质燃料收购成本持续升高,质量降低等原因影响;2022年公司生物质发电项目运营较为困难,2020年国家关于可再生能源发电项目全生命周期内能够获得补贴的合理利用小时数政策出台,鉴于公司控股的四家生物质发电企业项目并网投产时间较早,合理利用小时数已用尽或即将用尽,同时,2021年下半年开始,受多方面因素影响,公司生物质项目所在地区生物质燃料市场价格持续高位,生物质燃料收购难度和成本过高,此情形下,生物质发电没有经济性,公司通过对补贴利用小时用尽项目和无供热项目暂时停机、有供热项目单机抽汽供热、单炉直接供热不发电等方式,缓解运营亏损,据统计,2022年公司生物质发电业务收入为0.48亿元,同比下降82.19%,生物质发电生产量为0.91亿千瓦时,同比下降80.43%,生物质发电销售量为0.73亿千瓦时,同比下降82.19%。

六、中国生物质能发电行业发展趋势

我国是农业大国,拥有丰富的农作物秸秆及农产品加工剩余物、林业剩余物和能源作物、生活垃圾等生物质资源。而且,相比于风电和光伏发电等可再生能源而言,生物质质能可以转换为多种形式的能源(比如供电、供热、供气、提供液体燃料等),而且发电更稳定,在“双碳”背景下,生物质能已逐渐成为最有潜力的可再生能源。目前生物质发电技术已大范围推广应用。未来随着生物质发电技术的发展和各项政策的支持,生物质发电景气将有所上升。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国生物质能发电行业市场研究分析及投资前景评估报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国生物质能发电行业市场研究分析及投资前景评估报告

《2025-2031年中国生物质能发电行业市场研究分析及投资前景评估报告》共九章,包含中国沼气发电行业发展分析,中国生物质能发电产业领先企业经营分析,中国生物质能发电产业投融资及风险分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询