内容概况:自2017年以来,行业以“双碳”为主线,积极推进转型升级和结构调整。硫酸生产落后装置、落后产能加速出清,优势企业产能利用率不断提高,行业产能稳步增长叠加下游需求的上涨,推动了我国硫酸产量的稳步增长。据资料显示,2022年我国硫酸产量为10698万吨,同比下降2.2%;需求量为10361.24万吨,同比下降3.1%。从产量结构来看,2022年我国硫酸产量中,硫黄制硫酸产量占比为41.33%;冶炼烟气制硫酸产量占比为39.78%;硫铁矿制硫酸产量占比为16.5%。

关键词:硫酸行业发展趋势 硫酸行业竞争格局 硫酸产能 硫酸产量

一、概述

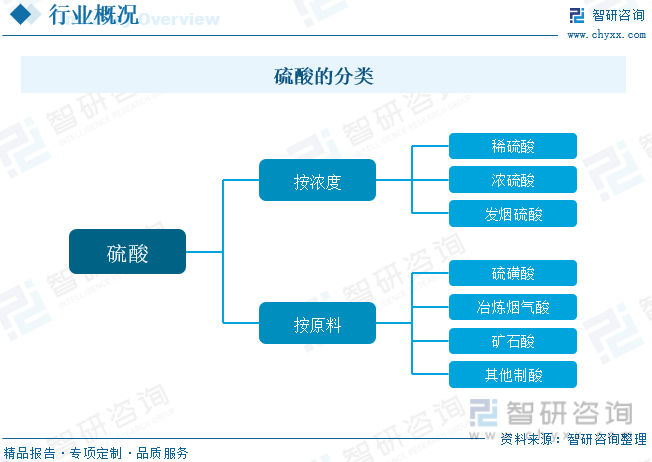

硫酸,是一种最活泼的二元无机强酸,化学式是H2SO4,是硫的最重要的含氧酸。纯净的硫酸为无色油状液体,10.36℃时结晶,通常使用的是它的各种不同浓度的水溶液,一般用用塔式法和接触法制取,前者所得为粗制稀硫酸,质量分数一般在75%左右;后者可得质量分数98.3%的浓硫酸。硫酸是一种重要的工业原料,可用于制造肥料、药物、炸药、颜料、洗涤剂、蓄电池等,也广泛应用于净化石油、金属冶炼以及染料等工业中。高浓度的硫酸有强烈吸水性,可用作脱水剂,碳化木材、纸张、棉麻织物及生物皮肉等含碳水化合物的物质。根据浓度的不同,硫酸可分为稀硫酸、浓硫酸、发烟硫酸三类,其中发烟硫酸是指三氧化硫的硫酸溶液,可以看成是浓度超过100%的硫酸;按原料可分为硫磺酸、冶炼烟气酸、矿石酸及其它制酸。

二、行业政策

近年来,受我国“双碳”目标影响,硫酸行业因其高污染性而受到了不小的影响。国家为助力硫酸行业可持续发展,出台了相关一系列政策,利好硫酸行业绿色化生产。在这些政策的引领下,硫酸企业对于产业转型有更加明确的目标,在减少环境污染的同时又能保证良好的经济效益,助力硫酸行业可持续发展。

三、产业链

硫酸行业产业链上游为原材料供应环节,主要包括硫磺、硫铁矿、冶炼烟气等;中游为硫酸生产供应环节;下游主要应用于肥料、石油化工、蓄电池、染料、冶金、医药等领域。

从硫酸下游需求方面来看,硫酸作为基础化工原料,其主要的下游包括化肥和工业两大领域,其中,化肥需求占比超半数以上,主要包括磷酸一铵、磷酸二胺等细分领域;工业领域方面,钛白粉和氢氟酸是最主要的需求领域。具体来看,2022年我国硫酸下游需求结构中,硫酸一胺需求占比最高,约为20%;其次为磷酸二铵和硫酸法钛白粉,需求占比分别在16.9%和12.3%左右。

四、发展现状

自2017年以来,行业以“双碳”为主线,积极推进转型升级和结构调整。硫酸生产落后装置、落后产能加速出清,优势企业产能利用率不断提高,行业产能稳步增长。据资料显示,2022年我国硫酸新建产能381.1万吨,同比下降5.4%;总产能为1.3亿吨,同比增长1.6%,其中硫黄制硫酸产能占比为44.12%,冶炼烟气制硫酸产能占比为35.34%,硫铁矿制硫酸产能占比为17.93%。

自2017年以来,行业以“双碳”为主线,积极推进转型升级和结构调整。硫酸生产落后装置、落后产能加速出清,优势企业产能利用率不断提高,行业产能稳步增长,叠加下游需求的上涨,推动了我国硫酸产量的稳步增长。据资料显示,2022年我国硫酸产量为10698万吨,同比下降2.2%;需求量为10361.24万吨,同比下降3.1%。从产量结构来看,2022年我国硫酸产量中,硫黄制硫酸产量占比为41.33%;冶炼烟气制硫酸产量占比为39.78%;硫铁矿制硫酸产量占比为16.5%。从产量区域分布来看,我国硫酸产量主要分布在云、贵、川、鄂4个主要的磷资源地,以及安徽、内蒙古、广西、河南等冶炼产能较大的地区和工业发达的华东地区,具体来看,2022年我国硫酸产量中,占比前三的省份分别为湖北、云南和贵州,产量占比分别为16.29%、15.33%和6.57%。

相关报告:智研咨询发布的《中国硫酸行业市场研究分析及投资前景评估报告》

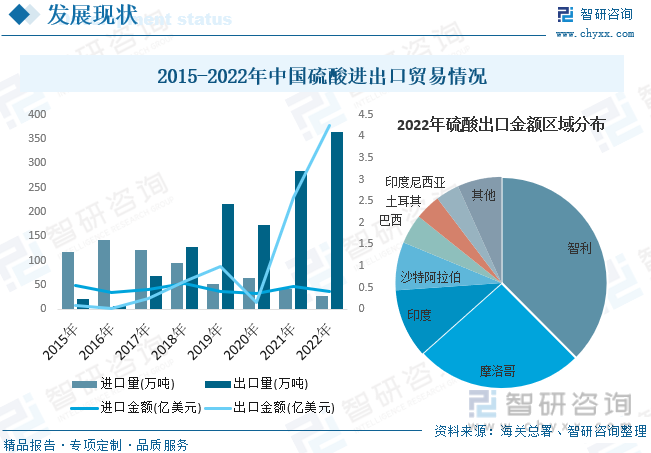

从行业进出口贸易方面来看,随着我国硫酸产业的快速发展,行业产能的持续扩张,国内硫酸供给充足的同事,还能大量出口海外市场。因此,近年来我国硫酸进口规模整体呈下降趋势,出口规模整体呈上升趋势。据资料显示,2022年我国硫酸进口量为27.53万吨,同比下降3.6%,进口金额为0.41亿美元,同比下降21.2%;出口量为364.29万吨,同比增长28.3%,出口金额为4.25亿美元,同比增长64.1%。从出口分布来看,2022年我国硫酸出口金额中,占比前三的区域分别为智利、摩洛哥和印度,占比分别为37.56%、25.85%和10.49%。

从行业企业规模方面来看,近年来,我国硫酸行业企业数量整体呈波动下降的趋势。据资料显示,2022年我国硫酸生产企业总计344加,较上年减少5家,同比下降1.4%,其中,开工企业总计298加,较上年减少6家。从企业规模方面来看,2022年我国硫酸生产企业中,生产规模在100万吨/年以上的企业为29家,占比为8.34%;规模在30-100万吨/年的企业为78家,占比为22.67%;规模在10-30万吨/年的企业为104家,占比为30.23%;规模在0-10万吨/年的企业为87家,占比为25.29%。

五、竞争格局

目前,我国硫酸产量主要分布在云、贵、川、鄂4个主要的磷资源地,以及安徽、内蒙古、广西、河南等冶炼产能较大的地区和工业发达的华东地区,行业整体集中度较低。具体来看,2022年我国硫酸产量前10名企业硫酸产量合计4295万吨,同比上升5.8%,占硫酸总产量的40.2%,同比上升3.1个百分点。其中,产量排名前三的企业分别为云天化集团有限责任公司、江西铜业集团有限公司和云南铜业(集团)有限公司,产量分别为794万吨、608万吨和537万吨,分别占总产量的7.4%、5.7%和5%。

六、发展趋势

供求压力进一步增大。据统计,2023-2025年我国新建、拟建硫酸产能总计3040.7万吨/年,我国规划的硫酸下游产品项目对硫酸的需求量总计超过1200万吨/年,下游产品规划产能较大的是磷酸铁锂和己内酰胺﹐此外还有部分氢氟酸和少量的硫酸法钛白粉项目。从规划项目的数量来看,未来我国硫酸供需均有所增长,但规划硫酸产能远超下游需求,硫酸产能过剩的趋势会更加严重;此外,下游部分行业已经出现了产能过剩的现象,主要的下游产品磷复肥、钛白粉、氢氟酸的产能利用率均呈下降趋势。综合来看,尽管产能和需求都有所发展,但供过于求的压力将增大。

市场将进入调整期。近年来,我国硫酸上游原材料价格不断高涨,下游各类市场行情表现积极,硫酸价格在此推动下运行至历史较高水平。但随着上游硫黄价格额走低,下游各类市场持续低迷,硫酸价格也随之持续下跌。随着冶炼酸产量持续增长和磷肥出口持续限制,我国硫酸市场供大于求的压力将会持续放大。未来数年,我国硫酸价格将持续面临供大于求带来的下行压力。在此环境下,我国硫酸企业的新老置换,也将继续进行,能耗高、环保差、成本控制不佳、远离需求地的企业将面临极大淘汰风险,我国硫酸市场也将逐渐步入调整期。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国硫酸行业市场研究分析及投资前景评估报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国硫酸行业市场研究分析及投资前景评估报告

《2025-2031年中国硫酸行业市场研究分析及投资前景评估报告》共十章,包含中国硫酸行业重点企业分析,中国硫酸行业投资机会与风险分析,2025-2031年硫酸行业投资前景分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询