一、基本情况对比

在全人类社会奔向幸福健康和谐的生活环境时,电的需求量也随之猛增,发电方式的转变以及技术的进步给全人类带来了美好的生活环境。发电方式慢慢由煤电转变为以太阳能的主导方面发展,而在太阳能方面,除大规模并网发电和离网应用外,还可以通过抽水、超导、蓄电池、制氢等多种方式储存,太阳能+蓄能几乎可以满足中国未来稳定的能源需求。太阳能是未来最清洁、安全和可靠的能源,发达国家正在把太阳能的开发利用作为能源革命主要内容长期规划,光伏产业正日益成为国际上继IT、微电子产业之后又一爆炸式发展的行业。利用太阳能的最佳方式是光伏转换,就是利用光伏效应,使太阳光射到硅材料上产生电流直接发电。以硅材料的应用开发形成的光电转换产业链条称之为“光伏产业”,包括高纯多晶硅原材料生产、太阳能电池生产、太阳能电池组件生产、相关生产设备的制造等。

隆基绿能,致力于成为全球最具价值的太阳能科技公司,以“善用太阳光芒,创造绿能世界”为使命,秉承“稳健可靠、科技引领”的品牌定位,聚焦科技创新,构建单晶硅片、电池组件、工商业分布式解决方案、绿色能源解决方案、氢能装备五大业务板块。形成支撑全球零碳发展的“绿电”+“绿氢”产品和解决方案,产品有硅片、组价、建筑光伏一体化BIPV、氢能设备等。

晶科能源,作为全球为数不多的拥有垂直一体化产业链的光伏制造商,产品有硅片、电池片、组件、建筑光伏一体化BIPV等。

资料来源:企查查、智研咨询整理

二、经营情况

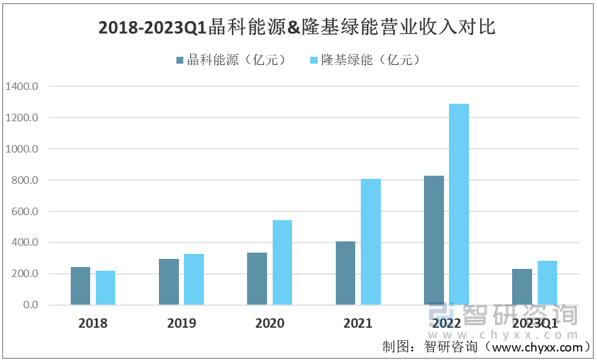

伴随着可持续发展意识在世界各地深入人心,全世界光伏发电综合利用经营规模快速扩张,技术不断发展,成本明显降低,呈现出良好的发展前景,很多国家将光伏发电作为关键的新型产业,光伏发电获得更为广泛应用。在2001~2022年间,光伏产业以令人惊讶的速度发展。全世界总装机自1.250GW升至1156GW。中国光伏产业也呈现史无前例的发展魅力,从2003年的48MW到2022年的392.61GW,成为中国具备国际核心竞争力的战略新型产业。从两家企业总营收来看,2022年晶科能源与隆基绿能总营收分别为826.76亿元和1289.98亿元,且隆基绿能近五年一直保持着50%左右的增长率。

2018-2023Q1晶科能源&隆基绿能营业收入对比

资料来源:企业年报、智研咨询整理

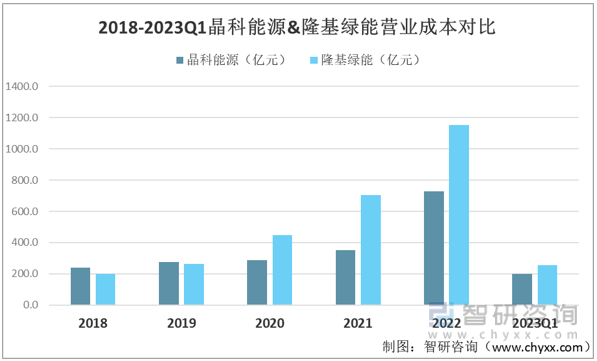

从这两家企业近几年营业成本来看,隆基绿能的营业成本是最高的,2022年晶科能源以及隆基绿能各自的营业成本分别为727.85亿元以及1154.77亿元。

2018-2023Q1晶科能源&隆基绿能营业成本对比

资料来源:企业年报、智研咨询整理

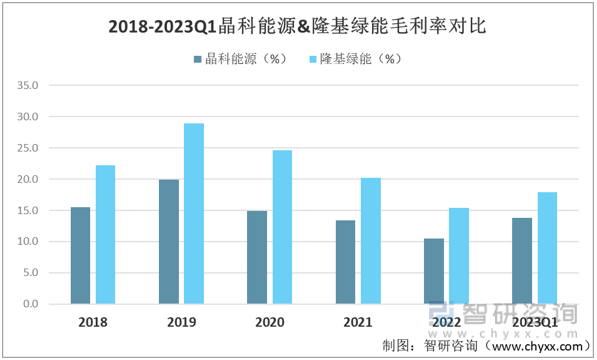

对比这两家企业的毛利率情况,隆基绿能毛利率明显高于晶科能源,但整体走势差不多,在2019年达到顶峰后隆基绿能毛利率开始下滑,2022年晶科能源与隆基绿能毛利率分别为10.45%和15.38%。在2023年第一季度开始毛利率回升。

2018-2023Q1晶科能源&隆基绿能毛利率对比

资料来源:企业年报、智研咨询整理

相关报告:智研咨询发布的《中国光伏行业发展现状调查及市场分析预测报告》

三、产销量对比情况

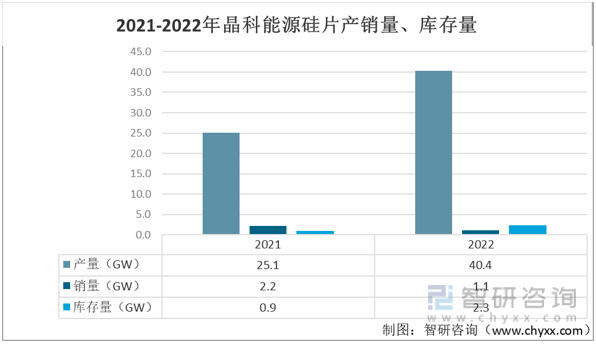

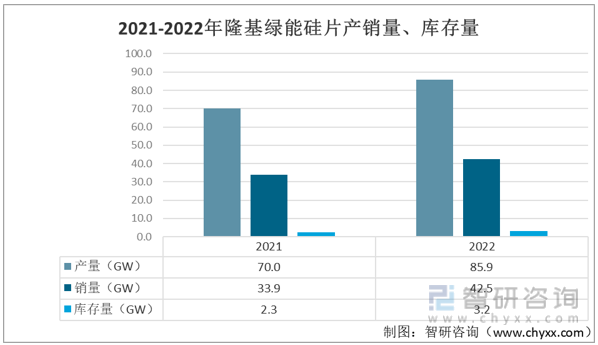

在硅片产量方面,晶科能源与隆基绿能产量都保持增加,分别增长了60.90%和22.74%;在硅片销量方面,晶科能源销量下降,减少了50.70%,隆基绿能销量增加,销量增长了25.35%;在硅片库存方面,晶科能源与隆基绿能都有所增加,分别增长了161.36%和35.04%。在硅片方面,晶科能源大部分生产出来的硅片都用来生产自己的电池片以及组件上,而隆基绿能拿出将近一半的量用来销售。

2021-2022年晶科能源产销量、库存量

资料来源:企业年报、智研咨询整理

2021-2022年隆基绿能产销量、库存量

资料来源:企业年报、智研咨询整理

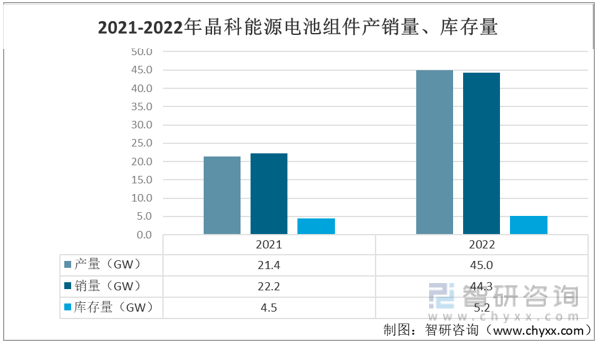

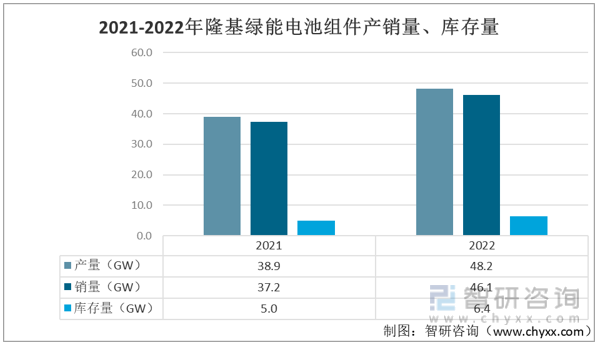

在电池组件产量方面,晶科能源和隆基绿能产量都在增加,2022年产量分别达到了45.00GW和48.19GW,分别增长了110.18%和23.75%;在电池组件销量方面,晶科能源和隆基绿能销量也在保持增加,2022年销量分别达到了44.33GW和46.08GW,分别增长了99.42%和23.74%;在电池组件库存方面,晶科能源和隆基绿能库存增加,2022年库存量分别达到了5.18GW和6.44GW,分别增长了14.60%和28.54%。

2021-2022年晶科能源电池组件产销量、库存量

资料来源:企业年报、智研咨询整理

2021-2022年隆基绿能电池组件产销量、库存量

资料来源:企业年报、智研咨询整理

四、研发投入情况对比

目前,晶科能源掌握的技术以TOPCon为主,而隆基绿能以PERC和TOPCon为主,而在TOPCon领域,晶科能源位于领先位置。TOPCon技术凭借兼容性高、效率高等特点在近年快速放量。目前PERC电池效率逼近理论效率,效率增长空间有限,而N型单面TOPCon电池理论效率为27.1%,N型双面TOPCon电池理论效率则达到28.7%,目前效率增长空间广阔;另一方面,由于TOPCon电池工艺路线与PERC电池兼容性良好,电池厂商产线升级投资成本较低,2022年行业内多家企业投资TOPCon电池产能布局。

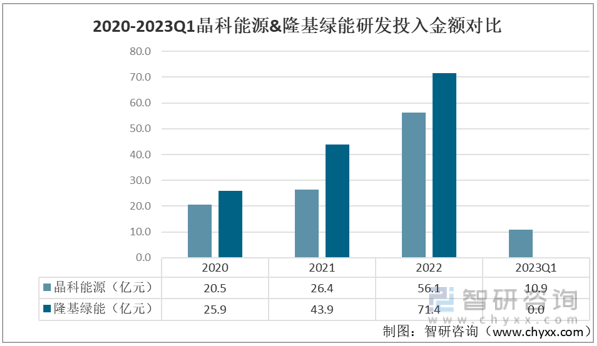

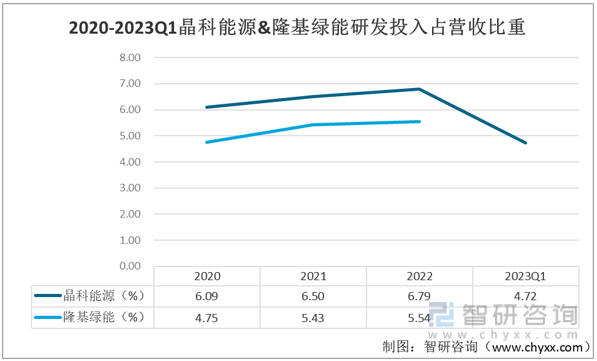

从研发投入金额来看,两家企业的研发投入金额不断攀升,2022年晶科能源与隆基绿能各自的研发投入金额为56.15亿元和71.41亿元,同比增加了112.91%和62.51%,隆基绿能研发投入金额远高于晶科能源;从研发投入占营收比重来看,2022年晶科能源与隆基绿能的研发投入占营收比重分别为6.79%和5.54%。

2020-2023Q1晶科能源&隆基绿能研发投入金额对比

资料来源:企业年报、智研咨询整理

2020-2023Q1晶科能源&隆基绿能研发投入占营收比重

资料来源:企业年报、智研咨询整理

五、结论

从经营各项指标来看,隆基绿能营收要高于晶科能源,且该公司毛利率和研发投入也高于晶科能源。在对未来新技术方面,晶科能源的TOPCon技术仍有进步空间,如果实现技术突破,量产后销量会随之增加,而TOPCon电池工艺路线与PERC电池兼容性良好,后续隆基绿能产线升级成本低,且隆基绿能也在深耕TOPCon技术,未来技术的突破一定会给两家公司带来丰厚的回报。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国光伏行业发展现状调查及市场分析预测报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国光伏行业发展现状调查及市场分析预测报告

《2025-2031年中国光伏行业发展现状调查及市场分析预测报告》共十二章,包含2025-2031年光伏行业前景及趋势预测,光伏行业发展战略研究,研究结论及发展建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询