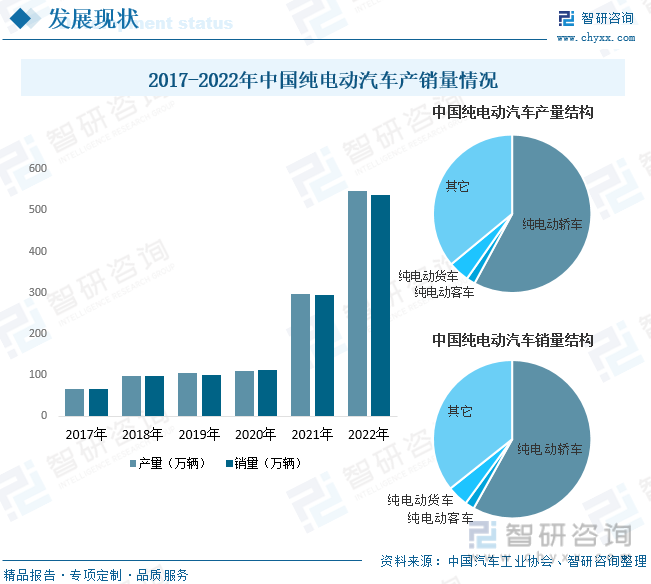

内容概况:随着近年来我国纯电动技术的不断发展以及国家政策的推动下,我国纯电动汽车行业快速发展。过去,我国新能源汽车行业的发展主要靠政策驱动,现如今,在疫情反复、内需不足和供应链紧张的背景下,我国新能源汽车行业已经从政策驱动转向市场拉动的新阶段,呈现出市场规模和质量双提升的良好发展态势。据资料显示,2022年我国纯电动汽车产量为546.67万辆,同比增长53.4%,其中纯电动轿车占比最高,为57.9%;纯电动汽车销量为536.49万辆,同比增长81.6%,其中纯电动轿车占比为58.1%。

关键词:纯电动汽车行业发展趋势 纯电动汽车行业竞争格局 纯电动汽车产销量

一、概述

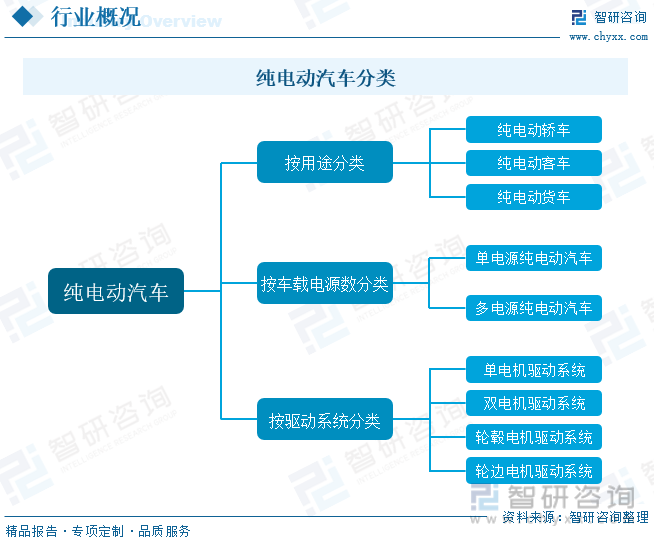

纯电动汽车(EV)是指完全由车载可充电电池提供动力源,用电机驱动车轮行驶,符合道路交通、安全法规各项要求的车辆。其主要由电力驱动及控制系统、驱动力传动等机械系统、完成既定任务的工作装置等组成。其中电力驱动及控制系统是电动汽车的核心,也是区别于内燃机汽车的最大不同点。

纯电动汽车的种类较多,按用途可分为纯电动轿车、纯电动客车和纯电动货车三种;按车载电源数可分为单电源纯电动汽车与多电源纯电动汽车两种;按驱动系统可分为单电机驱动系统、双电机驱动系统、轮毂电机驱动系统和轮边电机驱动系统四种。

二、行业政策

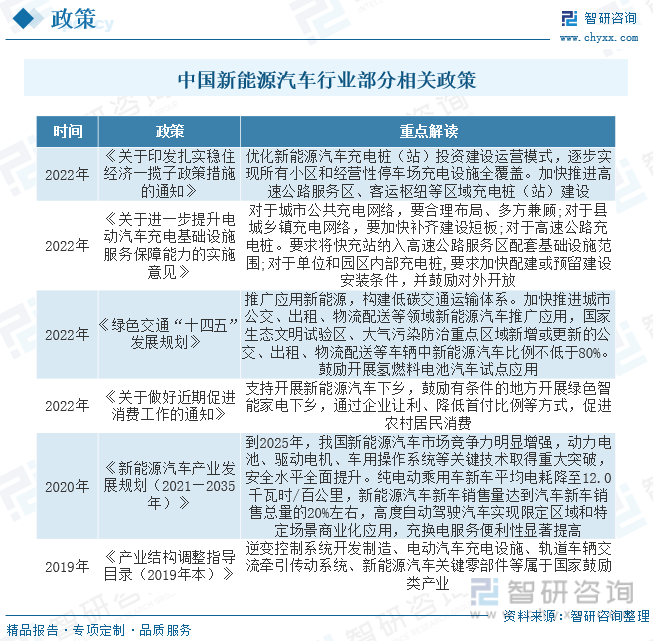

汽车产品因消耗石油、天然气等化石燃料,成为二氧化碳排放的重要源头,而新能源汽车作为全球汽车产业绿色发展和转型升级的重要方向,是我过汽车产业减碳发展的一种战略选择,持续获得政府相关政策支持。纯电动汽车作为新能源汽车的主要细分种类,也大大受益其中。

三、产业链

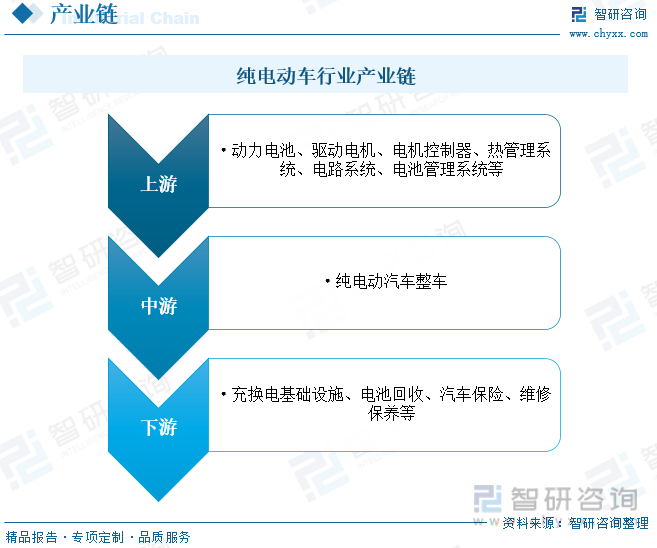

纯电动汽车行业产业链上游为材料部件供应环节,主要包括动力电池、驱动电机、电机控制器、热管理系统、电路系统、电池管理系统等;中游为纯电动汽车整车生产环节;下游主要为配套设备及市场运营环节,主要包括充换电基础设施、电池回收、汽车保险、维修保养等领域。

动力电池是纯电动汽车行业的核心组成部件,2020年之前,我国动力电池行业产销量及装车量整体趋于稳定,增长较为缓慢,2021年以来,随着我国新能源汽车飞速发展以及我国电池厂商新建产能得到逐步释放的带动下,我国动力电池行业产销量及装车量也随之大幅增长。据资料显示,2022年我国动力电池产量达545.9GWh,同比增长148.5%;销量为465.5GWh,同比增长150.3%;装车量为294.6GWh,同比增长90.7%。

四、行业现状

随着近年来我国纯电动技术的不断发展以及国家政策的推动下,我国纯电动汽车行业快速发展。过去,我国新能源汽车行业的发展主要靠政策驱动,现如今,在疫情反复、内需不足和供应链紧张的背景下,我国新能源汽车行业已经从政策驱动转向市场拉动的新阶段,呈现出市场规模和质量双提升的良好发展态势。据资料显示,2022年我国纯电动汽车产量为546.67万辆,同比增长53.4%,其中纯电动轿车占比最高,为57.9%;纯电动汽车销量为536.49万辆,同比增长81.6%,其中纯电动轿车占比为58.1%。

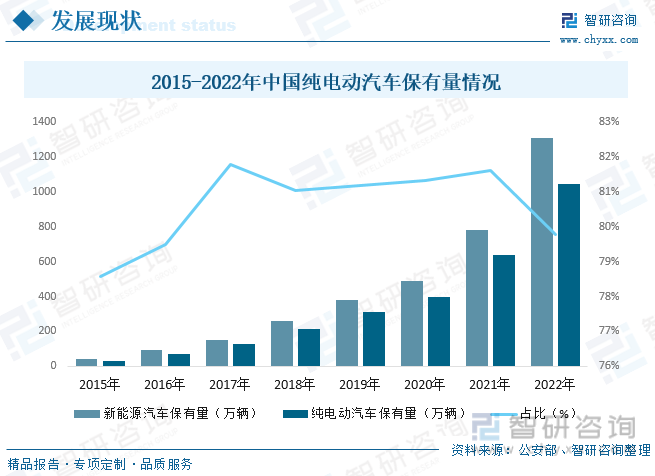

得益于我国新能源汽车行业的快速发展,近年来我国新能源汽车保有量快速增长,其中,纯电动汽车是最主要的细分种类,近年来保有量也随之快速增长。据资料显示,截至2022年底,全国新能源汽车保有量达1310万辆,占汽车总量的4.10%,扣除报废注销量比2021年增加526万辆,增长67.13%。其中,纯电动汽车保有量1045万辆,占新能源汽车总量的79.8%。

相关报告:智研咨询发布的《中国纯电动汽车行业市场调查研究及发展前景规划报告》

五、竞争格局

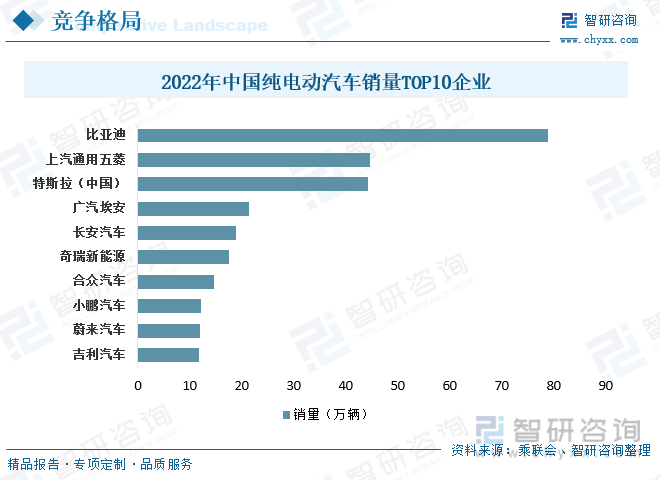

从市场格局方面来看,目前,我国纯电动汽车行业市场集中度较高,排名前十厂商的格局相对稳定。具体来看,2022年我国纯电动汽车销量排名前四的企业分别为比亚迪、上汽通用五菱、特斯拉(中国)和广汽埃安,其中比亚迪销量为78.92万辆,占比为19.9%;上汽通用五菱销量为44.67万辆,占比为11.3%;特斯拉(中国)销量为44.17万辆,占比为11.1%;广汽埃安销量为21.38万辆,占比为5.4%。

六、发展趋势

为了减少污染、提高能源安全及振兴国内汽车产业,中国政府已出台多项政策以加快新能源汽车产业的发展。新能源汽车产业的主要激励政策包括减税、对汽车制造商的直接补贴、消费者补贴、政府强制采购及行业发展规划。在政府政策的引导下,新能源汽车行业获得巨大的支持,纯电动车作为新能源汽车市场中的中游组成部分,受到国家政策支持,有良好的发展环境,纯电动汽车从中受到利好,产销不断提高,行业发展前景广阔。且相关驾驶成本下降也有助于消费者对纯电动汽车的接受度不断提高,进而带动行业的市场需求。

随着越来越多企业开始布局纯电动汽车市场,消费者越来越关注且愿意接受纯电动汽车。与燃油车相比,纯电动汽车省去了油箱、发动机、变速器、冷却系统和排气系统,相比传统汽车的内燃汽油发动机动力系统,电动机和控制器的成本更低,且纯电动车能量转换效率更高。此外,消费者对智能互联的偏好及以用户为中心的设计有助于提高消费者对纯电动汽车的接受程度。此外,在全国范围内扩大充电基础设施的覆盖范围,改善了纯电动汽车消费者的驾驶体验并降低了里程焦虑,从而提高了纯电动汽车的能源效率,且相关驾驶成本下降也有助于消费者不断提高对纯电动汽车的接受度,带动行业的市场需求。

动力电池技术的发展和电池成本的降低将大力推动纯电动汽车市场的发展。随着动力电池技术的进步,纯电动汽车的电池续航里程及充电效率将会提高,这使消费者购买纯电动汽车的意愿不断提升。此外,电池成本的下降将进一步缩小相同配置的纯电动汽车与燃油车之间的价格差距,使纯电动汽车因此将成为更多消费者经济上可行的选择。此外,纯电动汽车被认为是智能技术的最佳载体,预计将向智能系统控制的智能产品转型,从简单的交通工具到智能交通工具。智能网联将为纯电动汽车在汽车革命中带来新的发展机遇,行业市场规模进一步扩大。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国纯电动汽车行业市场调查研究及发展前景规划报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国纯电动汽车行业市场调查研究及发展前景规划报告

《2025-2031年中国纯电动汽车行业市场调查研究及发展前景规划报告》共十四章,包含纯电动汽车行业投资现状分析,纯电动汽车行业投资机会与风险,纯电动汽车行业投资战略研究等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2021年中国纯电动车产量、销量及投资情况分析[图]](http://img.chyxx.com/2022/02/89128YA01D_m.jpg?x-oss-process=style/w320)