内容概要:POE产品性能优异,被广泛应用在光伏、汽车等行业。受产品高技术壁垒影响,全球POE产能主要集中在美国陶氏化学、美国埃克森美孚、SK和三井化学等少数企业,我国尚未实现工业化生产,产品过程化进程为零。光伏领域作为POE主要消费市场,随着光伏行业爆炸式发展,光伏装机有望持续高增长,将拉动POE胶膜材料需求量增加,并进一步加速产品国产化进程。

关键词:聚烯烃弹性体、POE、N型电池、光伏

一、POE生产被海外企业垄断,产品国产化有待突破

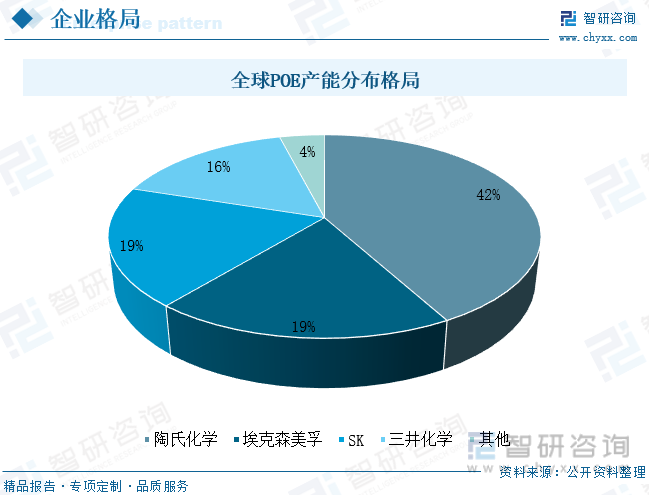

POE即聚烯烃弹性体,是一种弹性复合材料,由乙烯和辛烯聚合而成,具有塑料和橡胶的双重优势,拥有高弹性、高强度、高伸长率等优异的机械性能和良好的低温性能,是新一代胶膜材料。目前,POE核心技术被国外企业垄断,我国还没有规模化POE生产企业,全球POE产能主要集中在美国陶氏化学、美国埃克森美孚、SK和三井化学等少数企业。据悉,目前全球POE产能约108万吨,其中陶氏化学产能占比约42%,是全球最大的POE生产商;埃克森美孚和SK产能均为19万吨,占比均为19%;三井化学拥有17万吨POE产能,产能占比约为16%。

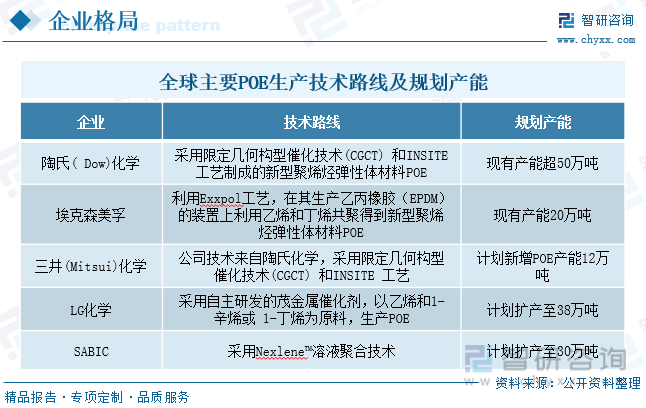

从技术发展水平看,陶氏(Dow)化学是最早研发生产POE的企业,其生产规模及技术水平是世界最领先的厂商,主要采用限定几何构型催化技术(CGCT) 和INSITE工艺制成的新型聚烯烃弹性体材料POE。INSITE工艺是1993年由Dowlex工艺改造而来,具有工艺流程简单、传热效率高、产品挥发分含量低等特点,该工艺得到的POE产物共聚单体含量高,相对分子质量及其分布可控,极大地降低了POE生产成本,能够充分满足产品个性化需求。埃克森美孚是世界上最早使用茂金属催化剂推进POE工业化研发的技术公司,通过Exxpol技术和侨联茂金属催化剂成功推出Exact™系列产品,并成为世界第二大聚烯烃弹性体POE供应商。三井化学POE市场技术路线则来自陶氏化学,并且公司在不断扩大产品产能,公司计划新增POE产能12万吨,POE行业格局短期内维稳。

相关报告:智研咨询发布的《中国乙烯基弹性体(POE)行业市场运行态势及未来前景规划报告》

二、多家企业争相布局,POE产能迅速扩张

早期POE主要应用于汽车领域,行业市场规模整体稳定。随着POE材料研发的持续深入,POE开始作为光伏胶膜材料被广泛应用在光伏领域。2021-2022年,我国POE行业市场规模及需求量大幅提升。2022年,我国POE需求量提升至69.2万吨,同比增长8.09%;行业市场规模约为42.82亿元,较2017年增长51.95%,市场需求量持续增加。

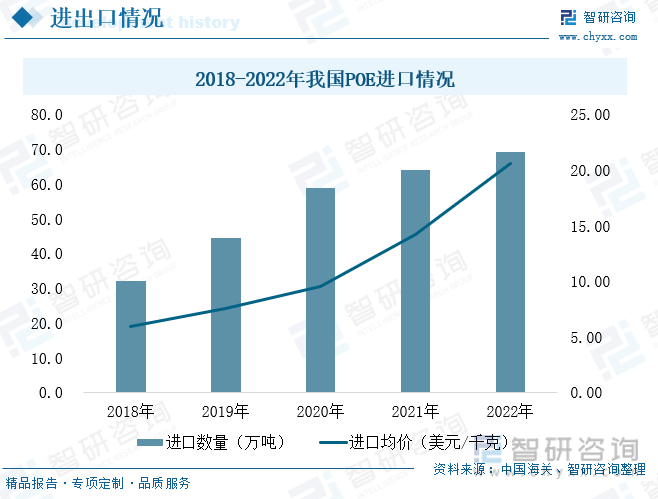

由于POE生产技术壁垒极高,核心技术一直掌握在国外企业手里,国内尚未实现工业化生产,我国长期以来只能依靠进口来满足市场需求。受下游市场需求拉动,2018-2022年,POE进口数量和进口金额持续增加。受益于N型电池技术发展,POE需求量进一步增加,由于国内尚未实现工业化生产,我国只能从国外陶氏化学、三井化学、LG化学公司进口。2022年,我国进口POE 69.2万吨,较2021年增加了5.2万吨,同比增长8.09%;同时随着国内技术创新加速,我国进口的POE材料品质也逐步提升,2022年,我国POE平均进口单价提升至20.61美元/千克,同比增长45.52%。

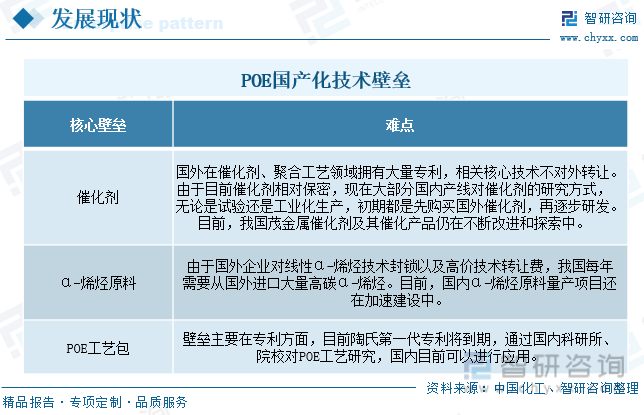

POE生产难度大,技术壁垒极高。目前,POE合成技术主要采用溶液聚合工艺。从POE合成工艺流程看,POE是由原材料乙烯与与α-烯烃在催化剂作用下通过溶剂聚合方式聚合而成。在合成过程中,国内POE国产化主要存在催化剂、α-烯烃原材料和POE工艺包等方面技术壁垒。其中,茂金属催化剂是生产POE最核心的环节之一,传统的催化剂不能满足长链α-烯烃与乙烯的共聚,但茂金属催化剂能很好的解决这个问题。国外在茂金属催化剂方面有超过30年的研发经验,并在催化剂、聚合工艺领域拥有大量专利,相关核心技术不对外转让。由于目前催化剂相对保密,现在大部分国内产线对催化剂的研究方式,无论是试验还是工业化生产,初期都是先购买国外催化剂,再逐步研发。目前,我国茂金属催化剂及其催化产品仍在不断改进和探索中。第二个难题在于α-烯烃原材料的生产,由于国外企业对线性α-烯烃技术封锁以及高价技术转让费,我国每年需要从国外进口大量高碳α-烯烃,国内产品研发生产进程还有待加快。第三个生产难点在POE生产包,生产难点主要体现在专利方面,目前陶氏第一代专利即将到期。但通过国内科研所、院校对POE工艺研究,我国基本可以进行生产应用。整体来看,POE工艺难度不大,难度较大的是α-烯烃原材料和茂金属类催化剂

目前,我国尚未实现POE的工业化生产,POE生产工艺和催化剂仍处于研发探索阶段。由于国外POE生产企业对催化剂进行了严密的专利技术保护,并限制了POE生产所需原料高碳α-烯烃的生产技术,因此POE的研发仍然具有较大难度,目前中国石油、中国石化、万华化学、山东京博、斯尔邦等企业已取得积极进展。

在国家政策引导下,国内多家企业加速布局POE领域,持续推进产品研发生产。目前,我国具备POE研发生产能力的企业包括万华化学、卫星石化、天津石化、东方盛宏、茂名石化等少数企业。截至2022年底,我国POE规划产能已超过200万吨。从规划产能来看,万华化学、鼎际得和浙江石化POE规划产能均为40万吨/年,东方盛宏、卫星化学、天津石化、惠生新材料和诚志股份POE规划产能均在10万吨及以上。

目前,多家企业已经进入中试阶段,POE项目建设进程较快的企业为万华化学、卫星化学、东方盛宏等企业。其中,万华作为国内化工龙头企业,在技术实力及催化剂领域具备较大优势。公司于2021年率先完成1000吨级的POE的中试产能,并且中试POE产品可用于汽车、光伏领域。2022年12月,万华化学公告显示,公司POE项目正在加速建设中,预计于2024年10月开始陆续投产。届时万华化学将成为国内第一家工业化生产POE的厂商。本次投资建设的乙烯及下游高端聚烯烃项目不仅能提升公司乙烯项目产能,还将打破国外在高端聚烯烃POE领域的长期垄断,助力POE国产化进程。2023年1月,卫星化学在互动平台表示,公司自主研发的POE项目正在实施,小试产品已送下游客户测试。目前,POE核心原料α-烯烃已建成1000吨/年装置,即将试生产,10万吨α-烯烃及POE装置项目也在加速实施。2023年2月,东方宏盛在互动平台表示,公司800吨POE中试项目于2022年顺利投产且产出合格产品,产品也被应用于光伏胶膜原料领域,POE国产化进程加速。未来,随着以上项目逐步投产,我国POE自给能力将持续提升,产品国产化前景广阔。

三、N型电池快速发展,有望带动POE需求高速增长

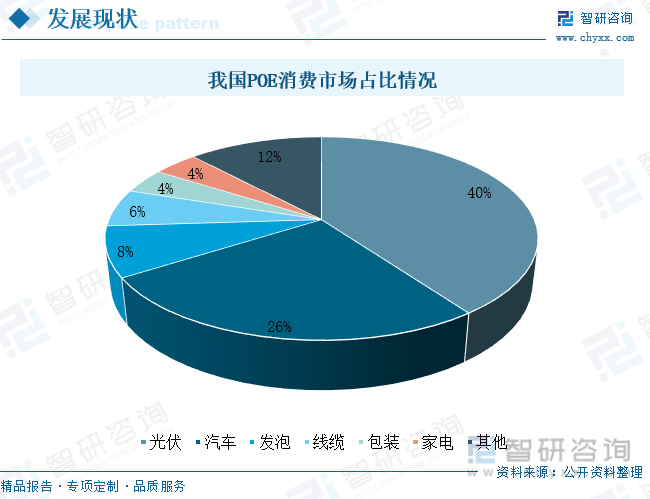

POE材料早期被广泛用于汽车零部件、电线电缆、机械工具、家居用品、玩具娱乐及运动用品等。后期随着行业研发深入及技术水平不断提高,POE被用于光伏行业。目前,国内POE主要应用于光伏、汽车、发泡、线缆、包装和家电等领域。其中,光伏、汽车和发泡行业是POE主要应用领域,占比分别为40%、26%和8%,光伏行业成为POE主要应用市场。

光伏技术路线主要包括晶硅、薄膜等。当下主流的技术路线为晶硅。根据硅片环节长晶工艺的不同,可分为单晶硅和多晶硅两大门派。根据电池中的硅片掺杂工艺差异,晶硅电池则可为P型电池和N型电池。从P型电池和N型电池性能对比看,POE抗PID性能更强,在粘结性、光透过性和降解性等方面均优于P型电池。相比之下,N型电池具备诸多优点,包括转换效率高、双面率高、温度系数低、无光衰、弱光效应好、载流子寿命更长等。

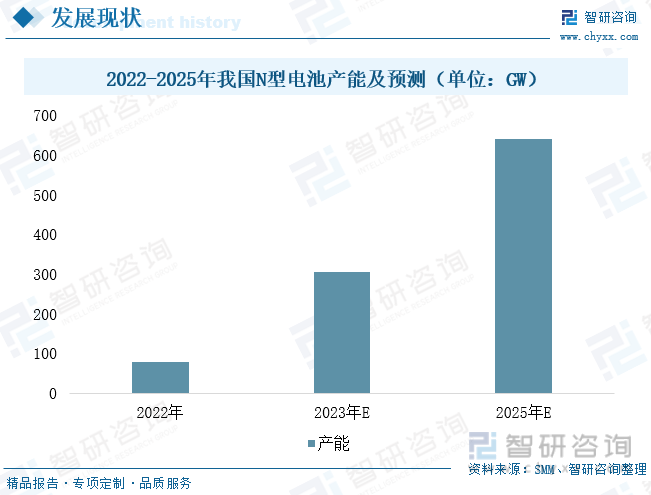

随着光伏技术逐渐崛起,N型电池技术被频繁提及,国内光伏电池制造商也在不断加大N型电池研发与生产。2022年以来,N型电池产能快速扩张,目前,国内N型电池产能规划已超过640GW。据SMM统计,截至2022年底,我国以TOPCon为代表的N型电池产能已到达77.4GW,同比增幅近七倍。其中N型TOPCon电池产能主要分布在江苏、安徽和浙江等地,产能占比分别为42.76%、31.01%和19.38%,三省合计产能占比达93%以上。随着N型电池量产产线投产,预计到2023年,我国N型电池产能将增加至305.9GW;到2025年,N型电池市场渗透率或将达到50%。N型TOPCon电池正面银浆内含其他金属成分,对水汽较为敏感,为保证产品稳定性和提高水汽阻隔性,需要POE胶膜进行保护。受益于N型电池快速发展,POE材料需求量也将持续增加。

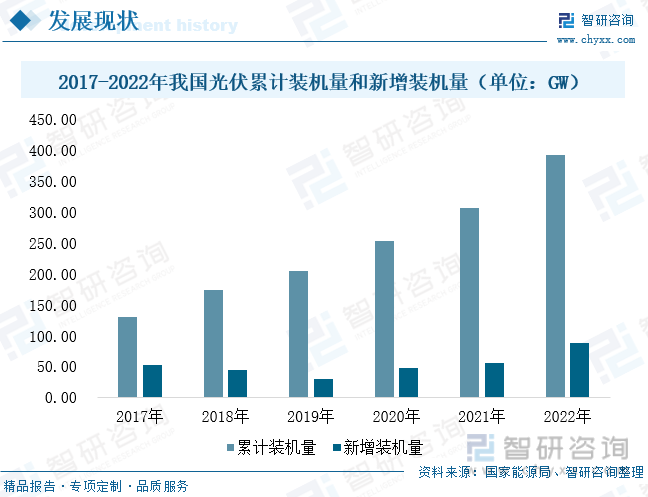

在光伏领域,POE主要在光伏组件中用作封装胶膜。随着国家大力发展光伏行业,我国光伏装机容量持续增加。截止到2022年底,我国光伏累计装机容量达到3.93亿千瓦时,同比增长28%。2022年,我国新增光伏装机容量0.87亿千瓦。其中,随着“整县推进”项目不断加速,分布式光伏首次实现对集中式光伏赶超,新增分布式光伏装机容量51.11GW,占光伏新增装机量的68%;新增集中式光伏装机36.29GW,占光伏新增装机量的32%。未来,光伏行业将延续高速增长态势。随着光伏行业爆发式增长,也将拉动POE胶膜材料需求量增加,进一步加快行业国产化进程,推动POE行业高质量发展。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国乙烯基弹性体(POE)行业市场运行态势及未来前景规划报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2023-2029年中国乙烯基弹性体(POE)行业市场运行态势及未来前景规划报告

《2023-2029年中国乙烯基弹性体(POE)行业市场运行态势及未来前景规划报告》共十二章,包含2018-2022年POE行业各区域市场概况,POE行业主要优势企业分析,2023-2029年中国POE行业发展前景预测等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国POE(聚烯烃弹性体)行业全景速览:行业需求旺盛,国产化突破进程加速[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)