摘要:

一、产业链:上游原料供应充足,下游需求平稳释放

受下游需求平稳增加及疫情后时代经济和社会产业复苏,矿产企业陆续复工复产,2022年我国磷矿石产量为10811.4万吨,同比增长5.07%,相较上年全年磷矿石产量增加了521.5万吨。磷矿石作为黄磷生产的重要原材料,其充足供应将保障黄磷的生产制造,为行业提供良好稳定的发展环境。磷肥在近年来全球人口数量不断增长,肉类产品、粮食等需求增加的趋势下,磷肥市场产量及需求量平稳释放。根据统计数据显示,2021年我国磷肥产量达到1684.4万吨,增速近6%,相较上年磷肥产量增加了95.3万吨。随着黄磷下游领域中磷肥产业规模的扩大,将持续拉动黄磷市场需求空间的增长。

二、发展现状:供给侧产能结构调整,需求端迎来新增长点

随着双碳、双控政策推进实施,黄磷产区限电限产、环保督察日益趋严,部分落后产能逐渐被淘汰。伴随大气治理、限电降耗等政策的持续推进,将对国内黄磷生产限产管控进一步加强;同时国家对高耗能企业执行差别化电价政策以及上游焦炭、磷矿等原材料价格不断攀升,将加大黄磷生产企业的成本压力,预计未来我国黄磷生产供应将持续偏紧。由于黄磷应用领域广泛,下游涉及多个产业。随着我国经济产业的良好发展,全国黄磷市场需求也随之增加。2017-2020年全国黄磷表观需求量步入下滑轨道,由93.61万吨下滑至53.15万吨。2021-2022年全国黄磷需求总量开始回升,由62.22万吨增长至84.99万吨。

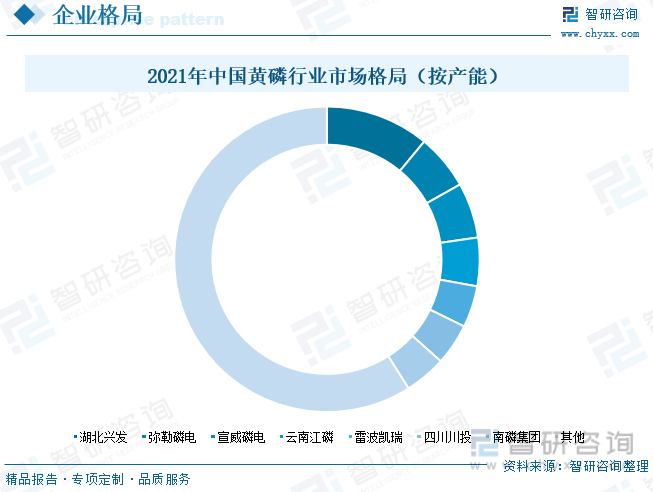

三、市场格局:市场格局较为分散,重点企业效益提升

当前我国黄磷行业市场格局较为分散,企业集中度较低,尚未出现垄断性企业。按照产能口径大小测算,2021年全国产能排名前7的重点企业湖北兴发、弥勒磷电、宣威磷电、云南江磷、雷波凯瑞、四川川投、南磷集团占据全国黄磷市场份额分别为11%、5.9%、5.9%、5.1%、4.4%、4.4%、4.4%,7家企业市占率合计为41%。从行业重点企业的业务经营情况来看,近年来澄星股份和兴发集团的黄磷业务经营情况良好,其中2021年受国内黄磷生产管控及政策限电等影响,全国黄磷市场价格持续上涨,较大提升了黄磷企业的经营效益水平。

四、发展趋势:行业固废物综合利用率提升,企业整合升级绿色转型加快

近年来伴随我国工业技术水平取得创新突破,实现了将黄磷生产过程中产生的磷渣通过生产制作成海绵砖、烘干磨细生成微粉掺合于水泥或混凝土中、开发为经济实用的建材新产品等。将磷化工行业中的故废物加以综合利用,不仅具有良好的经济效益与社会效益,同时顺应国家关于建设资源节约型和环境友好型社会理念。随着政策持续推进以及黄磷行业重点企业对磷渣等故废物的综合利用研发加快,未来我国黄磷行业的故废物综合利用率将不断提升。同时伴随中央环保督察不断严格落实,倒逼众多黄磷生产企业增加环保投入、加快降碳技术研发、提升清洁能源使用比例、降低能耗节约能源,将推动黄磷行业的实现绿色低碳技术重大突破,加快企业的整合升级与绿色转型。

关键词:黄磷产业链、黄磷发展现状、黄磷市场格局、黄磷发展趋势

一、产业链:上游原料供应充足,下游需求平稳释放

黄磷又称白磷,是一种磷的单质,化学式为P4。外观为白色或浅黄色半透明性固体,质软,冷时性脆,见光色变深。暴露空气中在暗处产生绿色磷光和白烟,在湿空气中约40℃着火,在干燥空气中则稍高。白磷能直接与卤素、硫、金属等起作用,与硝酸生成磷酸,与氢氧化钠或氢氧化钾生成磷化氢及次磷酸钠或磷酸钾。应避免与氯酸钾、高锰酸钾、过氧化物及其他氧化物接触。黄磷在工业上可制备高纯度的磷酸,在军事上常常用来制烟幕弹、燃烧弹和信号弹,主要用于生产热法磷酸、三氯化磷、三氯氧磷、五硫化二磷等磷化合物及供制造敌百虫、甲胺磷、杀虫脒、杀螟松、敌敌畏等有机磷农药和灭鼠药的原料,少量用于生产赤磷和五氧化二磷 。也用于生产磷铁合金以及医药,有机原料等工业。

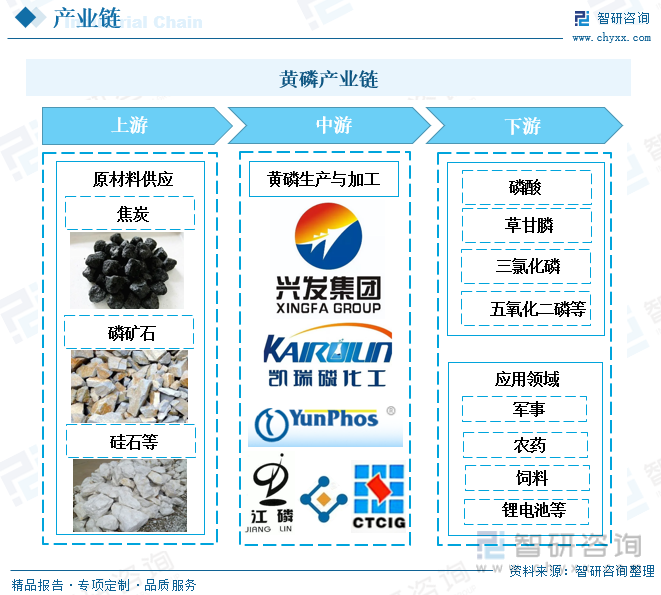

黄磷行业产业链上游原材料主要包括焦炭、磷矿与硅石等;中游为黄磷的生产与加工;下游产业主要为磷酸、草甘膦、三氯化磷、五氧化二磷的制造等行业,应用领域包括农药、饲料、军事、锂电池等。

受下游需求平稳增加及疫情后时代经济和社会产业复苏,矿产企业陆续复工复产,2022年我国磷矿石产量为10811.4万吨,同比增长5.07%,相较上年全年磷矿石产量增加了521.5万吨。磷矿石作为黄磷生产的重要原材料,其充足供应将保障黄磷的生产制造,为行业提供良好稳定的发展环境。

黄磷是一种比较廉价和常见的工业原料,经常在化工、肥料领域的生产中被用到,在化工和农药等领域有很重要的作用。其中,磷肥在近年来全球人口数量不断增长,肉类产品、粮食等需求增加的趋势下,磷肥市场产量及需求量平稳释放。根据统计数据显示,2021年我国磷肥产量达到1684.4万吨,增速近6%,相较上年磷肥产量增加了95.3万吨。随着黄磷下游领域中磷肥产业规模的扩大,将持续拉动黄磷市场需求空间的增长。

相关报告:智研咨询发布的《中国黄磷行业市场竞争态势及发展规模预测报告》

二、发展现状:供给侧产能结构调整,需求端迎来新增长点

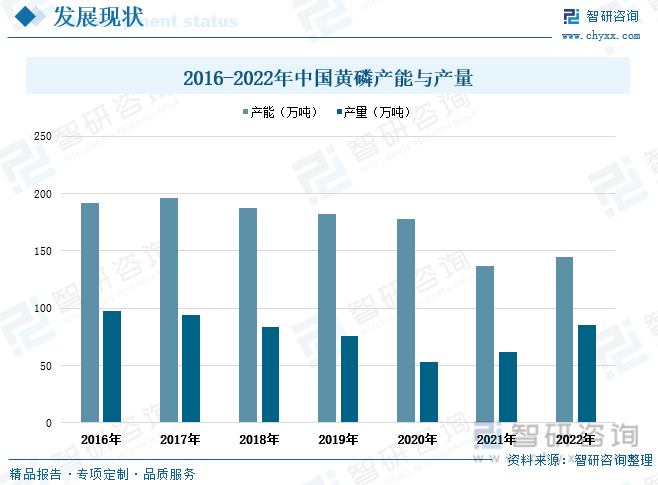

随着双碳、双控政策推进实施,黄磷产区限电限产、环保督察日益趋严,部分落后产能逐渐被淘汰。根据国家统计数据显示,近年来我国黄磷产能有所缩减,2016-2022年期间,全国黄磷产能由192.13万吨减少至144.85万吨,期间下滑幅度达到47.28万吨。从产量情况来看,2016-2020年全国黄磷产量逐年减少,2021-2022年全国黄磷产量有所回升。2021年全国黄磷产量为62.2万吨,同比增长17%,相较2016年国内黄磷产量减少了35.8万吨。2022年1-11月份我国黄磷产量77.8万吨,预计2022年全国黄磷年度总产量达到84万吨。伴随大气治理、限电降耗等政策的持续推进,将对国内黄磷生产限产管控进一步加强;同时国家对高耗能企业执行差别化电价政策以及上游焦炭、磷矿等原材料价格不断攀升,将加大黄磷生产企业的成本压力,预计未来我国黄磷生产供应将持续偏紧。

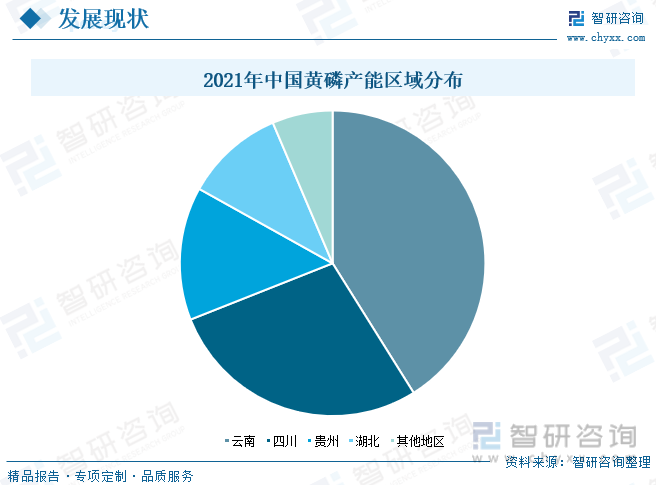

从产能区域分布情况来看,由于黄磷工业属于高耗能产业,电力占据着黄磷较高的生产成本,是影响黄磷生产的重要因素,因而我国黄磷产能主要集中分布在水电资源或煤炭资源丰富的云南、四川、贵州、湖北地区。根据统计数据显示,2021年全国黄磷产能区域分布中,云南、四川、贵州、湖北地区的黄磷产能分别占比41.10%、27.90%、14.10%、14.10%。其中云南作为中国的水电大省,水利发电资源极为丰富,电力使用成本相对较低,且清洁能源在生产过程中的使用受环保低碳政策限制更少,因而成为我国黄磷产能聚集的核心地区。

由于黄磷应用领域广泛,下游涉及多个产业。随着我国经济产业的良好发展,全国黄磷市场需求也随之增加。2017-2020年全国黄磷表观需求量步入下滑轨道,由93.61万吨下滑至53.15万吨。2021-2022年全国黄磷需求总量开始回升,由62.22万吨增长至84.99万吨。

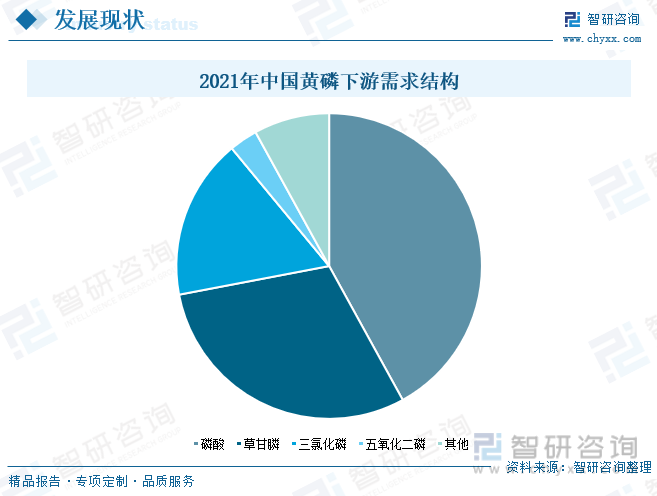

从下游需求分布情况来看,黄磷用于磷酸制造、草甘膦制造以及三氯化磷制造。根据有关资料显示,2021年我国黄磷下游需求结构中,磷酸、草甘膦以及三氯化磷对黄磷的消费需求占比分别为42%、30%、17%,三者合计占比达到89%。

从进出口贸易情况来看,2019年以前我国的黄磷主要以出口为主,但在“双碳”“双控”政策影响下,近年来我国黄磷出口量及出口金额呈大幅下降走势。根据海关统计数据显示,2017-2020年期间我国黄磷出口量由3890.6吨减少至86.4吨,出口金额由7351万元减少至196万元。2020年后黄磷出口量略有上升,但明显低于2019年前水平。2022年全国黄磷出口量为148.8吨,相较2017年减少了近3742吨;黄磷出口金额746万元,相较2017年减少了6604万元。

三、市场格局:市场格局较为分散,重点企业效益提升

当前我国黄磷行业市场格局较为分散,企业集中度较低,尚未出现垄断性企业。按照产能口径大小测算,2021年全国产能排名前7的重点企业湖北兴发、弥勒磷电、宣威磷电、云南江磷、雷波凯瑞、四川川投、南磷集团占据全国黄磷市场份额分别为11%、5.9%、5.9%、5.1%、4.4%、4.4%、4.4%,7家企业市占率合计为41%。

行业重点上市企业澄星股份于1997年在上海证券交易所上市,公司主要从事黄磷、磷酸、磷酸盐等精细磷化工系列产品的生产与销售,经过多年的发展和积累,公司在品牌、规模及技术实力等方面具备了一定的竞争优势,目前公司已成为国内精细化程度高、规模大、产品种类多和技术成熟的精细磷化工企业,多年来与国内外众多客户建立了良好稳定的战略合作关系,营销网络遍布亚欧美非等数十个国家和地区,具有较强的国际知名度和广阔的市场发展空间。兴发集团成立于1994年,于1999年在上海证券交易所上市,公司作为国内磷化工行业龙头企业,始终专注精细磷化工发展主线,积极探索磷硅硫盐融合发展,不断完善上下游一体化产业链条,科学把握行业发展趋势开拓创新。经过多年发展,已形成“资源能源为基础、精细化工为主导、关联产业相配套”的产业格局,并打造了行业独特的“矿电化一体”、“磷硅盐协同”和“矿肥化结合”的产业链优势;公司主营产品包括磷矿石、黄磷及精细磷酸盐、磷肥、草甘膦、有机硅、二甲基亚砜及湿电子化学品等,产品广泛应用于农业、建筑、食品、汽车、化学、集成电路等领域。

从行业重点企业的业务经营情况来看,近年来澄星股份和兴发集团的黄磷业务经营情况良好,其中2021年受国内黄磷生产管控及政策限电等影响,全国黄磷市场价格持续上涨,较大提升了黄磷企业的经营效益水平。2017-2021年澄星股份的黄磷营业收入连年上升,由4.7亿元增长至10.8亿元,期间公司的黄磷年度收入增长幅度达到6.14亿元。2022年上半年,公司的黄磷营业收入达到8.28亿元。2017-2021年兴发集团的黄磷营业收入整体呈增长走势,尤其在2021年涨势明显,黄磷营业收入达到44.17亿元,增速近55%。对比两家企业营业收入可知,兴发集团的黄磷市场规模比澄星股份更大,业务范围更加广泛。

近年来两家企业的盈利能力均呈现出稳中向好发展的态势,其中2017-2020年期间,澄星股份的黄磷毛利率由9.1%波动上升至10.1%;兴发集团的黄磷毛利率由19.05%逐年上升至39.34%。在2021前,兴发集团的黄磷业务毛利率水平整体均高过澄星股份,但在2021年澄星股份黄磷毛利率急速上升,比同期兴发集团黄磷毛利率超出20个百分点。

从黄磷产销量情况来看,由于受新冠疫情影响全球海运价格持续高位,市场需求疲软;同时受国内政策限电及原材料价格波动影响,成本加大造成黄磷生产阶段性停产,2021年澄星股份的黄磷产量出现大幅缩减,黄磷年度产量为6.4万吨,同比下降59.7%;黄磷销量为5.23万吨,同比减少26%。2021年兴发集团的黄磷产量上涨至12.16万吨,相较上年增加0.75万吨;黄磷销量为2.03万吨,相较上年减少0.49万吨。2021年前,两家企业的黄磷产量均明显高过黄磷销量;2021年澄星股份的黄磷产销差距明显缩小,而兴发集团产销差距进一步扩大。

四、发展趋势:行业固废物综合利用率提升,企业整合升级绿色转型加快

1、行业固废物综合利用率提升

黄磷炉渣和磷石膏是我国磷化工企业生产过程中产生的固体废弃物,近年来伴随我国工业技术水平取得创新突破,实现了将黄磷生产过程中产生的磷渣通过生产制作成海绵砖、烘干磨细生成微粉掺合于水泥或混凝土中、开发为经济实用的建材新产品等。将磷化工行业中的故废物加以综合利用,不仅具有良好的经济效益与社会效益,同时顺应国家关于建设资源节约型和环境友好型社会理念。开展资源综合利用是我国深入实施可持续发展战略的重要内容,而大宗固体废弃物量大面广、环境影响突出、利用前景广阔,是资源综合利用的核心领域。为推进大宗固废综合利用对提高资源利用效率、改善环境质量、促进经济社会发展全面绿色转型,2021 年 3 月,国家发改委、科技部、工信部、财政部、自然资源部、生态环境部等十部门联合印发《关于“十四五”大宗固体废弃物综合利用的指导意见》,明确到2025年,煤矸石、粉煤灰、尾矿(共伴生矿)、冶炼渣、工业副产石膏、建筑垃圾、农作物秸秆等大宗固废的综合利用能力显著提升,利用规模不断扩大,新增大宗固废综合利用率达到 60%,存量大宗固废有序减少。

同时,2022年7月发布的《工业领域碳达峰实施方案》中提出,将落实资源综合利用税收优惠政策,鼓励地方开展资源利用评价,支持工业固废规模化高值化利用,加快全固废胶凝材料、全固废绿色混凝土等技术研发推广,到 2030年,大宗工业固废综合利用率进一步提升至62%。随着政策持续推进以及黄磷行业重点企业对磷渣等故废物的综合利用研发加快,未来我国黄磷行业的故废物综合利用率将不断提升。

2、企业整合升级绿色转型加快

黄磷行业作为高耗能、高污染产业,近年来在国家大气治理、三磷整治、限电限产、双控双碳等政策的持续推进下,对黄磷生产企业开工率产生较大影响。随着中央环保督察不断严格落实,倒逼众多黄磷生产企业增加环保投入、加快降碳技术研发、提升清洁能源使用比例、降低能耗节约能源。2022年7月,国家发改委、工信部、生态部联合发布《工业领域碳达峰实施方案》,提出到 2025 年,规模以上工业单位增加值能耗较2020年下降13.5%,单位工业增加值二氧化碳排放下降幅度大于全社会下降幅度,重点行业二氧化碳排放强度明显下降。并将推动产业结构优化升级,坚决遏制高耗能高排放低水平项目盲目发展,大力发展绿色低碳产业作为重点任务。该政策对化工行业尤其是黄磷等高耗能化工企业提出了新的更高要求,要求企业聚焦低碳原料替代、短流程制造等关键技术,推进生产制造工艺革新和设备改造,减少工业过程温室气体排放。随着方案实施以及众多优质企业不断整合构建绿色低碳供应链、调整优化用能结构、积极探索绿色低碳技术并增强先进能耗控制水平,将推动黄磷行业的实现绿色低碳技术重大突破,加快企业的整合升级与绿色转型。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国黄磷行业市场竞争态势及发展规模预测报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国黄磷行业市场竞争态势及发展规模预测报告

《2025-2031年中国黄磷行业市场竞争态势及发展规模预测报告》共十二章,包含2024年中国磷肥工业发展形势分析,2025-2031年中国黄磷行业发展前景预测分析,2025-2031年中国黄磷行业投资机会与投资风险分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询