关键词:多晶硅企业格局;多晶硅企业产能;多晶硅企业对比

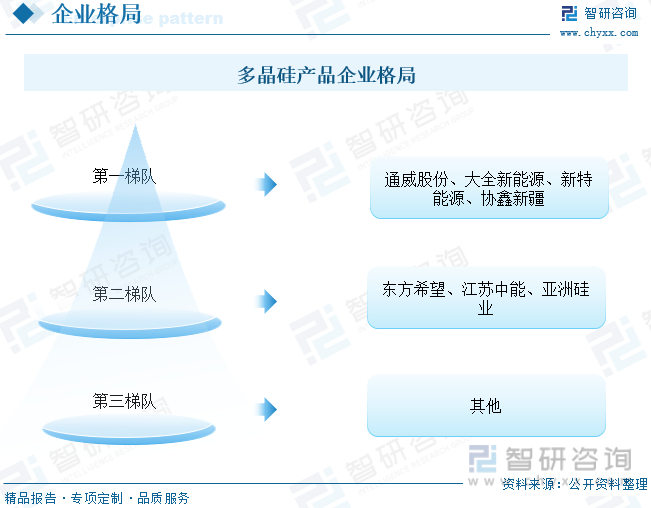

一、企业格局:行业集中度较高,企业格局较为稳定

多晶硅位于光伏产业最上游,通过化学反应从硅金属提炼出高纯度多晶硅,属于技术和资金密集型产业,行业壁垒较高,在企业竞争中整体呈现寡头垄断性的竞争格局。多晶硅市场企业主要包括生产企业包括通威股份、新疆大全、协鑫科技、新特能源、东方希望、江苏中能和亚洲硅业等企业。根据目前优质企业扩张情况,多晶硅产品第一梯队企业有通威股份、新疆大全、新特能源和协鑫新疆四家企业,从产能占比看通威股份大约占总产能的29%,新疆大全占比约为18%,协鑫科技占比约为16%,新特能源占比约13%。第二梯队企业有东方希望、江苏中能和亚洲硅业,以上三家企业产能占比约为20%,前七家企业产能占比达到95%以上,行业集中度较高,同时受到行业高纯度要求、高设备投资及较长的扩产周期影响,行业竞争格局较为稳定。

从生产工艺流程看,多晶硅生产工艺主要有西门子法、改良西门子法和硅烷流化床法。其中,西门子法是多晶硅原有生产工艺,是以氢气还原高纯度三氯氢硅。改良西门子法是目前国内外最主流的多晶硅生产工艺,自西门子法改良而来,其主要是在西门子法基础上增加了尾气回收和四氯化硅氢化工艺,实现了生产过程的闭路循环,有效降低了生产成本。改良西门子法在安全性上远超硅烷流化床法,短期内成本也低于硅烷流化床法。而硅烷流化床法是以四氯化硅、氢气、氯化氢和工业硅为原料在流化床内高温高压下生成三氯氢硅等。改良西门子法是目前多晶硅行业主要生产工艺,通威股份、新疆大全、新特能源等企业均采用该方面生产多晶硅,而硅烷流化床法目前仅有协鑫科技取得技术突破,处于客户适用阶段,行业整体尚未大规模应用。

相关报告:智研咨询发布的《中国多晶硅行业市场研究分析及未来发展潜力报告》

二、重点企业:龙头企业加速扩产,多晶硅盈利能力增强

(一)通威股份:多晶硅产能不断扩大,生产成本持续降低

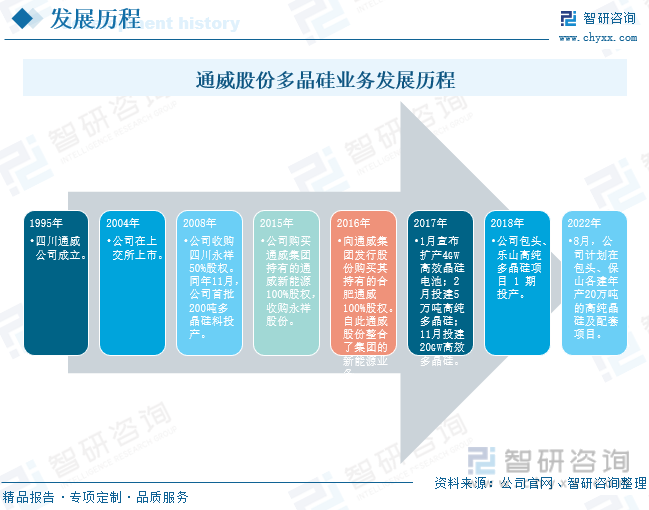

通威股份成立于1995 ,早期致力于饲料加工行业,2008年2月1日收购了四川永祥股份的50%股权。同年7月,永祥公司一期多晶硅项目200吨多晶硅生产线试产,标志着通威股份生产出了第一批多晶硅产品。2016年5月向通威集团发行股份购买其持有的合肥通威100%股权,至此公司正式整合了“硅料+电池+光伏电站”新能源业务。随后,通威股份不断加快多晶硅产品扩产步伐。2017年3月,公司投建了年产5万吨的高纯多晶硅项目;2018年四季度,公司在包头、乐山的高纯多晶硅项目1期投产;2022年8月,公司计划在包头、保山各建年产20万吨的高纯晶硅及配套项目,单项目投资金额预计140亿元,规划将于2024年内竣工投产;2022年9月,公司宣布将在盐城市投资25GW高效光伏组件项目。截止2022年上半年,公司拥有高纯晶硅年产23万吨产能。公司公告显示,通威股份计划到2023年,公司硅料产能规模达到22-29万吨。

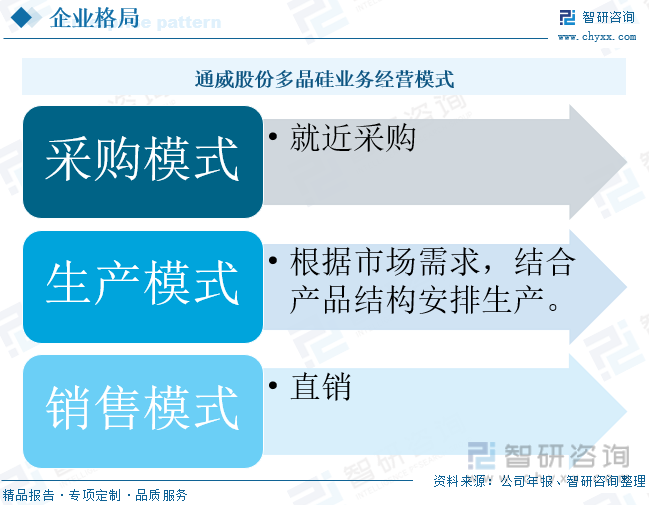

从多晶硅业务经营模式看,公司生产基地集中在乐山、包头、保山等地,主要采购模式采取就近采购方式;生产模式根据市场需求,按需生产。同时,公司多晶硅产品主要客户为下游硅片企业,为了保障产品产销的长期稳定,近年来公司与下游硅片企业开展长单销售合作。

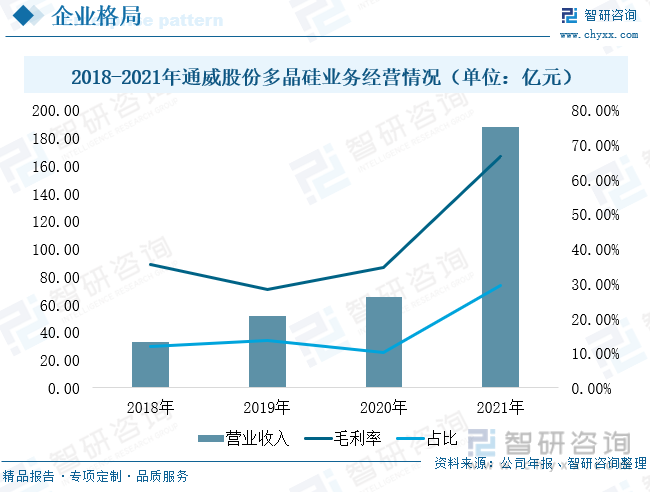

从多晶硅业务经营情况看,2021年公司营业收入1020.84亿元,净利润达到217.3亿元。其中,多晶硅业务销售收入187.61亿元,同比增长186.89%,占公司总收入的29.55%,较2020年增加19.25个百分点;受产品价格高位运行及产能不断扩大影响,多晶硅业务毛利率增加31.99个百分点,达到66.69%。2022年以来,俄乌政治冲突导致全球传统能源供应偏紧。各国对本土清洁能源需求不断加大,太阳能发电等新能源政策不断加码,光伏行业景气度继续提升。在此背景下,公司多晶硅业务营业收入也将延续高增长态势,受多晶硅价格持续走高影响,公司多晶硅业务毛利率也将保持高位增长。

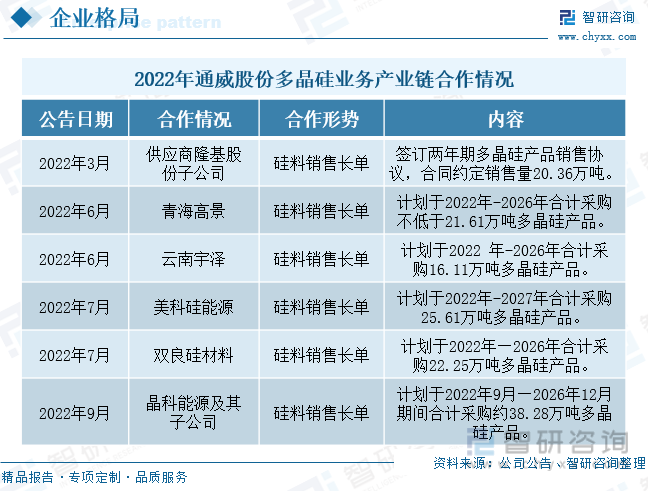

公司多晶硅产能主要分布在四川乐山、内蒙古包头和云南保山等地。截止2022年上半年,公司在四川乐山、内蒙古包头和云南保山多晶硅产能分别为10万吨、8万吨及5万吨。2022年,公司继续扩大产能,计划新增12万吨左右,到2023年达到35万吨多晶硅产能。此外,公司也在不断加强多晶硅产业链上下游合作,2022年以来,公司与隆基股份、青海高景、云南宇泽、美科硅能源、双良硅材料和晶科能源等企业相继签订硅料销售长单,进一步保障多晶硅产品供应。

在多晶硅产品技术创新方面,从2008年进入多晶硅行业至今,公司经历了六次产品大型技改创新,在冷氢化、高效还原、尾气回收、三氯氢硅合成、反歧化等高纯晶硅核心技术领域,形成了具有自主知识产权的“第七代永祥法”,在综合电耗、副产物利用率、硅粉消耗等指标上达到行业领先水平。公司多晶硅“第五代永祥法”副产物四氯化硅综合利用率由58.5%提升至99.5%,多晶硅生产成本持续降低。2022年公司采用了自主研发、行业领先的210 PECVD多晶硅沉积技术路线,使得光伏组件功率达到690W,有效解决了TOPCon量产条件下的诸多难题。

(二)新疆大全:持续扩大产能及成本优势,打造核心降本技术壁垒

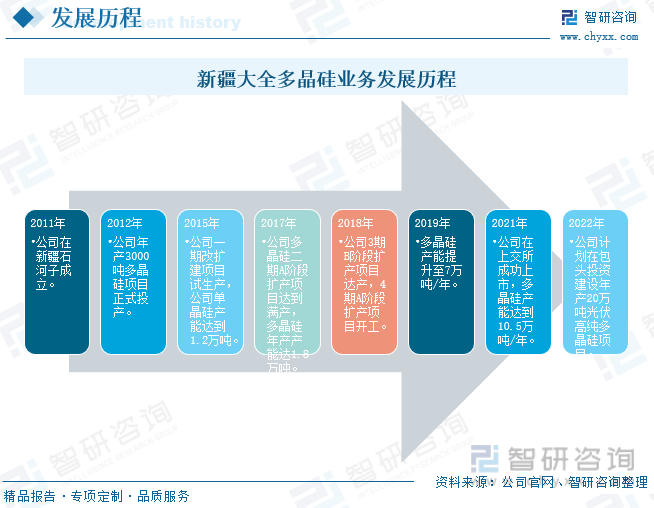

新疆大全成立于2011年2月,公司自成立以来一直专注多晶硅的研发、生产与销售。2012年9月,公司投建的一期年产3000吨多晶硅项目正式投产;2017年,公司多晶硅二期A阶段扩产项目达到满产,多晶硅年产产能提升至1.8万吨;2019年,随着三期扩产项目达产,公司多晶硅产能提升至7万吨/年;2021年,公司在上交所成功上市,同时多晶硅年产产能达到10.5万吨/年。随着光伏行业高景气发展,多晶硅市场需求不断增加,企业继续加大多晶硅产能建设,2022年公司计划在包头新增年产20万吨的光伏高纯多晶硅项目,进一步巩固、提升公司在高纯多晶硅生产领域的产能、技术等综合优势。

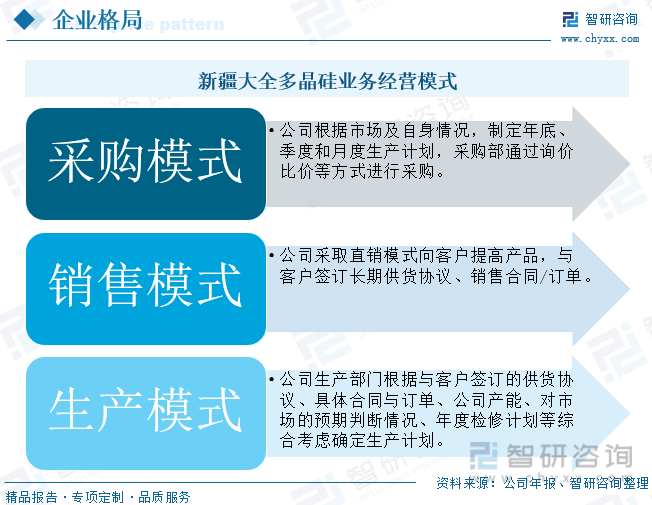

从经营模式看,新疆大全多晶硅业务采购模式主要根据市场及自身情况制定相关生产计划,同时设立专门的采购部通过询价比价等方式进行采购;销售模式采用直销模式,与下游客户签订长期供货协议等;生产模式方面,公司根据与客户签订的供货协议、具体合同和订单、公司产能及市场等综合情况,确定生产计划,工艺流程则采用改良的西门子法加冷氢化工艺制备多晶硅。

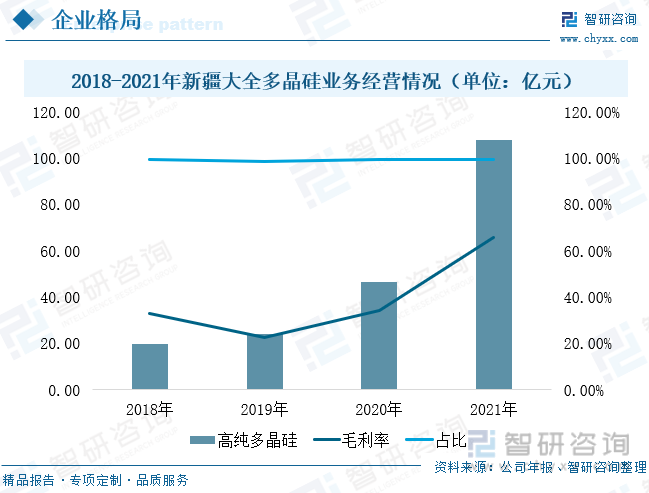

从多晶硅业务经营情况看,2021年公司营业收入108.32亿元,净利润达到57.24亿元。其中,多晶硅业务销售收入107.59亿元,同比增长132.23%,占公司总收入的99.33%,多晶硅业务毛利率增加31.56个百分点,达到65.67%。从市场布局看,公司多晶硅业务在全国均有布局,主要销售市场集中在华北地区、西北地区和西南地区,销售收入分别占45.93%、26.76%和24.41%。2022年以来,公司抓住能源转型发展机遇,公司营业收入同比增长197.15%;在光伏产业高景气状态下,公司多晶硅业务收入也将大幅提高。

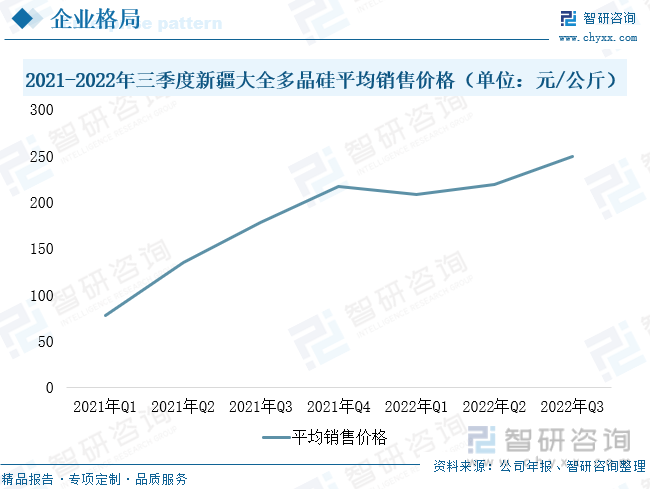

随着产品规模不断扩大,2022年前三季度,新疆大全多晶硅产量及销量分别为10.01万吨和10.95万吨,同比分别增长58.95%和71.88%,产品产销率达到109.39%,多晶硅市场需求旺盛。从产品价格来看,2022年以来,多晶硅市场供需整体偏紧,带动产品价格继续上涨。2022Q1-Q3季度,公司多晶硅产品平均销售价格分别为207.99元/公斤、218.35元/公斤和249.24元/公斤,同比增速分别为169.59%、62.39%和39.80%;年内平均销售价格持续上涨。

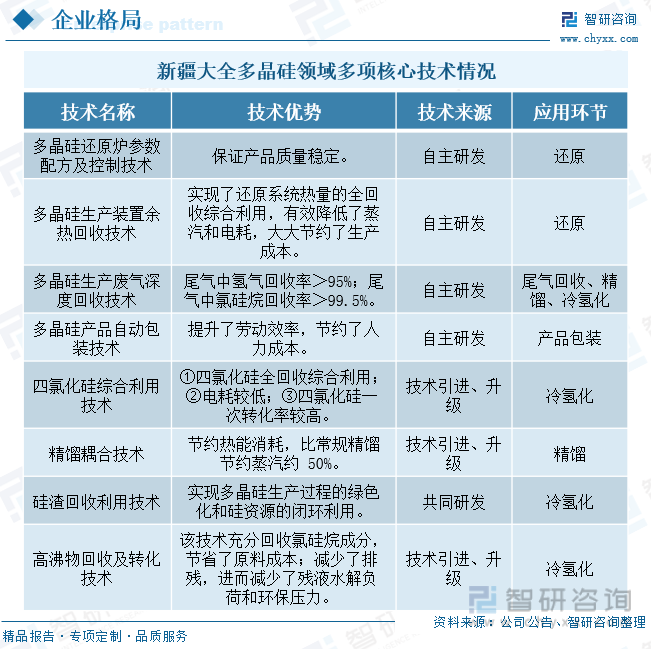

经过多年研发投入及经验积累,公司掌握高纯多晶硅核心制备工艺及技术,在精馏耦合、冷氢化、三氯氢硅还原、尾气处理、产品破碎筛分等工艺流程中积累了丰富的经验。工艺技术方面,公司通过优化技术标准、变革采购模式、就近设厂等方式降低采购成本,同时通过工艺优化降低生产成本,使得公司的生产成本大幅领先行业平均水平。在核心技术方面,公司引进并自主优化四氯化硅综合利用技术、高沸物回收及转化技术,大幅提高了原材料的利用率,降低了企业生产成本;引进并自主优化的精馏耦合技术和还原尾气回收H2净化技术,使公司产品质量水平达到国内先进;公司自主研发的还原炉启动技术大大缩短了启动时间,提升了还原炉在线率,提高了装置产能;自主研发的多晶硅还原炉参数配方及控制技术、三氯氢硅除硼磷技术更是有效的保证产品质量稳定;公司自主研发的多晶硅生产装置余热回收技术,能有效降低产品能耗;公司自主研发的多晶硅生产废气深度回收技术和共同研发的硅渣回收利用技术,将废气、废渣回收利用,提升了经济效益和环保效益等等。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国多晶硅行业市场研究分析及未来发展潜力报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国多晶硅行业市场供需态势及发展前景研判报告

《2026-2032年中国多晶硅行业市场供需态势及发展前景研判报告》共七章,包含中国多晶硅行业产业链主要上下游分析,中国多晶硅行业重点企业分析,中国多晶硅行业投资与前景分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询