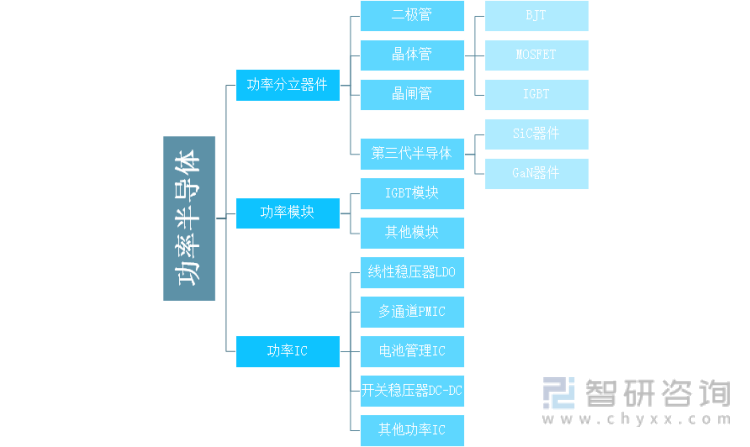

一、功率半导体分类

功率半导体是电力电子装置实现电能转换、电路控制的核心器件,其主要用途包括变频、整流、变压、功率放大、功率控制等。

按器件集成度划分,功率半导体可以分为功率分立器件、功率模块和功率按器件集成度划分,功率半导体可以分为功率分立器件、功率模块和功率IC三大类。

功率半导体分类

资料来源:智研咨询整理

二、功率半导体企业

1、概况

从我国产品线布局来看,闻泰科技、华润微布局最全(覆盖80%),士兰微其次(覆盖73%);整体第三代半导体器件布局趋向全面,其中九成以上的公司布局SiC赛道。

整体来看,越来越多公司开始往整体来看,越来越多公司开始往IGBT、SiC器件等高附加值产品切入,第三代半导体器件布局趋向全面,其中九成以上的公司布局SiC赛道。在SiC方面,在已统计的12家功率公司中,11家公司(占比达92%)有SiC产品布局,其中时代、斯达、BYD等7家(占比达58%)公司在SiCMOSFET产品线上布局。在GaN方面,已有闻泰科技、华润微、士兰微、三安光电等6家(占比达50%)公司切入GaNFET产品线。

中国主要功率半导体概况

资料来源:智研咨询整理

2、经营情况

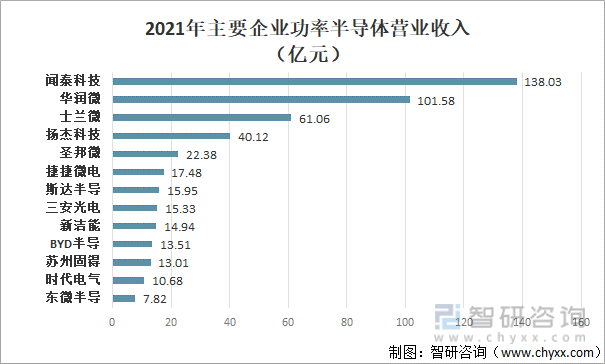

从2021年功率半导体企业营收来看,目前市占地位最高的是闻泰科技,以从功率半导体板块的营收来看,目前市占地位最高的是闻泰科技,以138亿元位列第一,其次是华润微、士兰微,分别有102亿元、61亿元的规模。

主要原因对应于其产品线布局最全,其中,闻泰科技旗下的安世半导体是全球领先的功率芯片IDM龙头厂商,拥有近1.6万种产品料号。不仅与国内重点的新能源汽车、电网电力、通讯等领域企业均建立了深度的合作关系,在2021年安世跻身全球第六大功率半导体公司,相比2020年上升三位,并稳居国内功率半导体公司第一名位置。

2021年主要企业功率半导体营业收入

资料来源:公司年报、智研咨询整理

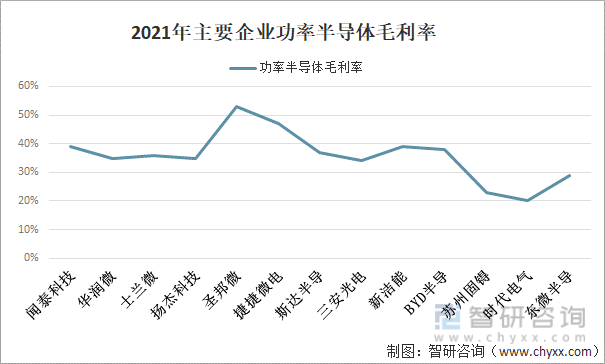

从主要企业功率半导体毛利率来看,大多数公司的毛利率在35%-40%区间。其中,盈利能力最强的是圣邦微,毛利率高达53%,主要原因在于公司的产品结构以PMIC等高附加值产品为主。而捷捷微电以47%的毛利率紧随其后,这主要是由于售价端的拉动,产品虽然以晶闸管为主,但其可靠性与国外产品相当,且相对国外产品性价比更高,在行业内具有一定的定价权,能够维持产品的高毛利率。

2021年主要企业功率半导体毛利率

资料来源:公司年报、智研咨询整理

相关报告:智研咨询发布的《中国功率半导体行业市场全景评估及发展策略分析报告》

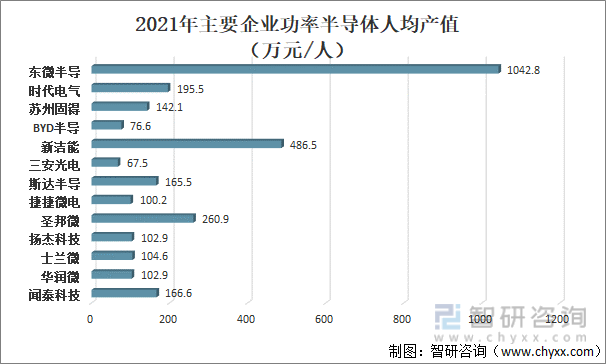

从2021年主要企业功率半导体人均创收来看,东微半导以1043万元排名最高,其次是新洁能,以487万元位列第二。值得一提的是,人均创收前二的企业均为以设计业务为主的Fabless公司,相比IDM公司,其总员工人数更少,管理效率更高,员工的生产效率更高。

2021年主要企业功率半导体人均产值

资料来源:公司年报、智研咨询整理

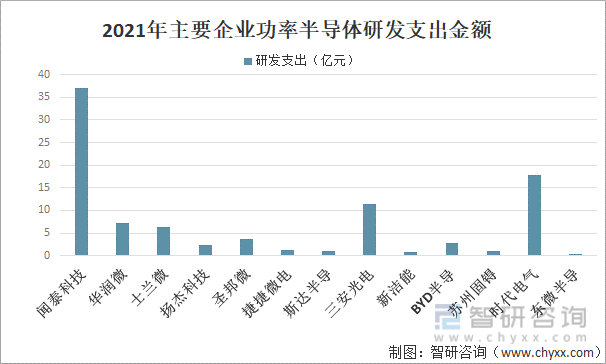

从主要企业功率半导体研发支出来看,闻泰科技由于收入体量最大,其研发费用也以从研发支出来看,闻泰科技由于收入体量最大,其研发费用也以37亿元高居榜首,其次是时代电气。

其中,2021年闻泰科技在半导体业务研发投入8.37亿元,在第三代半导体方面也已布局,目前推出的硅基氮化镓功率器件(GaNFET)已通过AECQ认证测试并实现量产;碳化硅二极管产品也已经出样。而时代电气不仅有车规级、轨交级IGBT模块产品,同样布局车规级SiC模块,拥有全电压等级(750V-3300V)SiCMOSFET及SBD芯片产品,应用于新能源汽车、轨道交通、工业传动等多个领域,在研发支出上也有较高投入。

2021年主要企业功率半导体研发支出金额

资料来源:公司年报、智研咨询整理

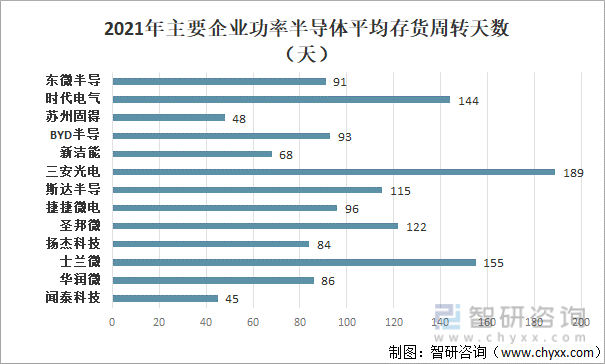

从主要企业平均存货周转天数来看,库存变现周期最短的是闻泰科技45天,其次是苏州固锝48天,存货管理水平最高,运营能力强。闻泰科技、苏州固锝由于产品应用领域结构不同,应用于消费级产品的生命周期较一般应用于工业终端的产品相对更短,市场需求量大,相应的存货放置期也较短,从而存货余额相对较低。横向比较中,三安光电的库存变现需要时间最长,存货减值风险较高。

2021年主要企业功率半导体平均存货周转天数

资料来源:公司年报、智研咨询整理

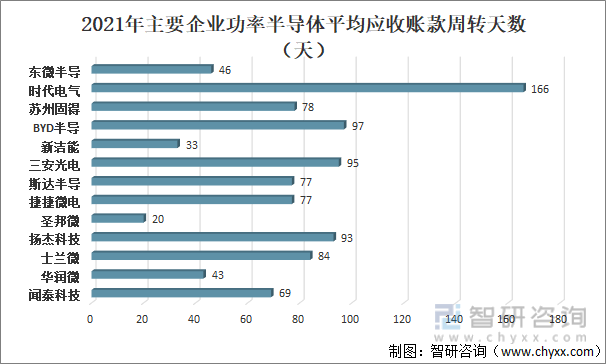

从主要企业功率半导体平均应收账款周转天数来看,应收账款变现速度最快的是圣邦微从平均应收账款周转天数来看,应收账款变现速度最快的是圣邦微20天和新洁能33天。圣邦微主要功率IC产品和管理效率在业界属于领先水平,且客户结构以经销商为主(占比94.97%),应收账款周转天数进而降低。新洁能在沟槽MOS,屏蔽栅SGT-MOS和超结SJ-MOS等高附加值的MOSFET产品具备技术领先优势,是国内率先掌握超结理论技术,最早同时拥有沟槽型功率MOSFET、超结功率MOSFET、SGTMOSFET产品平台的本土企业,行业地位高,对上下游更有话语权。

2021年主要企业功率半导体平均应收账款周转天数

资料来源:公司年报、智研咨询整理

3、细分情况

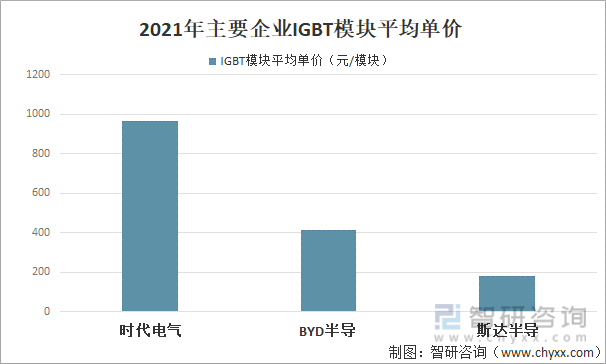

从主要功率半导体中IGBT模块产品定价梯度来看,时代电气产品定价最高,IGBT模块单价高达近千元。从IGBT模块定价来看,各梯度划分来源于应用范围上的差异,时代电气以轨交应用为主,IGBT模块均价高达近千元,BYD半导则集中在车规应用,IGBT模块均价400+元,而斯达半导以家用电器领域为主,IGBT模块均价100+元。

2021年主要企业IGBT模块平均单价

资料来源:公司年报、智研咨询整理

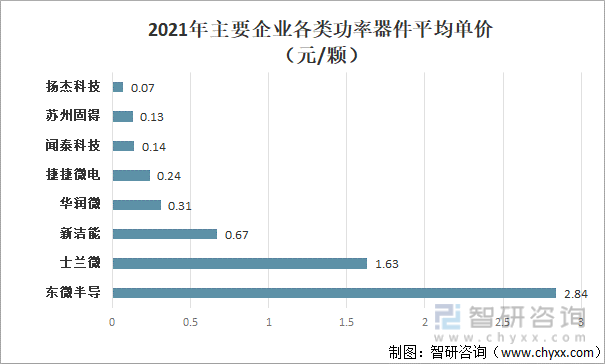

从MOSFET、晶闸管、二极管等各类功率器件来看,东微半导定价最高,达到2.84元/颗。这主要来源于其在高压超级结MOSFET、中低压沟槽栅MOSFET以及超级硅MOSFET等主营产品上的技术领先优势,以及在新能源车、光伏等领域的应用优势。

2021年主要企业各类功率器件平均单价

资料来源:公司年报、智研咨询整理

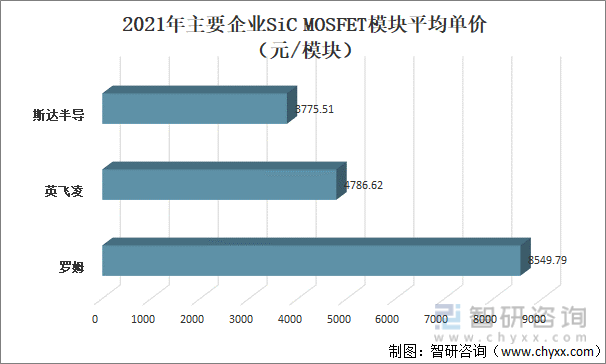

国内厂商泰科天润、斯达半导、闻泰科技布局第三代半导体,表现出比硅基器件高一个量级的价格端优势。国内厂商泰科天润、斯达半导、闻泰科技布局第三代半导体,表现出比硅基器件高一个量级的价格端优势。2021年在SiC MOSFET模块方面,斯达半导均价达到3775元/模块,明显高于硅基IGBT模块均价;

2021年主要企业SiCMOSFET模块平均单价

资料来源:公司年报、智研咨询整理

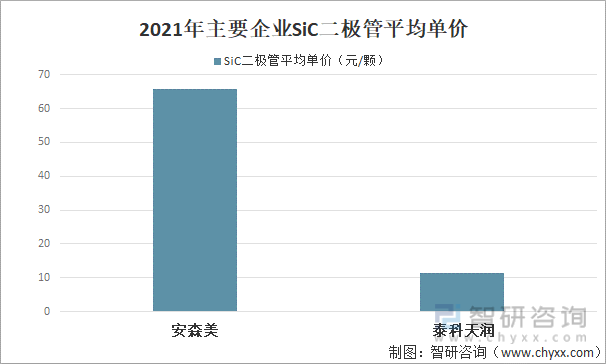

从2021年功率半导体的SiC二极管方面,国内厂商泰科天润均价达到11元/颗,高于普通硅基二极管均价。

2021年主要企业SiC二极管平均单价

资料来源:公司年报、智研咨询整理

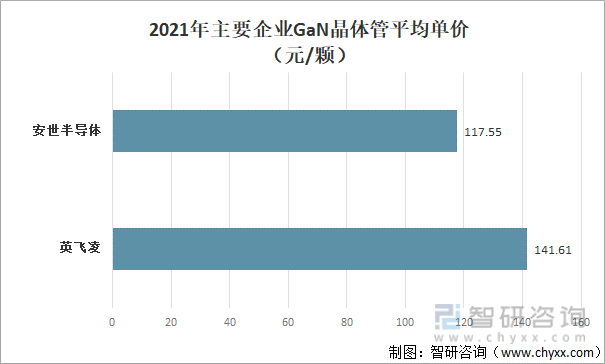

从各公司数据来看,在GaN晶体管方面,2021年闻泰科技旗下的安世半导体单管均价达到117元/颗,明显高于硅基IGBT单管价格。

2021年主要企业GaN晶体管平均单价

资料来源:公司年报、智研咨询整理

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国功率半导体行业市场全景评估及发展策略分析报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国功率半导体行业市场全景评估及发展策略分析报告

《2025-2031年中国功率半导体行业市场全景评估及发展策略分析报告》共十一章,包含国外功率半导体产业重点企业经营分析,中国功率半导体产业重点企业经营分析,2025-2031年功率半导体产业发展机遇及前景展望等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![专精特新专栏:某功率半导体企业顺利通过2022年第四批国家级专精特新“小巨人”企业认定[图]](http://img.chyxx.com/general_thumb/news/67.png?x-oss-process=style/w320)

![2023年中国功率半导体行业发展现状:市场规模逐渐扩大,产量稳居全球第一[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)