一、产业链

铸件是用各种铸造方法获得的成型物件,即把冶炼好的,用、、吸入或其它方法注入预先准备好的中,冷却后经打磨等后续加工手段后,所得到的具有一定形状,尺寸和性能的物件。铸造行业是制造业的基础产业,是众多产品和高端技术装备创新发展的基础保障,在国民经济发展中处于不可或缺的地位。

铸造行业产业链较长,主要原材料系各类金属材料,包括生铁、废钢、有色金 属材料等,生铁系由铁矿石直接冶炼而成,而废钢属于铁矿石冶炼成 钢材、在机械制造过程中的边角余料、报废产品或使用后报废的钢材料。由于生铁属于直接冶炼产品,价格比废钢要高,而废钢中杂质含量 较多,铸造企业如大量使用需要在技术工艺上具备较高的水平。

铸件产业链

资料来源:智研咨询整理

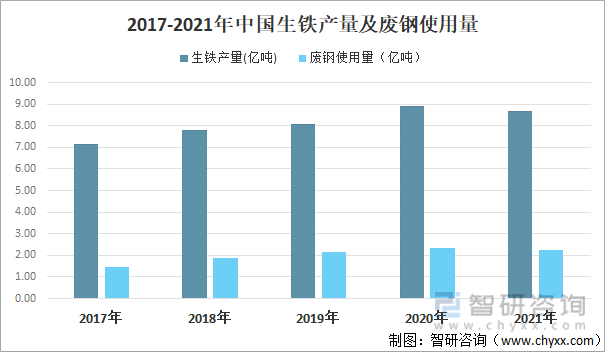

2021年我国生铁产量为8.69亿吨,废钢使用量为2.26亿吨。由于生铁、废钢是黑色铸件主要原材料,其中价格对铸铁件生产企业的生产成本和产品价 格存在很大影响,部分大型铸造企业与下游客户签订的合同中通常会附加原材料 价格波动调整条款,有助于减少原材料价格波动对行业利润的影响。

2017-2021年中国生铁产量及废钢使用量

资料来源:国家统计局、国际回收局、智研咨询整理

二、产量

1、全球市场

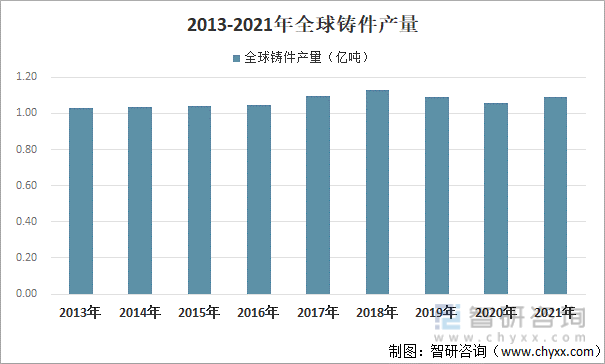

铸造行业发展状况与全球制造业发展密切相关。21世纪以来,全球铸造行业总产量整体保持增长态势,2012年,全球铸件总产量首次突破1亿吨,随后均保持在1亿吨以上,2018年前产量始终保持正增长或持平的状态,2019-2020年连续两年下跌。2019年中国、印度等许多地区铸件产量都呈下滑态势,致使全球铸件产量下滑3.2%。2020年受新冠疫情影响,全球各地出现了不同程度的停工停产,致使全球铸件产量进一步下滑,其中美国地区减少了13.7%,印度减少了1.5%。2021年随着各地新冠疫情得到控制,经济逐渐复苏,铸件产量回升至1.09亿吨。

2013-2021年全球铸件产量

资料来源:美国铸造协会、智研咨询整理

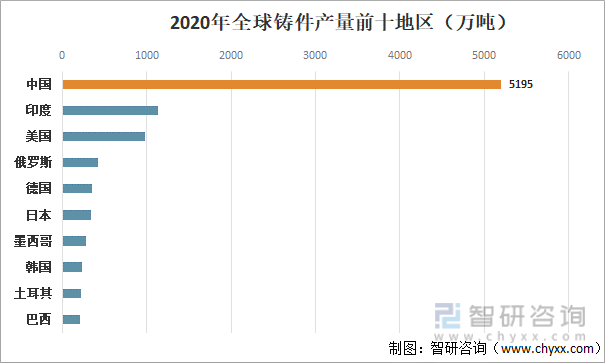

从区域分布来看,随着新兴经济体的崛起,新兴市场铸件产量占比逐年提升。2020年全球铸件产量前十地区分别为中国、印度、美国、俄罗斯、德国、日本、墨西哥、韩国、土耳其、巴西,上述十地铸件产量占比超8成,其中中国贡献了近5成产量。

2020年全球铸件产量前十地区(万吨)

资料来源:美国铸造协会、智研咨询整理

2、中国产量

新中国成立之初,我国工业基础薄弱,铸造行业大多仍为手工作坊,年铸造件总产量仅几十万吨。改革开放后,我国第二产业进入发展快车道,带动了我国铸造行业的快速进步,作为制造业的基础行业,我国铸造行业的发展同时也促进了整个制造业的成长。

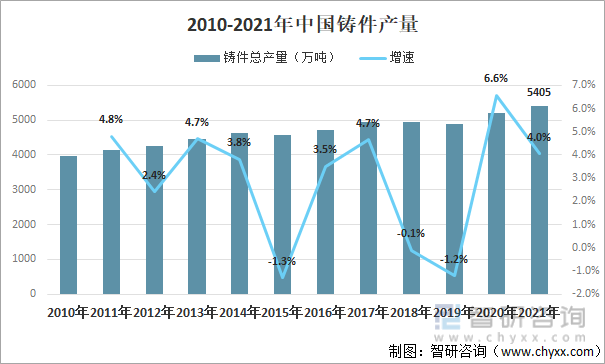

21世纪以来,我国铸造行业整体保持持续增长趋势,2000年,我国首次超过美国成为世界最大铸造件生产国,此后一直稳居世界首位。从2010年以来,我国铸件行业产量除2015年受宏观经济环境变化影响、2018-2019年受汽车等行业景气度下降因素影响有所下滑外,其余年份产量均保持正增长,2020年随着我国加快复工复产的步伐,铸件产量达5195万吨,2021年进一步增加至5405万吨。虽我国产量远超其余国家,但单位企业平均产量低于发达国家,大量的小型铸造厂拖累了我国铸造行业的产能结构。

2010-2021年中国铸件产量

资料来源:中国铸造协会、智研咨询整理

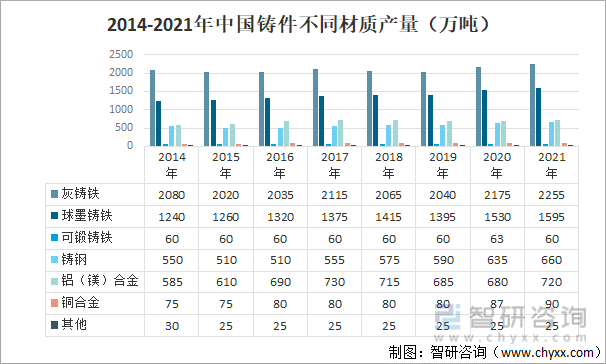

铸造件可分为“黑色金属铸造”和“有色金属铸造”两个大类,根据铸造金属材料的不同,进一步细分为铸铁件、铸钢件、有色合金(铝、镁、铜、锌等)铸件。黑色金属铸造仍然是铸造行业主流,占总产量比重超过80%,其中灰铁铸件占比有明显下降,占比由2014年的45.0%下降至2021年的41.7%,灰铸铁仍是全部铸造材料中使用最多的材质。

2014-2021年期间,占比提升最大的为球墨铸铁,2021年占比为29.5%,较2014年提升了2.7个百分点,产量由1240万吨增加至1595万吨,主要由于球墨铸铁铸造性能好,成本相对较低,应用领域不断被拓展,可用于内燃机、农机、风电铸件和铸管及管件等领域。

铝(镁)合金在新能源汽车产业强势发展、汽车轻量化发展趋势等因素影响下,2021年产量占比较2014年提升了0.7%至13.3%,产量为720万吨。

2014-2021年中国铸件不同材质产量(万吨)

资料来源:中国铸造协会、智研咨询整理

相关报告:智研咨询发布的《2022-2028年中国铸件产业竞争现状及发展前景预测报告》

三、下游应用结构

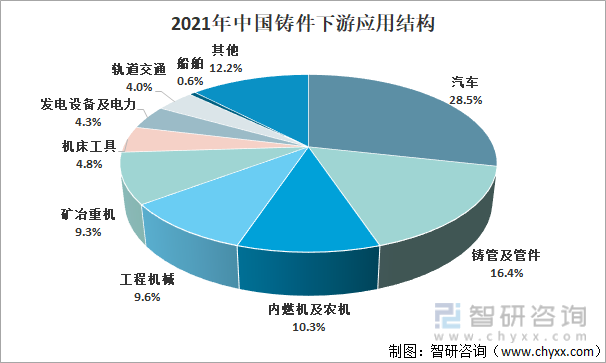

铸造件产品广泛应用于汽车、内燃机、矿冶、工程机械、发电、轨道交通、 船舶等各类制造行业,系以上制造行业的核心部件,且铸造件重量占整机重量比例较高。从下游应用分布来看,汽车领域一直是我国铸件行业最大的下游应用领域,占比维持在30%上下浮动,2021年占比28.5%;其次为铸管及管件,占比16.4%;内燃机及农机占比10.3%。

2021年中国铸件下游应用结构

资料来源:中国铸造协会、智研咨询整理

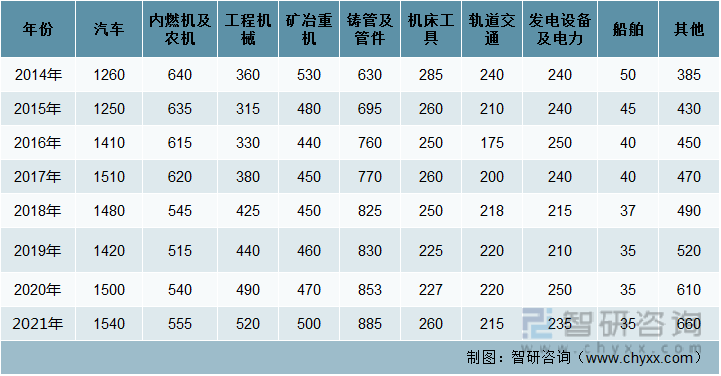

2014-2021年期间,汽车领域铸件产量维持在1200万吨以上。2018-2019年我国汽车产业受宏观经济持续承压、购置税政策提前透支、出口规模减少等因素影响,产销量不断下滑,铸件需求量也随之减少。2020年受国Ⅲ汽车淘汰、治超加严以及基建投资等因素的拉动,商用车全年产销呈现大幅增长,成为2020年车市恢复的重要动力;受商用车大幅增长的拉动,2020年汽车铸件产量增长5.6%。2021年随着车市的回暖,汽车铸件产量进一步增加至1540万吨。其次内燃机及农机、工程机械、矿冶重机、铸管及管件领域的铸件产量均超500万吨。

2014-2021年中国铸件下游应用分布(万吨)

资料来源:中国铸造协会、智研咨询整理

汽车行业作为铸件行业最大的下游应用领域,其发展情况对铸件行业的影响较大,2021年中国汽车产销量结束了连续3年的下降局面,迎来回暖,其中新能源汽车成为最大亮点,国内市场销量火爆的同时,受到国际市场恢复、中国品牌竞争力提升等因素的推动,我国汽车出口也创下佳绩。2022年上半年上海、吉林等多地爆发疫情致使我国汽车产业受到严重冲击,产销量为1211.7万辆和1205.7万辆,同比下降3.7%和6.6%;随着疫情的有效控制,汽车产业将逐步复苏,根据中汽车数据:预计2022年我国汽车销量有望达到2700万辆,同比增长3%左右。汽车产业的向好发展,叠加风电、铸管及管件等领域稳步发展,我国铸件行业将保持稳中向好的态势。

2016-2022年上半年中国汽车产销量

资料来源:中国汽车工业协会、智研咨询整理

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国铸件产业发展态势及投资决策建议报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2022-2028年中国铸件产业发展态势及投资决策建议报告

《2022-2028年中国铸件产业发展态势及投资决策建议报告》共十二章,包含中国铸件产业市场竞争策略建议,中国铸件行业未来发展预测及投资前景分析,中国铸件行业投资的建议及观点等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2021年中国铸件行业在汽车领域应用分析:铝、镁合金铸件占比将持续提升[图]](http://img.chyxx.com/2021/08/891287MYHD_m.jpg?x-oss-process=style/w320)

![2020年中国铸件行业产量为5195万吨,居全球首位,汽车领域仍是铸件最大应用领域[图]](http://img.chyxx.com/2021/06/20210602133123.png?x-oss-process=style/w320)