摘要:

产业链:市场需求增加,行业产品价格上涨

中国目前的饲料产品都是由单一的饲料原料复合配制成品,中国饲料生产情况即可代表中国饲料原料消耗情况。近年来,中国饲料产量呈逐年增加趋势,且产量增速总体大幅上升。2021年中国饲料产量达2.93亿吨,同比上升16%;该年中国饲料原料消耗量达2.93亿吨,近年来,中国饲料原料需求、消耗量逐年增加。2021年,中国玉米市场均价达1.22元/斤,同比小幅上涨5%左右;大豆市场均价达5.61元/公斤,同比增长24.3%;饲用豆粕市场售价达3623.92元/吨,同比增幅达18%;中国主要饲料原料产品价格皆大幅上涨。

企业格局:企业盈利能力提升,行业集中度有待提高

近年来,中国饲料原料重点企业业务毛利率都呈整体上涨趋势。2021年,百洋股份、正虹科技、金新农的企业毛利率分别为26.24%、20.83%、14.24%;三家企业中百洋股份企业盈利能力最强,金新农企业盈利情况提升最快。饲料原料行业大部分产品都属于农副产品初加工产品,行业准入门槛较低,且行业内产品种类较多、各企业生产产品种类单一,行业内企业市场占比普遍不高,市场集中度低。2021年,百洋股份、正虹科技、金新农三家企业市场占比率分别为0.013%、0.124%、0.051%。

发展趋势:市场需求持续增长,鱼粉成为行业发展新赛道

未来中国畜牧养殖业及水产养殖规模将进一步提升,为追求养殖业产业收益、降低养殖成本、缩短养殖时期,新型、复合的养殖饲料产品市场需求度将进一步增加,各种饲料配制原料产品市场将进一步扩大,市场对饲料原料种类划分将进一步被细化,中国饲料原料行业将成为饲料生产企业生产经营必须完成的产业链一环。鱼粉在中国的市场消耗量在200万吨左右,是全球鱼粉最大消费市场,但中国鱼粉产量仅占全球鱼粉产量14%左右,国内鱼粉市场高度依赖于国外进口,行业市场广阔。

关键词:饲料原料行业现状、饲料原料行业产业链、饲料原料企业格局、饲料原料发展趋势

一、产业链:市场需求增加,行业产品价格上涨

饲料原料是指单一的饲料原料,可用于直接饲养或配置复合饲料的饲料种类,包括粮食原粮、大豆、豆粕、玉米、鱼粉、氨基酸、杂粕、添加剂、乳清粉、油脂、肉骨粉、谷物等十三个品种。

中国饲料原料行业产业链

中国目前的饲料产品都是由单一的饲料原料复合配制成品,中国饲料生产情况即可代表中国饲料原料消耗情况。近年来,中国饲料产量呈逐年增加趋势,且产量增速总体大幅上升。2021年中国饲料产量达2.93亿吨,同比上升16%;该年中国饲料原料消耗量达2.93亿吨。近年来,中国饲料原料需求、消耗量逐年增加。

中国饲料生产情况

中国畜产品及水产品市场需求逐年增加,中国畜产品及水产品养殖规模逐年扩大,产品产量呈总体上涨态势。2021年,中国人工养殖水产品产量达5288.62万吨,同比增长3%;畜产品产量达8989.99万吨,同比增加16%。随着中国居民生活水平进一步提升,中国畜牧养殖及水产养殖市场规模将进一步扩大,对养殖所需饲料产品需求进一步增加,中国饲料原料产品消耗将进一步增大。

中国畜牧养殖及水产养殖产品产量情况

现代畜牧、水产养殖业为增加养殖产量、保证养殖效果,通常将单一的饲料品种根据养殖需求不同进行不同比例调配,将单一的饲料原料调配成为复合的饲料产品。畜牧养殖业及水产养殖业的养殖饲料80%以上的饲料原料成本都来自于能量类及蛋白质类饲料原料,如玉米、豆粕、米糠、次粉、小麦麸、鱼粉等,其次则是石粉、磷酸氢钙等矿物质及维生素类的饲料原料;由于鱼粉丰富的蛋白质营养,一般作为饲料生产过程中重要的动物性蛋白质添加原料,水产饲料原料成本中有20%左右来自于鱼粉。

中国畜牧/水产养殖复合饲料原料成本构成情况

近年来,中国玉米年产量基本维持相对平衡,2021年中国玉米产量为2.73亿吨,同比增加5%;由于中国豆类农作物播种面积减少,2021年,中国豆类农作物产量大幅下降至1965.52万吨,同比下降14%。中国鱼粉消耗量达200万吨左右,是全球鱼粉消耗最多的市场,但目前中国国内鱼粉产量仅在70万吨左右,市场产品供给主要依赖于进口,2021年,中国鱼粉进口数量达182.34万吨,同比增加40.1%。

中国主要饲料原料生产、进出口情况

近两年来,由于国际形势、疫情、播种面积等原因,2021年,中国玉米市场均价达1.22元/斤,同比小幅上涨5%左右;大豆市场均价达5.61元/公斤,同比增长24.3%;饲用豆粕市场售价达3623.92元/吨,同比增幅达18%;中国主要饲料原料产品价格皆大幅上涨。至2022年,玉米、大豆、饲用豆粕市场价格除玉米价格维持相对平稳外,大豆、饲用豆粕价格皆呈持续上升趋势,且涨幅较大;2022年1-8月,中国大豆、饲用豆粕市场价格分别涨至5.99元/公斤、4294.63元/吨,同比涨幅分别为8.4%、19%。2021年,中国鱼粉进口价格达1497.84美元/吨,同比增加9%左右。

中国饲料主要原料价格变化情况

相关报告:智研咨询发布的《2022-2028年中国饲料原料产业发展动态及投资方向分析报告》

二、企业格局:企业盈利能力提升,行业集中度有待增加

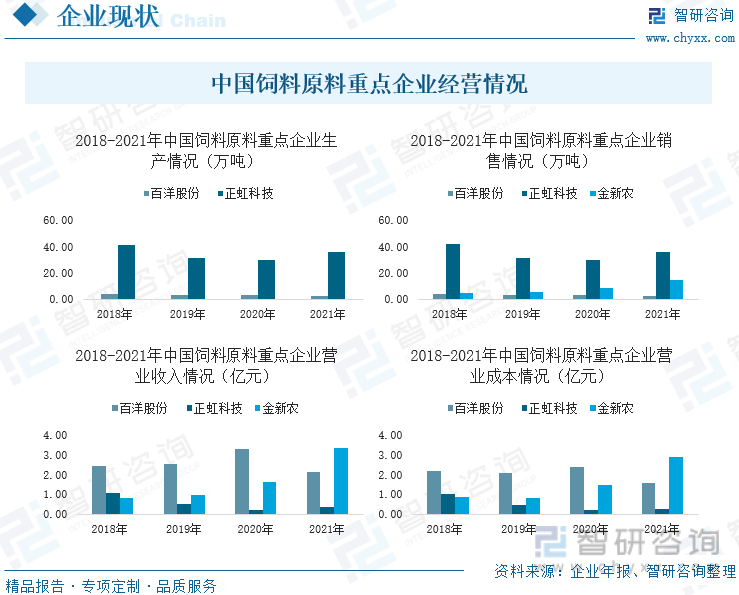

中国饲料原料重点企业产品产销率皆100%左右,企业产销平稳,行业内企业基本是以销定产。近年来,百洋股份及正虹科技产品产销情况大幅下降,2021年产量分别为2.73万吨、36.23万吨,同比变化率分别为-26%、20%,自2018年来,复合增长率分别为-7.36%、-2.80%;金新农企业产品销量逐年增加,2021年,销量同比增幅达69%,增至14.93万吨,自2018年来的复合增长率达23.7%。

中国饲料原料重点企业经营情况

三家企业中,百洋股份与其他两家企业不同,该企业主要生产的饲料原料产品是以食用价值较低或不能食用的水产动植物和食品加工的废弃物等为原料加工、生产所得的鱼粉、鱼油等,该企业已形成捕捞、养殖—食品加工—饲料及饲料原料的产业链经营模式。2021年,由于百洋股份主要合作捕捞地毛里塔尼亚捕获的渔获物出油率不高,使得企业鱼油产销量下降;中国国内捕捞季开始后,受到气候等因素的影响捕捞量较少,渔获物供给不足,导致企业中国国内鱼粉产销量也出现了下降;因此,百洋股份2021年企业营业收入及成本皆大幅下降,分别为2.13亿元、1.57亿元。

正虹科技、金新农两家企业主要饲料原料产品皆来自于粮食产品收购、加工。2021年,中国粮食市场价格上涨使得企业营业成本上升,饲料原料产品价格上升使得企业营业收入因此大幅上升,两家企业营收分别0.34亿元、3.37亿元,营业成本分别为0.27亿元、2.89亿元。

近年来,中国饲料原料重点企业业务毛利率都呈整体上涨趋势。2021年,百洋股份、正虹科技、金新农的企业毛利率分别为26.24%、20.83%、14.24%;三家企业中百洋股份企业盈利能力最强,金新农企业盈利情况提升最快。

中国饲料原料重点企业盈利情况

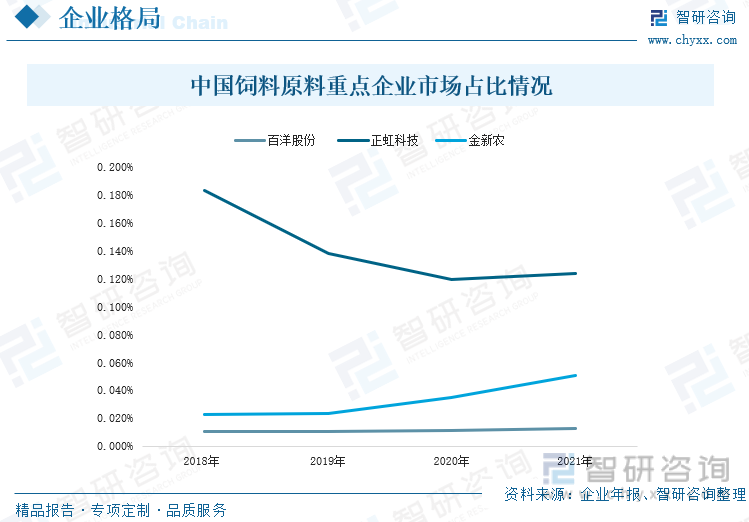

饲料原料行业大部分产品都属于农副产品初加工产品,行业准入门槛较低,且行业内产品种类较多、各企业生产产品种类单一,行业内企业市场占比普遍不高,市场集中度低。2021年,百洋股份、正虹科技、金新农三家企业市场占比率分别为0.013%、0.124%、0.051%。

中国饲料原料重点企业市场占比情况

三、发展趋势:市场需求持续增长,鱼粉成为行业发展新赛道

1、市场需求持续增长,行业发展前景广阔

随着中国居民经济水平进一步提升、消费水平回升,居民对肉类产品需求量会进一步增多、对水产产品需求量进一步增大,未来中国畜牧养殖业及水产养殖规模将进一步提升,为追求养殖业产业收益、降低养殖成本、缩短养殖时期,新型、复合的养殖饲料产品市场需求度将进一步增加,各种饲料配制原料产品市场将进一步扩大,市场对饲料原料种类划分将进一步被细化,中国饲料原料行业将成为饲料生产企业生产经营必须完成的产业链一环。

2、行业成本持续上涨,对终端养殖业形成持续压力

就目前行业产品市场价格而言,进入2022年,中国饲料原料价格呈持续上涨趋势,虽未对饲料原料生产企业盈利造成威胁,但给下游饲料行业成本造成严重压力,传递到终端养殖行业,使得中国养殖业行业成本持续上涨,给中国养殖行业内各企业盈利能力带来挑战。未来一段时间,行业成本压力或将持续存在,对中国饲料原料行业影响及下游、终端行业影响巨大,需持续关注。

3、鱼粉成为行业发展新赛道,行业集中度有望提升

饲料原料行业产品种类众多,但市场需求较高的产品除玉米、豆粕等农副产品外,市场需求度最高、消耗最大的产品是鱼粉,因其丰富的蛋白质营养,在饲料生产过程中一般作为重要的动物性蛋白质添加原料,其市场消耗量在200万吨左右,是全球鱼粉最大消费市场,但中国鱼粉产量仅占全球鱼粉产量14%左右,国内鱼粉市场高度依赖于国外进口,行业市场广阔;近年来,以鱼粉为主要饲料原料产品经营的企业百洋股份企业盈利能力持续提升、市场占比小幅上升,行业可发展性良好。随着行业内主要企业逐渐形成行业产业链,行业内产品产销或将有望向行业头部企业集中。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国饲料原料产业发展动态及投资方向分析报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2022-2028年中国饲料原料产业发展动态及投资方向分析报告

《2022-2028年中国饲料原料产业发展动态及投资方向分析报告》共九章,包含饲料蛋白原料-鱼粉及乳清粉,饲料添加剂-氨基酸,原料市场未来发展对饲料后市影响分析与预测等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![研判2025!中国眼科光学仪器行业政策汇总、产业链、发展现状、竞争格局及发展趋势分析:随着人们对眼健康的关注,行业需求不断增加[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![研判2025!中国地摊经济行业政策汇总、产业链、发展现状、竞争格局及发展趋势分析:促消费政策陆续释放,地摊经济热潮来袭[图]](http://img.chyxx.com/images/2022/0408/54b870b64f647f1fc10474b02796382c9242dcfa.png?x-oss-process=style/w320)

![2025年中国锰行业产业链图谱、市场现状、进出口及发展趋势研判:国内锰矿石供应高度依赖进口,锰产品落后产能加速淘汰[图]](http://img.chyxx.com/images/2022/0330/7cb5c70f3a54c426c21dce90a0a5a6386f870908.png?x-oss-process=style/w320)