一、产业链:上游原材料价格不断上扬,成本端承压加剧

从产业链来看,磷酸铁锂电池主要由于正极材料、负极材料、锂电隔膜、电解液组成,正极材料采用磷酸铁锂,主流生产路线为磷酸铁工艺,原材料包括锂矿、铁矿、磷矿。2020年年底以来,随着下游市场需求旺盛,而上游原材料价格上涨,同时磷酸铁锂市场供给偏紧等因素影响,带动产品价格不断上涨,甚至于远超2019年同期价格,磷酸铁锂正极材料价格的上涨通过产业链传导至动力电池领域。

二、行业现状:多重利好因素下,磷酸铁锂电池重回主导地位

中国磷酸铁锂电池行业的发展随着新能源汽车行业的崛起而大幅增长,到2021年产量、销量、装机量分别为219.7GWh、186GWh、154.5GWh,2022年上半年分别为206.4 GWh 、205.4 GWh 、110.1 GWh。在新能源汽车补贴政策变动、成本优势凸显、性能持续改善等利好因素影响之下,磷酸铁锂电池在2021年渗透率达51.7%,成功超越三元电池成为主流产品,2022年上半年渗透率进一步提升至58.5%。从装机量来看,我国磷酸铁锂电池行业集中度较高,市场被宁德时代、比亚迪、国轩高科等几个巨头瓜分。

三、发展趋势:行业规模将持续扩张,马太效应渐强

在后补贴时代,磷酸铁锂电池的成本优势不断显示,尤其是在疫情持续影响下,车企生产成本持续承压,降本需求更加迫切,车企为了控制成本,将更加青睐于价格较低的磷酸铁锂电池,且由于磷酸铁锂电池不含钴镍等贵重金属,在成本管控方面更有利。未来随着磷酸铁锂电池技术的不断创新,行业规模将持续扩张。从企业格局来看,我国磷酸铁锂电池行业格局较为集中,行业已形成较高的进入壁垒,龙头企业掌握着行业前沿技术、核心客户资源,宁德时代、比亚迪等龙头企业将是众多车企的第一电池供应商的首选。

关键词:新能源汽车磷酸铁锂电池产业链、新能源汽车磷酸铁锂电池产销量及装机量、新能源汽车磷酸铁锂电池行业发展趋势

一、产业链:上游原材料价格不断上扬,成本端承压加剧

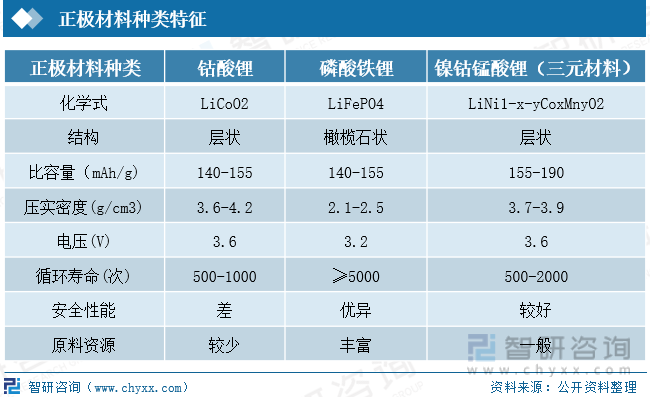

1、磷酸铁锂电池具备安全性能优异、原料资源丰富等优势

磷酸铁锂电池,是一种使用磷酸铁锂(LiFePO₄)作为正极材料,碳作为负极材料的锂离子电池。与钴酸锂、镍钴锰酸锂(三元)等其他正极材料相比较,磷酸铁锂具有明显的优势,具备循环寿命更高、安全性能优异、原料资源丰富等优点,可广泛应用于新能源汽车等领域。

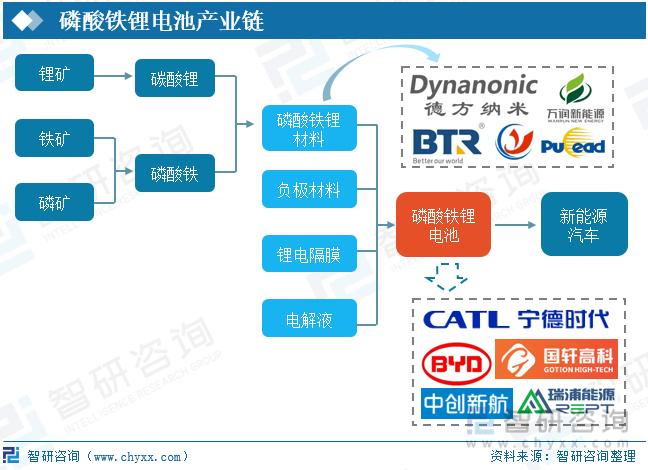

2、上游原材料价格不断上扬

从产业链来看,磷酸铁锂电池主要由于正极材料、负极材料、锂电隔膜、电解液组成,正极材料采用磷酸铁锂,主流生产路线为磷酸铁工艺,原材料包括锂矿、铁矿、磷矿。

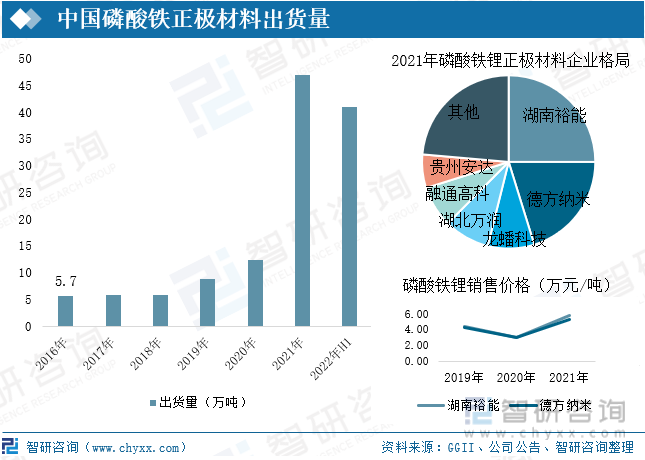

磷酸铁锂动力电池发展势头强劲,上游磷酸铁锂正极材料出货量大幅增长,2021年中国磷酸铁锂正极材料出货量达47万吨,同比增长2.8倍,2022年上半年出货量达41万吨,接近2021年全年出货量。从企业格局来看,目前行业集中度较高,市场份额主要被湖南裕能、德方纳米、龙蟠科技等几家占据,前五家企业市场份额达70%,其中湖南裕能占比25%,德方纳米占比20%。2020年下半年开始,磷酸铁锂正极材料需求量激增,吸引越来越多的企业加入行业竞争中,如国产润滑油生产企业龙蟠科技在2021年6月,通过收购贝特瑞的磷酸铁锂资产,正式进入此领域,随后不断扩大产能,市场份额持续扩大。

从价格来看,以湖南裕能、德方纳米两家企业为例,在2020年受疫情影响,对下游市场的悲观判断叠加市场竞争激烈导致全年市场价格同比大幅下滑30%,到2020年年底,随着下游市场需求旺盛,而上游原材料价格上涨,同时磷酸铁锂市场供给偏紧等因素影响,带动产品价格的上涨,甚至于远超2019年同期价格,磷酸铁锂正极材料价格的上涨通过产业链传导至动力电池领域。

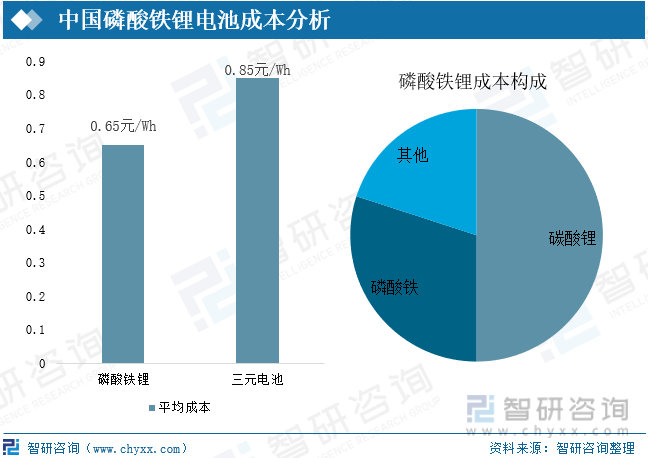

汽车零部件原材料均有不同程度上涨,车企成本端承压加剧,磷酸铁锂电池成本优势成为车企关注重点之一,相较于三元电池,磷酸铁锂电池成本低0.2元/Wh左右,许多企业为了降低成本,纷纷选择采用磷酸铁锂电池。

资料显示:目前生产1吨磷酸铁锂大约消耗1吨磷酸铁、0.25吨碳酸锂。以 2021年材料均价计算,单吨碳酸锂均价在12.2万元/吨,单吨磷酸铁均价在1.6万元/吨,因此计算出单吨磷酸铁锂成本结构中,碳酸锂占比约50%,磷酸铁成本占比近30%,仅碳酸锂和磷酸铁两项合计占比仅80%。

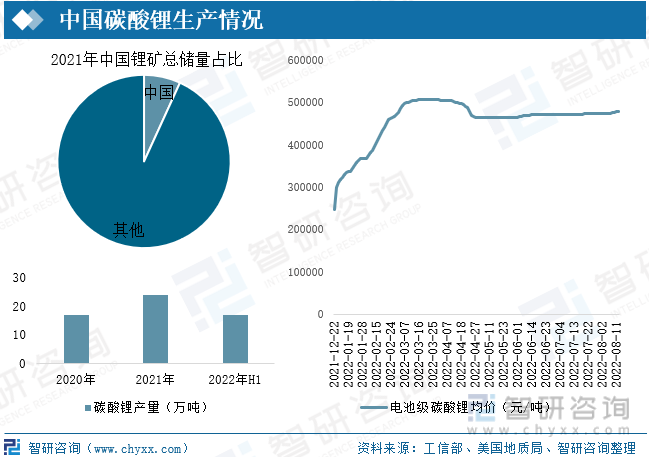

碳酸锂作为磷酸铁锂成本占比最大的原材料,在2021年产量为24万吨,2022年上半年实现产量16.8万吨,同比增长42.4%。自2020年以来,在锂原料供应相对紧张及产业需求上升的双重刺激下,锂盐价格创造历史新高,导致碳酸锂价格上涨明显,2021年碳酸锂价格延续上涨势头,进入2022年,碳酸锂价格进一步失控,在上半年,中国电池级碳酸锂现货均价同比上涨454%,达45.3万元/吨。

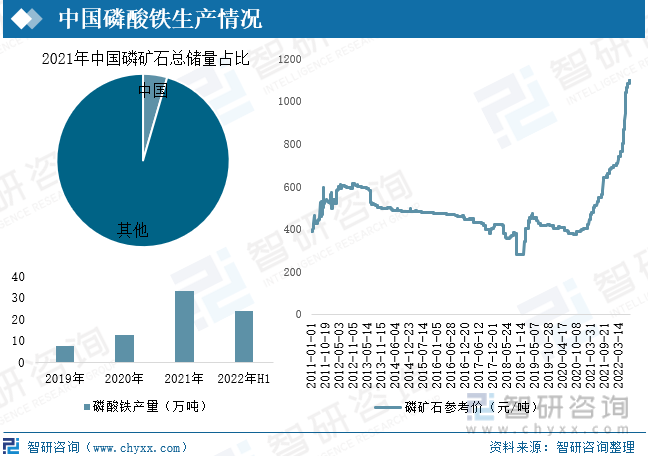

磷酸铁作为第二大原材料,2022年上半年中国磷酸铁产量总计为24.2万吨,同比上涨112%。2021年以来,磷矿供给端受到限制性开采、环保趋严等因素影响趋于收紧,而需求端受到磷酸铁锂电池拉动保持旺盛增长,在“供需错位”现象下,磷矿石价格一路飙升,带动磷酸铁价格快速上升。

相关报告:智研咨询发布的《2022-2028年中国磷酸铁锂行业市场调查研究及投资策略研究报告》

二、行业现状:多重利好因素下,磷酸铁锂电池重回主导地位

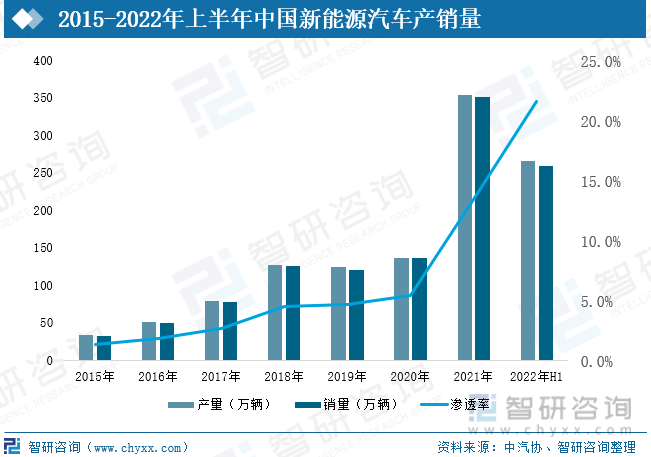

1、新能源汽车产销量呈现爆发式增长

随着全球各国政府及社会对环保的重视程度越来越高,发展新能源汽车产业已成为各国的共识,我国新能源汽车产业发展取得了积极成效,产销量连续七年稳居全球第一,在2021年中国新能源汽车产销量呈现爆发式增长,产销量分别达266.1万辆、260.0万辆,同比增长1.6倍;2022年上半年延续高速增长态势,产销均实现1.2倍的增幅。

2、成本优势凸显,磷酸铁锂电池深受车企青睐

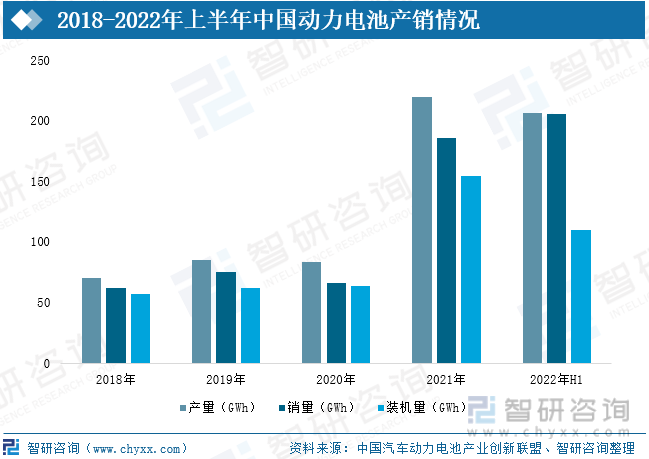

在新能源汽车强势发展之下,动力电池产业发展也迈向新阶段。仅2022年上半年,动力电池产量、销量、装机量分别206.4GWh、205.4GWh、110.1GWh。同时动力电池技术也不断取得突破,续航里程不断增加,安全性能不断提升,成本不断下行。

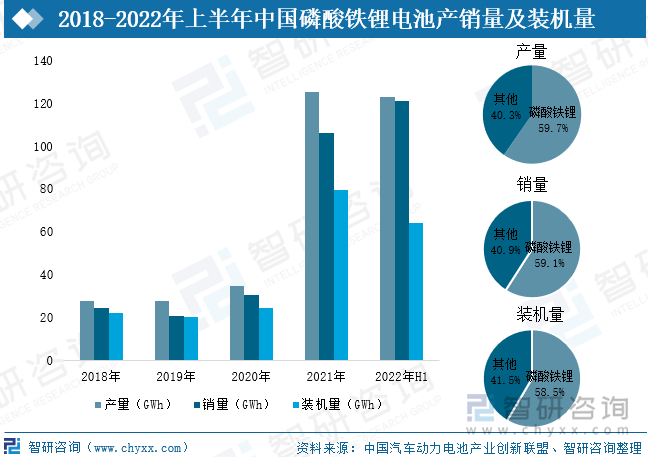

中国磷酸铁锂电池行业的发展随着新能源汽车行业的崛起而大幅增长,到2021年产量、销量、装机量分别为219.7GWh、186GWh、154.5GWh,2022年上半年分别为206.4 GWh 、205.4 GWh 、110.1 GWh。在新能源汽车补贴政策变动、成本优势凸显、性能持续改善等利好因素影响之下,磷酸铁锂电池在2021年渗透率达51.7%,成功超越三元电池成为主流产品,2022年上半年渗透率进一步提升至58.5%。同时为了缓解成本端压力,许多车企将动力电池系统改用磷酸铁锂电池,如行业龙头特斯拉在2021年年底宣布,全球范围内的标准续航版Model 3和Model Y,都将改用磷酸铁锂电池。

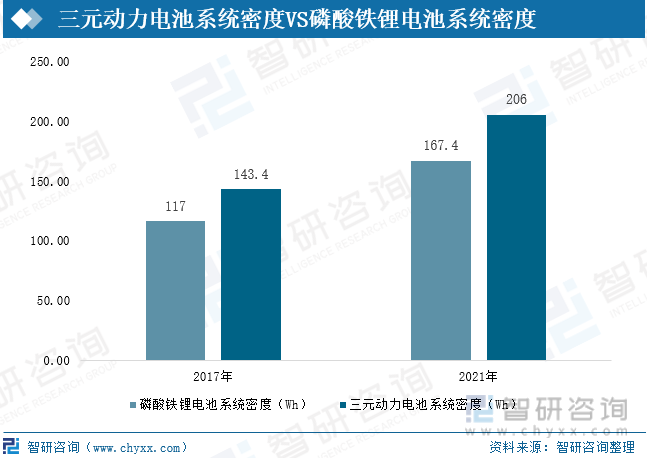

随着动力电池企业研发技术的不断成熟,宁德时代的CTP技术和比亚迪的刀片电池技术的推广应用均可在降低成本的同时提高电池系统能量密度,在2017-2021年五年间,我国磷酸铁锂电池系统密度由117Wh提升到167.4Wh,三元动力电池系统密度由143.4Wh提升到206Wh。

3、行业集中度较高,龙头企业加速扩张产能

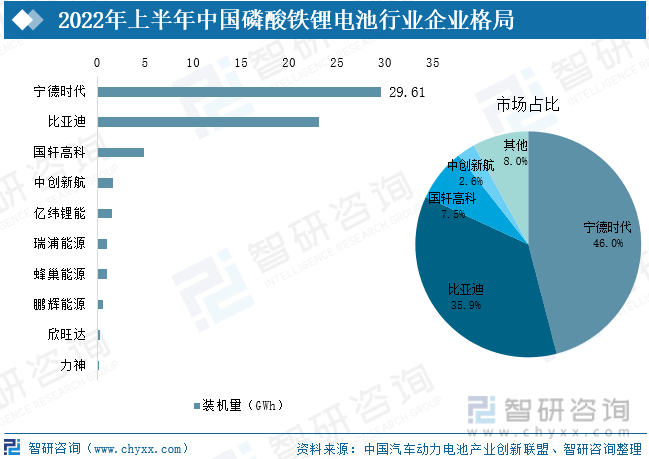

从装机量来看,我国磷酸铁锂电池行业集中度较高,市场被宁德时代、比亚迪、国轩高科等几个巨头瓜分,在2022年上半年,宁德时代以29.61GWh的装机量居全国之首,其次为比亚迪,装机量为23.15GWh,两家企业市场份额合计占比达82%。随着市场需求旺盛,企业不断加快产能扩张的步伐,在2022年上半年,比亚迪分别在湖北襄阳、浙江仙居、江苏盐城等多地建设刀片电池生产基地。

三、发展趋势:行业规模将持续扩张,马太效应渐强

1、成本优势不断显现,行业规模持续扩张

在2022年上半年我国新能源汽车渗透率为21.6%,未来在政策及市场双重驱动下,新能源汽车产业发展前景广阔,渗透率将持续提升。在后补贴时代,磷酸铁锂电池的成本优势不断显现,尤其是在疫情持续影响下,大宗商品价格不断上涨,车企生产成本持续承压,降本需求更加迫切,车企为了控制成本,将更加青睐于价格较低的磷酸铁锂电池,且由于磷酸铁锂电池不含钴镍等贵重金属,在成本管控方面更有利。同时,近年来,在企业努力下,磷酸铁锂电池性能得到了更大程度的提升,不断获得了市场与企业认可,如在2020年3月,比亚迪发布刀片电池,在体积比能量密度上比传统铁电池提升了 50 %,成本下降了30 %;在2022年6月,宁德时代发布第三代CTP——麒麟电池,电池包体积利用率从第一代的55%提升到72%,能量密度达255Wh/kg,可实现整车1000公里续航。未来随着磷酸铁锂电池技术的不断创新,行业规模将持续扩张。

2、马太效应渐强,新入局者生存空间小

从企业格局来看,我国磷酸铁锂电池行业格局较为集中,龙头企业掌握着行业前沿技术、核心客户资源,动力电池对于汽车性能具有非常巨大的影响,车企选择电池供应商十分谨慎,验证周期长,因此宁德时代、比亚迪等龙头企业将是众多车企电池供应商的首选。同时,动力电池产业是技术密集型和资金密集型产业,研发投入大,周期长,而技术创新是企业竞争的核心力量,规模较大龙头企业具备较强的资金实力、人才储备、技术积累等优势,行业已形成较高的进入壁垒,且各主机厂为了保障产业链供给纷纷布局磷酸铁锂电池领域,未来新进入者生存空间将更小。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国磷酸铁锂行业市场调查研究及未来趋势预测报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2022-2028年中国磷酸铁锂行业市场调查研究及未来趋势预测报告

《2022-2028年中国磷酸铁锂行业市场调查研究及未来趋势预测报告》共十二章,包含2022-2028年磷酸铁锂投资建议,2022-2028年我国磷酸铁锂未来发展预测及投资前景分析,2022-2028年对我国磷酸铁锂投资的建议及观点等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国磷酸铁锂行业发展趋势分析:出货规模大幅增长,需求推动下行业有望维持快速增长 [图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)