一、2021年国内并购市场概况

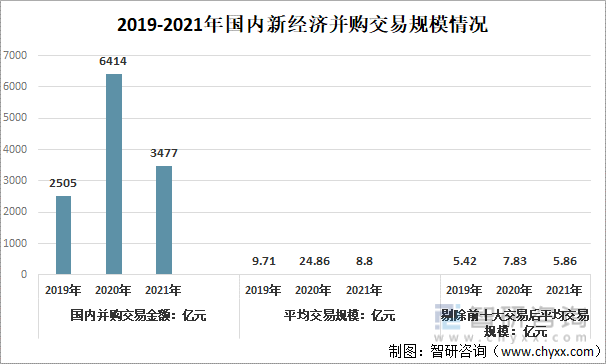

2021年中国国内并购交易涉及金额3477亿元,较2020年低2937亿元;平均交易规模8.8亿元,较2020年低16.06亿元;剔除前十大交易后平均交易规模5.86亿元,较2020年低1.97亿元。

2019-2021年国内新经济并购交易规模情况

资料来源:特吴、汉能&36氪、智研咨询整理

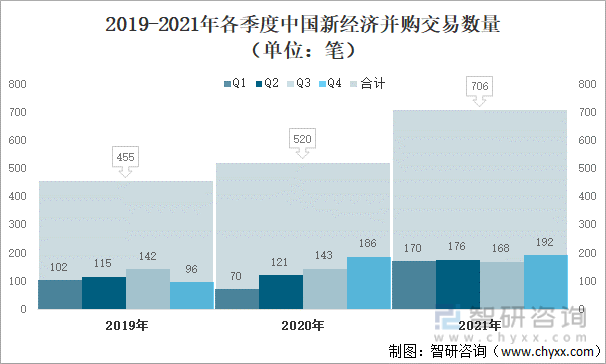

2020年一季度,新冠疫情的爆发重创全球经济,中国新经济并购市场一度爆冷。四季度开始,随着国内疫情进入“新常态”,市场逐步回温。2021年中国新经济并购市场整体交易活跃,交易数量持续上升,中国并购市场的交易笔数达到706笔,高于2020年的520笔、2019年的455笔。

2019-2021年各季度中国新经济并购交易数量(单位:笔)

资料来源:特吴、汉能&36氪、智研咨询整理

相关报告:智研咨询发布的《2022-2028年中国新经济行业市场行情动态及战略咨询研究报告》

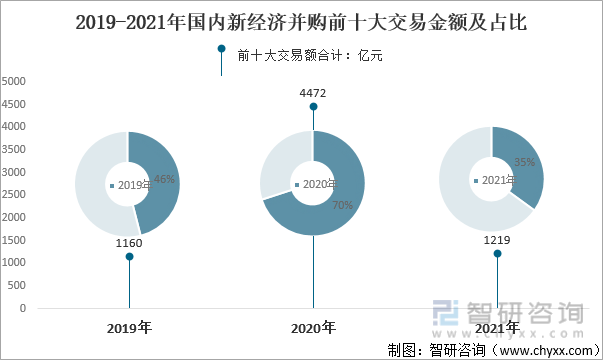

2021年中国国内新经济并购前十大交易金额下降,主要原因为大型交易数不及去年。2021年中国国内前十大交易额合计1219亿元,较2020年减少3253亿元;前十大交易额占全年的35%,较2020年下降35个百分点。

2019-2021年国内新经济并购前十大交易金额及占比情况

(不含字节跳动收购沐瞳科技、Pico,上述两宗交易未公开披露交易金额)

资料来源:特吴、汉能&36氪、智研咨询整理

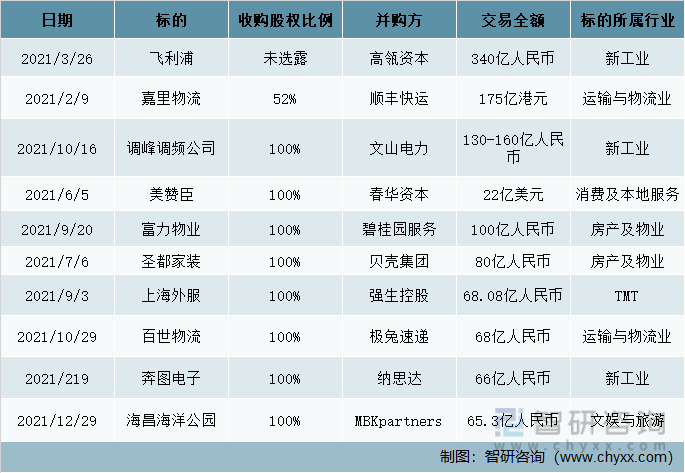

2021年国内新经济并购前十大交易(按披露交易金额口径)

资料来源:特吴、汉能&36氪、智研咨询整理

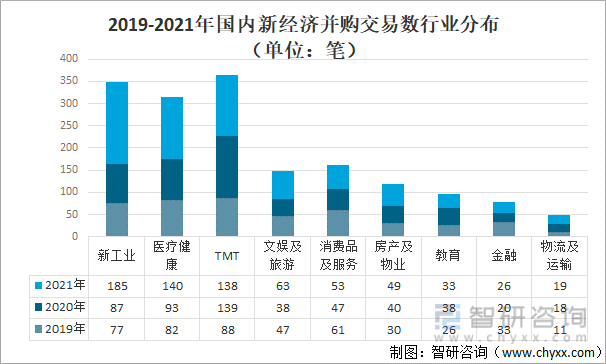

二、新工业、医疗健康、TMT并购交易数持续领跑,新工业领域的并购增幅超过112%

1、新工业并购增幅112%,贡献全年近三成交易量,双碳是重要推手

随着2020年9月我国明确提出2030年“碳达峰”、2060年“碳中和”的目标以来,在“双碳”政策加持下,国内风电、光伏领域并购热度显著提升,储能行业相关并购交易兴起。2021年,新工业相关的并购交易数量达到185笔,远高于2020年的87笔,成为2021年并购市场亮点。其次是医疗健康,医疗健康相关的并购交易数量达到140笔,较2020年增长53笔。TMT相关的并购交易数量为138笔,较2020年减少1笔。

2019-2021年国内新经济并购交易数行业分布(单位:笔)

资料来源:特吴、汉能&36氪、智研咨询整理

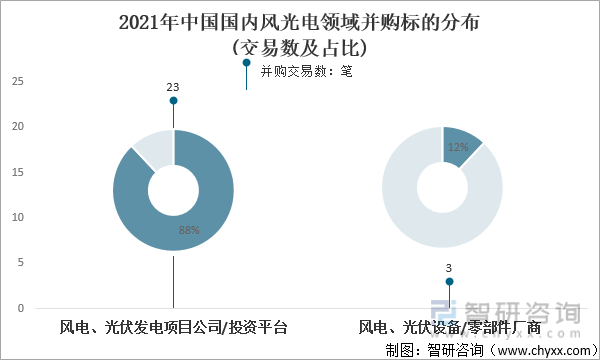

2021年,中国交易标的风电、光伏发电项目公司/投资平台并购交易23笔,交易数量占比为88%;交易标的为风电、光伏设备/零部件厂商并购交易3笔,占12%。

2021年中国国内风光电领域并购标的分布(交易数及占比)

资料来源:特吴、汉能&36氪、智研咨询整理

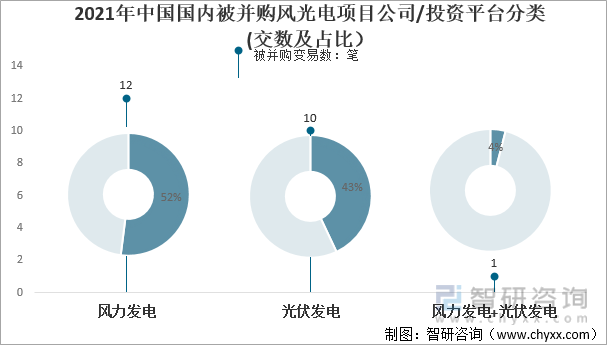

从中国国内被并购风光电项目公司/投资平台分类来看,风力发电被并购变易数12笔,占52%;光伏发电被并购变易数10笔,占43%;风力发电+光伏发电被并购变易数1笔,占4%。

2021年中国国内被并购风光电项目公司/投资平台分类(交数及占比)

资料来源:特吴、汉能&36氪、智研咨询整理

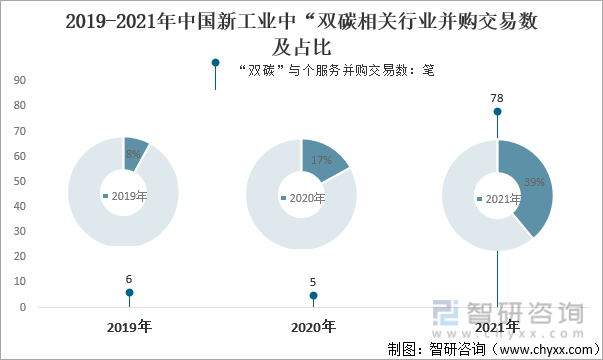

2、IT与企业服务贡献近半数交易,国内外软件并购交易数量再创新高

受政策影响,新工业中“双碳相关”行业增速显著。2021年中国新工业中“双碳相关行业并购交易数为78笔,占了全行业的39%。

2019-2021年中国新工业中“双碳相关行业并购交易数及占比

资料来源:特吴、汉能&36氪、智研咨询整理

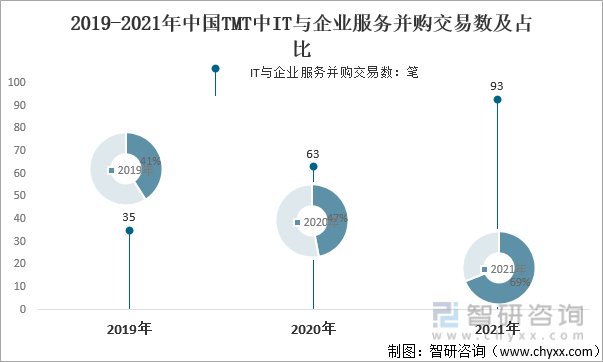

TMT中,IT与企业服务始终为大头。2019-2021年TMT中IT与企业服务并购交易数分别为35笔、63笔、93笔,IT与企业服务并购交易数占行业比重分别为41%、47%、69%。

2019-2021年中国TMT中IT与企业服务并购交易数及占比

资料来源:特吴、汉能&36氪、智研咨询整理

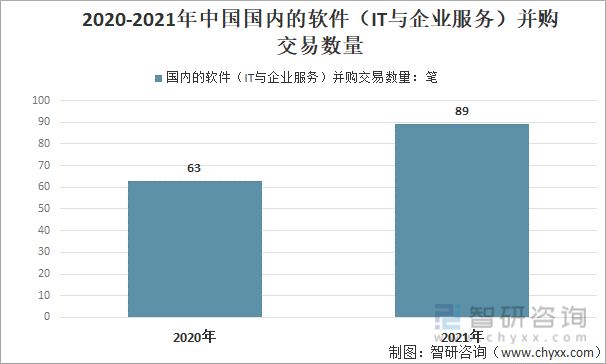

2021年,中国国内的软件(IT与企业服务)并购交易数量也在快速增长,2021年全年共公告89笔交易,较2020年增长41%。

2020-2021年中国国内的软件(IT与企业服务)并购交易数量

资料来源:特吴、汉能&36氪、智研咨询整理

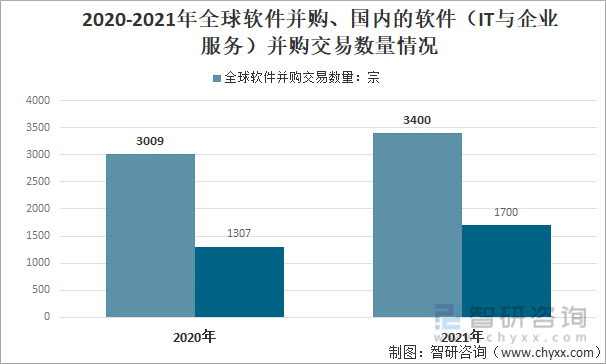

2021年国内的软件(IT与企业服务)并购交易数量走势与全球的软件并购潮呈现一致趋势。2021年,全球软件并购交易数量将接近3400宗,较2020年增长约13%。其中,2021年全球SaaS并购交易数量近1700笔,较2020年增长超过30%,且占整体的软件并购交易数量的比重将首次接近50%。

2020-2021年全球软件并购、国内的软件(IT与企业服务)并购交易数量情况

资料来源:特吴、汉能&36氪、智研咨询整理

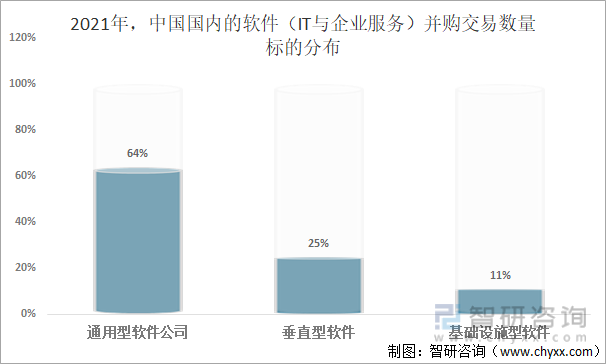

国内软件并购市场与国际呈现一致趋势的另一趋势是标的分布。从标的分布来看,通用型软件公司占比为64%,垂直型软件占比25%,基础设施型软件占比11%。

2021年,中国国内的软件(IT与企业服务)并购交易数量标的分布

资料来源:特吴、汉能&36氪、智研咨询整理

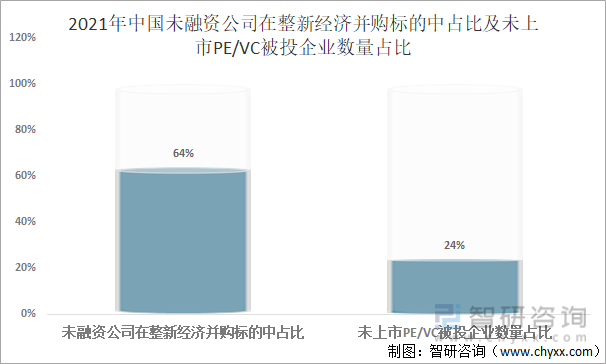

2021年,没有融过资的企业被并购更常见,未融资公司在整体2021年新经济并购标的中占比最高,2021年占比达64%。未上市PE/VC被投企业数量在2021年稳步增长,总交易数达167宗,占比24%,较2020年上升3个百分点。可以看出,PE/VC被投企业通过并购退出或是未来重要趋势。

2021年中国未融资公司在整新经济并购标的中占比及未上市PE/VC被投企业数量占比

资料来源:特吴、汉能&36氪、智研咨询整理

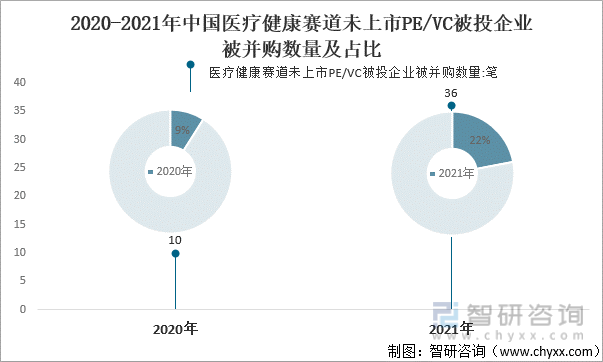

受碳中和、新能源和汽车电动化、国产替代、工程师红利等有利政策及经济环境背景影响,市场普遍对硬科技及医疗技术领域持乐观态度。2021年年中国医疗健康赛道中PE/VC被投企业通过并购退出数量从2020年的10笔显著上升至36笔,占整体数量的22%,较2020年上升了13个百分点。

2020-2021年中国医疗健康赛道未上市PE/VC被投企业被并购数量及占比

资料来源:特吴、汉能&36氪、智研咨询整理

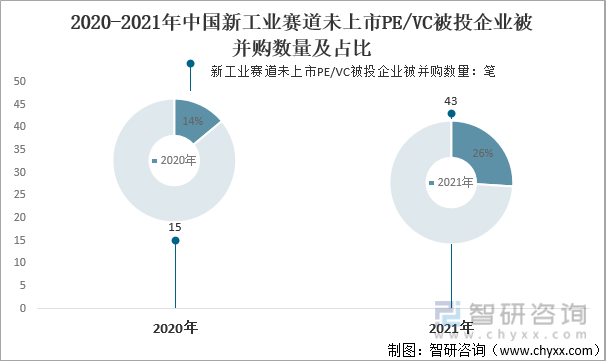

新工业赛道热度同样持续上升。2021年中国新工业赛道未上市PE/VC被投企业被并购数量43笔,较2020年增长28笔,占整体数量的26%,较2020年增长12个百分点。

2020-2021年中国新工业赛道未上市PE/VC被投企业被并购数量及占比

资料来源:特吴、汉能&36氪、智研咨询整理

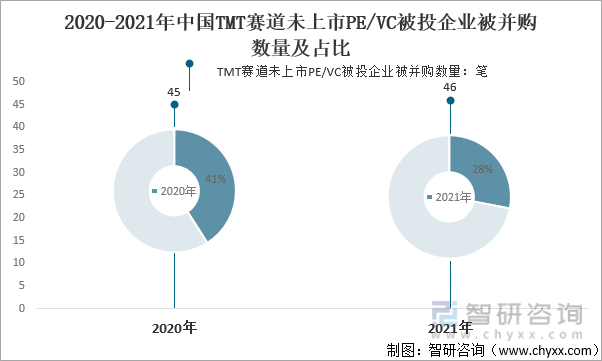

2021年中国TMT赛道中PE/VC被投企业通过并购退出数量呈现下滑趋势,这很可能与反垄断监管、数据安全政策相关。2021年,中国TMT赛道未上市PE/VC被投企业被并购数量46起,占整体的28%,较2020年下降13个百分点。

2020-2021年中国TMT赛道未上市PE/VC被投企业被并购数量及占比

资料来源:特吴、汉能&36氪、智研咨询整理

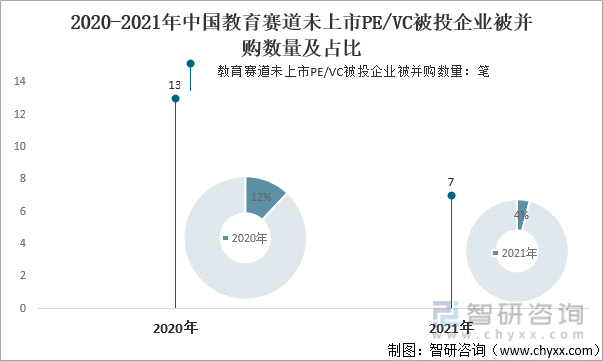

2020年,中国教育赛道是并购的热门领域,但“双减”政策落地及年末多地政府对教培机构的指导价划线,K9教培行业基本一锤定音,市场情绪遇冷明显,相关并购明显下滑,2021年中国教育赛道未上市PE/VC被投企业被并购数量仅有7笔,占整体的4%,较2020年下降8个百分点。

2020-2021年中国教育赛道未上市PE/VC被投企业被并购数量及占比

资料来源:特吴、汉能&36氪、智研咨询整理

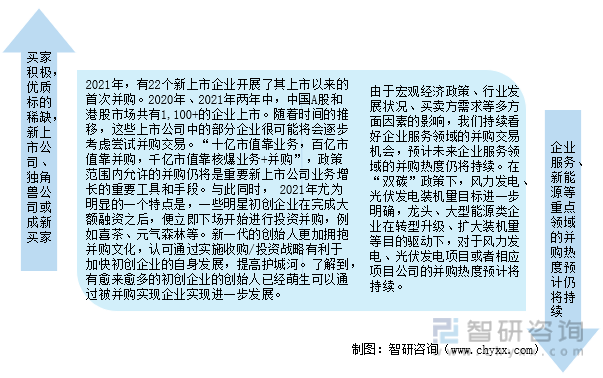

二、中国新经济并购趋势

产业强国、资本强国往往需要一个强大的并购市场做支持。近年来,随着中国经济高速发展、资本市场逐渐完善,中国的并购市场逐渐升温。预计未来中国的新经济并购市场还将持续向好,新上市公司、独角兽公司或成新买家,企业服务、新能源方向是并购重点

中国新经济并购趋势

资料来源:智研咨询整理

智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国新经济行业市场运行态势及投资机会研判报告

《2025-2031年中国新经济行业市场运行态势及投资机会研判报告》共十一章,包含2020-2024年中国智能制造产业发展综合分析,2025-2031年中国新经济背景下独角兽发展综合分析,中国新经济未来发展趋势及建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2021年中国新经济投融市场分析:新经济私募股权投资交易金额同比增长36.8%[图]](http://img.chyxx.com/images/2022/0327/2c56b63bf8327a96acbc0dc6817ff6c6f2839bfc.jpg?x-oss-process=style/w320)

![2021年中国新经济企业发展环境分析:全国各地政府相续出台相关政策助力新经济企业快速成长[图]](http://img.chyxx.com/images/2022/0312/1627367e1fb71df1d3b55c020d15902926c2d612.png?x-oss-process=style/w320)

![2020年中国新经济创业、投资交易及并购情况分析[图]](http://img.chyxx.com/2021/12/90916Q0393_m.png?x-oss-process=style/w320)