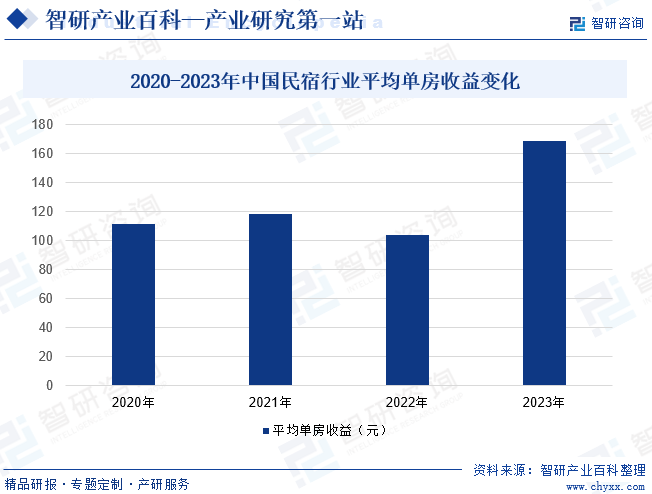

摘要:近年来,就近休闲、文化体验等旅游休闲方式逐渐成为居民旅游消费主流,我国旅游住宿市场消费发生巨大转变,城郊型民宿、旅游度假型民宿等休闲民宿市场消费需求不断增加。叠加国内民宿利好政策加速释放,使得国内民宿经营主体数量不断增加,民宿产业经济快速发展。但值得注意的是,受疫情影响,2020-2022年,国内民宿行业平均单房收益呈下滑态势,中高端民宿单房消费平均价格却大幅上涨。这意味着,在全国民宿市场平均盈利效益下滑背景下,有文化底蕴的民宿产品及服务质量成为民宿项目实现盈利的关键。2023年随着居民旅游出行活动恢复,我国民宿行业平均单房收益同比提升62.03%至169元。

一、定义及分类

民宿指利用当地民居等相关闲置资源,经营用客房不超过4层、建筑面积不超过800㎡,主人参与接待,为游客提供体验当地自然、文化与生产生活方式的小型住宿设施。根据不同的特征和服务,民宿可以分为农家乐民宿、度假型民宿、文化主题民宿、客栈式民宿、精品酒店式民宿和海岛度假民宿六类。其中,农家乐民宿主要提供农家菜,也便于旅客体验种地、喂鸡等农事活动。度假型民宿通常在度假圣地附近,可为旅客提供游泳、SPA等更为多样化的服务。文化主题民宿在设计装修上则更加偏向于体现当地文化,便于让游客通过住宿感受当地的文化和历史。客栈式民宿通常是一种多人间住宿模式,主要提供简单的住宿服务。精品酒店式民宿是以设计感和品牌化为主打,与酒店类似,设计和服务都更加精致。海岛度假民宿通常建在海滩或靠近海洋的地方,在提供住宿的同时,主要为游客提供游泳等海洋相关活动服务,以及当地特色海鲜美食。

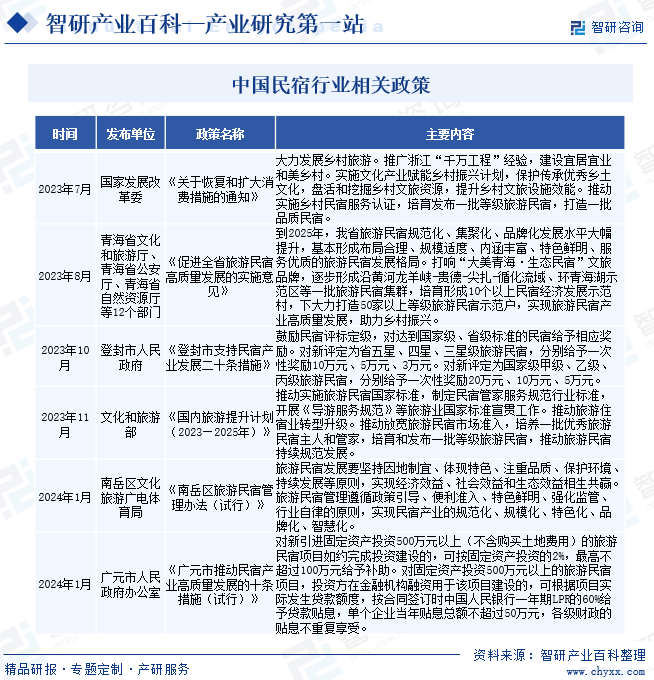

二、行业政策

旅游是扩大内需、提振消费的重要产业,也是我国乡村振兴工作推进的重点领域。近年来,国家及地方政府先后颁布《关于恢复和扩大消费措施的通知》《促进全省旅游民宿高质量发展的实施意见》等多项政策,重点指出要加速打造一批具有文化特色的民宿产品,进一步丰富国内旅游产品种类,同时加紧实施乡村休闲旅游精品工程,助力乡村民宿提质升级,以特色民宿产品不断推进国家经济增长。

三、发展历程

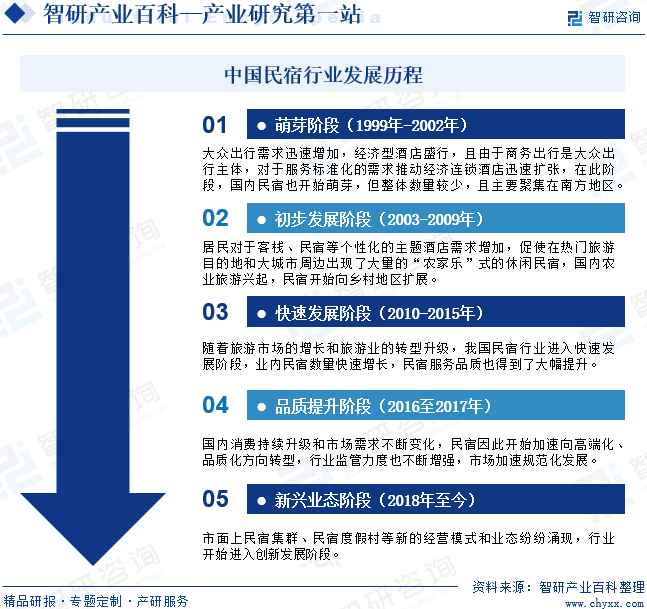

1949年新中国成立后至1980年,我国住宿产品则主要以国营饭店、招待所为主。1980年至1988年,外资进入我国,带来先进管理经验和服务标准,合资或外资单体酒店成为高端酒店市场主体。1989年至1998年,市场经济的发展催生高端酒店标准化需求,外资、合资和民营酒店数量迅速增加,我国酒店评星体系逐渐完善。1999年至2002年,大众出行需求迅速增加,经济型酒店盛行,且由于商务出行是大众出行主体,对于服务标准化的需求推动经济连锁酒店迅速扩张,在此阶段,国内民宿也开始萌芽,但整体数量较少,且主要聚集在南方地区。

2003至2009年,国内旅游度假需求迅速增长,大众出行的主体由商务出行转向个人旅游,单纯满足旅客住宿需求的酒店竞争力下降,居民对于客栈等个性化的主题民宿需求增加,促使在热门旅游目的地和大城市周边出现了大量的“农家乐”式的休闲民宿,国内农业旅游兴起,民宿开始向乡村地区扩展。2010至2015年,随着旅游市场的增长和旅游业的转型升级,我国民宿行业进入快速发展阶段,业内民宿数量快速增长,民宿服务品质也得到了大幅提升。2016至2017年,国内消费持续升级和市场需求不断变化,民宿因此开始加速向高端化、品质化方向转型,行业监管力度也不断增强,市场加速规范化发展。2018年至今,市面上民宿集群、民宿度假村等新的经营模式和业态纷纷涌现,行业开始进入创新发展阶段。

四、行业壁垒

1、品牌壁垒

品牌壁垒可以分为品牌知名度和品牌生态两个方面。品牌知名度方面,近年来随着居民收入水平提升,消费者对民宿的服务品质要求不断提高,行业知名民宿品牌通常在价格、服务、品牌知名度等方面更有保证,更容易得到消费者的青睐。品牌生态方面,连锁民宿品牌由于民宿数量较多,有更多数量的会员基础,可以通过多种营销渠道或定制化服务增加消费者黏性,稳定市场份额;同时,大型连锁民宿管理集团会有多层次的品牌矩阵、丰富的产品体系,可以满足各类消费者的入住需求。

2、市场经验壁垒

民宿客源流量获取和转化能力是提升民宿入住率、增加民宿收入的关键,如果民宿的营销渠道单一、客源流量小、管理能力弱,将会影响民宿收入规模的增长。经验丰富且市场积累足够的民宿企业通常会通过开发多元营销渠道、建立完善的会员体系、重点发展中央预订系统等方式增加客源流量、提高服务质量,对于大部分新进入者而言,相关经验积累较弱。

3、人才壁垒

民宿行业属于服务业,对从业人员的服务能力与服务意识要求较高。若人员服务能力不足,会造成各种细节疏漏和工作低效,影响民宿服务质量和消费者体验。此外,民宿品牌建设、产品升级、数字化转型均需要高素质、高专业性的研发与管理人员。因此行业对潜在进入者构成一定壁垒。

五、产业链

1、行业产业链分析

民宿产业链上游为资源供应方,包括房地产开发商、房屋设计师、建筑商、民宿用品供应商等,是民宿业发展的基础,对民宿的品质和风格有直接影响。产业链中游是民宿运营管理方,包括民宿主、管理公司、服务平台等,负责民宿的日常运营、管理和维护,即通过提供优质的住宿体验吸引游客。产业链下游是消费者,即游客,是整个民宿产业链的终端用户。

龙湖地产有限公司

龙湖地产有限公司  万科企业股份有限公司

万科企业股份有限公司  广州富力地产股份有限公司

广州富力地产股份有限公司  招商局蛇口工业区控股股份有限公司

招商局蛇口工业区控股股份有限公司  恒大地产集团有限公司

恒大地产集团有限公司  华润置地有限公司

华润置地有限公司  上海建工集团股份有限公司

上海建工集团股份有限公司  陕西建工集团股份有限公司

陕西建工集团股份有限公司  太平洋建设集团有限公司

太平洋建设集团有限公司  绿地控股集团有限公司

绿地控股集团有限公司  安徽建工集团股份有限公司

安徽建工集团股份有限公司  宁波建工股份有限公司

宁波建工股份有限公司  北京今朝装饰设计有限公司

北京今朝装饰设计有限公司  北京业之峰诺华装饰股份有限公司

北京业之峰诺华装饰股份有限公司  龙发建筑装饰工程有限公司

龙发建筑装饰工程有限公司  生活家家居装饰有限公司

生活家家居装饰有限公司  东易日盛家居装饰集团

东易日盛家居装饰集团  苏州金螳螂建筑装饰股份有限公司

苏州金螳螂建筑装饰股份有限公司

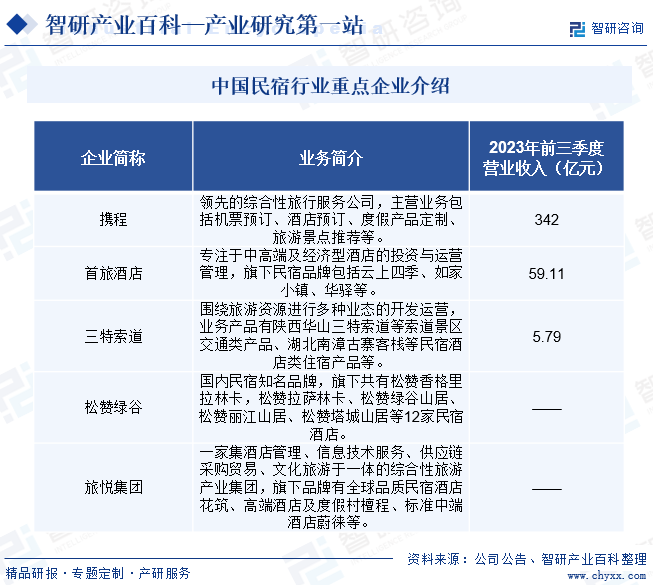

2、行业领先企业分析

(1)武汉三特索道集团股份有限公司

武汉三特索道集团股份有限公司成立于1989年,于2007年8月在深圳证券交易所正式挂牌上市,股票简称“三特索道”。三特索道主要围绕旅游资源进行多种业态的开发运营,业务经营范围涉及陕西、贵州、海南、内蒙、湖北、浙江、广东等9个省(自治区),目前业务产品有陕西华山三特索道等索道景区交通类产品、湖北南漳古寨客栈等民宿酒店类住宿产品等。2023年前三季度,三特索道营业总收入达5.79亿元,同比增长158.23%。

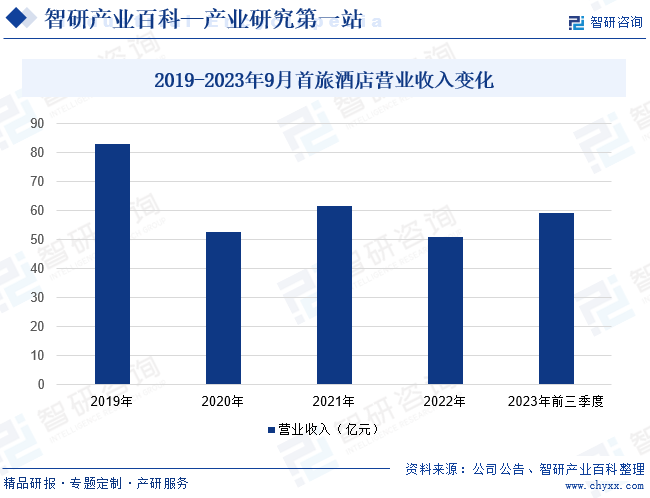

(2)北京首旅酒店(集团)股份有限公司

北京首旅酒店(集团)股份有限公司成立于1999年,2000年6月在上海证券交易所正式挂牌上市,股票简称“首旅酒店”。首旅酒店是首旅集团旗下三大上市子公司之一,专注于中高端及经济型酒店的投资与运营管理,旗下酒店品牌包括如家、莫泰、蓝牌驿居、云上四季、如家小镇、华驿等。其中,云上四季、华驿等均涉及民宿领域,是国内民宿行业知名品牌。2023年前三季度,首旅酒店营业总收入达59.11亿元,同比增长53.98%。

六、行业现状

近年来,就近休闲、文化体验等旅游休闲方式逐渐成为居民旅游消费主流,我国旅游住宿市场消费发生巨大转变,城郊型民宿、旅游度假型民宿等休闲民宿市场消费需求不断增加。叠加国内民宿利好政策加速释放,使得国内民宿经营主体数量不断增加,民宿产业经济快速发展。但值得注意的是,受疫情影响,2020-2022年,国内民宿行业平均单房收益呈下滑态势,中高端民宿单房消费平均价格却大幅上涨。这意味着,在全国民宿市场平均盈利效益下滑背景下,有文化底蕴的民宿产品及服务质量成为民宿项目实现盈利的关键。2023年随着居民旅游出行活动恢复,我国民宿行业平均单房收益同比提升62.03%至169元。

七、发展因素

1、机遇

(1)宏观经济稳中向好

近些年,我国经济水平一直保持稳定增长,且随着宏观政策持续发力,国家经济基本面稳中向好。我国居民收入与经济增长基本同步,数据显示,2023年居民人均可支配收入39218元,同比增长6.3%,扣除价格因素,实际增长6.1%;人均消费支出26796元,同比增长9.2%,扣除价格因素,实际增长9%。国家宏观经济发展持续向好,居民收入不断增长,为我国民宿行业的发展奠定了坚实的基础。

(2)居民旅游消费升级

随着居民收入水平提高和生活品质追求提升,国民旅游消费正逐渐从传统的景点游向个性化、多样化的旅游体验转变,传统的酒店住宿也不再满足游客需求。在此背景下,民宿作为提供独特住宿体验的选项,更为符合消费者对于个性化、舒适度和文化体验的需求,因此将催生出庞大的民宿消费市场。另外,在政策推动下,国内民宿正加速与文化旅游等产业融合发展,致力于为游客更为直观、深入地提供了解体验当地文化、历史和生活方式的住宿服务。综合分析,我国民宿产业具有巨大市场潜力。

(3)互联网经济加速发展

互联网、大数据、物联网、人工智能和云计算等信息技术的发展为民宿行业带来了巨大的机遇。一方面,通过在线平台和应用程序,民宿经营者可以将民宿房源信息更直观、广泛地传递给潜在客户,并实现在线预订、支付和客户服务。这不仅可以大幅度提高民宿品牌知名度,增加民宿服务便利性,还可有效降低民宿运营成本,提高民宿盈利。另一方面,随着新一代信息技术不断发展,数字化转型是民宿行业未来的发展方向,也将为民宿行业发展注入新动能。

2、挑战

(1)行业监管法规有待完善

在国内,民宿行业属于新兴产业,其市场规模虽增长极为迅速,但行业相关的监管和法规体系建设却未能及时跟上,导致我国民宿行业相关法律法规尚不完善。如国内尚未有明确的法律定义和分类,导致行业监管主体不明确,极易出现多头监管或监管缺失的情况;相关安全和卫生标准也缺乏统一规定,使得民宿经营者在执行过程中可能面临标准不统一或无法可依的情况。在此背景下,民宿从业者需要承担较高的经营风险,也十分不利于行业的健康规范化发展。

(2)同质化竞争严重

近年来,随着“民宿”热潮持续,个人投资不断增加,资本对民宿行业的关注度也不断提升,使得大量资金快速涌入市场,在推动我国民宿产业加速发展的同时,也导致国内市场民宿数量快速增加,市场竞争激烈。此外,目前我国大部分民宿产品“重模仿轻创意”,主题不突出、特色不明显,无论是建筑风格、室内装潢等软硬件设施方面,还是食宿服务、体验分享方面都非常相似,缺少独特经营理念,同质化现象严重、创新不足,许多民宿品牌竞争力弱。

(3)建设运营成本过高

据统计,在民宿投资市场,有近60%的项目投资总额高达200万元以上,且有76.34%的投建资金均来自于投资方自有资金。另外,以莫干山为例,在莫干山投建一个8间客房的民宿项目,总投资将达400万元左右,按每间平均售价1200元、入住率达50%、利润率达60%的理想情况计算,整个项目需要四年左右方能收回投资成本。因此,对于民宿项目投资者而言,投资该行业不仅需要面对极高的资金成本压力,还需要面对项目回报周期长的问题。

八、竞争格局

我国民宿行业内参与者众多,既有大型在线预订平台,如携程、爱彼迎、去哪儿等,在国内民宿市场占据主导地位;也有本土民宿品牌不断提升竞争力,试图在市场上占据一席之地,如小猪短租、蓝领公寓、竹客树屋等正在逐步扩张,并提供独特的住宿体验;另外还包括一些本地生活平台,如大众点评等。为了在竞争激烈的市场中脱颖而出,一些民宿经营者采用差异化策略,提供独特的主题、设计或服务,吸引消费者眼球。总体来看,目前我国民宿市场虽竞争激烈,但也充满机会。

九、发展趋势

未来,随着消费者需求日益多样化,具有独特设计、文化特色或特殊主题的民宿受欢迎程度将持续提升,我国民宿行业将继续朝着个性化方向发展。同时,随着新一代信息技术在民宿领域应用增加,房间自动化控制、智能预订管理、无人接待等智慧化民宿服务将加速涌现,全国民宿智能化升级将成为重要趋势。另外,在全球产业绿色转型的大环境下,我国民宿将更加注重绿色建筑、节能减排、生态环保等方面的设计和实践,以响应全球可持续发展的号召,助力行业高质量发展。

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国民宿行业市场现状及发展前景分析:民宿已成为休闲旅游业“新宠”[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

2023年中国民宿行业市场现状及发展前景分析:民宿已成为休闲旅游业“新宠”[图]

2019年中国民宿行业市场规模达211亿元,2020年受新冠肺炎疫情冲击,中国民宿行业市场规模下滑明显,2021年随着国内疫情防控取得显著成效,中国民宿市场逐步复苏,2022年受疫情反复影响,中国民宿行业市场规模降至199亿元,其中,在线民宿约占62.33%。