我公司拥有所有研究报告产品的唯一著作权,当您购买报告或咨询业务时,请认准“智研钧略”商标,及唯一官方网站智研咨询网(www.chyxx.com)。若要进行引用、刊发,需要获得智研咨询的正式授权。

- 报告目录

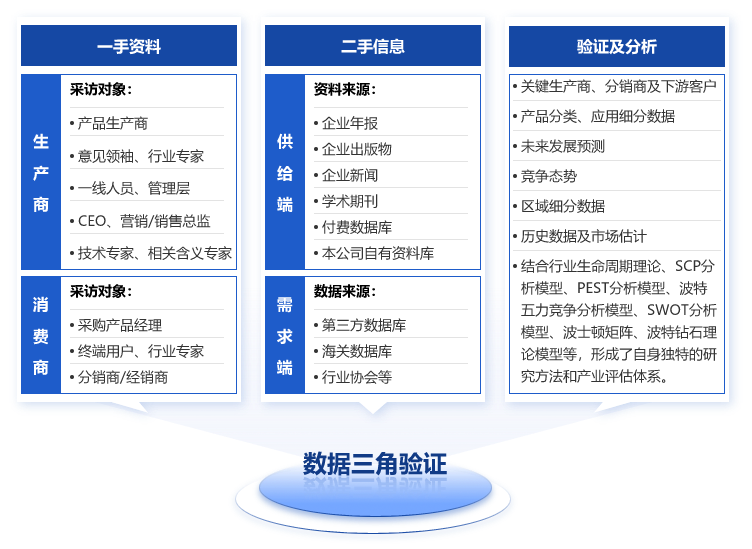

- 研究方法

不良资产处置,是指通过综合运用法律法规允许范围内的一切手段和方法,对资产进行的价值变现和价值提升的活动。

资产处置的范围按资产形态可划分为:股权类资产、债权类资产和实物类资产;资产处置方式按资产变现分为终极处置和阶段性处置。终极处置主要包括破产清算、拍卖、招标、协议转让、折扣变现等方式,阶段性处置主要包括债转股、债务重组、诉讼及诉讼保全、以资抵债、资产置换、企业重组、实物资产再投资完善、实物资产出租、资产重组、实物资产投资等方式。智研咨询发布的《2022-2028年中国商业银行不良资产处置行业发展战略规划及市场规模预测报告》共六章。首先介绍了商业银行不良资产处置行业市场发展环境、商业银行不良资产处置整体运行态势等,接着分析了商业银行不良资产处置行业市场运行的现状,然后介绍了商业银行不良资产处置市场竞争格局。随后,报告对商业银行不良资产处置做了重点企业经营状况分析,最后分析了商业银行不良资产处置行业发展趋势与投资预测。您若想对商业银行不良资产处置产业有个系统的了解或者想投资商业银行不良资产处置行业,本报告是您不可或缺的重要工具。本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国统计局规模企业统计数据库及证券交易所等,价格数据主要来自于各类市场监测数据库。

第1章:国际商业银行不良资产处置行业发展现状

1.1 美国商业银行不良资产处置行业发展分析

1.1.1 美国商业银行不良资产成因分析

1.1.2 美国商业银行不良资产危害分析

1.1.3 美国商业银行不良资产处置模式

1.1.4 美国商业银行不良资产处置案例

1.2 德国商业银行不良资产处置行业发展分析

1.2.1 德国商业银行不良资产成因分析

1.2.2 德国商业银行不良资产危害分析

1.2.3 德国商业银行不良资产处置模式

1.2.4 德国商业银行不良资产处置案例

1.3 日本商业银行不良资产处置行业发展分析

1.3.1 日本商业银行不良资产成因分析

1.3.2 日本商业银行不良资产危害分析

1.3.3 日本商业银行不良资产处置模式

1.3.4 日本商业银行不良资产处置案例

1.3.5 日本商业银行不良资产处置效果

1.4 韩国商业银行不良资产处置行业发展分析

1.4.1 韩国商业银行不良资产成因分析

1.4.2 韩国商业银行不良资产危害分析

1.4.3 韩国商业银行不良资产处置模式

1.4.4 韩国商业银行不良资产处置案例

1.4.5 韩国商业银行不良资产处置效果

1.5 国际商业银行不良资产处置行业经验总结

第2章:中国商业银行不良资产市场现状分析

2.1 中国商业银行不良资产成因分析

2.1.1 商业银行不良资产形成的历史原因

2.1.2 商业银行不良资产形成的体制原因

(1)银行经营管理方面的原因

(2)企业方面的原因

(3)地方行政干预

(4)金融立法严重滞后

2.2 中国商业银行不良资产现状分析

2.2.1 商业银行不良资产规模分析

2.2.2 商业银行不良资产来源结构

2.2.3 商业银行不良贷款分类变化

2.2.4 商业银行不良贷款结构变化

2.3 中国主要商业银行不良贷款水平分析

2.3.1 工商银行不良贷款水平分析

2.3.2 农业银行不良贷款水平分析

2.3.3 中国银行不良贷款水平分析

2.3.4 建设银行不良贷款水平分析

2.3.5 交通银行不良贷款水平分析

2.3.6 招商银行不良贷款水平分析

第3章:中国商业银行不良资产处置模式分析

3.1 中国商业银行不良资产处置方式

3.1.1 催收

3.1.2 依法收贷

3.1.3 重组

3.1.4 核销

3.1.5 批量转让

3.1.6 委托处置

3.1.7 资产证券化

3.1.8 不良收益权转让

3.1.9 其他转让渠道

3.2 中国商业银行不良资产处置典型方式

3.2.1 商业银行处置不良资产方式结构

3.2.2 银行自主处置模式

3.2.3 托管集中治理模式

3.2.4 坏账直接剥离模式

3.2.5 不良资产处置模式比较

3.3 中国商业银行不良资产证券化重启

3.3.1 不良资产证券化重启背景

3.3.2 不良资产证券化意义分析

3.3.3 资产证券发行规模分析

3.3.4 不良资产证券化试点机构

3.3.5 不良资产证券化案例分析

3.3.6 不良资产证券化发展趋势

3.4 中国商业银行不良资产债转股重提

3.4.1 不良资产债转股重提背景

3.4.2 不良资产债转股意义分析

3.4.3 不良资产债转股受益者分析

3.4.4 不良资产债转股海外案例分

3.4.5 熔盛重工债转股案例分析

3.4.6 不良资产债转股发展趋势

第4章:中国主要商业银行不良资产处置分析

4.1 中国工商银行不良资产处置分析

4.1.1 工商银行不良资产规模分析

4.1.2 工商银行不良资产结构分析

4.1.3 工商银行不良资产处置方式

4.1.4 工商银行不良资产处置效益

4.2 中国农业银行不良资产处置分析

4.2.1 农业银行不良资产规模分析

4.2.2 农业银行不良资产结构分析

4.2.3 农业银行不良资产处置方式

4.2.4 农业银行不良资产处置效益

4.3 中国建设银行不良资产处置分析

4.3.1 建设银行不良资产规模分析

4.3.2 建设银行不良资产结构分析

4.3.3 建设银行不良资产处置方式

4.3.4 建设银行不良资产处置效益

4.4 中国银行不良资产处置分析

4.4.1 中国银行不良资产规模分析

4.4.2 中国银行不良资产结构分析

4.4.3 中国银行不良资产处置方式

4.4.4 中国银行不良资产处置效益

第5章:中国商业银行不良资产处置领先企业分析

5.1 中国商业银行不良资产处置行业市场主体竞争

5.1.1 中国不良资产处置行业市场主体格局

5.1.2 四大资管公司不良资产处置业务布局

5.1.3 地方资管公司不良资产处置市场进入

5.1.4 民资资管公司不良资产处置市场进入

5.2 中国四大资产管理企业具体经营分析

5.2.1 中国华融资产管理股份有限公司

(1)企业基本信息简介

(2)企业经营情况分析

(3)企业优劣势分析

5.2.2 中国信达资产管理股份有限公司

(1)企业基本信息简介

(2)企业经营情况分析

(3)企业优劣势分析

5.2.3 中国长城资产管理公司

(1)企业基本信息简介

(2)企业经营情况分析

(3)企业优劣势分析

5.2.4 中国东方资产管理公司

(1)企业基本信息简介

(2)企业经营情况分析

(3)企业优劣势分析

5.3 中国地方资产管理企业具体经营分析

5.3.1 广东省国通资产管理有限公司

(1)企业基本信息简介

(2)企业经营情况分析

(3)企业优劣势分析

5.3.2 上海国有资产经营有限公司

(1)企业基本信息简介

(2)企业经营情况分析

(3)企业优劣势分析

5.3.3 天津津融投资服务集团有限公司

(1)企业基本信息简介

(2)企业经营情况分析

(3)企业优劣势分析

5.3.4 浙江浙商资产管理公司

(1)企业基本信息简介

(2)企业经营情况分析

(3)企业优劣势分析

5.4 中国民间资产管理企业具体经营分析

5.4.1 上海一诺银华投资股份有限公司

(1)企业基本信息简介

(2)企业经营情况分析

(3)企业优劣势分析

5.4.2 广州鑫海岸投资咨询有限公司

(1)企业基本信息简介

(2)企业经营情况分析

(3)企业优劣势分析

5.4.3 中鑫资产管理有限公司

(1)企业基本信息简介

(2)企业经营情况分析

(3)企业优劣势分析

第6章:中国商业银行不良资产处置行业发展趋势及投资前景

6.1 中国商业银行不良资产处置行业发展趋势及前景

6.1.1 不良资产处置行业发展趋势

6.1.2 不良资产处置行业前景预测

6.2 中国商业银行不良资产处置市场主体盈利分析

6.2.1 供给因素分析

6.2.2 竞争因素分析

6.2.3 融资因素分析

6.2.4 机制因素分析

6.3 中国商业银行不良资产处置行业投资机会分析

6.3.1 投资机会

6.3.2 投资建议(ZY TL)

部分图表目录:

图表1:美国几大银行风险贷款(单位:%)

图表2:美国商业银行不良资产状况(单位:%)

图表3:花旗控股公司资产减持情况(单位:十亿美元,%)

图表4:德国几大银行风险贷款(单位:%)

图表5:德国商业银行不良资产状况(单位:%)

图表6:日本几大银行风险贷款(单位:%)

图表7:日本商业银行不良资产状况(单位:%)

图表8:日本不良资产处置方式

图表9:RCC和“桥银行”处理不良资产模式

图表10:日本不良资产处置对策变迁

图表11:日本GDP同比增速变化

图表12:日本银行不良贷款比率变化

图表13:韩国几大银行风险贷款(单位:%)

图表14:韩国商业银行不良资产状况(单位:%)

图表15:德国商业银行不良资产处置方式

图表16:韩国GDP同比增速变化

图表17:韩国银行不良贷款比率变化

图表18:美日韩商业银行处置不良资产方法比较

图表19:2017-2021年我国商业银行资本充足率

图表20:2017-2021年我国商业银行不良贷款余额与不良贷款比例变化(单位:亿元,%)

图表21:2017-2021年我国商业银行不良资产与不良率变化情况(单位:亿元,%)

更多图表见正文......

◆ 本报告分析师具有专业研究能力,报告中相关行业数据及市场预测主要为公司研究员采用桌面研究、业界访谈、市场调查及其他研究方法,部分文字和数据采集于公开信息,并且结合智研咨询监测产品数据,通过智研统计预测模型估算获得;企业数据主要为官方渠道以及访谈获得,智研咨询对该等信息的准确性、完整性和可靠性做最大努力的追求,受研究方法和数据获取资源的限制,本报告只提供给用户作为市场参考资料,本公司对该报告的数据和观点不承担法律责任。

◆ 本报告所涉及的观点或信息仅供参考,不构成任何证券或基金投资建议。本报告仅在相关法律许可的情况下发放,并仅为提供信息而发放,概不构成任何广告或证券研究报告。本报告数据均来自合法合规渠道,观点产出及数据分析基于分析师对行业的客观理解,本报告不受任何第三方授意或影响。

◆ 本报告所载的资料、意见及推测仅反映智研咨询于发布本报告当日的判断,过往报告中的描述不应作为日后的表现依据。在不同时期,智研咨询可发表与本报告所载资料、意见及推测不一致的报告或文章。智研咨询均不保证本报告所含信息保持在最新状态。同时,智研咨询对本报告所含信息可在不发出通知的情形下做出修改,读者应当自行关注相应的更新或修改。任何机构或个人应对其利用本报告的数据、分析、研究、部分或者全部内容所进行的一切活动负责并承担该等活动所导致的任何损失或伤害。

01

智研咨询成立于2008年,具有15年产业咨询经验

02

智研咨询总部位于北京,具有得天独厚的专家资源和区位优势

03

智研咨询目前累计服务客户上万家,客户覆盖全球,得到客户一致好评

04

智研咨询不仅仅提供精品行研报告,还提供产业规划、IPO咨询、行业调研等全案产业咨询服务

05

智研咨询精益求精地完善研究方法,用专业和科学的研究模型和调研方法,不断追求数据和观点的客观准确

06

智研咨询不定期提供各观点文章、行业简报、监测报告等免费资源,践行用信息驱动产业发展的公司使命

07

智研咨询建立了自有的数据库资源和知识库

08

智研咨询观点和数据被媒体、机构、券商广泛引用和转载,具有广泛的品牌知名度

品质保证

智研咨询是行业研究咨询服务领域的领导品牌,公司拥有强大的智囊顾问团,与国内数百家咨询机构,行业协会建立长期合作关系,专业的团队和资源,保证了我们报告的专业性。

售后处理

我们提供完善的售后服务系统。只需反馈至智研咨询电话专线、微信客服、在线平台等任意终端,均可在工作日内得到受理回复。24小时全面为您提供专业周到的服务,及时解决您的需求。

跟踪回访

持续让客户满意是我们一直的追求。公司会安排专业的客服专员会定期电话回访或上门拜访,收集您对我们服务的意见及建议,做到让客户100%满意。

![2025年中国城市商业银行行业发展历程、总资产规模、贷款余额及发展前景分析:城市商业银行整体发展稳中向好,商业银行资产规模持续增长[图]](http://img.chyxx.com/images/2022/0330/920e1a3ff3bb6b7f469fbaa1e9ad45bc470a7578.png?x-oss-process=style/w320)