不断暴涨的美国国债不利于美元的价值,并会对通胀产生额外的影响。到目前为止,美国国会预算办公室预计联邦政府将在未来十年再增加11.6万亿美元的赤字,而到2049年,国债将超过整个美国经济规模的1.5倍,打破了1945年创下的纪录。 如果经济衰退到来,这些数字可能会更糟,截止9月27日,美国联邦债务赤字总额已超过22.62万亿。

另根据美联储最新编制的报告显示,美国金融体系的债务现已达到72万亿美元。而这背后正是近半个世纪以来,美元充当着全球储备货币的角色,并通过美债投资品的形式成为各国央行的核心储备资产。

与此同时,美联储利用不同经济周期的美元松紧货币政策,不断稀释着全球利差,而美国通过向全世界兜售美债,也转嫁了美国每年近1万亿美元赤字的风险,而近半个多世纪,美国经济正是通过石油-美元-美债这三者的循环,在全球获取了大量的财富。

而这背后正是美国经济已经实行了近70年的现代货币理论,这也意味着,自20世纪60年代初以来,美国就没有过真正的预算盈余,因为MMT的本质就是制造更多的印钞、更多的财政赤字和更多的债务。

美国GDP的年增长率与实际通胀率趋势分析图

事实上,美国经济增长的核心逻辑就是债务规模增长的边界,所以,从这个角度来说,美元可能已经把未来抵押给了美债,但现在,持有万亿美元美债的意义与往日已经不可同日而语,数据显示,主要的美债债权人早已在放缓投资速度。

据美国财政部最新公布的国际资本流动报告,中国在今年1月至7月共减持了164亿美元的美债降至1.11万亿美元,且为两年来最低,更长范围来看,从2018年4月至2019年5月,持仓规模共下降了890亿美元,与俄罗斯相当。

新兴市场在大幅度的减持美债的同时,也正以50多年来未曾见过速度在囤积黄金,并扩大外汇储备资产的多样化,因为,现在的美元没有黄金支持,美元掌握在美国政府和美联储手中,这就是为什么自1971年以来,美元对大多数主要货币的兑换汇率已经下跌了50-70%(兑欧元下跌57%,兑瑞士法郎下跌77%),美元兑黄金价格更是下跌97%。

2018年以来,全球各主要经济体产出缺口步入正区间,通胀压力逐步积累。对于中国而言,PPI自2016年11月起至今连续22个月高于CPI,但差值走阔后逐步收敛,中下游企业对于上游成本转移挤压承受或逼近临界点,叠加短期天气、猪瘟疫情等因素影响,CPI预计将保持上升态势。全球通胀预期的升温对于金价形成了较为稳固的支撑。

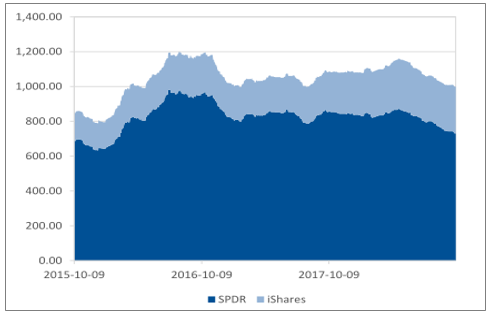

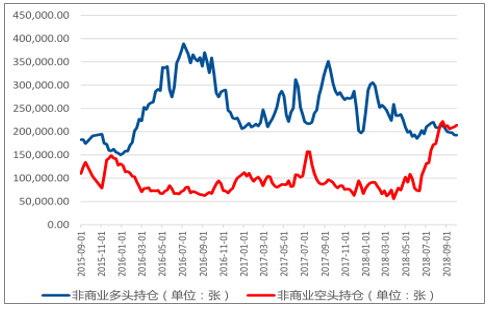

10月9日SPDR持有量降至730.17吨,创下近3年以来新低;据10月2日CFTC数据,COMEX黄金非商业多头持仓较上周减少、非商业多头持仓环比上周增加,净头寸连续8周为负,且差距进一步扩大。上述多重因素交织,反映出金价现阶段看空情绪较重,具有一定的底部特征,短期内或将维持震荡格局。

2015-2017年黄金ETF持仓降至近年低位图(吨)

数据来源:公开资料整理

2015-2018年COMEX黄金非商业净头寸维持负值图

数据来源:公开资料整理

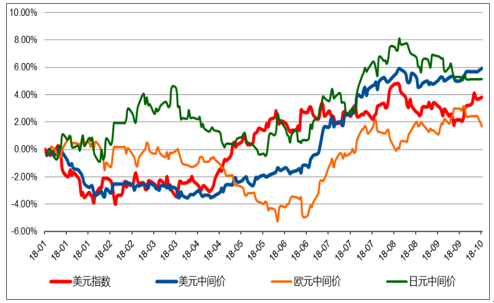

10月7日,中国央行再次宣布实施降准,货币政策维持稳健中性主基调的同时边际上有一定程度的放松,在外部货币政策普遍收紧的大环境下,人民币面临进一步的贬值压力,主要货币兑人民币中间价有可能再创阶段新高。

2018年主要货币兑人民币中间价中枢图

数据来源:公开资料整理

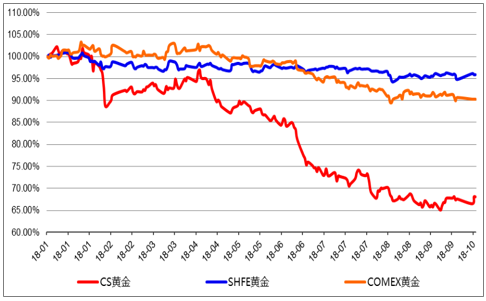

2018年黄金股票拥有比商品更大的价值重估空间图

数据来源:公开资料整理

2018年下半年,预计美元仍较为强势,金价预计保持震荡走势;19年若美国货币政策调整,美国的相对经济实力走弱,则在美元走弱的背景下金价可能出现较为持续的上涨行情。

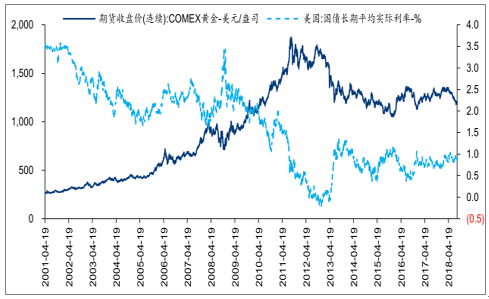

2001-2018年黄金价格与美国国债实际利率走势图

数据来源:公开资料整理

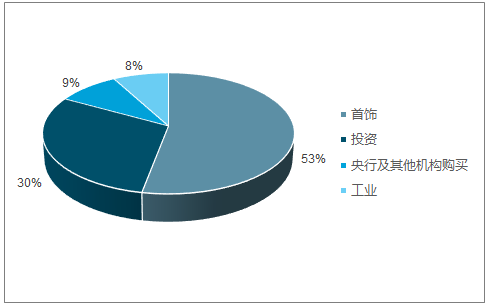

黄金的下游需求主要由首饰、投资和央行等机构购买等部分组成,2017年工业消费只占到8%左右。主导黄金价格的是金融属性而非实体供需变化,从历史上来看,下游首饰、投资等需求反而会受黄金价格的影响而变化。

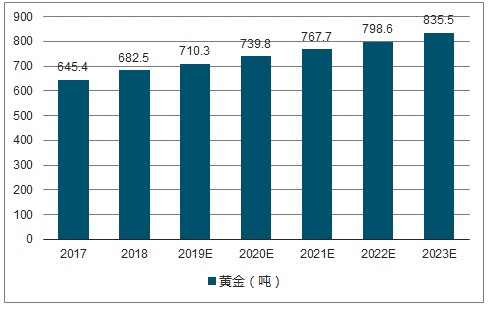

目前国内黄金行业正处于短期企稳复苏、且未来增长可持续的阶段,主要基于,消费需求有望逐步替代保值需求成为黄金珠宝市场增长的核心驱动力,行业有望更加拟合消费升级趋势,因金价大幅波动影响黄金消费需求,而黄金饰品在我国黄金珠宝市场中占比50%以上。

2017年黄金下游需求分布图

数据来源:公开资料整理

2017-2023年黄金首饰用金及预测图

数据来源:公开资料整理

正如我们多次强调的那样,全球央行的官方黄金储备在2018年突然增加了651.5吨,增长了74%,达到1971年美元与黄金挂钩那年的购买总量,且目前这种购买热潮还在继续中,因为央行越来越希望通过增加黄金敞口来实现资产多元化,而这背后最大的庄家就是中俄为首的央行。

据俄罗斯央行最新发布的消息显示,俄罗斯黄金储备已于9月突破2298吨大关,在外储占比已从两年前的2%上升至目前的20%。

截止8月底,中国也连续9个月共增持了约100吨黄金,而对于中国购金长期以来保持沉默,而如果未来数月中国仍继续保持现在的速度增持黄金的话,则很可能将是一轮类似2015至2016年的黄金增持举措。

中国连续9个月增加了约100吨黄金

对此,美国金融网站Zerohedge分析称,中俄等国在大幅抛售美债的同时,也正在打破沉默持续发出的黄金信号或是对上世纪70年代以来美元锚定美债时代提前结束的明确信号,而俄罗斯银行突然加入了CIPS、中俄等金砖五国拟打造统一支付系统和建立一个全新的世界实物黄金交易系统更像是中俄等多国去美元化进程中推出的组合举措,并且这些国家和人民币已经形成了紧密的货币联系,First Mining Gold的董事长试图为我们做了最好的解释,他称,以史为证,我确信,当世界真正需要解决美国经济超过22.6万亿美元的债务赤字风险时,金融市场重置可能将会发生,可能会与黄金挂钩。

与此同时,随着美国银行体系更频繁地使用美元去限制伊朗、委内瑞拉等产油国的结算交易,其它国家将会更努力地远离美元,比如,伊朗央行更是早在2018年11月就提前开始布局,并正式把人民币列为三大主要换汇货币,替代了原来美元的位置。所以,重新建立国际清算系统就是去美元化的途径之一,而中国除了推出人民币原油期货正在削弱石油美元的市占率外,人民币更是升级推出了一张跨境支付王牌。

据央行数据显示,截至2019年6月,该系统业务范围已覆盖162个国家和地区,所以,考虑人民币国际化的不断深入和规模的扩大,不排除人民币跨境支付系统这张王牌不久的将来会成为全球交易系统,或也可以替代SWIFT来完成部分国际结算业务,目前事情的最新进展是,据俄媒RT网站3月30日报道,俄罗斯银行加入了中国替代SWIFT支付系统CIPS。

对此,《货币战争》一书的作者Jim Rickards称Jim Rickards称,这种较少的美元资产和更多黄金的结合使俄罗斯、土耳其走上了隔绝美元限制交易的道路,另据俄媒RT报道称,俄罗财长安东•西卢奥洛夫也打破沉默发出公开警告称,若俄罗斯的黄金和外汇储备若被查没,哪怕是有这样的想法存在,都会被视作金融恐怖主义和金融“宣战”,但事情到此并没有结束。

据华尔街日报报道称,美国西弗吉尼亚众议员亚历克斯穆尼大胆地向众议院提交了一项新法案,试图让美国的美元发行货币体系重新退回到金本位制标准,我们注意到,这是美元脱离金本位后,美国官员首次利用黄金的恒定信用标准做出的第一次叫停目前美元货币发行体系的尝试,根据这项立法提案,美联储仍然存在,但它将管理货币供应而不是指令它开启美元印钞机的按钮,相反,市场将负责,货币供应和需求相匹配,美元价格将受到经济的影响,而不是美国财政部的本能。

我们还注意到,虽然,目前有关美国议员提出的恢复金本位的讨论还只停留在战略层面,我们也不知道穆尼提出的恢复金本位方案是否将得到通过,因为,并没有跟进的新闻来报道。但可以肯定的是,世界多国及对美元有真正认识的人来说,对黄金和打破以美元为主导的全球交易系统的举措正在持续发酵,这也是为何1971年美元需要和黄金挂靠的根本原因,而从多国近年来加速购买黄金和提前将存在海外的黄金运回国的浪潮中就能观察到。

无独有偶,纽约联邦储备银行的几位资深经济学家在数周前令人意外地承认美元可能会失去其储备地位,这也许并非巧合,但最新的去美元化趋势值得关注,同时,对于研究过美元取代英镑货币历史的人来说,这并不是什么新鲜事,但对美联储经济学家公开承认美元危机的可能性而言,这是新的。

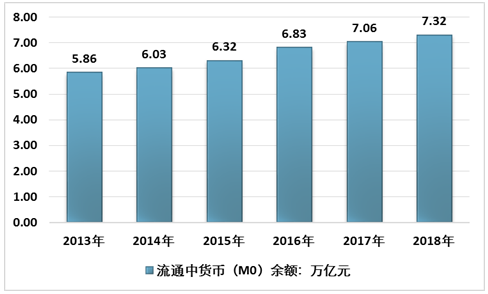

人民银行数据显示,截止2018年12月末,我国广义货币(M2)余额182.67万亿元,同比增长8.1%;狭义货币(M1)余额55.17万亿元,同比增长1.5%;流通中货币(M0)余额7.32万亿元,同比增长3.6%。

2013-2018年我国流通中货币(M0)余额

资料来源:中国人民银行

版权提示:智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。