HEV是HybridElectricVehicle的缩写,即混合动力汽车。HEV是传统汽车与完全电动汽车的折衷:它同时利用传统汽车的内燃机(可以设计的更小)与完全电动汽车(PurelyElectricVehicle)的电机(PMSM或者异步电机)进行混合驱动(包含蓄电池与逆变器环节),减少了对化石燃料的需求,提高了燃油经济性(fueleconomy),从而达到节能减排和缓解温室效应的效果。丰田普锐斯和本田音赛特是HEV生产的两大巨头。

一、市场概况

HEV发展史

时间 | 事件 |

1997年 | 丰田第一代普锐斯发布,搭载THS系统 |

2003年 | 丰田第二代普锐斯发布,搭载THSⅡ混动系统, 油耗达65.7英里/加仑 |

2007年 | 丰田第二代普锐斯全球销量达100万辆 |

2009年 | 丰田第三代普锐斯发布 |

2013年 | 本田雅阁发布,搭载i-MMD系统 |

2015年 | 丰田第四代普锐斯发布 |

2016年 | 日产e-power系统发布,2018年搭载此系统的日 产Note在日本销量首次超过普锐斯 |

2019年 | 雷诺E-TECH系统 |

数据来源:公开资料整理

二、销量及结构

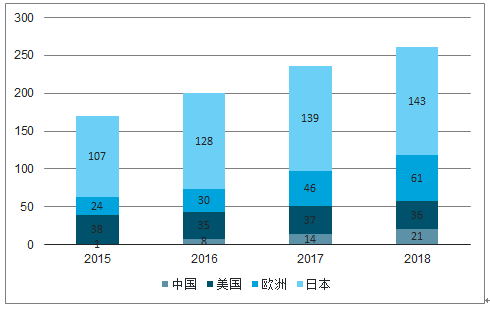

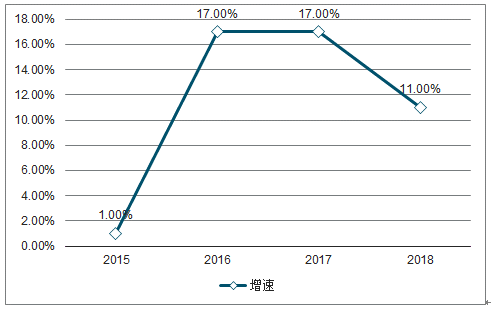

2018年全球HEV市场销量超过260万辆,同比增长11%,主要市场为日本、欧洲、美国、中国,销量分别为143万辆、61万辆、36万辆、21万辆。

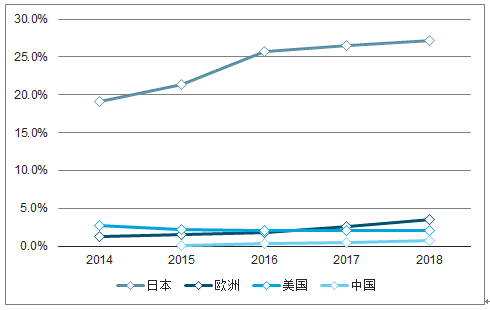

2018年日本HEV渗透率已达27.2%。美国渗透率近年来保持2%-2.2%。中国渗透率小幅增长,但一直小于1%,市场规模较小。欧洲市场HEV渗透率提升较快,2018年已达3.5%,较17年提升0.9Pct。

2015-2018年HEV销量(万辆)

数据来源:公开资料整理

2015-2018年HEV销量增速趋势

数据来源:公开资料整理

2014-2018年HEV分市场渗透率趋势

数据来源:公开资料整理

三、市场格局

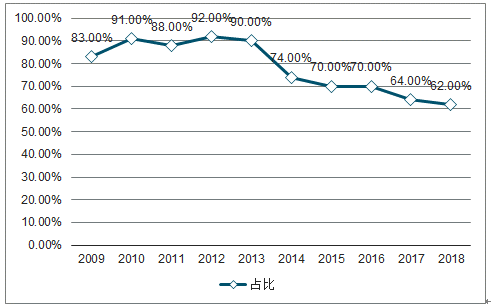

HEV市场目前主要参与者为日系车企,2017年两田一产占据近90%份额,其中丰田份额为68%、本田为13%、日产为7%。

自13年起,丰田HEV市场份额开始下滑,本田、日产、现代起亚、福特等企业开始放量,主要原因:1)2013年本田i-MMD系统上市,打破丰田垄断。2013年之前丰田占据HEV90%的份额,主要原因系丰田的THSⅡ系统的行星排结构在行业内技术优势巨大,一系列专利保护使得其他车企无法绕过THSⅡ实现同样的节油率。2013年装载本田第一代i-MMD系统的雅阁正式在美国上市,其采用平行轴式结构,构造更为简单,节油率却达5.1L/100km,正式打破丰田在混动领域的垄断,自此丰田占比开始下滑。2)2017年起,丰田混动系统的专利陆续到期,2019年丰田正式开放所有HEV专利,为其他车企发展HEV扫除了专利壁垒,并为后续车型放量奠定基础。

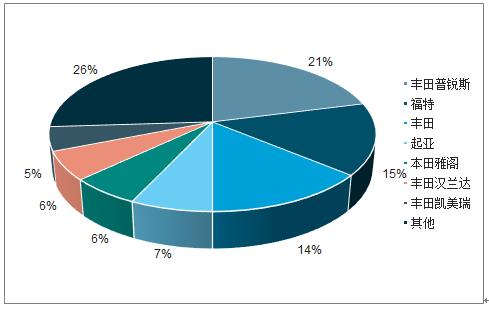

HEV格局占比

数据来源:公开资料整理

1、丰田

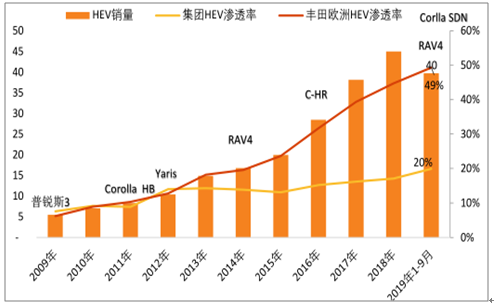

丰田HEV销量占比趋势

数据来源:公开资料整理

丰田欧洲的HEV销量表现优于集团整体。2019年Q1-3,丰田欧洲HEV销量占比已达49%,同期集团只有20%。

2019年丰田首次在欧洲一次性投放三款主力HEV车型,预计丰田HEV在欧洲销量继续保持高速增长。

丰田欧洲21计划有望圆满完成,公司计划2019年在欧洲销售100万辆汽车,其中HEV为50万辆,目前前三季度已销售40万辆HEV,完成压力较小。

公司规划2025年所有车型均配置电动化版本,集团整体电动化率接近50%,我们预计丰田欧洲HEV销售占比或超80%(年销售80万辆)。

2019年丰田在欧洲推出三款HEV车型(万辆)

数据来源:公开资料整理

2、雷诺

雷诺经典车型Clio第五代将提供HEV版本,预计2020年销售。其动力为雷诺最新E-TECH系统,装载1.2Kwh锂电池。

Clio为雷诺销量最多的单一车型,2018年Clio4在欧洲销售37万辆,占集团比重达19%,全球销量为45万辆,占集团比重12%。

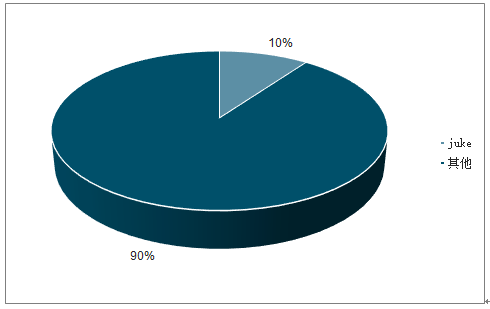

雷诺预计混动版Clio销量份额将达50%,年销量预计超18万辆。同时E-Tech将用于雷诺日产三菱联盟的其他燃油车,后续HEV有望持续放量。(日产畅销车型Juke已转移至日产雷诺CMF-B平台,与Clio一致,预计加配HEV系统,Juke年18年销量为7.2万辆)。

2015-2018年雷诺集团欧洲与全球销量(万辆)

数据来源:公开资料整理

3、日产

日产最新e-POWER混动技术于2016年发布,此技术与传统HEV技术相比,驱动方式只有电动,成本略低。

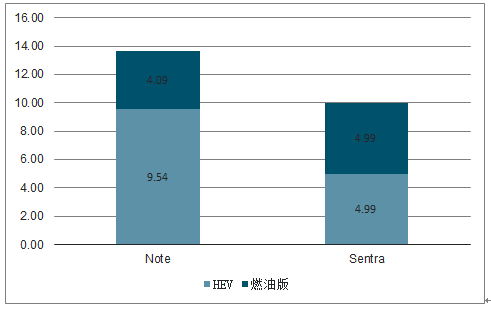

e--POWER在日本市场表现突出,2018年合计销量接近15万辆。此技术应用于Note与Serena,占比分别为70%与50%,预计2018年二者混动版销量分别为9.5万辆、5万辆,合计销量接近15万辆。

日产已决定将e--POWER应用于欧洲市场,2018年日产欧洲销量达68万辆,HEV增长空间较大。

2018年Note与Sentra在日本销量(万辆)

数据来源:公开资料整理

2018年Juke在欧洲销量(万辆)

数据来源:公开资料整理

4、本田

本田原计划为2025年前欧洲所有销售车型均为电动化汽车(包括HEV),但是随着欧洲碳排压力加大,公司于19年10月决定将计划提前至2022年,并且同时将主力车型——Jazz改款为HEV(无燃油版)。

本田在欧洲销量较少,2018年为16万辆,Jazz为主力车型,年销量约4万辆,占比约24%,预计加码HEV后,本田在欧洲市场销量有望放量。

2013-2018年本田欧洲销量及增速趋势

数据来源:公开资料整理

5福特

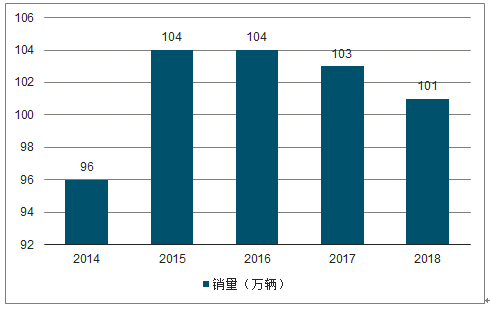

福特计划在欧洲推出17款电动化汽车,包括22辆深混,在2022年前实现50%以上为电动化汽车(包括HEV),福特在欧洲年销量约100万,即2022年电动化汽车销量将达50万辆。

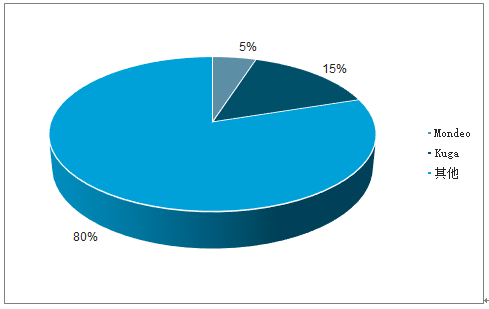

已规划的两款HEV为Mondeo,Kuga,2018年销量分别为5万辆、15万辆,预计2022年二者贡献销量将超过10万辆。

2014-2018年福特欧洲销量(万辆)

数据来源:公开资料整理

2018年福特欧洲占比

数据来源:公开资料整理

四、欧洲市场

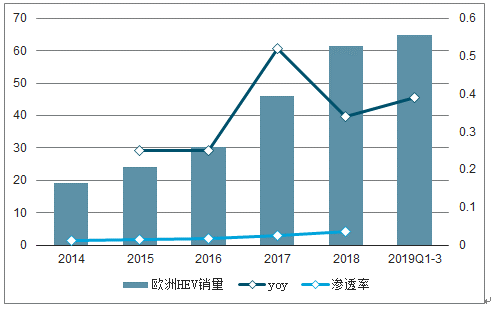

2018年欧洲HEV销量达61.5万辆,同比增长34%,2019年Q1-3销量为64.8万辆,已超过去年全年销量,同比增长39%,欧洲市场

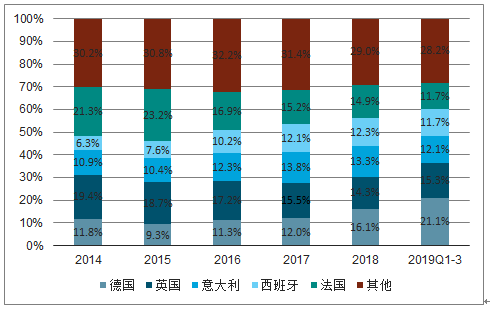

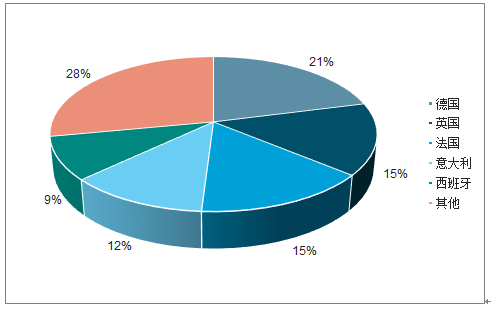

英法德意西为欧洲HEV前五大市场,合计占据约70%份额,其中德国市场份额增长迅猛,2018年份额为16.1%,同比提升4Pct,2019年Q1-3份额已达21%。

2014-2019Q1-3欧洲HEV销量、增速及渗透率(万辆)

数据来源:公开资料整理

欧洲HEV市场前五大国家市场份额

数据来源:公开资料整理

欧洲2020年碳排政策达标值为95g/km,换算国标为4.1L/100km,是中、美、欧中最严苛的地域。

2018年欧洲碳排为120g/km,两年内降至95g/km压力巨大,发展新能源汽车迫在眉睫。

HEV平均碳排量为94.2g/km,满足标准,中期看欧洲2020--2025年碳排目标无变化,HEV不改变用户习惯,成本增加较少,将成为欧洲部分车企减排的有效方式。(雷诺日产、丰田、本田、福特、现代起亚等)。

2010-2030年欧洲各年度碳排值趋势及预测(g/km)

数据来源:公开资料整理

2018年欧洲各车型碳排放平均值(g/km)

数据来源:公开资料整理

德国、英国碳排压力高于平均值,HEV增长已提速。欧洲车市最大的两个市场——德国与英国,2018年碳排均高于欧盟平均值——120.6g/km,分别为129.9g/km、124.8g/km,与此对应二者HEV销量呈加速增长态势,德国19Q1-3同比增速高达91%,18年全年为79%,英国19Q1-3增速为36%,18全年为23%。

欧洲各国汽车销量与占比(万辆)

数据来源:公开资料整理

2019Q1-3欧洲汽车销量前五大国家HEV销量、增速及渗透率

数据来源:公开资料整理

西班牙在欧洲汽车销量前五名的国家中HEV渗透率最高,2019年Q1-3高达6.3%。

主要原因:西班牙地方州市对于HEV补贴力度较大,如马德里对HEV提供3000欧元/辆补贴。HEV在考虑节油性的条件下已实现全生命周期平价,政策支持将打破与燃油车的比价平衡,助推HEV发展。

五大国HEV渗透率

数据来源:公开资料整理

西班牙HEV销量与政策对比(辆)

数据来源:公开资料整理

1、美国

HEV销量与油价强相关。美国HEV经历了十多年的发展,销量受新车型影响较小,目前与油价呈强相关,表现为油价上涨刺激消费者关注节油类车型,2013年油价突破3美元/加仑,当期HEV销量达历史最高值50万辆。

美国HEV市场主要参与车企包括丰田、本田、福特、起亚,主力车型包括丰田普锐斯、福特Fusion、丰田RAV4等。

美国HEV分车型占比(万辆)

数据来源:公开资料整理

2、中国

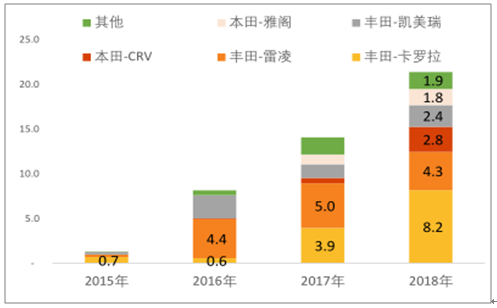

国内HEV不享受电动车补贴政策,主要依靠市场需求驱动。目前有竞争力的车型较少,主要系丰田卡罗拉、雷凌、凯美瑞,以及本田的CRV、雅阁等,集中在“两田”。预计随着2020年电动车补贴退坡,HEV车型有望增多。

2018年国内HEV销量合计为21万辆,其中丰田三款HEV合计销量为14.8万辆,占据69%市场份额。

国内HEV售价高于同版本燃油车1-2万元,百公里油耗普遍为4-4.2L/百公里,较燃油版差值为1.5-2L/百公里,假设年行驶1.5万公里,目前油价约7.5元/L,测算结果:大部分投资回收期在7-8年,目前汽车已无8年强制报废规定,HEV已实现生命周期平价。

2015-2018年国内主要HEV车型销量(万辆)

数据来源:公开资料整理

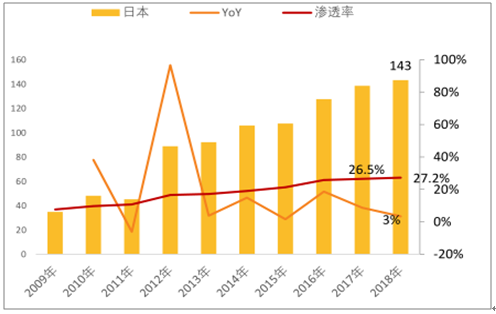

3、日本

日本除新能源汽车能够享受税收优惠外,满足标准的HEV(排放较2018年标准下降50%或2005年标准下降70%)也可以享受税收减免:1)符合2020年烟有效率标准,将获得20%购置税减免,25%重量税减免。2)提高10%-20%,将获得25%购置税、重量税减免。3)燃油车在2020年燃油效率标准基础上提高20%-30%,将获得50%购置税与重量税减免。4)提高40%以上将获得与新能源汽车同等待遇——购置税、重量税免税。

日本HEV销量、增速与渗透率(万辆)

数据来源:公开资料整理

日本新能源与节能车税收优惠政策

要求 | 税种 | 减税/免税 | ||||||

EV | 购置税 | 免税 | ||||||

FCV | ||||||||

PHEV | 重量税 | 免税 | ||||||

汽油车//液 化石油汽 车(含 HEV) | 燃油效率 排放标准 | 2020年燃油效率标准 | ||||||

符合 | 提高 10% | 提高 20% | 提高 30% | 提高 40% | 提高 90% | |||

较2005年标准 下降75%或较 2018年的排放 标准下降50% | 购置税 | 20% 减免 | 25% 减免 | 50%减免 | 免税 | |||

重量税 | 25%减免 | 50%减免 | 免税(2) | |||||

数据来源:公开资料整理

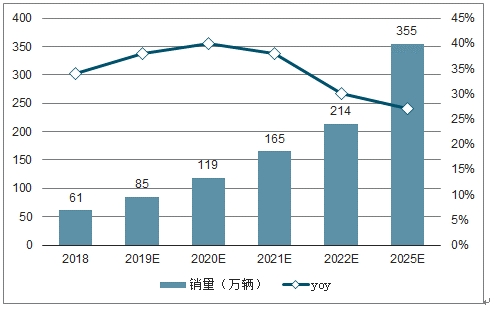

五、趋势

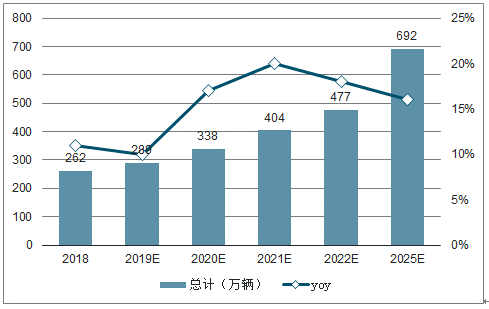

欧洲HEV市场进行预测:预计2019年HEV销量将达85万辆,同增38%,2020年销量达119万辆,同增40%,2025年销量有望至355万辆,66年CAGR有望达27%。

日本、美国的HEV市场则保持平稳,预计2019-2020年全球销量为289万辆、338万辆(只考虑四大市场),同增10%/17%,2025年销量有望接近700万辆,6年CAGR为16%。

2018-2025年欧洲市场HEV市场及测算

数据来源:公开资料整理

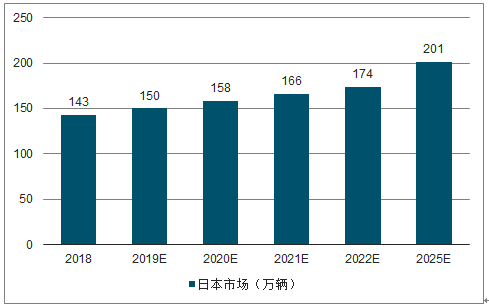

2018-2025年日本市场HEV市场及预测

数据来源:公开资料整理

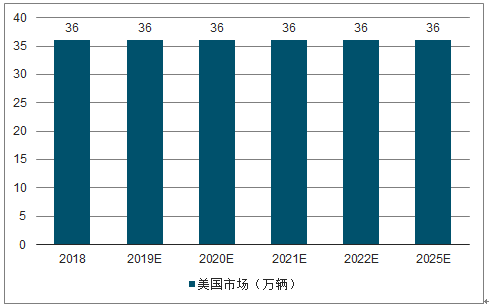

2018-2025年美国市场HEV市场及预测

数据来源:公开资料整理

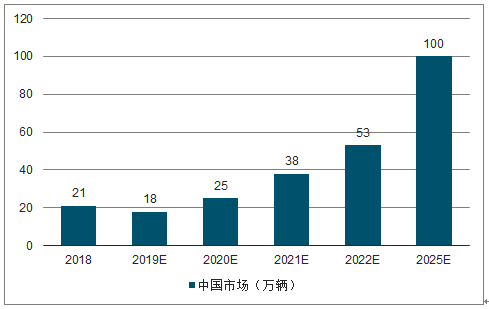

2018-2025年中国市场HEV市场及预测

数据来源:公开资料整理

2018-2025年全球HEV市场及增速预测

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国混合动力汽车市场专项调查及发展趋势分析报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2023-2029年中国混合动力车行业市场竞争态势及投资规划分析报告

《2023-2029年中国混合动力车行业市场竞争态势及投资规划分析报告》共十五章,包含我国混合动力车产业化发展途径与构想,2023-2029年混合动力车产业发展策略,2023-2029年混合动力车投资策略等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2021年中国混合动力汽车产量及发展前景分析[图]](http://img.chyxx.com/images/2022/0330/920e1a3ff3bb6b7f469fbaa1e9ad45bc470a7578.png?x-oss-process=style/w320)

![2020年中国混合动力车产量、销量及主要车型贸易分析[图]](http://img.chyxx.com/2021/09/89128Y4NND_m.png?x-oss-process=style/w320)