一、锂电设备企业的对比—竞品分析

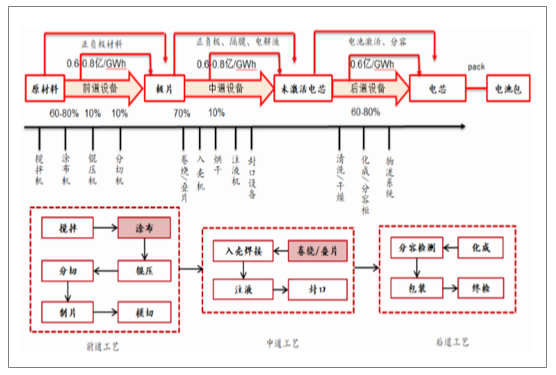

一般来说,锂电产线包括原料自动输送、制浆、极片、制芯、组装、化成分容检查、模组、PACK、MES及贯穿全线的智能仓储物流系统。

先导具备全线设备供应能力,先导整线的自制率超过95%

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国锂电设备行业市场运行态势及投资方向研究报告》

(一)、竞争:内功深厚的锂电设备龙头

锂电设备必须依赖电池厂发展,卷绕机是设备中利润较优的环节;

(1)从国内设备的起步来看,在国内电池厂发展的早期,电池厂必须优先采用海外设备并在此基础上不断研发,改进直至完全掌握并理顺各环节的生产工艺细节,随后开始设备的进口替代;因此,一定程度上说,技术掌握在下游电池厂,技术成熟早的厂商最先开始设备国产化;

(2)从设备技术方向和进步速度来看,由于锂电设备高度定制的属性,结合电池厂技术要求开发/合作开发是主要模式;因此,技术出众的优秀电池厂能够培育优秀电池厂;

(3)从设备企业的立身之本看,产品性能如何逼近或者超越海外设备、交货速度与设备稳定性(比如会影响快速交货下的调试成本高低,后续维护成本高低)是设备企业市场格局及盈利能力的关键;首先,由于优秀电池厂商技术能力较强,当国内设备性能与外资品牌差距较大时,对于电池厂来说各家设备的差距不会太大;其次,国内电池厂为了最求效率,会大幅压缩国内设备厂商的交货周期(对外资企业会宽裕的多,付款条件也更好),因此会产生一定后续调试/维护成本,设备企业必须具备较快的速度和较低的后续成本;最后,设备的后续稳定性(比如卷绕机张力的波动),是能否产生重复订单的核心。

整体来看,结合技术门槛最高的前道涂布和中道卷绕/叠片来说:

(1)涂布机:国内涂布机的交货速度和价格均有较大的优势,但产品整体性能与海外设备仍有一定差距,因此整体的市场集中度和毛利率(20%以内)会相对差一些;

(2)卷绕机:先导设备产品性能已经超过日韩等企业,在价格(相较日本),交货速度/设备吞吐量上均优于海外对手;因此在卷绕环节,先导市占率可以达到60%左右,并保持较高的盈利能力(40%左右的毛利率);

(3)技术迭代对中道设备的影响:由于我国龙头电池厂以方形为主(软包也可以用卷绕),因此我国叠片机发展并没有涂布和卷绕机那么快;但本文(详见附录)提到过,技术路径来看,方形铝壳和软包这两个路线必定同时存在,方形铝壳可能2年内还是主流(性价比好);但对设备端,叠片是个锂电理想的工艺或者说是较为确定的方向(叠片方形铝壳是技术演进的方向);目前,先导的锂电叠片机已经批量出货60台(大概对应5gwh左右),规模已经达到行业第一,再次领先行业同行一个世代。

根据上面的分析,先导作为锂电设备厂商的优势主要体现在:

(1)国内竞品品质不足

动力电池卷绕机的核心技术难点在于怎样确保在高速卷绕下保证电池的质量和安全性。无论是对极片的对齐度,还是极片的切断毛刺,以及整机对粉尘的控制,都是为确保电池安全性。软包、方形电池对张力要求更高,圆柱电池对效率要求更高。先导卷绕机在效率,卷绕对齐度等技术参数上领先于同行。在涂布和叠片方面,先导的设备参数也处于较为领先的位置。

先导卷绕机性能参数领先行业,市占率可达50-60%

企业 | 设备 | 效率 | 卷绕对齐度 | 极片切断位置精度 |

先导智能 | 方形铝壳电芯卷绕机 | 6PPM(极片长≤6000mm) | ±0.3mm | ±0.5mm |

赢合科技 | 方形动力卷绕 | 6PPM | ±0.3mm | - |

吉阳全自动 | 6PPM(极片长≤5000mm) | ±0.5mm | - | - |

数据来源:公开资料整理

企业 | 极片端面对齐精度 | 极片与隔膜对齐精度 | 隔膜间对齐精度 | 叠片效率 | 叠片方式 | 良品率 | 故障率 |

先导智能 | ±0.3mm | 0.5-0.6s/pcs | Z字型叠片、卷绕、制袋 | - | - | - | - |

超业精密 | 中心偏差±0.5mm | ±0.5mm(纵向) | 端面对齐偏差±0.5mm | - | Z字型叠片 | - | - |

金辰股份 | ±0.3mm | ±0.2mm | ±0.2mm | 0.5s/pcs | - | 良品数量/投入数量≥99.5% | 故障停机时间/生产时间≤1% |

数据来源:公开资料整理

主流厂商涂布机参数对比

企业 | 设备 | 涂布速度 | 涂布宽度 | 涂膜宽度尺寸公差 | 涂膜重量波动 |

先导智能 | 涂布机夹缝式挤压涂布 | 10 | 0Max.1400mm | ±0.3mm | 重量误差±1.5% |

浩能科技 | 宽幅高速双层挤压涂布机 | - | 650mm/850mm/1200mm/1400mm | ±0.3mm | 重量误差±1%; |

赢合科技 | 双层狭缝式挤压涂布机 | 100 | Max.1150 | - | 双面面密度精度±1.2% |

新嘉拓 | 单/双层宽幅高速微凹版涂布机 | 100 | Max.1200mm | - | ±1% |

数据来源:公开资料整理

(二)、外资竞品产能不足

1、先导智能已与日韩龙头拉开差距

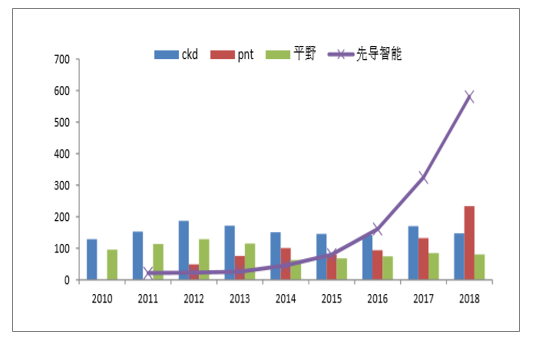

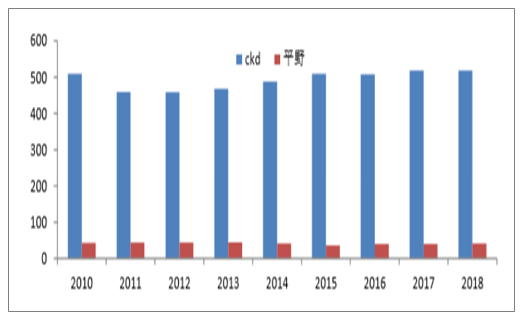

整体来看,先导的海外同业对手多为日韩企业,而日韩企业的锂电产品一般较为单一;比如CKD在锂电的产品为卷绕机,平野的锂电设备为涂布机;近几年来,先导的锂电设备在产品质量与设备吞吐能力上均超越了海外龙头,收入规模也与海外主流厂商拉开了差距。

先导智能的收入体量已经远超海外同行(百万美金)

数据来源:公开资料整理

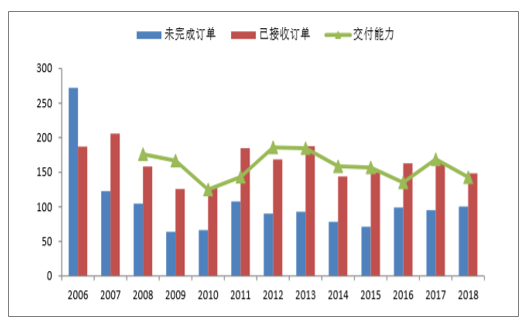

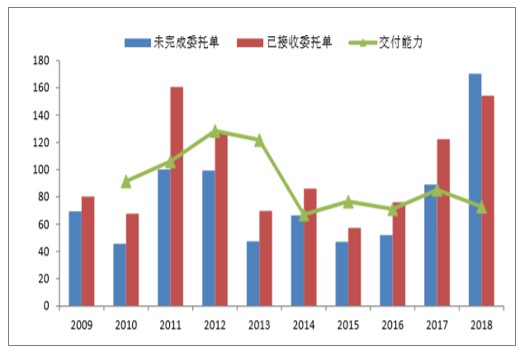

2、海外设备企业产能存在明显瓶颈;

由于海外龙头生产和人工成本较高,CKD及平野近些年基本没有人员扩展;而随着需求的不断增长,两家龙头的产能瓶颈问题开始显现;其中,CKD的已接收订单开始连年下滑;而平野虽然保持了订单的增长,但其未交付订单的增速超过了订单的增长。综合来看,卷绕机龙头CKD的年均交付能力在1.5亿美金左右,平野的年均交付能力在0.9亿美金左右。

CKD的交付能力在1.5亿美金左右

数据来源:公开资料整理

平野的交付能力在0.9亿美金左右

数据来源:公开资料整理

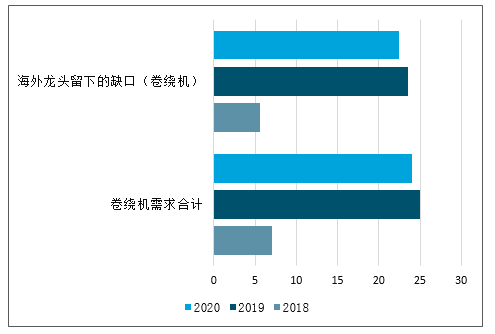

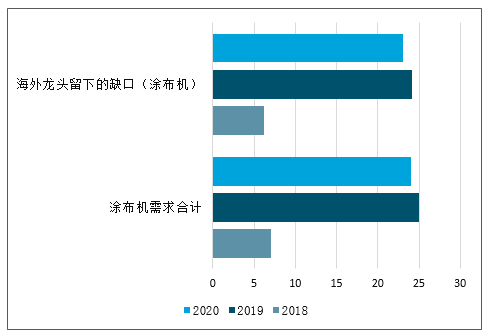

3、19/20年,海外巨头留下的卷绕机及涂布机的缺口均在20亿美金/年以上。

根据国内外主要锂电企业的扩产计划及相应的设备需求,由于海外龙头在人员及生产上难以增长/提升;结合目前的交货水平,2019/2020年,海外卷绕机主要龙头留下的供给缺口分别在23.5亿美金/22.5亿美金,海外涂布机龙头留下的供给缺口在24.1亿美金/23.1亿美金。

海外龙头的员工人数基本不再增长(人)

数据来源:公开资料整理

在理论扩产的背景下,海外龙头留下的涂布机市场空间分析预测(亿美金)

数据来源:公开资料整理

在理论扩产的背景下,海外龙头留下的卷绕机市场空间分析预测((亿美金)

数据来源:公开资料整理

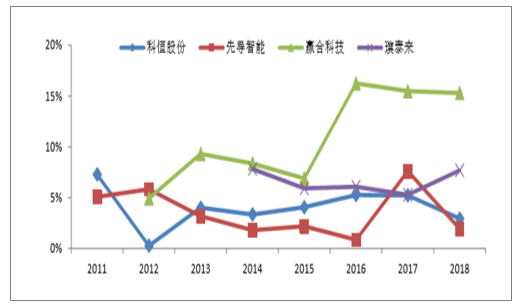

(三)、设备后续维护成本低

由于国内锂电厂商的订单模式,内资锂电设备企业的交货周期较短;因此在上述较大的吞吐量下,工艺控制及调试不够充分,进而会产生现场调试及后续维护成本(多为设备企业承担);而这不仅影响设备企业的盈利能力,以会对重复订单产生一定影响。整体上看,先导智能的售后费用占比最低(2018年为1.9%),全面领先国内同行(科恒股份和璞泰来体内还有材料业务,因此理论上,相应的售后占比会低于纯设备厂商,赢合科技与先导的主要设备处于不同生产环节)。

主流锂电设备企业售后费用占销售费用的比例

数据来源:公开资料整理

(四)、产业链中利润较优的设备

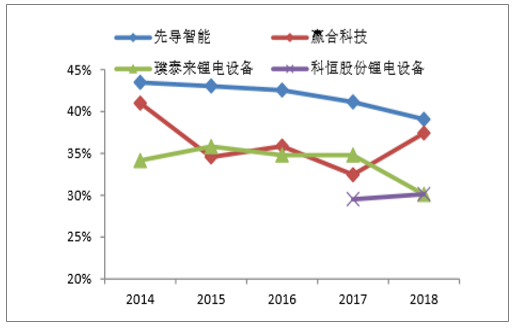

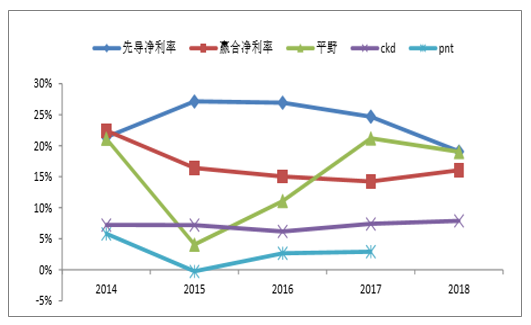

(4.1)由于先导这样的企业存在,卷绕机行业格局优于涂布机等设备,其中先导在卷绕机领域的市占率在60%左右,而行业CR5也超过90%(国内企业),而涂布机等设备格局相对分散;因此纵观设备产业链,以卷绕为主的设备企业毛利率在30-40%之间,而以涂布为主的设备企业毛利率在20-30%之间(由于下游巨头的议价,下降速度也较快);

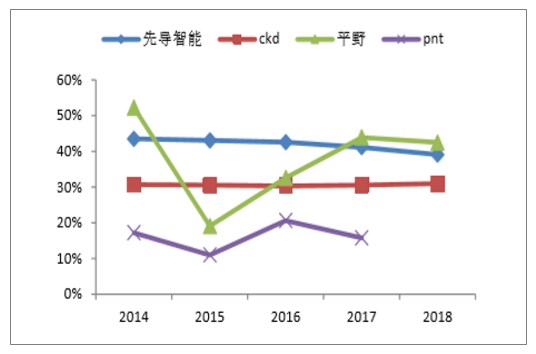

(4.2)由于先导的技术,订单处理能力等均超过国内外同行,因此先导的可以获得高于行业平均水平的利润(同样的,以涂布机为主企业,如技术领先行业的平野,也可以获得高于行业平均的利润)。

(4.3)由于海外公司的综合成本更高,因此利润率水平相对较差;由于卷绕等领域存在先导这样的公司,海外巨头竞争力已经相对趋弱;而由于盈利水平的限制,海外巨头设备的降价和扩产不具备相关基础和空间。

卷绕设备毛利率高于涂布

数据来源:公开资料整理

技术实力领先于行业的公司,可以获得较高利润率

数据来源:公开资料整理

海外企业盈利能力相对较差,几乎没有降价和扩产空间

数据来源:公开资料整理

(五)、人均产值不断提升

非标设备公司由于在生产、研发和运营角度均以客户订单为导向,很难进行标准化,产值规模和所需人数成正比,管理和协调难度增加通常会导致人均产值下降,从而会产生产值瓶颈,而先导具备最大限度的标准化能力,完备的管理体系和激励方式,因此从结果上看,公司人均产值随产值增加而增加,2012-2018年间,公司人均产值从44万增加到78万,验证公司管理运营优势和成长能力。

先导人均产值持续升高

数据来源:公开资料整理

二、锂电设备行业市场规模如何?锂电设备行业发展前景

近几年,在国家政策利好的驱动下,中国新能源汽车站上风口,迎来了爆发式增长,有着新能源汽车“心脏”之称的动力锂电池也遇上了前所未有的发展机遇。从历史来看,任何一个大的行业崛起,设备厂商均是直接受益者,电动车行业的前景一片大好,锂电设备行业亦是如此。伴随着市场的快速增长,国内锂电池设备行业将迎来爆发。2015年锂电生产设备的市场规模达到78亿元,2016年,行业市场规模达到133亿元,增加了55亿元,增长70.51%。

虽然行业取得了很大的进步,但是也存在这不少问题,如国内锂电装备行业中的多数企业尚未形成自己的知识产权战略,对自身知识产权的保护意识和维权意识淡漠。这一方面是由于新兴行业的不正规竞争,另一方面,是由于国内主要锂电池设备企业缺乏自己的关键核心技术。这种对自身知识产权保护意识淡薄,直接造成自身产品设备在推出市场后,被其他企业所仿制,有些小型企业甚至进行一比一的完全模仿,导致自己的产品市场流失,也导致了国内锂电池设备行业恶意竞争。但随着锂电池装备行业的技术发展,国内技术实力较强的设备生产企业对自身知识产权的保护意识正在增强。同时,目前国内锂电池设备制造行业中,企业规模都比较小,产品也单一,设备行业整体技术相对国外还比较落后,目前日本、韩国、德国、美国锂电池设备技术处于全球领先地位。锂电池设备的性能需要依据客户产品的生产工艺、以及材料、型号、质量要求等的变化而不断变化,并随之锂电池技术及性能的发展而发展,目前国内还未建立统一的标准,而这些因素都使得我国国内锂电池设备目前还是处于一个核心技术不够成熟、性能不够稳定的水平,国内大多数锂电池设备制造企业还处于学习和模仿国外先进技术的发展阶段,关键技术环节还需要进一步突破。

因此,锂电设备未来发展方向是结合安全、便利操作、低能耗、绿色环保的政策要求和高效、高稳定性、高精密度设备要求,并朝着信息化、自动化、智能化的趋势发展。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国锂电设备行业市场行情监测及未来趋势研判报告

《2025-2031年中国锂电设备行业市场行情监测及未来趋势研判报告 》共八章,包含中国锂电设备产业链结构及全产业链布局状况研究,中国锂电设备行业重点企业布局案例研究,中国锂电设备行业市场及投资战略规划策略建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2025年中国锂电设备行业产业链图谱、市场规模、竞争格局及发展趋势研判:海外市场应用需求广阔,国产锂电设备占有率持续提升[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)

![2023年中国锂电设备行业现状分析:锂电池产能迅速扩张,推动锂电设备需求增加[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2022年中国锂电设备行业重点企业对比分析:行业保持高景气度,企业营收大幅提升[图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)