一、宠物食品空间蓝海,多元驱动行业爆发

(一)概览:宠物产业链日趋完善,宠食必选赛道优良

中国宠物行业的发展始于20世纪90年代初,随着养殖宠物法规放开以及中国小动物保护协会获批成立,中国宠物行业迎来发展机遇。经过近三十年的发展,我国宠物行业已形成覆盖宠物生老病死、衣食住行的完整产业链,主要包括上游的宠物销售、中游的宠物商品和下游的宠物服务交易。其中,宠物销售交易包括宠物繁殖及活体交易;宠物商品主要包括宠物食品、宠物用品和宠物医疗用品;宠物服务主要包括宠物医疗、美容和宠物训练等。

国内宠物行业产业链梳理

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国宠物行业市场分析调研及发展趋势研究报告》

相比于发达国家百余年的发展史,我国宠物行业起步较晚,目前正处于高速成长期。根据《中国宠物行业白皮书》统计,2018年我国宠物市场规模较上年增长27.46%,在国内社零增速整体下滑的行情下依旧保持较高增速。其中宠物食品是宠物行业占比最大的板块,占比约为55%。宠物食品具有消费必需品、使用高频次、贯穿宠物整个生命周期等主要特质,相较于其他品类而言,具备明显的赛道优势与抗周期能力。

(二)规模:宠食空间仍未触顶,渗透率低扩张可期

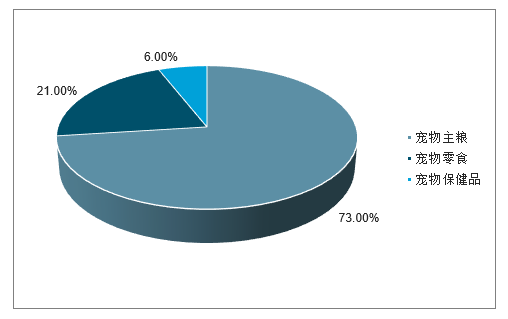

宠物食品产业主要分为宠物主粮、零食和保健用品三大品类。宠物主粮是专门针对宠物营养需求设计的商业产品,可用于替代自制宠粮或剩饭剩菜喂养,是宠物消费中的刚需产品,并且占据最大比例;宠物零食可作为主粮的有利补充,其口味更佳,并具有刺激食欲、护齿健体和增进感情等辅助功效;宠物保健品则是根据宠物的特定营养需求调制的有针对性的营养品。随着消费升级和宠物地位的提升,宠物零食和保健品在宠物食品消费结构中占比逐步增加。数据显示,2018年全国宠物食品市场规模约为260亿。行业结构方面,根据统计,主粮、零食和保健品占比分别为73%,21%和6%。

2018年国内宠物食品消费结构

数据来源:公开资料整理

市场渗透率提升空间仍大,奠定行业扩张基础。目前中国卡路里转换率较低(宠物一生所摄入的能量中,由专业宠物食品提供的能量所占的比重),2018年仅为22%。相比之下,该指标在美国、英国已超过90%,泰国也已达到50%-60%的水平。同时,中国人均拥有宠物数量和宠食消费额都处于较低水平,存在较大的上升预期。随着中国经济和社会环境的不断发展,未来中国宠物食品的渗透率有巨大的提升空间,国内宠物食品市场规模增长可期。

中国人均宠物、宠物食品消费额存在较大的上升预期

- | 国家人均宠物(只) | 人均宠物食品消费(元)(2015) | 卡路里转换率 |

中国 | 0.06 | 4.0 | 22% |

美国 | 0.58 | 634.8 | 95%-100% |

英国 | 0.31 | 511.1 | 90% |

韩国 | 0.13 | 85.7 | - |

泰国 | 0.15 | 66.6 | 50%-60% |

数据来源:公开资料整理

(三)增速:电商助推增势如虹,国内品牌发力迅猛

根据统计,2005-2013年我国宠物食品行业保持10%左右的稳定增长;2014年-2018年,国内宠物食品行业进入发展的快车道,近5年复合增速高达36.7%,远超美国、欧洲及日本等地区。

2013年之前,宠物食品行业规模平稳增长,动力主要来自海外品牌自1993年进入中国市场后深耕市场,普及“科学养宠”观念,但因渠道下沉受限导致行业增速长期较缓;

2014-2017年,宠物食品规模呈现爆发式增长,主要源于2014年电商宠食经济爆发,线上渠道全面铺开,同时宠物食品借助互联网迅速进入消费者视野,进而带动线下规模于15年之后大幅增长;

2018年因社零整体增长承压,宠物食品行业增速随之放缓,但仍保持在30%以上。从国内外经验来看,即使在2008年全球经济危机时期,美、韩、中等国的宠物食品市场依旧可以保持稳定增速,体现出宠物食品消费的刚性需求所带来的较强抗周期能力。

- | 年份 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 |

- | 增长率(%) | 9.4 | 10.5 | 10.8 | 11.2 | 26.3 | 32.7 | 45.0 | 36.7 | 32.9 |

增长率按线上线下分拆 | 线上销售贡献率 | 1.0 | 2.3 | 3.6 | 5.1 | 18.3 | 18.9 | 22.9 | 20.4 | 18.1 |

- | 线下销售贡献率 | 8.3 | 8.2 | 7.2 | 6.1 | 8.0 | 13.8 | 22.1 | 16.2 | 14.8 |

增长率按国内外品牌分拆 | 国内品牌贡献率 | 2.6 | 3.1 | 6.1 | 9.0 | 7.1 | 13.3 | 17.0 | 21.3 | - |

- | 国外品牌贡献率 | 9.3 | 8.8 | 8.9 | 9.4 | 10.4 | 10.9 | 12.9 | 15.3 | - |

数据来源:公开资料整理

国内品牌增速超过国外品牌,替代趋势明显。国际品牌在进入中国后深耕线下渠道,在线下宠物食品市场占据绝对优势;但随着线上渠道的占比持续提升以及总体规模高速增长,宠物食品行业迎来洗牌机会,国产品牌得以借助电商崛起。2013至2017年中国宠物食品行业中国外品牌占比逐渐下滑,国内品牌占比稳步上升。

零食市场增速强劲。由于国外知名品牌主打宠物主食产品,宠物零食市场集中度较低,国产品牌进入壁垒小。由于宠物在家庭中扮演的角色愈发重要,宠物主人也更加关注宠物的娱乐与营养需求,使得宠物零食市场近年来获得了更高的增长率。

(四)驱动:理念普及渠道发力,客群年轻政策护航

1、科学育宠理念从无到有,巨头耕耘助力行业爆发

专业宠物食品营养更加均衡,也更符合宠物体质需求。根据专业研究,因宠物身体构造与人存在差异,剩饭菜喂养有极大几率对宠物造成伤害。从世界宠业发展来看,专业宠食替代剩饭剩菜是行业发展的必然趋势。

但“好产品”向“好市场”的转换需要“科学育宠”理念的普及与消费者培养。上世纪90年代初,玛氏、雀巢等世界巨头逐步进入中国开拓市场,不仅将国外发展已相对成熟的各类宠物食品带入国内,而且致力于消费者教育,从零开始普及科学育宠等相关知识。经过国外品牌多年深耕,目前中国卡路里转换率平均水平为22%,使用专业宠食在发达城市人群中已形成共识。海外巨头的持续耕耘,为近年宠食行业爆发铺平道路。

宠食产品矩阵渐完善,具备爆发条件。目前国内宠物食品分类已十分细化。宠物主粮主要对应有干粮和湿粮两种形态,同时能够按年龄、体型、品种和功能进行细分,例如按功能划分有绝育猫粮、户外猫粮等。宠物零食可以分为功能型和情感型,功能型零食有清洁牙齿、补钙亮毛等作用,情感型则主要用于增进与宠物感情或作为培训奖励等。宠物保健品按不同功效可分为补钙强骨、调理肠胃、美毛美肤等。

同时宠物食品加工技术日趋成熟,产品品质不断提高。目前,宠物工艺不仅满足于宠物营养性、适口性和消化吸收性等需求,同时在原料上日益健康化。例如,主粮由传统加工粮向天然粮、无谷粮转变。天然粮由天然食材制作,不含化学合成产品及各种添加剂,其高蛋白、低脂肪的特性更符合宠物需求;无谷粮使用肉类和果蔬替代谷物提供宠物所需能量,避免了宠物因食用谷物引起的过敏、肠胃不适等健康问题。

2、消费群体年轻化,意愿与能力齐备

根据《中国宠物行业白皮书》,宠物市场消费主力军为80、90后,客群主体趋于年轻化;高学历者、女性占比过半。年轻群体有消费意愿更强、使用网络更多、更能接受新观念等特点。根据《90后消费者行为分析》,泛90后(1985-1995年出生)的消费意愿和消费信心指数都要明显高于总体水平,且增速不断加快。此外,80、90后群体在互联网环境中成长,更容易接触到各种信息并接受新的观念,因此“科学育宠”观念在这一群体中更易传播。

宠物食品消费年轻化趋势显著,泛90后群体消费意愿较高

- | 消费群体变化: | 80后 | 90后 | 本科及以上女性 |

2016年 | 54% | 19% | 60% | 66% |

2017年 | 32% | 41% | 54% | 56% |

2018年 | 32% | 48% | 58% | - |

数据来源:公开资料整理

3、渠道;电商击碎购买障碍,线下渠道持续扩张

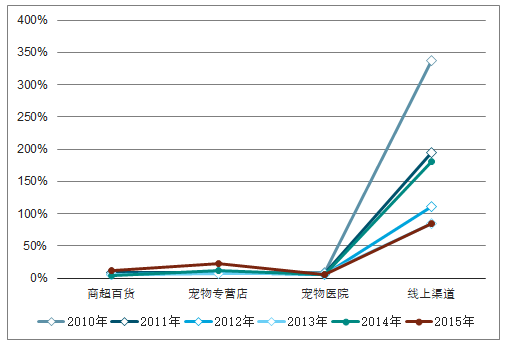

从宠物食品渠道分布来看,2014年以来电商发展迅猛,2013-2018年复合增速高达82%,同时份额快速提升,由2010年的1%增至2018年的45%。

线上渠道的普及直击消费者购买宠物食品的痛点,击碎购买障碍。线上渠道打破了地域限制,提供了丰富的宠物食品品类,使消费者可以方便、快捷地触及之前受渠道所限而无法购买的品类,从而迅速成为养宠人群主要的消费渠道。2014年起,线上渠道销售额占比大幅提升,至2018年线上份额已达到45.4%。2015年已有74%的宠物主人会通过淘宝/京东等综合电商平台消费。

2010-2018年电商渠道呈爆发式增长

- | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 |

实体零售 | 91% | 90% | 89% | 86% | 82% | 71% | 64% | 56% | 49% | 44% |

杂货零售商 | 31% | 31% | 30% | 29% | 27% | 22% | 19% | 15% | 12% | 10% |

专业宠物商店 | 61% | 60% | 59% | 58% | 55% | 49% | 45% | 41% | 38% | 34% |

网络零售 | 0% | 1% | 3% | 6% | 10% | 23% | 31% | 37% | 42% | 45% |

同比增速(%) | - | 337.4% | 194.7% | 111.2% | 84.1% | 181.4% | 84.0% | 73.3% | 54.6% | 42.9% |

兽医诊所(非零售渠道) | 9% | 9% | 8% | 8% | 8% | 6% | 5% | 7% | 9% | 11% |

合计 | 100% | 100% | 100% | 100% | 100% | 100% | 100% | 100% | 100% | 100% |

数据来源:公开资料整理

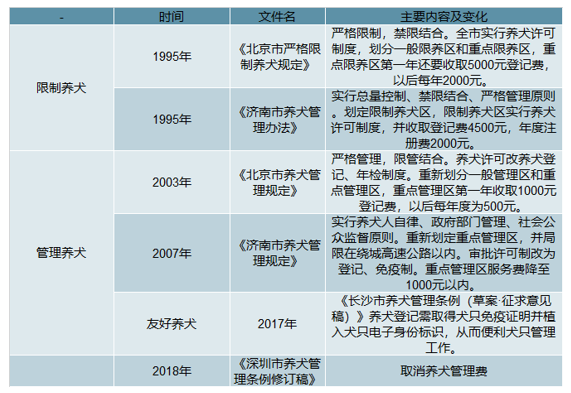

4、政策:犬只管理由堵变疏,监管完善促进行业发展,进口趋严利好国产

犬只管理政策由“堵”变“疏”,20世纪90年代,国家及各地政府制定强硬政策限制养犬,行业发展严重受阻。21世纪初,犬只管理政策由“限制”转向“管理”,取消过往高昂的管理费,引导宠物主人登记管理,规范养犬免疫等工作。政策转向体现出国家对宠物行业的开放态度,利好行业长期发展。

1995-2018年养宠政策阶段变化梳理

数据来源:公开资料整理

宠物食品监管政策的不断完善,规范竞争,利好龙头。2018年农业农村部出台《宠物饲料管理办法》,系国内首个宠物食品管理规范,标志着中国宠物食品业正式进入规范化发展期。此前,宠物食品均归入饲料进行管理,缺乏有效的监管法规。监管趋严将逐步清散中小作坊等落后产能,市场中长期鱼龙混杂的状况有望缓解,中宠、佩蒂等国内老牌优质厂商有望直接受益。

2012-2018年中国宠物食品行业相关政策梳理

数据来源:公开资料整理

进口趋严利好国产。(1)中国对进口宠物食品实施严格的准入及产品登记制度,国外宠物食品企业进入门槛高。例如与化妆品行业对比,进口宠物食品审批更严、时长更长、税率更高,导致目前宠物食品仅有来自17个国家或地区的企业获得准入资格,而化妆品则有来自百余个国家或地区的产品可以进口。(2)2018年新规出台后,中国消费者将不能通过跨境电子商务购买未登记的宠物食品,也禁止邮寄或携带的动物源性宠物食品入境。非正规国外宠物食品进入国内市场日趋困难,将有利于本土宠物食品生产商发展壮大。

宠物食品与化妆品进口限制情况对比

- | 宠物食品 | 化妆品进口 |

审批制度准 | 入登记制度 | 申报审核制度 |

进口所需资质 | 通过海关总署GACC准入要求 | 取得国家食品药品监督管理局批准取得农村农业部MOA登记 |

申请发起方式出 | 口国的饲料主管部门向中国海关总署推荐 | 厂商或代理商自行向国家食品药品监督管理局申报 |

申请所需时长 | 一年以上 | 6个月左右 |

资质有效 | 期5年 | 4年 |

进口关税 | 进口最惠国税率15% | 平均税率2.9% |

数据来源:公开资料整理

二、五维透视行业格局,国产品牌崛起有望

(一)阶段维度:增量竞争红利充足,国产崛起正当时

对全球宠食行业进行系统梳理,可将其大致分为三个阶段。第一阶段,导入期,消费者初步接受宠食教育,专业、精细化宠物食品开始进入市场;第二阶段,成长期。随着宠食产品线的完善以及销售渠道的下沉,行业迈入高速增长轨道,渗透率与人均宠食消费额快速提升;第三阶段,成熟期,宠物数量和宠食消费趋于饱和,行业竞争加剧,资本开始整合,增速放缓。

经过关键数据对比,中国正处于导入期向成长期的过渡阶段。从增速上看,中国宠食行业近5年复合增长率高达34.6%,而已处成熟期的美国、日本放缓至10%以下,韩国方面正逐步向成熟期过渡,增速于近年间趋缓。从人均宠物食品消费额、兽医数量、宠物医院数量、卡路里转换率对比看,中国较成熟市场存在巨大的上升空间,行业格局属增量市场蓝海竞争,赛道优良。

阶段维度的竞争格局上,本土品牌有望充分受益成长期行业红利,提升市场占有率。(1)成长期市场中,头部品牌因先发优势集中度较高,但随着新玩家入场而逐步被分流,典型如中国;(2)成熟期市场中,头部品牌在存量市场依托规模优势及兼并收购,市占率由低位小幅提升,并逐步趋于稳定,典型如美国与日本。因此判断:正处成长期的国内市场将给予本土品牌绝佳的增量竞争格局。近年来,优秀的国产品牌动能强劲,竞争力显著提高。比瑞吉市占率由2012年的6.1%提升3.4pct至9.5%,伯纳天纯由0.8%提升2pct至2.8%,与此对应,海外第一龙头玛氏在14年行业暴增后不断遭遇分流,市占率由14年的39.3%下降8.6pct至30.7%。

线上格局方面,本土品牌表现更加亮眼。线上格局较为分散。根据2017年产业白皮书,淘宝、天猫各宠食CR5均不足20%,头部品牌市占率较为接近。目前线上渠道的覆盖面广泛、进驻门槛低,龙头品牌尚未形成整合之势,麦富迪、疯狂的小狗、顽皮等本土优质品牌已能凭借性价比与营销优势,逐渐在线上立足脚跟,与皇家、伟嘉等海外大牌分庭抗礼。

(二)壁垒维度:宠食顾客忠诚度较低,护城河浅利于破局

国内宠物行业的竞争门槛较低,本土制造技术已完善。一方面宠物食品制作工艺与家电、化妆品等其他消费品相比较为简单,通常经过原料投放、粉碎、重复搅拌混合、烘干即可制作出适口性较强的宠物干粮与零食;另一方面,我国宠物食品行业正处于专业化与规模化发展的初期,早年间国内缺少明确的宠物食品生产标准,以中宠、佩蒂为代表的优秀本土品牌勤奋耕耘,逐渐积累起完善的生产技术体系,特别在零食领域,已具备与发达国家匹敌的制造能力。

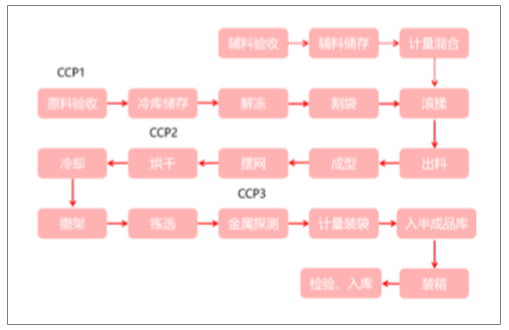

宠物零食(肉干类)生产工艺流程

数据来源:公开资料整理

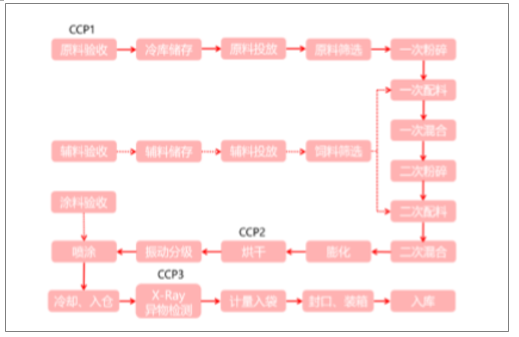

宠物干粮的生产工艺流程

数据来源:公开资料整理

本土品牌较发达国家的差距主要体现在营养配比与定制化研发,我国宠物食品行业起步较晚,众多企业仍处于作坊式向工厂化转型过渡时期,基础研究薄弱,使得国内厂商的注意力重点放在宠物食品适口性、外形结构及包装上,而对宠物食品专业营养配比的研发目前尚不及发达国家深入。(例如,海外龙头产品可根据宠物的年龄、品种定制食品营养成分、形状;如专门针对运动量大的专业犬等)。

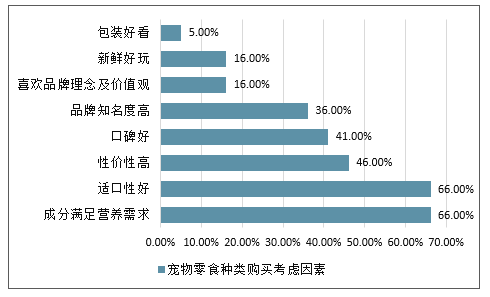

但同时也要注意到,我国正处于专业宠食的普及初期。大众消费者在购买、推荐时通常注重宠物的试吃效果,只要适口性强,满足基本的营养需求,消费者便有意愿去重复购买。根据宠物白皮书所做的消费者调查,目前国内消费者更重视产品的营养丰富、适口性与性价比,而对品牌知名度与价值观要求较弱。因此国产品牌在发展早期,通过合理宣传,配合较强的产品性价比,便能在市场中打造独特竞争力并获取相应的市场份额。

宠物主粮种类购买考虑因素

数据来源:公开资料整理

宠物零食种类购买考虑因素

数据来源:公开资料整理

从产品价格看,根据天猫销量榜头部数据,国产中、低端品牌相比海外品牌具备较强的性价比优势。本土开饭乐、麦富迪等中端价格较海外同类产品低约30%-40%,好之味、Happy100等低端品牌较海外低约40%-50%。

目前国内宠食消费者以年轻人为主,经济实力与消费能力有限,对国产品牌中主打高性价比的品类构成利好。

国产品牌在中低端产品层具备性价比优势

数据来源:公开资料整理

(三)产品维度:零食赛道基础均优质,主粮份额高仍需突破

从产品角度看,主粮占比高,零食正兴起。宠物主粮于19世纪诞生,发展时间长,目前占据宠物食品市场的主要份额。宠物零食市场近年来开始兴起,正逐渐发展成为较大规模的独立市场。相比宠物主粮,宠物零食市场集中度低,格局较为分散,市场潜力与进入空间更大。

从生产角度看,主粮海外巨头占优,零食生产国内领先。宠物主粮与零食在原材料、配方及加工方式上均存在较大差异,这种差异同样映射到宠食产业链的国际分工之中。具体来看:宠物主粮产量大、工艺流程相似度高,适合机械化、自动化生产。美国、欧洲等地区主粮发展时间长,依靠先进的生产设备及工艺获得了较强的规模效益与成本优势,市场份额主要被大的国际品牌商所占据。

相反,宠物零食品类多元,工艺流程不一,需要较多的人工操作环节。与发达国家相比,国内企业具有明显的原材料及人工成本优势,并长期通过ODM/OEM模式与国外品牌商合作。中宠、佩蒂等国内优秀企业均通过美国FDA注册(全球最严标准),并已拥有10余年海外代工经验,生产体系完备,部分细分领域已做到全球领先。例如,佩蒂咬胶目前已更新至第5代产品,而美国目前仍停留在第3代。

产品维度总结来看,首先,宠物零食适宜本土品牌深耕突破,零食品类增长快速,同时国内优质企业凭借多年代工已具备相对优势,从赛道与基础上均适合本土品牌破局。其次,宠物主粮仍需布局,原因在于:1、主粮、零食多元布局可满足不同消费者的细分需求,提高公司整体市占率,熨平波动风险;2、主粮作为宠食消费必需品,在长期仍将占据大量份额,专攻零食空间受限;3、受原材料及成本影响,主粮毛利率高于零食,盈利空间更大。以中宠为例,其零食毛利率在15%-25%之间,而主粮则高于40%;4、泰国、越南等新兴经济体正逐渐加入到国际市场竞争中,新兴国家人工成本低廉,有望承接低端产业链转移,对本土宠食公司造成冲击。目前国内公司正进行生产线技改,旨在提升生产的自动化程度,巩固生产竞争力。

(四)渠道维度:电商低门槛利好本土,线下重服务前景广阔

1、宠物食品渠道综述:线上销售终成一极,医院、专营店重返高增

目前宠物食品销售渠道主要包括商超百货、宠物专营店、宠物医院和线上渠道。商超百货渠道指依托于大型商超的宠食货架、专柜等,如沃尔玛、家乐福,具备营业面积大、客流量大而稳定、以面向大众消费为主等特点。宠物专营店通常采用多品牌代理销售模式,代理品牌以中高端为主,目标客户精准。以宠物家、宠宠熊、酷迪宠物等为区域性代表,目前仍未产生具有全国影响力的专营店品牌。宠物医院渠道是挂靠在专业宠物医院下的销售平台,从业人员专业性强,科学性高,销售品种以处方粮、中高端产品为主;线上渠道既包括天猫等大型电商平台,同时辅以波奇、E宠等专业宠物用品销售平台,线上平台产品种类多元、支付和运送便捷、用户粘性较高。

宠物食品销售渠道一览表

宠食渠道种类 | 特点 | 代表 | 品牌类别 |

商超百货 | 依托大型商超、营业面积大客流量大而稳定,消费者信赖度高 | 家乐福、沃尔玛、华联、大润发、卜蜂莲花等 | 门槛较高,品牌需要具有一定的品牌知名度、用户忠诚度。 |

宠物专营店 | 目标用户精准、推广成本合理 | 宠物家、宠宠熊、酷迪宠物等 | 以中高端为主,对品牌知名度、品质保障要求较高。 |

宠物医院 | 专业性强、经营面积大 | 瑞派、瑞鹏、美联众合等 | 处方粮、中高端品牌产品 |

线上渠道 | 流量大、增速高、便捷性高、体验性弱;进驻门槛低,市场竞争压力较大 | 京东、天猫等大型电商平台、波奇网、E宠网、狗民网等专业平台 | 进驻门槛较低,品种多样,高、中、低端均有覆盖 |

数据来源:公开资料整理

从宠物食品渠道发展变迁来看,商超百货及宠物专营店曾长期作为高端及大众宠物用品的销售主体。早期国内除北京、上海等主要发达城市外,广大地区仍普遍采用剩饭菜喂养宠物。90年代早期国际知名品牌进驻中国市场时,通常采用代理商经营分销,将其品牌产品入驻发达城市宠物店、商超进行销售。

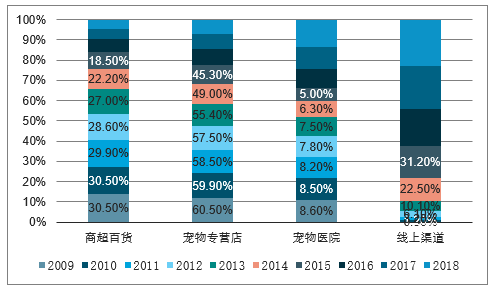

2009年后,随着电商红利的持续爆发,宠物用品渠道呈现出了新的特点,一是电商持续挤压线下渠道份额。2009-2018年宠物食品线上渠道占比由0.3%迅速跃升至45.4%,并于2017年逆转专营店成为宠食销售第一大渠道;同时商超、专营店虽仍保持中高速增长,但份额分别由2009年的30.6%、60.5%压缩至2018年的9.8%及34.3%。

二是伴随着电商带动,2016起线下渠道重新焕发活力。电商宠食的丰富发展极大地扭转了多数消费者难以触及宠食的痛点,提高了宠食消费的便捷性,加速了中国宠物消费者宠食习惯的养成。再次带动下,专营店、宠物医院等传统线下渠道分别于2015、16年接连恢复高增。宠物专营店与宠物医院销售近3年均实现高双位数增长。

2009-2018年中国宠食渠道份额变化图

数据来源:公开资料整理

2010-2018年宠食渠道历年增速一览表

数据来源:公开资料整理

电商渠道的蓬勃兴起,打破了传统渠道的垄断性优势,将为本土品牌的崛起提供新机遇。第一,本土品牌熟悉国内消费环境与消费者的消费偏好,可实施更加精准的电商策略;第二,本土品牌可充分利用距离优势、借助于线上社群特性打造口碑,提升品牌知名度和信任度;第三,较国际品牌,本土可以实现与电商更默契的配合,扭转原先因渠道限制而难以拓展中高端客户群体的劣势。

与国内相反,国际品牌线上布局稍显迟缓,一方面国际大牌为避免品牌形象受损而相对谨慎;另一方面,海外宠食电商发展不及国内,2017年美国宠食线上销售占比仅为8.4%,受此影响,海外品牌普遍缺乏电商营销经验,因而在线上布局亦步亦趋。因此本土品牌在电商红利中获益更大,从而在近年间市场份额大幅提升。

同时线下建设,也应有所侧重。宠食行业消费者与使用者分属不同个体,同时重视服务体验,这点与母婴行业高度类似。对标近年婴童体验店的蓬勃发展,线下宠物店同样具备广阔的发展空间。在14年电商红利带动下,线下宠物消费随即复苏,并呈现出由一线城市向二、三线城市蔓延的趋势。实体渠道除商品销售外,还可提供宠粮试吃、洗澡美容、教育训练等附加服务,这些仍然是线上渠道所无法替代的优势。放弃线下将面临失去大量中高端客户,获取高增值服务的上升机会。目前国内中宠、佩蒂,包括网红品牌疯狂的小狗纷纷在核心城市设立宠物体验店,发挥辐射效应,开拓线下市场。

(五)营销维度:数字化营销四两拨千斤,低成本口碑抗衡国际巨头

宠食行业发展处于导入期与成长期之间,品牌认知度与忠诚度较弱。同时因其带有一定程度的专业性,宠食消费者在选择时往往经历被推荐、接受建议、尝试、模仿等过程,这共同决定了本土品牌商可以通过有效的营销手段打造品牌形象、提升知名度从而促进销售,扩大市场份额。在与海外巨头抗衡的竞争格局中,“营销先行”是非常关键的胜负手,近年本土品牌崛起的重要推手之一即是加大营销投入,多元化营销初步显效。

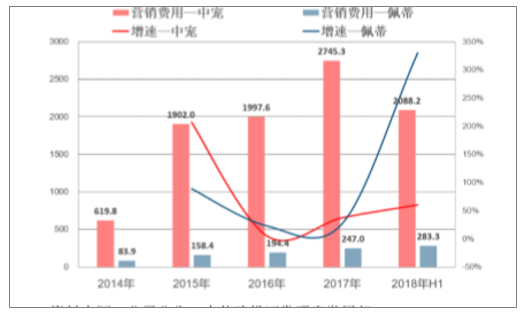

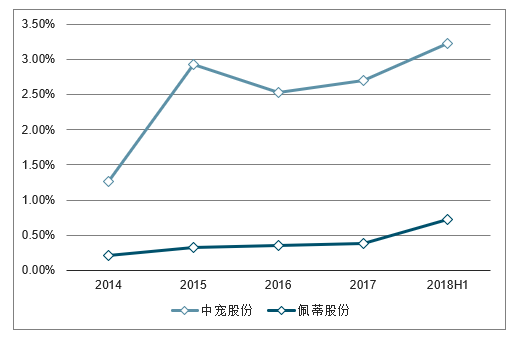

近年来,以中宠、佩蒂为代表的本土宠食企业在发展自有品牌的同时,纷纷加大在国内市场的营销力度。从营销费用来看,2014-2017年中宠股份营销费用由0.06亿元增至0.27亿元,CAGR达64.2%,2018H1营销支出0.21亿元,同增60.2%;佩蒂股份自有品牌脚步较缓,营销费用由83.9万元增至247万元,CAGR为43.3%,2018H1营销支出283.3亿元,同比高增330.2%。

2014-2018H1中宠、佩蒂营销费用及增速(万元)

数据来源:公开资料整理

2014-2018H1中宠、佩蒂营销费用率稳步上升

数据来源:公开资料整理

营销手段上,互联网,数字化营销为本土品牌提供超车机遇。第一,传统电视广告性价较低,这源于目前国内养宠人士仍属小众,叠加使用专业狗粮的消费者占比更低,因此使用电视广告尽管对消费者教育与习惯培育有所助力,但带来的收益预计仍难以弥补其所耗费的巨额投入。即便财力充裕的玛氏、雀巢也并未大幅涉足电视广告。因此,与海外化妆品巨头依靠电视广告提升溢价不同,宠食行业特性削弱了海外巨头的营销手段。

第二,线上精准度高,无边界宣传的特性大幅降低国内品牌的营销成本,尤其是面向高端消费者的营销门槛得以下降。在近年来短视频、直播遍地开花的背景下,本土品牌可以摆脱对电视广告、明星赞助等高成本营销的桎梏,拥抱数字化营销,选择短视频策划、直播互动、KOL产品测评及新媒体拼团作为切入点,加大曝光时间和话题效果,对于渗透率较低的低线城市影响力尤为显著。

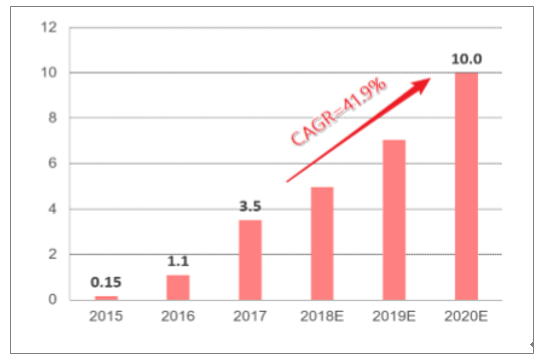

以近期销售火爆的疯狂的小狗为例,成立于2014年,品牌仅用两年便实现销售破亿,2017年销售额翻两番至3.5亿元,一度成为业内话题。疯狂的小狗作为典型互联网品牌,产品依靠代工并不占优,其销售高增背后依靠的便是出色的营销。精准定位“养宠新人”,深耕年轻化营销,公众号互动频繁,话题度高,依靠领跑业界的营销功底,疯狂的小狗成为近年的一匹黑马。以小见大,在宠食普及推广期的大背景下,本土品牌以高性价比产品为基,发力营销提供知名度,同样能够突破龙头壁垒,提高自身品牌的市场占有率。

“疯狂的小狗”借优质营销爆发增长(亿元)

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国宠物行业市场深度分析及未来趋势预测报告

《2025-2031年中国宠物行业市场深度分析及未来趋势预测报告》共十五章,包含宠物行业投资风险预警,宠物行业发展趋势分析,宠物企业管理策略建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询