最近十年,全球甲醇产能不断增加,2005年只有4495万吨,2015年1.22亿吨,年复合增速为10%,产量达到8049万吨,而开工率仅有66%。在北美页岩气和中国煤化工产业的快速发展下,世界甲醇产能继续保持高速增长,预计到2020年,将增至1.78亿吨/年,其中70%以上的产能增量来自北美和东北亚地区。产能排名前十的主产国甲醇产能占全球总产能的97%。

2016年全球甲醇生产主产国前10名(万吨)

国家 | 产能 | 占比 |

中国 | 7124.6 | 58.34% |

沙特 | 694 | 5.68% |

特立尼达和多巴哥 | 639 | 5.23% |

俄罗斯 | 531.4 | 4.35% |

伊朗 | 508 | 4.16% |

美国 | 385.1 | 3.15% |

新西兰 | 250 | 2.05% |

委内瑞拉 | 246 | 2.01% |

马来西亚 | 242.7 | 1.99% |

阿曼 | 210 | 1.72% |

数据来源:公开资料整理

相关报告:智研咨询发布的《2018-2024年中国甲醇行业分析与投资决策咨询报告》

2010年,全球甲醇需求量为4900万吨,到2021年需求量将超过9500万吨。届时中国将拥有世界甲醇生产能力的54%,以及全球产量的46%。中国是全球最大的甲醇产销国,并且甲醇产能在全球的比重也逐渐增大。全球前十名的甲醇生产企业中国占据五个席位,中国已经成为全球甲醇市场的主导力量。中国的巨额需求量是全球甲醇需求变动的核心变量,中国甲醇价格在可预测的未来都将是全球甲醇价格的指向标。

截止2016年,甲醇供需缺口近900万吨,且仍处扩大的趋势。

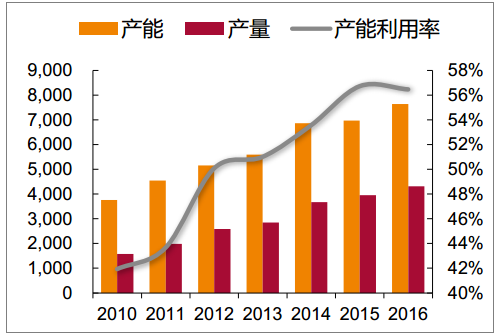

我国甲醇产销情况(万吨)

数据来源:公开资料整理

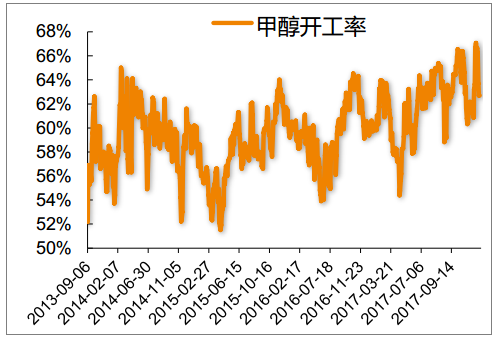

在传统下游稳定开工的支撑下,国内甲醇需求稳定增长,甲醇供应也维持增长之势。2016年全国甲醇总产能达到7638.5万吨,总产量达到4313.6万吨,产能利用率为56.47%,虽然产能利用率不断提升,但仍有很大增长空间。开工率方面,截止11月23日,国内甲醇整体装置开工率为62.69%,处在震荡上行的趋势,景气度不断攀升。

甲醇产能利用率(万吨)

数据来源:公开资料整理

甲醇开工率

数据来源:公开资料整理

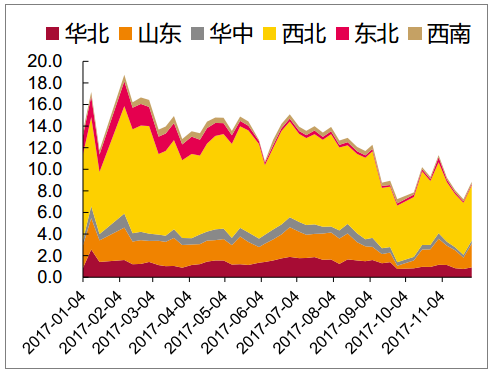

从地域分布来看,国内甲醇装置集中在华北、西北两地为主,2016年西北甲醇装置产能占到全国的35.5%,华北甲醇装置产能占到全国的29.6%,且新建装置也多集中在上述两地。2017年中国甲醇行业将继续新增460万吨的甲醇产能,届时中国甲醇年生产能力将达到8000多万吨。这些新建项目中,西北地区约210万吨,占比45.65%;山东地区230万吨,占比50%;华东地区20万吨,占比4.35%。

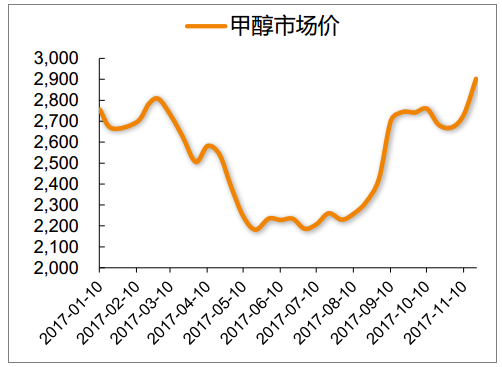

库存方面,2017年整体库存处在下行的趋势,尤其自9月份以来,库存大幅改善,目前较年初约有50%的改善。受益于库存改善,甲醇价格在8月份开始进入上涨通道。

国内甲醇库存情况(万吨)

数据来源:公开资料整理

国内甲醇市场价(元/吨)

数据来源:公开资料整理

MTO主导甲醇下游格局,甲醇燃料前景良好

甲醇产业链下游包括甲醛、二甲醚、醋酸、MTBE、甲醇汽油、MTO/MTP等。近年在中国出现了一个新兴和快速增长的甲醇应用行业——MTO技术路线生产轻烯烃。截止2016年12月,我国甲醇制烯烃产能共计920万吨/年,新增产能320万吨/年,为甲醇需求增长的最主要动力。截至2017年11月,中国已投产运行和试车成功的煤(甲醇)制烯烃装置共28套,形成总计1205万吨/年烯烃产能(未投入运行的MTP产能不计入)。2017年预计新增烯烃产能262万吨/年。未来几年,中国的甲醇需求预计将以年均7%的速度继续快增。

在过去短短4年时间,MTO已成为全球甲醇第二大终端应用。受中国市场需求强劲增长刺激,到2021年全球甲醇需求将从2010年的4900万吨增长至9500万吨,届时MTO用量将占全球甲醇总需求的20%。总体而言,未来几年随着中国MTO的发展,全球甲醇需求量仍然保持增长。

国内甲醇下游消费结构

数据来源:公开资料整理

国内甲醇应用的第二个主要方面是制作甲醇燃料,甲醇燃料是利用工业甲醇或燃料甲醇,加变性醇添加剂,与现有国标汽柴油(或组分油),按一定体积(或重量比)经严格科学工艺调配制成的一种新型清洁燃料。可替代汽柴油,用于各种机动车,锅灶炉使用。

我国正逐步提高甲醇及其衍生物在汽油及液化石油气(LPG)中的应用。自本世纪初以来,国内甲醇燃料产品的消费量急剧上升,目前已超过50万桶/天。“十三五”期间,国内甲醇需求将会有较大的提升:甲醇燃料及甲醇(M85)汽油国家标准的出台,扩大了市场空间,预计未来汽油替代市场超过6500万吨/年的消费容量。

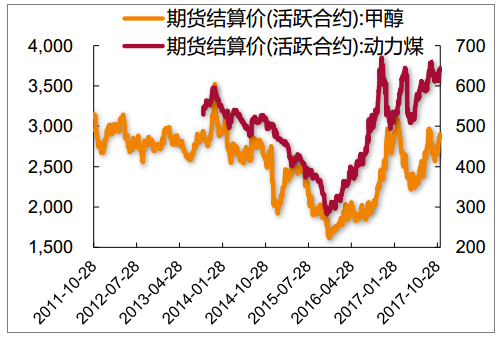

今年以来,动力煤现货价格一路上行,与去年年底相比涨幅将近一倍。供给相对紧张是推动甲醇价格上涨的主要原因,受库存偏低和运输瓶颈制约,未来一段时间,供给紧张局面不会有太大改变。进入10月以后,民用需求开启,下游化工用户也需要冬储,因此块煤需求较前期有明显提高,在资源供应偏紧的大环境下,无烟煤短期行情还是易涨难跌。原料价格坚挺使得甲醇成本抬升。从过去甲醇和上游煤炭、天然气价格来看,甲醇对于上游产品价格波动非常敏感。

甲醇与动力煤价格(元/吨)

数据来源:公开资料整理

甲醇(元/吨)与天然气(美元/百万英热)价格

数据来源:公开资料整理

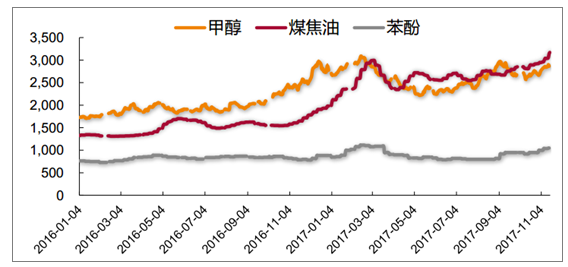

2017年前三季度,国内煤化工产品市场整体呈上扬态势,主要产品甲醇在2016末因原油上涨、成本走高及供需面支撑因素将市场价格推至上年内最高点,使2017年初甲醇市场处于一个较高的基数,市场价格整体高于上年。煤化工副产品主要包括:煤焦油、石脑油、苯酚等,与甲醇市场价格波动趋势大致相同。

甲醇期货结算价(元/吨)、煤焦油价格(元/吨)、苯酚价格(美元/吨)

数据来源:公开资料整理

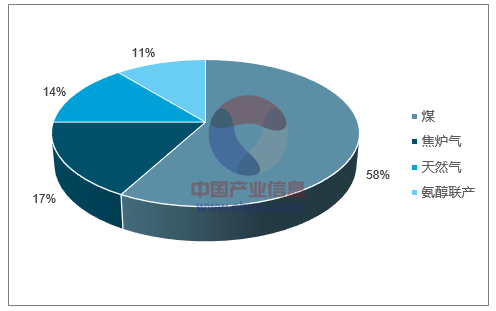

欧美国家主要采用天然气为原料生产甲醇,例如美国有90%以上的工艺来自于天然气,该工艺具备投资低、无污染的优点,且无需过多考虑副产物销路。但我国缺少廉价的天然气资源,而煤储量相对丰富,因此我国甲醇主要以煤炭作为原材料生产,煤制甲醇装置占比高达58%,天然气制甲醇装置仅占总产能的14%。

国内甲醇生产工艺路线比例

数据来源:公开资料整理

与天然气制甲醇的工艺相比,煤制甲醇更具有经济性,在天然气价格不断上涨的背景下,甲醇价格将有进一步提升,煤制甲醇工艺将持续收益。

煤制甲醇与天然气制甲醇成本对比

煤制甲醇 | |||

项目 | 单耗 | 单价 | 单位成本 |

原料煤(元/吨) | 2 | 80 | 160 |

冷却水(元/吨) | 338 | 0.2 | 67.6 |

电(元/度) | 257 | 0.4 | 102.8 |

蒸汽(元/吨) | 0.93 | 50 | 46.5 |

触煤及化学品(元/吨) | 46.4 | ||

人工 | 230 | ||

折旧及管理费 | 240.2 | ||

合计 | 893.5 | ||

天然气制甲醇 | |||

项目 | 单耗 | 单价 | 单位成本 |

天然气(元/方) | 1050 | 0.6 | 630 |

冷却水(元/吨) | 200 | 0.2 | 40 |

电(元/度) | 80 | 0.4 | 32 |

脱盐水(元/吨) | 5 | 3.5 | 17.5 |

触煤及化学品(元/吨) | 15 | ||

人工 | 4 | ||

折旧及管理费 | 212.6 | ||

合计 | 951.1 | ||

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国甲醇行业市场行情动态及竞争战略分析报告

《2025-2031年中国甲醇行业市场行情动态及竞争战略分析报告》共十一章, 包含2020-2024年中国甲醇行业优势企业运营分析,2025-2031年中国甲醇行业投资机会与风险,2025-2031年中国甲醇行业发展趋势与前景分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询