内容概要:近年来,我国药用包装材料行业也获得较好的发展,目前已涌现出一批具有综合竞争实力的大型企业集团,行业产值不断增长。2018年我国医药包装材料行业产值从2015年的828.1亿元增长至1134.7亿元,预计2023年我国医药包装材料行业产值有望从2018年的1134.7亿元增长至1465.1亿元。

关键词:医药包装材料市场规模、医药包装材料市场竞争格局、医药包装材料行业发展前景

一、定义及分类

药品包装材料是指用于制造包装容器、包装装潢、包装印刷、包装运输等满足产品包装要求所使用的材料,它即包括金属、塑料、玻璃、陶瓷、纸、竹本、野生蘑类、天然纤维、化学纤维、复合材料等主要包装材料,又包括涂料、粘合剂、捆扎带、装潢、印刷材料等辅助材料。药包材分类目录由国家药品监督管理局制定、公布。医药包装材料通常根据其特性、用途和制造材料等因素进行分类。药品包装材料按使用方式,药包材可分为I、Ⅱ、Ⅲ三类。

医药包装材料的选择通常取决于药物的性质、稳定性、保存条件、使用方式以及法规和法律要求等因素。不同类型的药物需要不同类型的包装材料以确保其质量和安全性。此外,药品包装也需要满足卫生、密封性和标签要求等医药行业的规定。

二、行业发展现状

随着我国健康体制不断完善及下游制药产业快速发展,为医药包装行业发展提供强劲动力,我国医药包装材料行业市场规模稳定增长,从2015年的790.2亿元增长到了2018年的1070.4亿元,预计2023年我国医药包装行业市场规模有望从2018年的1070.4亿元增长至1344.9亿元。

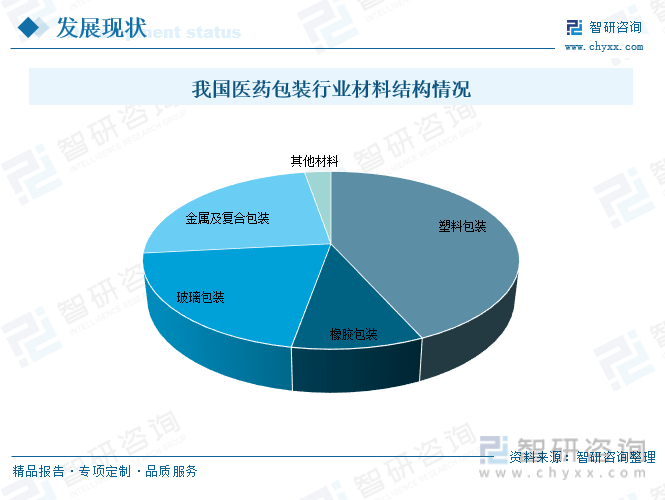

在我国医药包装材料行业市场中,塑料包装材料约占43.30%;玻璃包装材料约占20.50%;金属及复合包装材料约占24.00%;橡胶包装材料约占9.50%;其他包装材料约占2.70%。

近年来,我国药用包装材料行业也获得较好的发展。国内药用包装行业持续引进国外的先进技术,自身的生产和研发能力得到大幅提高,我国药包材行业已涌现出一批具有综合竞争实力的大型企业集团,行业产值不断增长。2018年我国医药包装材料行业产值从2015年的828.1亿元增长至1134.7亿元,预计2023年我国医药包装材料行业产值有望从2018年的1134.7亿元增长至1465.1亿元。

相关报告:智研咨询发布的《中国医药包装材料行业竞争战略分析及市场需求预测报告》

三、产业链

1、产业链结构

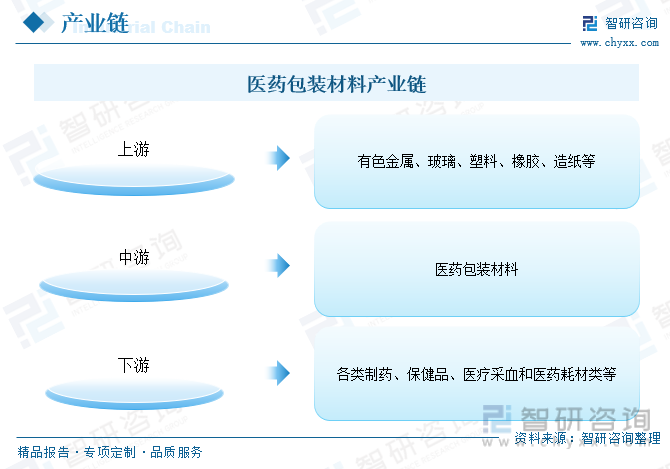

目前医药包装上游原材料行业主要包括有色金属、玻璃、塑料、橡胶、造纸等行业;对医药包装业有需求的下游主要为各类制药、保健品、医疗采血和医药耗材类等医药大健康产业。

2、上游-聚丙烯

随着高分子材料性能的深入挖掘,塑料材质的片剂药瓶逐步成为药品的重要包装形式,其常用的加工原料包括聚乙烯、聚丙烯和聚酯,其中,聚丙烯是耐高温性能比较好的一种高分子材料。

片剂作为众多药物剂型中占比较大的一类,随着相关部门就带量采购继续推进持续释放信号,国家带量采购工作进程的加快,从而带动药瓶的市场需求量,作为片剂剂型包装的原料料也将迎来发展机遇。

聚丙烯在片剂药瓶中也是应用占比较大的一类,近几年,我国聚丙烯产能近几年保持增长态势,2018年聚丙烯产能从2015年的2105万吨增长至2092万吨,2022年我国聚丙烯产能增长至3496万吨,预计2023年有望增长至3701万吨,保守估计下,2025年我国聚丙烯产能有望突破5000万吨。

3、下游-医药制造业

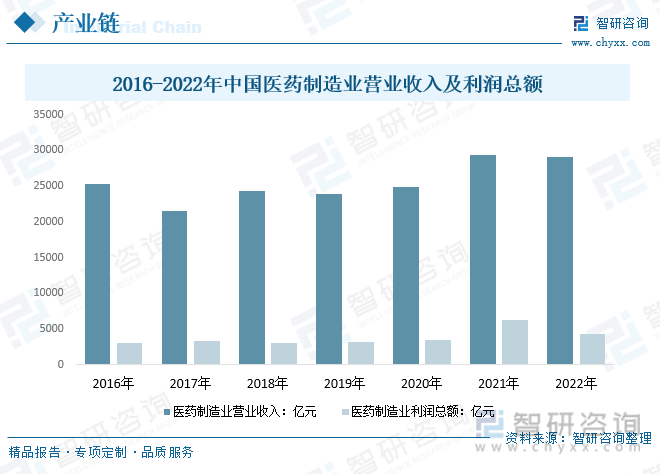

药用包装材料产业是医药工业的重要组成部分,而医药行业是我国国民经济的重要组成部分,是传统产业和现代产业相结合,一、二、三产业为一体的产业。近年来随着国家产业政策的支持和市场需求的持续拉动,我国医药制造产业规模高速稳定增长,2021年,中国医药制造业的营业收入为29288.5亿元,较上年增长17.83%;医药制造业实现利润总额6271.4亿元,较上年增加2764.7亿元,较上年增长78.84%;2022年我国医药制造业行业营业收入29111.4亿元,较上年增长-0.61%,累计利润总额4288.7亿元,较上年增长-31.61%。

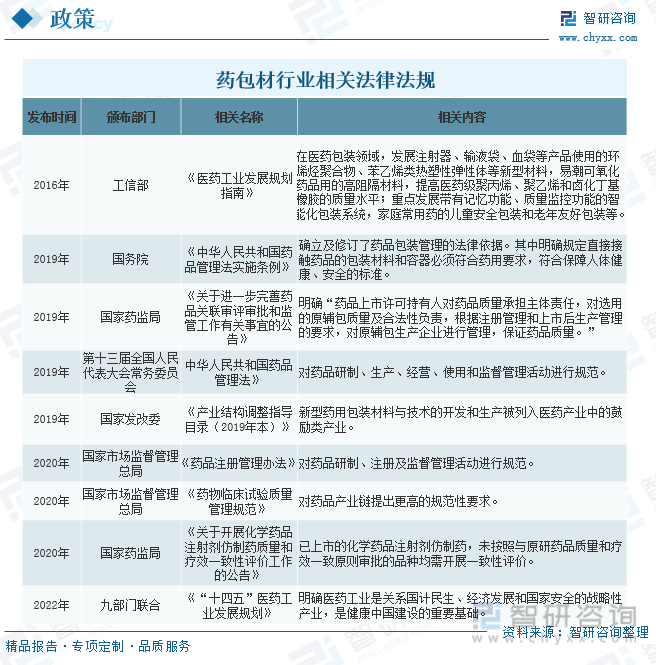

四、相关法律法规

国家药品监督管理部门对药包材的管理已历时二十多年。随着我国医药产业的快速发展,近年来国家针对药包材行业的监管明显开始不断加严,各地也都在不断加强对药包材行业的监管与抽查,各大制药企业、药包材生产企业、质检机构等都高度重视药包材质量,不断加强药包材规范化管理。

五、竞争格局

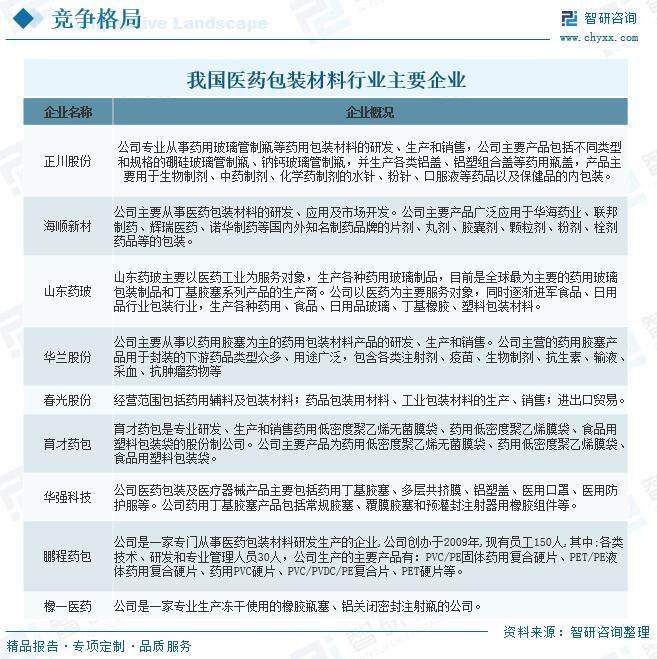

1、主要企业

目前我国医药包装材料行业企业数量上千家,相较于欧美等发达国家和地区,我国药用包装材料行业起步较晚,目前仍存在一定差距。但是随着近年来的持续发展,国内企业不断缩小与国际领先企业的水平差距,具备了一定的技术积累,未来也将具备良好的发展空间。

目前,我国医药包装材料行业主要企业有正川股份、海顺新材、山东药玻、华兰股份、春光股份、育才药包、华强科技、橡一医药、鹏程药包等等。

2、上市企业-正川股份

经过三十余年发展,正川股份现为行业内药用玻璃管制瓶细分行业的龙头企业之一。公司持续加强对药用玻璃管制瓶和药用瓶盖的研发投入,建立了较为完善的技术创新体系。公司通过引进国外先进设备和技术,并进行自主升级研发,实现中硼玻管稳定量产,公司“自产中硼玻管-中硼制瓶”的一体化优势得到充分凸显。

2022年正川股份硼硅玻璃管制瓶营业收入4.33亿元,营业成本3.27亿元,毛利率24.65%;钠钙玻璃管制瓶营业收入2.67亿元,营业成本2.24亿元,毛利率16.31%;瓶盖营业收入0.89亿元,营业成本0.76亿元,瓶盖毛利率14.96%。

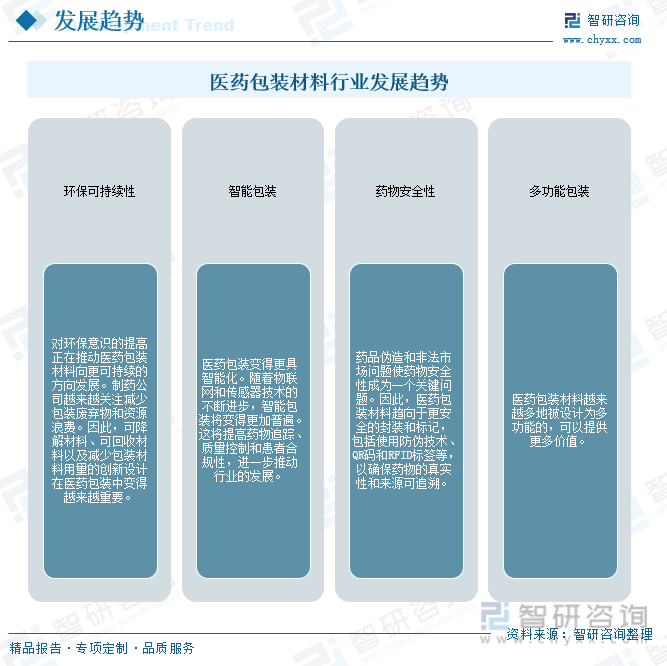

六、行业发展趋势

医药包装材料行业在我国起步较晚,但随着国家政策的大力支持、国内医药包装材料行业一直在不断发展,受到新技术、法规变化和消费者需求的影响。未来,药包材行业需要通过不断升级来积极适应医药行业新的发展和要求,行业将朝着药物安全性、环保可持续性、智能、多功能等包装方向发展。未来,随着世界范围内人口的增加和老龄化,医疗保健需求将继续增长,越来越多的企业参与药物研发和生产,从而满足不断变化的医药行业需求。医药包装材料行业的未来前景非常有吸引力。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国医药包装材料行业竞争战略分析及市场需求预测报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国医药包装材料行业竞争战略分析及市场需求预测报告

《2025-2031年中国医药包装材料行业竞争战略分析及市场需求预测报告》共十六章,包含医药包装材料地区销售分析,2025-2031年中国医药包装材料行业投资战略研究,市场指标预测及行业项目投资建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询