内容概况:EPS作为直接影响驾驶员操作体验的零部件具备简单、方便的特性,近年来渗透率持续走高,带动EPS市场规模持续增长,数据显示,2023年我国电动助力转向系统市场规模达384.20亿元,较2022年同比增长20.85%左右。

关键词:电动助力汽车转向系统市场规模 电动助力汽车转向系统需求量 EPS产业链

一、电动助力汽车转向系统产业概述

汽车转向系统的目的是依据驾驶员意愿控制汽车的驾驶方向,保证驾驶安全,其根据转向能源的不同可分为机械转向系统、机械液压助力转向系统、电子液压转向系统、电子助力转向系统及线控转向系统。汽车转向系统根据转向能源的不同可分为机械转向系统(MS)、机械液压助力转向系统(HPS)、电子液压助力转向系统(EHPS)、电子助力转向系统(EPS)及线控转向系统(SBW)。其中,机械转向系统能源来自驾驶员,而其他四种转向系统能源来自人力及其他辅助动力。

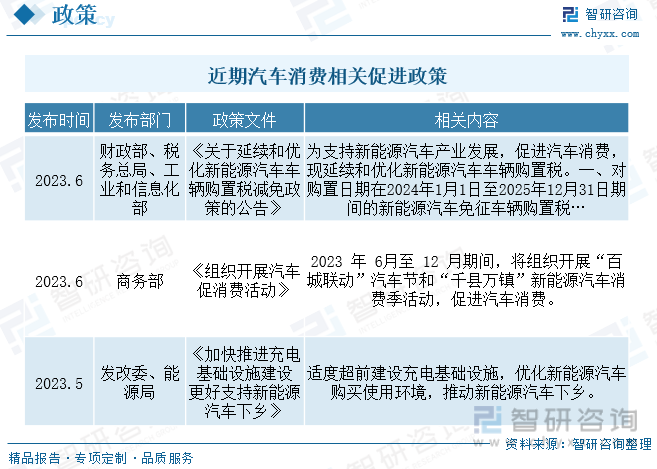

二、电动助力汽车转向系统政策背景

当前恢复和扩大需求是经济回升向好的关键所在,汽车作为大宗消费对于稳增长至关重要。近期国家刺激政策接连发力,支持扩大新能源汽车消费。5月17日,国家发改委、国家能源局联合出台新能源汽车下乡政策;6月2日,国常会指出,要延续和优化新能源汽车车辆购置税减免政策,构建高质量充电基础设施体系,进一步稳定市场预期、优化消费环境,更大释放新能源汽车消费潜力;6月8日,商务部发文,为进一步稳定和扩大汽车消费,将在6月至12月组织开展汽车促消费活动。

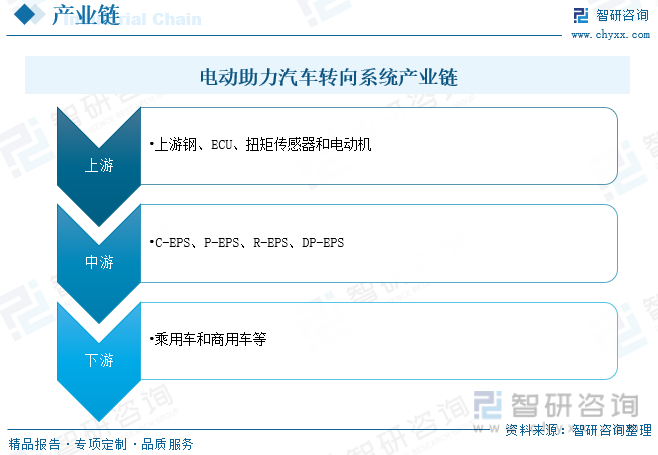

三、电动助力汽车转向系统产业链

EPS主要由ECU、电动机、扭矩传感器、车速传感器等零部件组成,其中ECU和电动机成本占比高达6成以上,中国ECU核心技术被外资企业垄断,主要集中在欧美及日本企业手中。国际企业凭借成熟的技术优势对中游转向系统方案提供商有较强议价能力,近年来国内厂商在ECU方面加大投入,长期而言,国产ECU因低关税和较低研发成本具有价格优势,中游厂商因成本压力或将选择国产ECU,使未来国产化率将提高。EPS下游主要为乘用车和商用车,其中乘用车整体渗透率已超9成。

随着汽车制造业向中国、巴西、东南亚联盟等国家和地区转移,我国汽车制造业持续向好,产销量占比全球份额持续走高,逐步成为全球最主要汽车供给国家之一,致使全球的EPS系统供应商非常看重和看好中国市场,纷纷进入中国,争取占领很大的市场份额。目前国内汽车市场来看,近年来全球宏观经济波动,国内汽车需求有所下降,政策推动新能源汽车持续向好,我国汽车产销量有所回升,创历史新高。数据显示,2023年我国汽车产销量分别达3016.1万辆和3009.4万辆,同比2022年分别增长11.6%和12%。

四、电动助力汽车转向系统产业现状

我国电动助力汽车转向系统(EPS)产业现状而言,我国EPS发展较晚,中高端市场仍处于突破状态,随着汽车消费者对汽车智能化和电动化需求持续走高,EPS作为直接影响驾驶员操作体验的零部件具备简单、方便的特性,近年来渗透率持续走高,带动EPS市场规模持续增长。数据显示,2023年我国电动助力转向系统市场规模达384.20亿元,较2022年同比增长20.85%左右。细分产品结构而言,R-EPS(齿条式电动助力转向系统)具备紧密耦合的设计、出色的负载能力、精准的转向控制和快速响应能力;DP-EPS(双小齿轮电动助力转向系统)优势在于其高度的灵活性和适应性,可根据驾驶者的需求和车辆状态,实时调整助力大小,提供更为舒适和安全的驾驶体验。同时有效降低了油耗,提高了能源利用效率。结构占比而言,DP-EPS凭借优异的性价比渗透率持续提升,2022年我国R-EPS和DP-EPS分别占比4.15%和29.89%,2023年R-EPS和DP-EPS提升至5.52%和36.78%。

相关报告:智研咨询发布的《中国电动助力汽车转向系统行业市场运营格局及发展趋向分析报告》

随着我国自主品牌转向系统生产厂商的自主开发能力逐步提高,基本具备了商用车及经济型轿车转向系统配套开发能力。电动助力转向系统(EPS)的制造技术已比较成熟,但在高端技术研发方面与国外知名厂商相比,尚存在一定差距,随着国内EPS整体技术和相关研究继续推进,叠加近年来新能源汽车推动汽车整体电动化趋势,EPS渗透率持续走高,我国EPS需求量持续走高,2023年我国电动助力汽车转向系统需求量约2526万台,较2022年增长17.4%。

由于OEM整车厂对于高品质的追求和成本的控制,这就对EPS系统供应商提出了很大的挑战。在中高端市场,由于外资企业的品质优势,外资企业占据着主导的市场地位。随着中国本土EPS系统供应商技术方面的完善和提高,以及成本方面的优势正在积极地拓展中高端市场与外资企业展开竞争,叠加国内技术持续发展突破,国内细分EPS成本和均价稳步下降,但随着国内R-EPS和DP-EPS等产品渗透率提升,我国电动助力汽车转向系统整体市场均价有所增长,数据显示,2022年电动助力汽车转向系统市场均价1478元/台,我国2023年我国电动助力汽车转向系统市场均价约1521元/台,较2022年增长2.9%。

五、电动助力汽车转向系统竞争格局

目前国外市场上EPS应用到包括商用车、乘用车、特种车等车型已经超越了传统液压助力,而目前国内整车厂大部分为主要的外资、合资EPS供应商,国内自主生产EPS系统的厂家有杭州世宝、株洲易力达,湖北恒隆等,但大多采用C-EPS形式,控制功能也比较简单,大部分只能实现基本的助力功能,随着EPS在低端和中端车上配置逐渐增多和我国自主品牌汽车的发展,汽车转向行业自主品牌厂商逐渐壮大。部分实力较强的自主品牌厂商已经成功进入外资品牌整车配套市场,并实现替代。我国自主品牌转向系统生产厂商已经具备与外资品牌厂商竞争的实力,EPS国产替代化趋势持续加速。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国电动助力汽车转向系统行业市场运营格局及发展趋向分析报告》。智研咨询是中国领先的产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国电动助力汽车转向系统行业市场运营格局及发展趋向分析报告

《2025-2031年中国电动助力汽车转向系统行业市场运营格局及发展趋向分析报告》共五章,包含中国电动助力转向系统(EPS)发展状况分析,2025-2031年中国电动助力汽车转向系统行业投资机会及前景预测分析,国内EPS电动助力转向系统重点企业分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询