内容概况:经过多年的发展和积累以及国内制造业整体技术水平的提高,国内控制阀行业在生产设备、生产原材料等方面也得到了越来越多的技术支持,使国内控制阀行业在制造手段、工艺技术、产品质量、产品种类等方面得到了相应的提升,进一步缩小了与进口产品品质上的差距。虽然我国控制阀行业取得长足的进步,但控制阀门产量仍满足不了国内需求市场,每年需要从国外大量进口,随着下游需求的不断增长,我国控制阀行业供需规模也随之不断增长。据资料显示,2022年我国控制阀产量2298万套,同比增长25.9%;需求量为3677万套,同比增长10.5%。

关键词:控制阀行业发展趋势 控制阀行业市场规模 控制阀产量 控制阀行业竞争格局

一、概述

控制阀是控制介质流动方向、压力或流量的阀的总称,是流体输送系统中的控制部件,具有截止、调节、导流、防止逆流、稳压、分流或溢流泄压等功能,主要由控制阀门和执行机构组成。在控制系统中,控制阀能够接收控制系统发出的信号,对阀门开度的精确定位,实现对介质的流量控制,从而实现对生产过程中温度、压力、流量、物位和成份等过程参数的调节控制。由于其在工业自动化过程控制系统中作为终端执行元件,控制阀又称为“执行器”,是智能制造的核心器件之一。

控制阀的种类多样,按调节形式可分为调节型、切断型、调节切断型三种;按阀体材料可分为金属、非金属、金属阀体衬里三种;按驱动方式可分为手动、液动、气动、电动四种。

二、行业政策

近年来,控制阀行业受到国家政策的大力支持与鼓励,国家部委及地方政府陆续推出各类规划、政策,对高端装备制造行业给予支持与鼓励,以推动我国工业的转型升级。而我国出台的主要法律法规和政策的基本政策导向是促进控制阀产业向自动化、智能化、高端化的方向发展,对企业经营发展具有积极的促进作用。

三、产业链

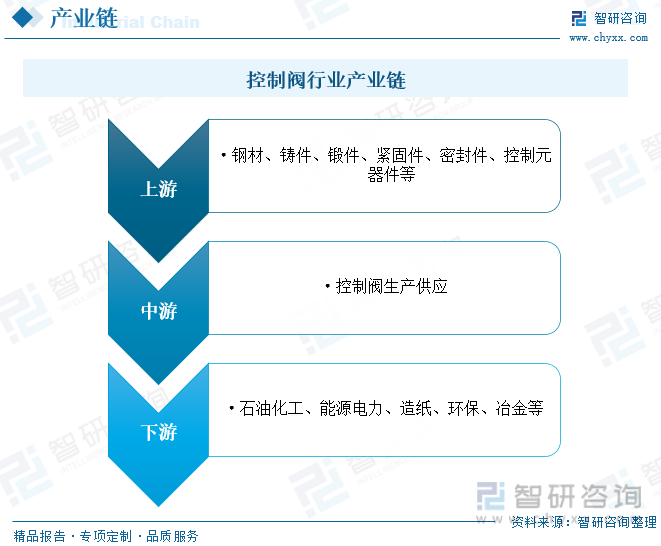

控制阀行业产业链上游为原材料环节,主要包括钢材、铸件、锻件、紧固件、密封件、控制元器件等;中游为控制阀生产供应环节;下游主要应用于石油化工、能源电力、造纸、环保、冶金等领域。

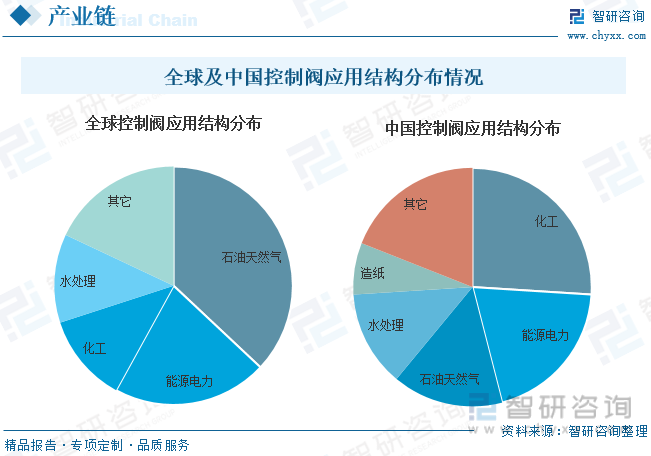

从全球应用领域方面来看,包含钻采、运输和石化在内的石油天然气是全球控制阀最大的应用领域,占比达37%,其次是能源电力和化工领域的需求,占比分别为21%和12%,前三大领域的市场需求合计占全部市场需求的70%。而在我国控制阀应用领域中,化工是占比最大的应用领域,占比为26%,其次为能源电力和石油天然气,占比分别为20%和15%。

四、发展现状

随着大规模自动化工业和以节能减排为特点的“绿色”工业越来越成为工业生产的主流,调节精准、密封良好、安全可靠的控制阀迎来了前所未有的市场契机。目前,全球控制阀市场主要需求来自于石油、化工、冶金、电力、船舶行业。但随着技术的日新月异,控制阀产品功能不断加强,控制阀的下游应用领域将越来越广泛,诸如煤化工、液化天然气、家电行业、航天航空、军工、海洋工程、环保等新兴行业需求不断上升,成为控制阀市场重要推动力。据资料显示,2022年全球控制阀行业市场规模为229.7亿美元左右,同比增长5.7%。

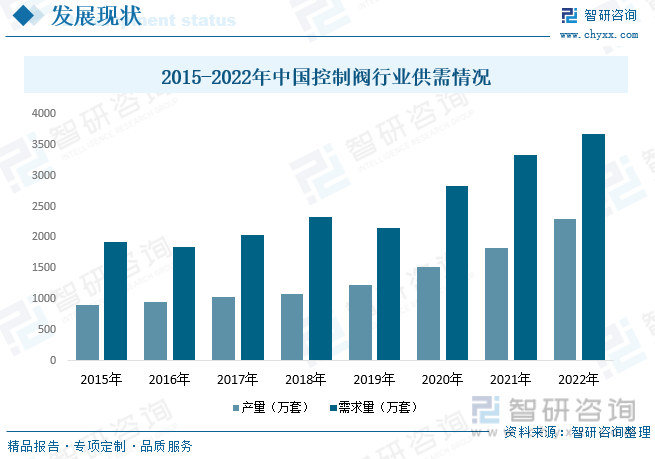

经过多年的发展和积累以及国内制造业整体技术水平的提高,国内控制阀行业在生产设备、生产原材料等方面也得到了越来越多的技术支持,使国内控制阀行业在制造手段、工艺技术、产品质量、产品种类等方面得到了相应的提升,进一步缩小了与进口产品品质上的差距。虽然我国控制阀行业取得长足的进步,但控制阀门产量仍满足不了国内需求市场,每年需要从国外大量进口,随着下游需求的不断增长,我国控制阀行业供需规模也随之不断增长。据资料显示,2022年我国控制阀产量2298万套,同比增长25.9%;需求量为3677万套,同比增长10.5%。

相关报告:智研咨询发布的《中国控制阀行业市场行情动态及竞争战略分析报告》

近年来,随着我国控制阀产品的不断升级,高端产品需求量的增加,使得我国控制阀价格整体呈现上升态势,从2015年的1122元/套增长至2022年的1192元/套。同时,在国内控制阀需求量快速增长的推动下,我国控制阀行业市场规模也随之快速增长。据资料显示,2022年我国控制阀行业市场规模为438.3亿元,同比增长11.6%。

五、竞争格局

我国控制阀高端市场由国外一线品牌和专业性品牌产品所占有,本土品牌则多集中于中低端市场。由于国内控制阀厂商产品具有价格优势,近年市场逐渐向本土企业集中,国内销售前50企业中国产工业控制阀品牌销售额及占比也随之不断提升。据资料显示,2022年我国控制阀行业TOP50企业销售额约为374.84亿元,市场份额占比约为85.52%。其中国产品牌销售额约为166.37亿元,占TOP50企业销售额的44.38%。

重庆川仪自动化股份有限公司设立于1999年,前身是四川热工仪表总厂,是上世纪六十年代国家重点布局的三大仪器仪表制造基地之一。公司是国内极少数综合型自动化仪表及控制装置研发制造企业,具备完整的工业测量、控制、执行全过程仪控装备产品体系,业务涵盖自动化仪表及控制装置、电子信息功能材料及器件、基于工业互联网的自动化解决方案,可为石油化工、冶金、电力、市政公用及环保、轻工建材及其他应用行业提供大量技术装备及服务,并持续向新能源、新材料等领域延伸,是国内工业自动控制系统装置制造业的领先企业。据资料显示,2022年公司主营业务营收为63.7亿元,同比增长16.1%,毛利率为34.82%。其中,工业自动化仪表及装置业务占比为87.98%,复合材料业务占比为8.65%,电子器件业务占比为2.37%,进出口业务占比为0.43%。

六、发展趋势

产品的可靠性和调节精度将有提升。从下游企业来看,石油天然气、冶金、化工、制药等工业生产线越来越庞大,越来越复杂,对于精密执行器的要求越来越高,需求越来越大。而从控制阀制造企业自身情况来看,经过改革开放后三十多年的市场竞争,市场上出现了一批初具规模的国有企业和民营企业,部分企业已经上市,国内生产企业的规模化使得企业的研发实力和承受研发风险的能力增强,促使各国内企业增加了对控制阀产品工艺和技术的研发力度。因此,控制阀行业的市场需求要求国产控制阀的可靠性和调节精度继续提升。

国产化率提升。经过制造企业及多方的共同努力和自主创新,我国阀门装备制造业近年来在核电阀门、天然气长输管线全焊接大口径球阀、超超临界火电机组关键阀门、石油化工领域以及电站行业等一些特殊工况的高端阀门产品,都取得了突破性进展,部分实现了国产化替代,打破了国外垄断,带动了行业转型升级和科技进步。此外,除了国家政策和产业政策的大力支持外,国产控制阀厂商较进口厂商还具有离下游客户更近,售后响应更为迅速,成本较低,报价更加合理等优势。在国产控制阀可靠性、调节精度逐渐提升,与进口先进产品的差距逐步缩小的大环境下,越来越多的国产控制阀产品会被应用到大型生产线上,从而加速行业内的进口替代进程,国产化率稳步提升。

产业集中度上升。在目前国产控制阀企业迅速成长壮大、市场上对优质国产控制阀的需求不断上升的大环境下,必然有优秀的控制阀企业利用资金优势和技术优势在行业内展开收购整合以扩大自身规模、扩充产能,形成产业协同效应。目前行业内吴忠仪表、川仪股份、智能自控等企业已经(或曾今)登陆资本市场,也给业内企业指明了通过资本市场力量做大做强的方向。同时,业内领军企业在技术上的不断投入和推陈出新,也将进一步提高行业门槛。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国控制阀行业市场行情动态及竞争战略分析报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国控制阀行业市场行情动态及竞争战略分析报告

《2025-2031年中国控制阀行业市场行情动态及竞争战略分析报告》共十二章,包含2020-2024年中国阀门应用领域状况剖析,2025-2031年中国控制阀产业投资机遇分析,2025-2031年中国控制阀产业市场前景预测分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询