内容概要:HDI具备保光、保色、耐候性长久等特点,被广泛用于工业涂料等领域。受限于技术壁垒及原材料供给等制约,行业呈高度垄断格局。目前,全球具备HDI生产能力企业仅有科思创、万华化学、康瑞、东曹和旭化成等极少数企业。随着行业技术水平不断提升及下游需求不断增长,我国美瑞新材和新和成等企业也开始布局HDI领域,行业国产化进程加快。

关键词:HDI、六亚甲基二异氰酸酯、万华化学、美瑞新材

一、行业技术壁垒极高,市场呈高度垄断格局

HDI,即六亚甲基二异氰酸酯,是脂肪族异氰酸酯中最重要的一类,占脂肪族异氰酸酯总消费量的70%以上。由于其具备保光、保色、耐候性长久等特点,被广泛用于工业涂料等领域。HDI行业存在极高的技术壁垒,工艺核心技术壁垒在于光气化反应,当前主流HDI工艺是己二胺光气化法,该过程主要是己二胺在氮气保护下光气化生成HDI单体,而掌握该技术工艺的企业较少;壁垒二体现在光气是剧烈窒息性毒气,含有剧毒。因此,光气项目审批难度大,导致行业进入壁垒较高,HDI供应企业较少。高技术壁垒导致HDI市场集中度高,目前全球供应商主要包括科思创、万华化学、康瑞、东曹和旭化成等极少数企业,市场呈现高度垄断的竞争格局。据天天化学统计,截至2022年上半年,全球HDI单体产能累计38.4万吨。其中,科思创是全球最大的HDI生产企业,公司HDI总产能约19万吨/年,约占全球总产能的49%;万华化学经过多年发展,公司拥有HDI产能8万吨/年,约占全球总产能的21%,成为全球第二大HDI供应商;康睿拥有HDI产能7万吨/年,约占全球总产能的18%,是全球第三大HDI供应商。前三大供应商产能合计占比达到88%,行业市场集中度较高。

从产能分布地区看,HDI产能主要集中在中国。截至2022年上半年,中国HDI合计产能18万吨,占全球总产能的46.88%;法国HDI产能约占18.2%,德国HDI产能约占15.6%,日本产能占11.5%,美国占7.8%。从新增产能看,随着行业技术水平不断提升及下游需求不断增长,我国美瑞新材和新和成等企业也开始布局HDI领域,并分别计划新增HDI产能10+20万吨和10万吨。其中,美瑞新材一期10万吨/年HDI项目将于2024年投产,届时全球HDI行业格局或将改变。

相关报告:智研咨询发布的《中国HDI行业市场竞争态势及发展规模预测报告》

二、龙头企业加速布局HDI,行业国产化进程加速

(一)万华化学:HDI业务高速增长,新材料业务板块持续扩张

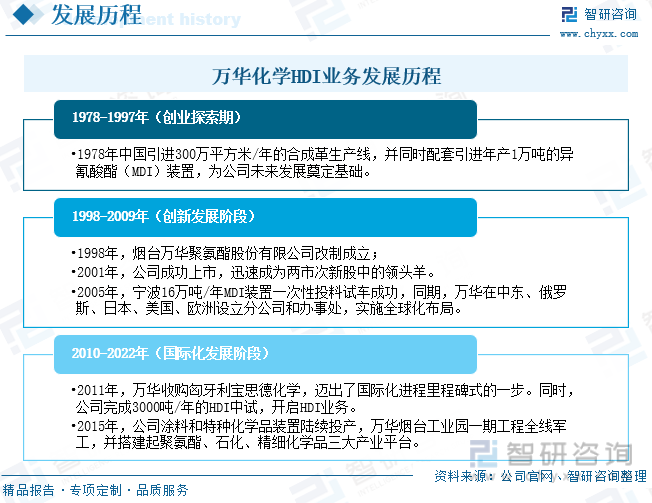

万华化学集团股份有限公司是一家全球化运营的化工新材料公司,公司成立于1998年,经过多年发展及产业创新升级,其业务范围涵盖聚氨酯、石化、精细化学品、新兴材料四大产业集群。从公司发展历程来看,1978-1997年,公司处于创业探索期。其中,1978年引进300万平方米/年的合成革生产线,并配套引进年产1万吨的MDI装置,为公司发展打下基础。1998-2009年,该阶段公司处于创新发展阶段。1998年,烟台万华聚氨酯股份有限公司改制成立;2001年,公司于上海证券交易所上市,并迅速成为两市次新股中的领头羊;2005年,公司宁波16万吨/年MDI装置一次性投料试车成功,同期,万华在中东、俄罗斯、日本、美国、欧洲设立分公司和办事处,实施全球化布局。2010-2022年期间,公司迈向国家化发展阶段。2011年,公司收购匈牙利宝思德化学,迈出了国际化进程里程碑式的一步。同时,公司完成3000吨/年的HDI中试,开启了HDI业务。2012年,公司投产1.5万吨/年的HDI三聚化固化剂,进一步扩大HDI业务。2015年,公司涂料和特种化学品装置陆续投产,万华烟台工业园一期工程全线军工,并搭建起聚氨酯、石化、精细化学品三大产业平台。经过技改与扩改,公司目前拥有HDI产能8万吨/年,并且计划在宁波基地继续新建5万吨/年HDI产能。

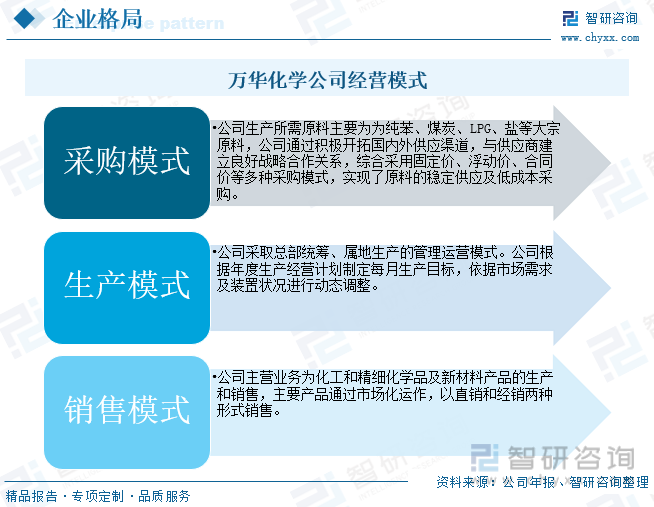

万华公司经营模式坚持走专业化的发展道路,始终专注于化学领域,为更好地发挥公司在技术和制造方面的优势,公司主要开展B2B型的业务。采购模式方面公司主要原材料为大宗商品,通过积极开拓国内外供应渠道,与供应商建立良好的战略合作关系,综合采用固定价、浮动价、合同价等多种采购模式,实现原材料的供应及低成本采购。生产模式上,公司采取总部统筹、属地生产的管理运营模式。公司根据年度生产经营计划制定每月生产目标,依据市场需求及装置状况进行动态调整。销售模式方面,公司主营业务为化工和精细化学品及新材料产品的生产和销售,主要产品通过市场化运作,以直销和经销两种形式销售。

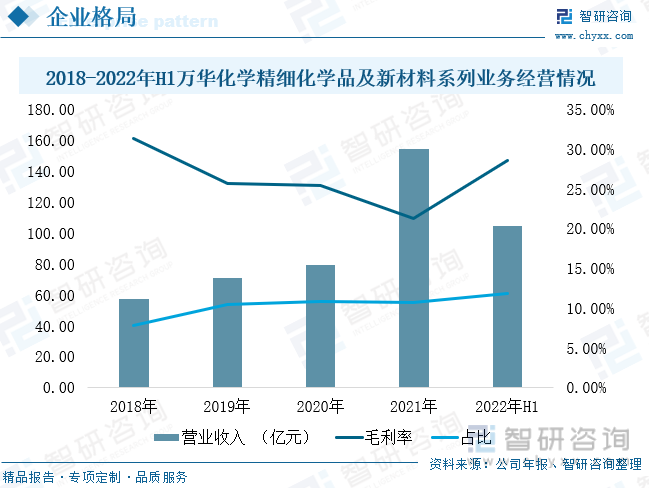

近两年,公司精细化学品及新材料系列业务收入大幅提升。2021年万华化学公司总收入1455.38亿元,同比增长98.19%。其中,精细化学品及新材料系列业务收入154.64亿元,同比增长94.57%,占总收入比重为10.63%。2022年,受新冠疫情及俄乌冲突影响,化工行业需求受到一定冲击。2022年上半年,公司实现营业收入891.19亿元,同比增长31.72%。其中,精细化学品及新材料系列业务收入104.41亿元,同比增长40.04%,较2021年增速有所放缓,但占总收入比重增加1.12个百分点,提升至11.75%;同时得益于销售产品单价上涨,精细化学品及新材料系列业务毛利率增加至28.59%。

万华化学依托在MDI、石化领域积累的光气化反应控制、氧化、加氢、缩合/聚合、催化剂制备和催化反应控制等全方位的技术积累,不断拓展新兴材料业务领域。2022年前三季度,公司在建工程累计421.99亿元,较年初的293.52亿元增加128.47亿元,企业新材料业务板块持续扩张。其中在HDI方面,目前公司正在建设宁波MDI/HDI技改扩能一体化项目和180万吨/年MDI技改项目,项目总投资金额约41.61亿元。该项目计划新增HDI产能5万吨/年,新增HDI加合物6万吨/年。根据2022年市场均价,预计2023年HDI和HDI加合物全部投产后,将分别新增营收36.23亿元和39.16亿元,有望进一步提高企业收入,增强企业盈利能力。

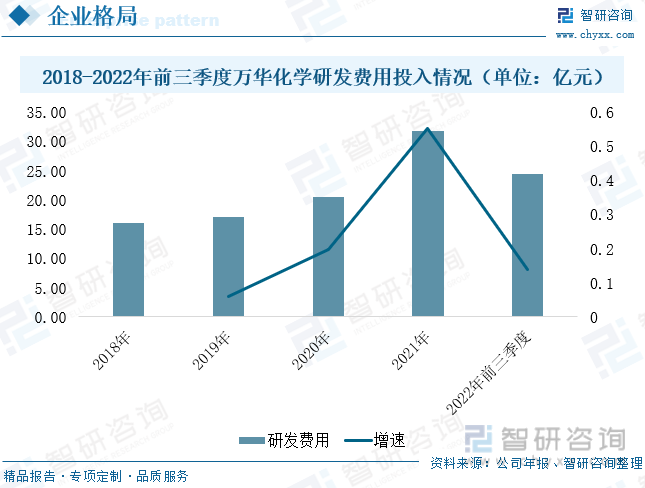

万华化学始终把科技创新作为企业“第一核心竞争力”来培养,公司目前建立起了完善的流程化研发框架和项目管理机制,形成了从基础研究、工程化开发、工艺流程优化到产品应用研发的创新型研发体系,拥有多个国家级技术研发中心、基地。截至2022年拥有宁波、烟台、珠海、福州和眉山等国内生产基地及多个海内外研发中心,企业研发生产能力强劲。同时,公司持续推进化工装置及工艺流程优化。2022年前三季度,公司研发费用投入24.44亿元,较上年同期增长13.73%,企业研发投入力度持续加大。

(二)美瑞新材:加速布局HDI领域,为公司注入增长活力

美瑞新材前身烟台开发区新龙华包装材料有限公司成立于2009年9月,2014年新龙华包装材料变更为山东美瑞新材料有限公司。2015年12月,公司在新三板挂牌;2020年公司在深交所成功上市。公司业务以TPU起家,是国内高端TPU产品头部企业。主营产品包括通用聚酯型、特殊聚酯型、聚醚型、发泡型等多种类型的TPU产品。

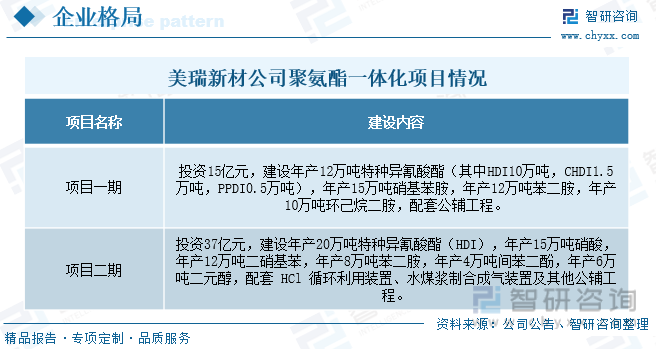

受益于涂料应用高端化和风电领域的发展,公司计划向上游布局HDI等特种异氰酸酯完善产业链,计划打造全产业链聚氨酯新材料生产基地。2022年3月,公司宣布以控股子公司美瑞科技(河南)有限公司作为项目公司拟在河南鹤壁建设12万吨特种异氰酸酯一体化项目(其中HDI10万吨,CHDI1.5万吨,PPDI0.5万吨),项目总投资金额为15亿元,计划建设周期为18个月。目前,公司河南一期项目进展顺利,预计2023年10月开始进行设备安装采购,12月底完成土建框架,2023年底到2024年初一期项目有望建成投产。在一期项目顺利进行下,公司二期项目规划逐步浮出,公司将继续在河南投资37亿元,布局苯二胺、间苯二酚、酰氯等产品,建设年产20万吨特种异氰酸酯(HDI),年产15万吨硝酸,年产12万吨二硝基苯等项目,打造一体化产业基地。以上项目建成后,公司将在特种TPU上游补齐核心原材料,与鹤壁当地地聚氨酯产业链形成协同;同时,HDI作为具有高技术含量的新材料,与其他异氰酸酯相比具有较高的单吨利润,随着HDI项目顺利投产,将助力公司打开成长空间。

HDI主营原材料为己二胺和光气,主要由两步光气发合成。公司在HDI项目布局方面具有较大优势,其一,公司经过多年丰富的技术积累,逐步掌握了行业先进的技术和工艺,依托于特种产品的技术优势,成为国内少数几家具有中高端产品生产能力的企业之一,在该领域市场竞争优势明显。尤其是,2023年2月,公司光气生产许可通过审批,美瑞新材成为国内少数具备光气生产许可的企业,能够实现HDI光气原材料的自给自足,这加速推进公司16万吨/年聚氨酯一体化项目进程,项目建设不确定性落地。

优势二体现在公司不断推进聚氨酯产业链建设,基于公司光气化基础、己二胺主要原料己二腈的国产化顺利完成以及与鹤壁煤化工的合作,在鹤壁进一步发展异氰酸酯产品链,有利于构建聚氨酯原料产业链系统,形成聚氨酯原料产业集群,推动聚氨酯产业链协同发展。

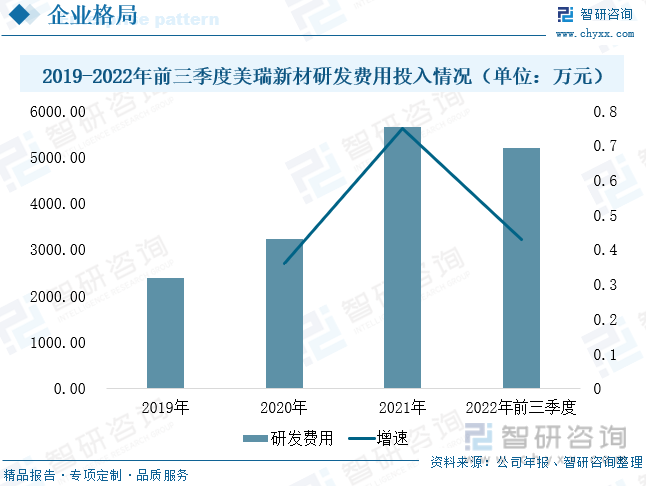

同时,公司研发实力雄厚,增强研发投入是美瑞新材可持续发展的重要推力。2019-2022年,公司研发费用投入持续增长。2022年前三季度,公司研发费用投入5189.26万元,较上年同期增长42.71%,占总收入比重提升至4.45%,企业研发费用投入占比大。近年来,公司不断推进上游和下游技术创新,利用人工智能、物联网、云计算等先进技术从业务管理到智能制造,打造直观化“数字工厂”,实现制造完全可视化,全厂基本实现“一人多线”高度自动化生产,进一步提高生产效率,有助于巩固企业在市场的竞争力。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国HDI行业市场竞争态势及发展规模预测报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2023-2029年中国HDI行业市场竞争态势及发展规模预测报告

《2023-2029年中国HDI行业市场竞争态势及发展规模预测报告》共十六章,包含2022年HDI行业投资分析,HDI行业投资机会与风险,项目投资建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国六亚甲基二异氰酸酯(HDI)行业发展现状:企业加快HDI产能建设,行业国产化进程提速[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)