内容概况:锂电涂布设备属于非标产品,具有较高的技术壁垒,国外企业主要集中在日韩两地,韩国PNT、韩国CIS、日本平野等企业涂布机产品性能较突出;目前国内锂电涂布机供应商数量较少,行业集中度较高。我国锂电涂布设备供应商包括赢合科技、信宇人科技、科恒股份子公司浩能科技、璞泰来子公司嘉拓智能、先导智能等,上述几家企业在我国锂电涂布设备领域中占据较大的市场份额。近年来,在企业努力下,我国涂布机国产化程度不断提升,2021年我国锂电涂布设备国产化程度已超98%;我国国产涂布设备在涂布速度、涂布宽度、集采厚度、涂布精度等各方面性能已逐渐接近与赶超日韩企业。

一、国产化程度高,技术壁垒较高致使行业格局集中

锂电涂布机规模占锂电设备总规模的15-18%,为锂电设备核心生产装备之一。在锂电池迅速扩产带动下,锂电涂布机市场规模也持续扩张,数据显示:2021年全球锂电涂布设备市场规模为127亿元,同比增长59%;其中中国市场占比72.4%,市场规模为92亿元,同比增长1.4倍;预计未来市场规模将进一步扩大,2025年我国锂电涂布设备规模将达411亿元。锂电涂布设备属于非标产品,具有较高的技术壁垒,国外企业主要集中在日韩两地,韩国PNT、韩国CIS、日本平野等企业涂布机产品性能较突出;目前国内锂电涂布机供应商数量较少,行业集中度较高,供应商包括赢合科技、信宇人科技、科恒股份子公司浩能科技、璞泰来子公司嘉拓智能、先导智能等,上述几家企业在我国锂电涂布设备领域中占据较大的市场份额。随着锂电池行业的火爆,越来越多的企业开始进入涂布机领域。

近年来,在企业努力下,我国涂布机国产化程度不断提升,根据GGII数据:2021年我国锂电设备国产化程度超85%,其中涂布设备国产化程度已超98%;我国国产涂布设备在涂布速度、涂布宽度、集采厚度、涂布精度等各方面性能已逐渐接近或赶超日韩企业。

虽锂电涂布设备逐步实现了国产替代,但作为锂电涂布设备核心零部件的涂布模头仍依赖于进口,日本松下、日本三菱、美国EDI等企业凭借长期的技术累积,加速构建技术壁垒,以绝对的优势在我国涂布模头占据主导地位,这也成为制约国产涂布设备成本下降的关键因素,2020年日本松下与日本三菱两家企业占据了我国63%的市场份额。而国产供应商较少,且市场份额较低。近年来,随着锂电涂布设备发展火热,涂布模头也成为本土企业加速国产替代的焦点之一,逐渐出现了曼恩斯特、东莞海翔等具有一定规模的涂布模头本土企业,未来国产替代空间大。

二、重点企业分析:企业销售规模不断扩张,不断构建技术壁垒

1、赢合科技:为锂电涂布机领域龙头企业,供给能力迅速扩张

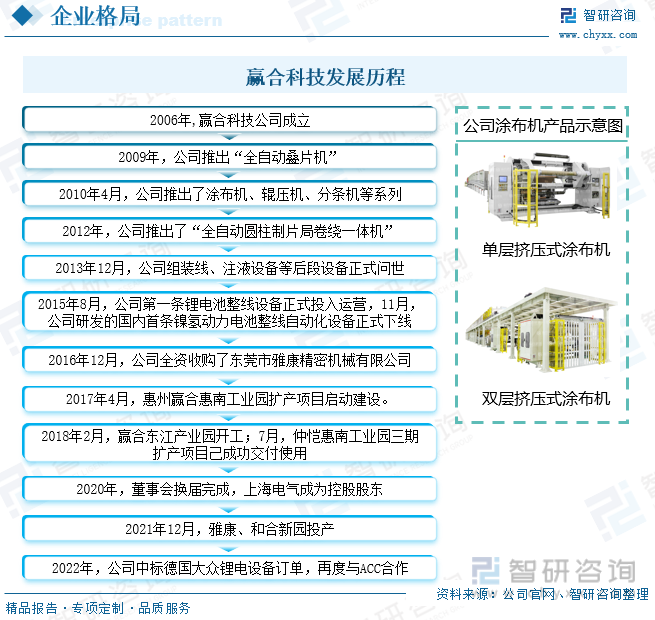

赢合科技公司成立于2006年,总部位于广东省深圳市,2015年成功上市深交所创业板,公司主要从事新能源智能装备的研发、生产与销售。成立以来,公司不断完善产品体系,成立一年时间后,公司成功研制了第一批全自动锂电设备,继2009年公司推出“全自动叠片机”后,2010年4月公司推出了涂布机、辊压机、分条机等系列,2012年公司再次推出了“全自动圆柱制片局卷绕一体机”,2013年12月,公司组装线、注液设备等后段设备正式问世,形成了完整的设备生产线。公司为国内第一家推出锂电池智能生产线整线解决方案的企业,2015年8月,公司第一条锂电池整线设备正式投入运营,同年11月,公司研发的国内首条镍氢动力电池整线自动化设备正式下线。经过多年的发展,公司已成为国内锂电设备领域龙头之一,尤其在涂布机领域,公司具备较大优势。涂布机已成为公司主力产品,公司涂布机产品包括单层挤压式涂布机与多层挤压式涂布机。

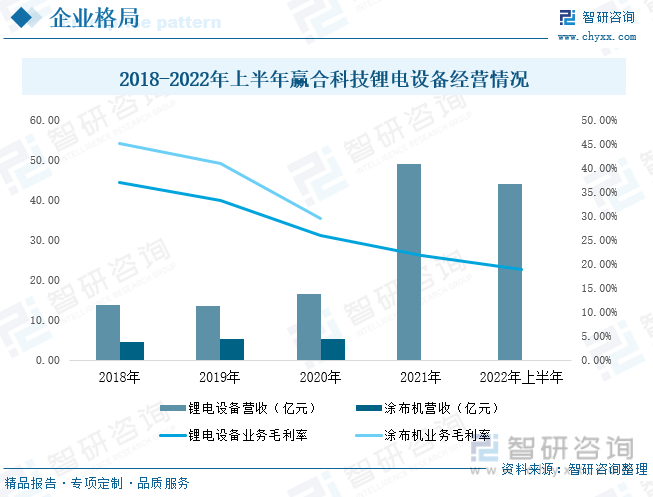

公司年报数据显示:在新能源汽车产业及储能产业高速发展的带动下,锂电池产能不断扩大,锂电设备需求激增,2021年公司锂电设备业务营收实现大幅增长,业务营收达49.07亿元,同比增长197%;新签订单106亿元(含税),同比增长221.21%。客户包括宁德时代、比亚迪、宝马等企业。公司2021年未公布涂布机业务营收,但从2018-2020年数据来看,公司涂布机业务占锂电设备业务营收的30%以上,测算2021年全年公司涂布机营收将超14亿元。2022年公司锂电设备业务营收规模进一步扩张,一季度公司新签及中标锂电设备订单超过30亿元(含税),包括涂布、辊分等设备,1-6月锂电设备业务实现营收44.1亿元,已达2021年全年的90%。

从业务毛利率来看,公司锂电设备毛利率不断下滑,由2018年的36.95%下降至2021年的21.89%,2022年上半进一步下滑至18.88%,主要受原材料价格上涨、人工成本上升、虽公司订单增长较快,但供应链扩产节奏略迟缓致使出货量不足预期等因素影响。2018-2020年期间,涂布机业务毛利率始终高于锂电设备业务整体毛利率,成为公司盈利能力较强的产品。

公司拥有五大生产基地,分别位于广东惠州(2个)、广东东莞(1个)、江西宜春经济(1个)、浙江湖州(1个),

随着锂电设备市场需求旺盛,公司不断扩大产能,2021年公司锂电设备产能达1583台,产量达1440台,其中涂布机产能为286台,产量为276台。锂电设备属于非标设备,不同电池厂商的对锂电设备的要求均不一样,因此除少数成熟度较高的设备外,公司绝大部分产品需要根据客户要求进行开发与生产,采取以销定产的销售模式。2022年随着公司涂布机订单的增长,公司进一步扩大供给能力,上半年共生产224台涂布机,产能利用率达96.6%。

近年来,公司持续加大研发投入,不断加强锂电设备自动化、一体化和智能化研发,2021年公司研发投入为3.42亿元,占总营收的6.58%,期间公司成功为数码电池企业研制出了4mm数码小间隙涂布机,涂布速度达到25m/min,涂布效率较传统设备提高1.5-3倍左右;开发的8mm数码小间隙涂布机,涂布速度可以达到45m/min左右;同时在2021年3月的“第十四届中国国际电池技术交流会/展览会”上公司推出了1.6m宽幅涂布机风嘴、750新型双调节涂布机模头等单机设备。2022年前三季度公司研发投入达3.52亿元,同比增长44.04%。

在市场布局方面,公司自2017年开始布局海外市场,得到了许多国际厂商的认可。2022年,公司与德国大众达成合作协议,将为德国大众提供生产设备。2022年11月,赢合科技发布公告:首批涂布设备已顺利出货,新一代高精度双层挤压涂布机将抵达德国,并投入其首条锂电池生产试验线。未来,公司将继续加大对包括涂布机在内的锂电设备的研发力度,加强海内外市场开发力度,进一步提升供给能力的同时提升服务水平。

2、信宇人科技:SDC涂布机优势显现,获得多家电池厂商订单

信宇人科技成立于2002年,2022年6月公司申请科创板IPO获受理。公司主要从事智能制造高端装备的研发、生产及销售,经营业务包括锂电设备、口罩机设备等其他自动化设备;产品包括干燥设备、涂布设备、辊分设备、除湿机系统、自动搅拌机系统、复卷机、叠片机等。在涂布机领域,公司产品矩阵不断丰富,2006年公司成功研发出斜辊转移式涂布机,2009年公司推出了双面转移涂布机,2011年公司了推出挤压涂布机,并在2013年实现了涂布全自动化;随后公司于2014年、2017年、2018年推出了双面挤压涂布机、双面同时挤压涂布机、SDC涂布机,2021年公司开始产量SDC涂布机,2022年公司成功获得国家重点专精特新"小巨人"企业称号。

根据公司官网:目前公司旗下共有5个涂布机系列,分别为SDC涂布机、双面挤压涂布机、单面挤压涂布机、转移涂布机、微凹/凹版涂布机;其中附加值更高的SDC涂布机为公司主要涂布设备,公司SDC涂布机实现了双面同时涂布,其涂布宽度、涂布速度和面密度精度等指标处于行业先进水平。

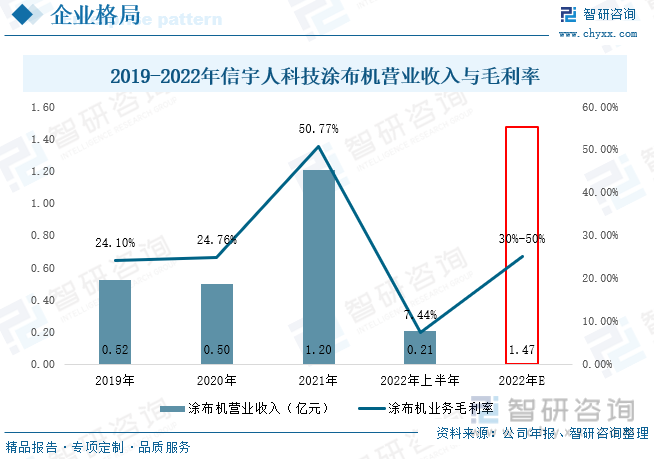

公司招股说明书显示:公司90%以上的营收来源于锂电设备及其关键零部件,其中涂布设备占公司总营收的22.4%;2020年受疫情影响,公司涂布机营收稍有下滑,毛利率小幅上升;2021年公司成功中标高邮建设锂电前段项目,为其提供了12台SDC涂布机,金额达8761.06万元,在高邮建设锂电前段项目加持下,公司涂布机业务在2021年实现营收1.20亿元,毛利率达50.77%;2022年上半年公司SDC涂布机取得了一定数量的订单,但未形成收入;且随着公司涂布机产能不断向SDC涂布机转移,其他涂布设备承接订单数量有所减少,上半年公司涂布机业务营收仅为0.21亿元,毛利率下跌至7.44%;SDC涂布机收入将于2022年下半年形成,将带动公司涂布机在2022年实现1.47亿元营收,毛利率将达30-50%。

2019-2021年公司锂电涂布设备销量分别为37台、32台和40台,销售均价分别为141.53万元/台、155.26万元/台和301.09万元/台,2021年由于公司附加值更高的SDC涂布机实现量产并开始交付,带动公司涂布机整体售价上涨。2022年上半年公司共生产6台涂布机。

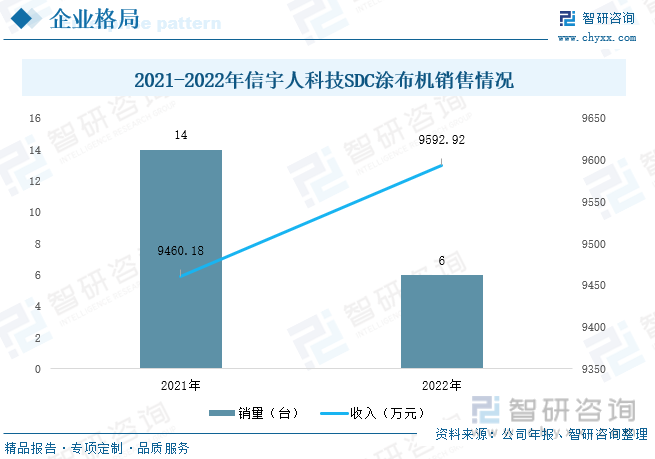

2021年公司SDC涂布机实现批量销售,全年共销售14台,其中高邮建设采购12台,千锂鸟采购2台,销售额达9460.18万元,占涂布机销售总额的78.5%,销售均价达675.7万元/台,远高于其他涂布机售价;2022年公司SDC涂布机销量为6台,营收达9592.92万元。

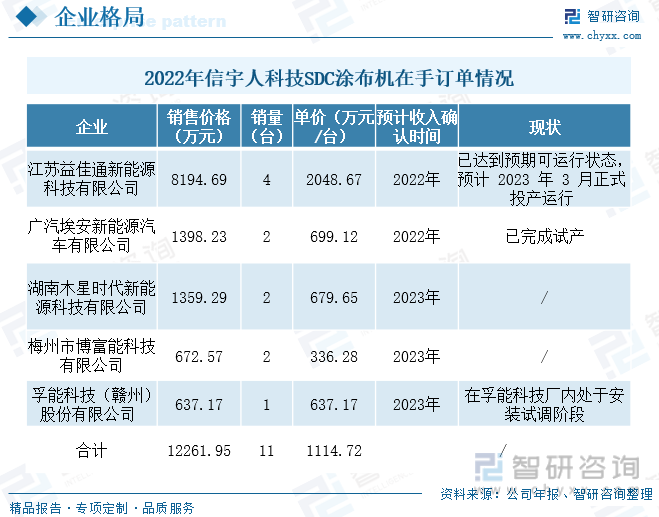

2022年期间有益佳通、广汽埃安、孚能科技等企业向公司采购SDC涂布机,公司在手订单为1.23亿元,其中益佳通采购4台,金额达8194.69wa元,主要由于益佳通采购的SDC涂布机为最高配置,因此销售均价较高。目前广汽埃安两台SDC涂布机设备完成试产。2022年期间,公司还与比亚迪成功签订了SDC样机试用合同,预计在2023年2月向比亚迪发货,若试用合格,比亚迪将向公司采购SDC涂布机。

公司始终保持较高强度的研发投入,2021年公司研发投入为4145.46万元,占总营收的7.72%;2022年上半年公司研发投入为2762.30万元,占总营收比重达18.2%,期间公司新立项研发项目共计5个,包括SDC涂布机、辊压等技术。公司预计在SDC涂布机产品研发上投入超1亿元,以确保SDC涂布机技术的先进性以及良好的市场竞争力。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国锂电涂布机行业市场研究分析及投资战略咨询报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国锂电涂布机行业市场研究分析及投资战略咨询报告

《2025-2031年中国锂电涂布机行业市场研究分析及投资战略咨询报告》共十章,包含2020-2024年中国锂电涂布机行业上下游主要行业发展现状分析,2025-2031年中国锂电涂布机行业发展预测分析,锂电涂布机行业投资前景研究及销售战略分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![研判2025!中国肥料行业市场政策、产业链、发展现状、竞争格局及发展趋势分析:市场格局较为分散[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2025年中国智能焊接爬行机器人行业发展现状及行业发展趋势研判:随着技术不断创新,智能焊接爬行机器人应用场景逐步扩宽 [图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![趋势研判!2025年中国激光振镜行业发展规模、产业链上下游结构、相关政策、主要代表企业及行业发展趋势分析:市场不断拓展,规模进一步扩大[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![研判2025!中国消费品零售行业相关政策、行业现状及重点企业分析:消费升级趋势持续深化,服务性消费与新兴品类成增长新引擎[图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)