摘要:光刻胶作为半导体、平板显示及PCB行业制造环节的关键材料,近年来,随着国内外晶圆厂产能扩张项目逐步落地,全球半导体光刻胶市场需求呈现稳步向上态势,在市场需求增长及国家系列政策推动作用下,我国光刻胶的市场需求加速释放,国产光刻胶产能不断增加。2022年,国内下游需求市场表观需求量达19.18万吨,同比增长24.39%;全国光刻胶生产总量将达到19万吨,同比增速达26.67%;产业市场规模将达到98.6亿元,同比增速达5.68%

行业。

关键词:光刻胶产量、光刻胶需求市场、光刻胶产业规模、国产光刻胶、半导体光刻胶、光刻胶原材料市场

一、国产光刻胶生产能力提升,产业市场规模扩大

(一)市场国产光刻胶供给增加,行业进口贸易规模缩减

光刻胶是由感光树脂、增感剂和溶剂三种主要成分构成的对光敏感的混合液体,通过紫外光、电子束、离子束、X射线等的照射或辐射后,其溶解度发生变化的耐蚀剂刻薄膜材料,可在光刻工艺过程中起到抗腐蚀涂层材料的作用,且光刻胶质量对光刻精度至关重要,是光刻工艺最重要的耗材,在半导体工业、PCB、平板显示等领域得到应用广泛,是半导体产业生产最关键的材料之一。

2021年,国内光刻胶产业生产总量为15万吨,同比增长15.38%;产业市场规模为93.3亿元,同比增长11.07%。经过初步统计测算,2022年,全国光刻胶行业生产总量将达到19万吨,同比增速达26.67%;产业市场规模将达到98.6亿元,同比增速达5.68%。光刻胶作为半导体、平板显示及PCB行业制造环节的关键材料,近年来,随着国内外晶圆厂产能扩张项目逐步落地,全球半导体光刻胶市场需求呈现稳步向上态势,在市场需求增长及国家系列政策推动作用下,我国光刻胶的市场需求加速释放,2017-2022年,国内光刻胶年生产总量复合增长15.51%,产业市场规模复合增长9.03%。

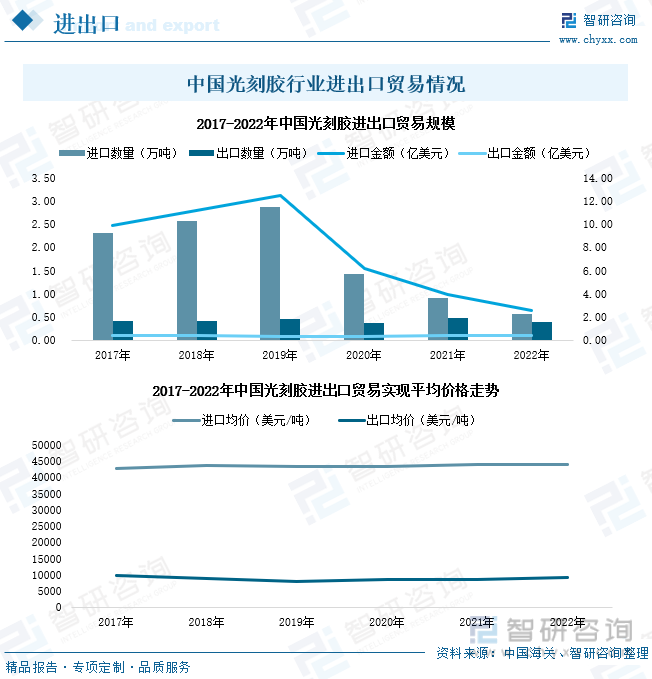

据中国海关总署统计数据显示,2022年,我国光刻胶产业进出口贸易数量规模分别为0.57万吨、0.4万吨,同比变化率分别为-36.27%、-17.84%;进出口贸易金额分别为2.52亿美元、0.36亿美元,同比变化率分别为-36.47%、-12.45%。长期以来,由于市场需求较高且国内光刻胶产品生产工艺技术水平受限,我国光刻胶产业进口规模一直远高于出口规模,产业市场进口依存度持续高于20%。直至2020年,我国光刻胶产品生产技术工艺研发取得关键性突破,及国产光刻胶产能建设项目的逐步落地,国内光刻胶市场国产自给能力不断提升,国内市场光刻胶进口规模持续下滑,产业市场对外依存度不断下降,2017-2022年,我国光刻胶产业进口贸易规模复合下降20%。

2022年,我国光刻胶产业进出口产品贸易实现平均价格分别为43953.13美元/吨、9152.48美元/吨,进出口产品贸易均价差达34800.64美元/吨。值得注意的是,我国光刻胶进口产品实现平均价格持续保持在43000美元/吨上下,与国内出口光刻胶产品实现均价差持续保持在35000美元/吨上下。国内光刻胶产业进出口贸易产品实现价格相差较远,我国国产光刻胶产品以中低端光刻胶为主,市场高端产品需求仍保持较高对外依存程度。

(二)国产光刻胶用原材料供给能力增强,合成树脂价格不断下滑

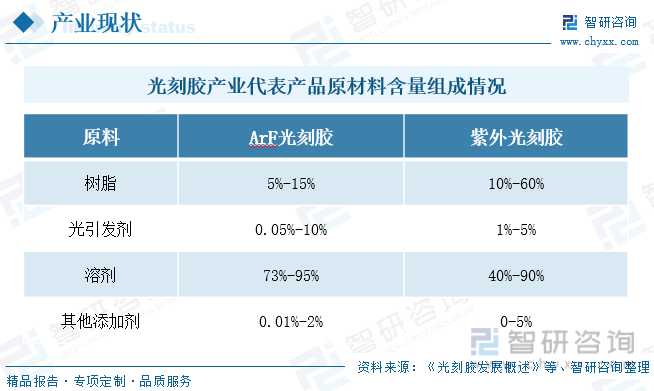

光刻胶产业生产上游包括光引发剂(包括光增感剂、光致产酸剂)、光刻胶树脂、单体、溶剂和其他助剂、光刻机等,其中上游原料是光刻胶产业的重要环节,原料的品质也决定了光刻胶产品品质。从产品原材料构成情况看,光刻胶组成主要原材料有溶剂、树脂、光引发剂及其他添加剂等,材料含量比例因各光刻胶产品作用、特性、配方等不同而有所不同,如ArF光刻胶的原材料含量情况分别为:树脂含量在5%-15%间、光引发剂含量在0.05%-10%间、溶剂含量在73%-95%间、其他添加剂含量在0.01%-2%间;紫外光刻胶的原材料含量情况分别为:树脂含量在10%-60%间、光引发剂含量在1%-5%间、溶剂含量在40%-90%间、其他添加剂含量在0-5%间。从成本来看,高端光刻胶中树脂占成本比重较大,如南大光电的ArF光刻胶树脂质量占比仅有5%-10%,但其成本占光刻胶原材料总成本的比例高达97%以上。经过多年技术积累,我国已逐步形成了一定规模的光刻胶用电子化学品产能,国内相关公司市场份额不断提升,国产替代进行正处于加速前进状态。

树脂是光刻胶生产成本主要构成部分,其品质质量决定了光刻胶的粘附性、化学抗蚀性,胶膜厚度等基本性能,是影响光刻胶质量的关键。目前,光刻胶使用的树脂类型主要包括有酚醛树脂、侧链具备金刚烷或内酯结构的甲基丙烯酸树脂、PHS(聚对羟基苯乙烯)/HS-甲基丙烯酸酯共聚物等合成树脂。随着国内光刻胶等产业市场需求增长,叠加国产光刻胶用合成树脂生产工艺技术的不断突破,我国合成树脂市场生产情况持续上升,国产光刻胶合成树脂供给能力持续提高。2021年,我国合成树脂生产总量达10765.4万吨,同比增长3.96%;2022年,全国合成树脂产量达11289万吨,实现行业产值达1.46万亿人民币。

此外,得益于国内合成树脂生产工艺技术水平的提升,及合成树脂产能建设项目的逐步落地,我国合成树脂国产供给能力不断增强的,如南大光电的ArF光刻胶技术研发实现突破且于2021年完成了“ArF光刻胶产品的开发和产业化项目”年产25吨的生产线,国内市场光刻胶用高端合成树脂产品价格呈现下滑态势,如环氧树脂产品价格从2021年初的24968元/吨一路下滑至2022年末的15843元/吨。

二、半导体产业加速发展,拉动行业需求市场增长

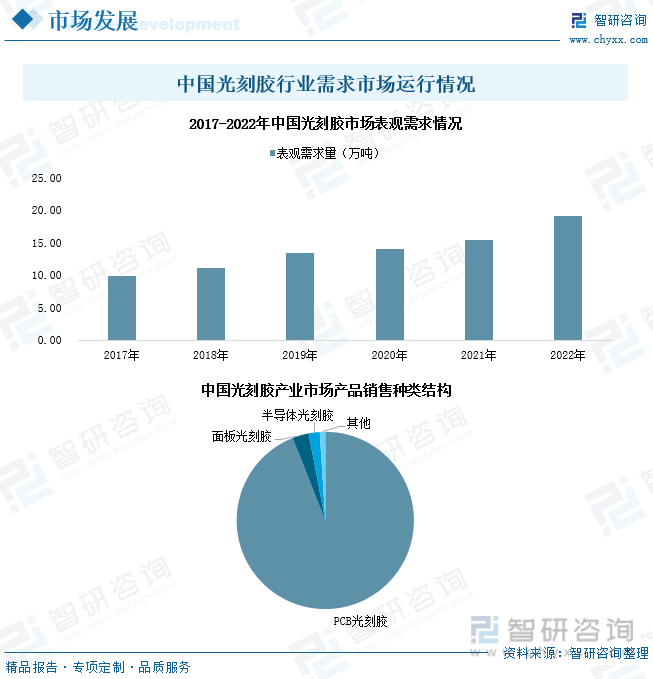

在印刷电路板、显示面板、电子芯片等产品生产中,光刻胶的应用需求市场广泛,随着下游消费电子、航空航天、军工等领域产业不断发展,我国光刻胶需求量不断增长。2022年,我国光刻胶行业下游需求市场表观需求量达19.18万吨,同比增长24.39%,自2017年来的复合增长率达11.66%。值得注意的是,目前,我国光刻胶产业市场主要产品型号种类包括有PCB光刻胶、面板光刻胶、半导体光刻胶等,产业市场消费占比比例分别为94%、3%、2%,行业主要需求市场仍由印制电路板(PCB)产业占据。

其中,印制电路板(PCB)是电子产品中不可或缺的元件,随着近年来全球印制电路板需求的稳步增长,及全球电子信息产业从发达国家向新兴经济体和新兴国家转移,我国已成为全球最为重要的电子信息产品生产基地,国内市场2022年产值增长预计将至增长447.31亿美元。随着科技水平的不断提升,物联网、汽车电子、工业4.0、云端服务器、存储设备等将成为驱动PCB需求增长的新方向,叠加PCB向高密度化、薄型高多层化等高技术含量化发展运行,将带动国内外PCB光刻胶用量持续增长。

在大规模集成电路的制造过程中,光刻和刻蚀技术是精细线路图形加工中最重要的工艺,决定着芯片的最小特征尺寸,占芯片制造时间的40-50%,占制造成本的30%。半导体光刻胶作为对晶圆产品质量影响程度最高的耗材之一,成为半导体产业生产最关键的材料之一。相较于其他光刻胶产品而言,半导体光刻胶技术难度最高,但行业市场增速最快。目前,半导体光刻胶按照曝光波长不同可分为g线(436nm)、i线(365nm)、KrF(248nm)、ArF(193nm)以及新兴起的EUV光刻胶5大类,高端光刻胶指KrF、ArF和EUV光刻胶,等级越往上其极限分辨率越高,同一面积的硅晶圆布线密度越大,性能越好。

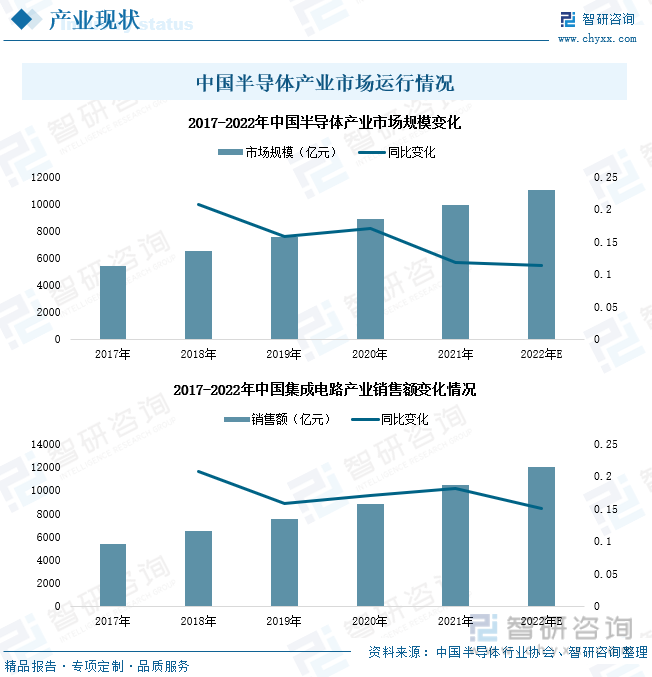

半导体产品有利于推动通信、计算、医疗保健、军事系统、交通、清洁能源和无数其他应用的进步,有利于促进类脑计算、虚拟现实、物联网、节能传感、自动化设备、机器人技术和人工智能等高新技术研发出现,随着市场数字化的趋势加速成形,半导体的应用场景越来越丰富。如集成电路把一定数量的常用电子元件,如电阻、电容、晶体管等,以及这些元件之间的连线,通过半导体工艺集成在一起的具有特定功能的电路,也是光刻胶主要消费领域之一,也是半导体晶圆产品的主要应用领域之一;受益于5G大规模建设,以及2020年新冠疫情导致远程办公、网络直播、网课等应用普及,集成电路行业发展迅猛,2021年,我国集成电路产业销售额达10458.3亿元,同比增长18.2%;经过初步统计测算,2022年,国内集成电路产业销售额将达到12027亿元。

得益于半导体产品下游应用行业市场的不断发展,使得半导体可带动市场规模不断扩大,如半导体材料、半导体设备、芯片设计、芯片制造、封装测试、各大电子和计算机等不同消费市场,半导体产业规模不断发展。2021年,我国半导体产业市场规模达9890亿元,同比增长11.78%;经过初步统计测算,国内半导体产业市场规模预计将达到11008亿元。此外,预计到2024年,我国晶圆产能将突破达到752.4万片/月,国产晶圆厂建设迎来高速增长期,将持续为光刻胶产业提供业务增长空间。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国光刻胶行业市场发展模式及竞争格局预测报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国光刻胶行业市场发展模式及竞争格局预测报告

《2025-2031年中国光刻胶行业市场发展模式及竞争格局预测报告》共十二章,包含2020-2024年中国集成电路产业运行新形势分析,2025-2031年中国光刻胶产业发展前景趋势预测分析,2025-2031年中国光刻胶行业投资机会与风险分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![专精特新专栏:某光刻胶企业顺利通过2024年江苏省专精特新中小企业认定[图]](http://img.chyxx.com/general_thumb/news/51.png?x-oss-process=style/w320)

![2023年全球及中国光刻胶行业全景速览:本土企业积极布局,力争提升国产化率[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)