一、发展背景:铝塑膜作为锂离子电池专用封装材料,其技术壁垒较高

铝塑膜是一种用于封装锂电池的复合软包装外壳材料,具有保护锂电池电芯的重要作用。铝塑膜从外到里主要分为三层,分别是尼龙层、铝箔层和热封层,三者之间通过胶粘剂粘合在一起,最终形成铝塑膜。但是,由于铝塑膜的生产工艺有昭和电工代表的干法和 DNP 代表的热法这两种,近乎苛刻的性能要求使得铝塑膜具备较高的制造难度。

二、发展现状:下游行业需求量旺盛,刺激铝塑膜行业规模的发展

由于铝塑膜具备耐穿刺性、高阻隔性、耐电解液性、耐高温绝缘性以及高冷冲压成型性这五大特性,因此被广泛用于新能源汽车、消费电子产品、电动工具等多重领域。在国家大力发展新能源汽车的背景下,动力电池作为新能源汽车的动力来源,也将进一步得到国家的大力支持,同时,也带动了铝塑膜的需求量的增长。

三、企业格局:铝塑膜营业收入不断增长,企业为突破生产技术,加强研发投入

在营业收入方面,新纶新材通过并购日本T&T实现铝塑膜业务的快速发展,是国内规模最大的铝塑膜供应商。其铝塑膜的营业收入在2021年处于增长状态,为5.31亿元,较2020年增加0.8亿元。明冠新材的铝塑膜营业收入也处于小幅上升的状态,较2020年增加0.56亿元。璞泰来的铝塑膜营业收入为1.41亿元,较2020年增加了0.47亿元。在研发投入方面,三家企业通过加大研发投入,来突破铝塑膜相关的技术问题,可以打破国外同类产品的垄断,极大的降低了产品成本,进一步拓展铝塑膜行业的市场规模。

四、发展趋势:随着下游产业需求量上升,国产替代化进程加速,未来行业市场空间将进一步拓展

从行业发展看来,动力领域是铝塑膜企业争夺的“重地”。随着新能源汽车补贴政策和能量密度及高续航能力挂钩,软包电池作因为能量密度高、安全性能好等优势,而受到越来越多车企的欢迎,动力软包电池作为未来铝塑膜的驱动核心,软包电池的不断发展,市场容量将在未来进一步扩大,将带动铝塑膜行业的不断发展。由于铝塑膜进口依赖度较大,企业成本端承压,为此,将刺激铝塑膜行业加强国产替代化,同时,相关企业不断加大产品研发力度,铝塑膜的生产工艺已日渐成熟,使得产品质量已经达到动力类标准并且进入了下游客户认证流程,未来铝塑膜国产化进程有望加速,行业市场空间将进一步得到发展。

关键词:铝塑膜、国产替代化、动力电池、新能源汽车

一、发展背景:铝塑膜作为锂离子电池专用封装材料,其技术壁垒较高

铝塑膜是一种用于封装锂电池的复合软包装外壳材料,具有保护锂电池电芯的重要作用。铝塑膜从外到里主要分为三层,分别是尼龙层、铝箔层和热封层,三者之间通过胶粘剂粘合在一起,最终形成铝塑膜,其中尼龙层位于最外层,主要是用于减少外力,保护中间层不被划伤,其材质除了可以使用尼龙,还可以使用PET材料;中间为铝箔层,主要是为了防止水分和氧气的入侵;最内层为热封层,也叫耐电解液层,主要为聚丙烯材质,起封口粘接的作用。

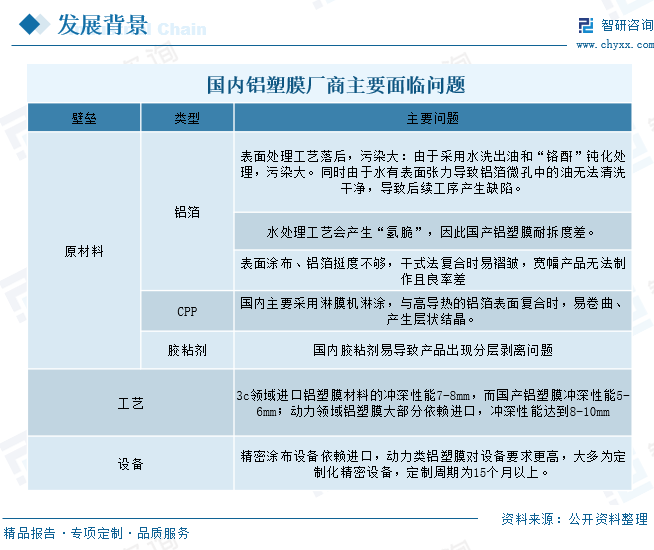

目前,铝塑膜的生产工艺有昭和电工代表的干法和 DNP 代表的热法这两种,这近乎苛刻的性能要求使得铝塑膜具备较高的制造难度。在阻隔性、冲深、耐穿刺、耐电解液和绝缘性等性能方面皆有严格要求,量产后控制产品一致性的难度也较大,这导致铝塑膜国产化率一直处于较低的状态,当前,国内铝塑膜厂商主要面临的问题如下:

二、发展现状:下游行业需求量旺盛,刺激铝塑膜行业规模的发展

如图所示,铝塑膜产业链上游环节主要包括压延铝箔、尼龙、粘结剂、聚丙烯等原材料,其中游环节主要是铝塑膜的生产制造,通过复合工艺将原材料制成铝塑膜,由于铝塑膜具备耐穿刺性、高阻隔性、耐电解液性、耐高温绝缘性以及高冷冲压成型性这五大特性,因此被广泛用于新能源汽车、消费电子产品、电动工具等多重领域。

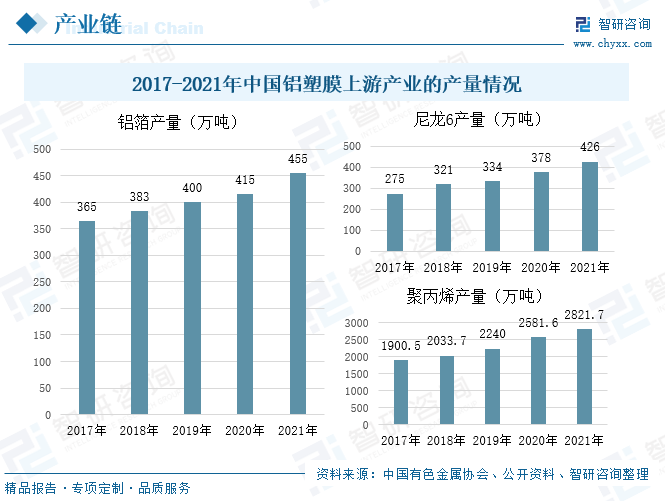

铝箔、尼龙、聚丙烯作为铝塑膜主要的原材料,随着三者产量的不断增长,将为铝塑膜的生产提供源源不断的动力。据统计,随着铝箔下游行业的不断发展,其需求量大幅增长,将刺激铝箔产量的增长,其产量从2017年的365万吨增加到2021年455万吨。目前,我国尼龙6号生产技术相对成熟,其产量从2017年的275万吨增加到2021年426万吨。聚丙烯属于石油化工的衍生物,受下游需求拉动,其产量从2017年的1900.5万吨增加到2021年2821.7万吨。

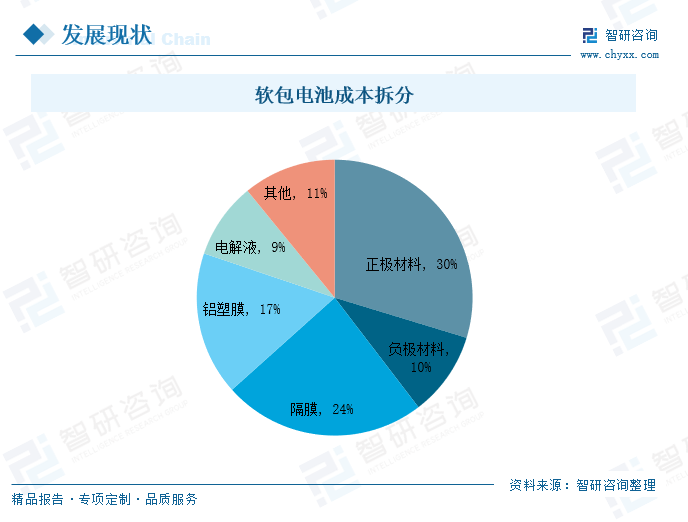

新能源汽车电池按封装类型可以分为圆柱形电池、方形电池和软包电池,随着下游新能源汽车市场的快速发展,动力电池也进入爆发期,带动软包电池需求上升,而铝塑膜作为软包电池的原材料之一,其需求量也将得到大幅增长,据统计,在软包电池的成本拆分中,铝塑膜的占比排名第三,为17%。

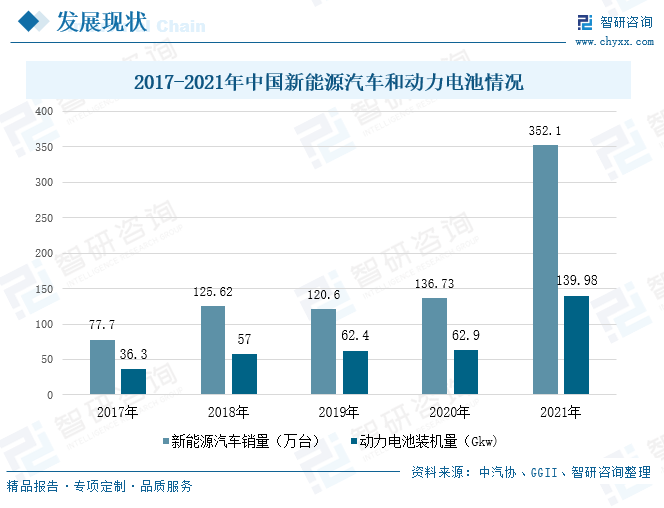

数据显示,在2017-2021年间,我国新能源汽车的销量从77.7万台增加到352.1万台,动力电池随着新能源汽车的不断发展,其装机量也处于不断增长的状态,从2017年的36.3Gkw增加到2021年的139.98Gkw。由于铝塑膜的市场供求状况与动力电池行业的发展情况紧密相关,在国家大力发展新能源汽车的背景下,动力电池作为新能源汽车的动力来源,也将进一步得到国家的大力支持,同时,也带动了铝塑膜的需求量的增长。

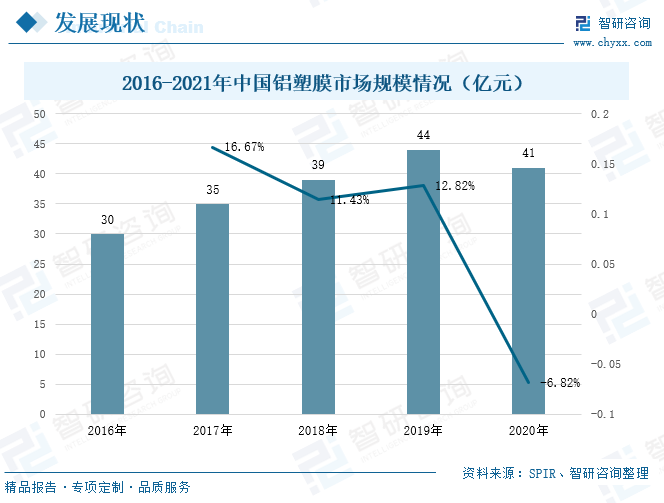

相较于钢壳、铝壳或塑料壳等包装材料,铝塑膜具有质量轻、厚度薄、外形设计灵活等优势,随着智能手机和平板电脑的普及和快速发展,及软包电池在新能源汽车、两轮车、储能等领域逐步应用,铝塑膜正在逐渐成为市场主流。据统计,自2016年开始,我国铝塑膜的市场规模呈现逐年上升的状态,到2019年,铝塑膜的市场规模达到了44亿元,而2020年受整体消费下降的影响,铝塑膜市场规模呈现下降状态,较2019年下降了6.8个百分点。

三、企业格局:铝塑膜营业收入不断增长,企业为突破生产技术,加强研发投入

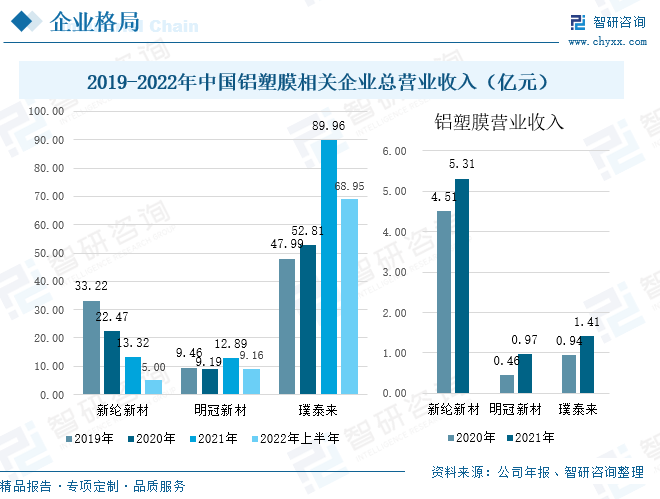

新纶新材的总营业收入在2019-2021年间处于下降状态,但是其铝塑膜的营业收入在2021年处于增长状态,为5.31亿元,较2020年增加0.8亿元,这主要是因为新纶新材通过并购日本T&T实现铝塑膜业务的快速发展,是国内规模最大的铝塑膜供应商。与其他两家企业相比,明冠新材的总营业收入较低,2021年其总营业收入为12.89亿元,较2020年增加3.7亿元,同年,铝塑膜的营业收入也处于小幅上升的状态,较2020年增加0.56亿元。璞泰来的总营业收入在2021年增长幅度较大,为89.96亿元,同比上升了70.4%,其中铝塑膜的营业收入为1.41亿元,较2020年增加了0.47亿元。由此可见,2021年三家企业的铝塑膜营业收入均处于增长状态,其中新纶新材的铝塑膜营业收入最高,吸引更多企业入局,铝塑膜行业将得到不断发展。

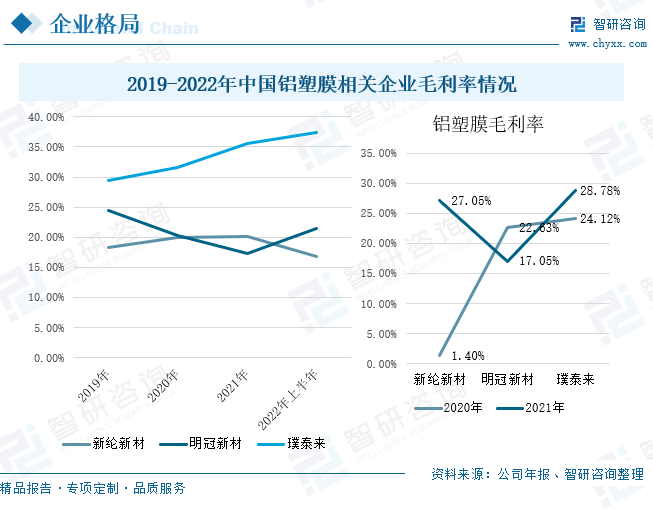

从企业毛利率来看,璞泰来的毛利率处于两家企业之上,2021年,璞泰来的毛利率为35.65%,这主要是因为全球新能源汽车市场需求带动锂离子电池行业实现快速发展,锂离子电池作为公司的主营业务,其营业收入也将得到增长,同时,铝塑膜产品的毛利率为28.78%,2022年上半年,璞泰来的毛利率为37.45%。在2021年,新纶新材的毛利率20.06%,铝塑膜的毛利率为27.05%,较2020年增长25.65%,这主要是因为在国家政策的支持下,新能源业务实现了较快增长,同时积极原材料和生产设备的国产化,实现了降本增效。明冠新材2021年毛利率为17.38%,铝塑膜的毛利率为17.05%,较2020下降5.58%。

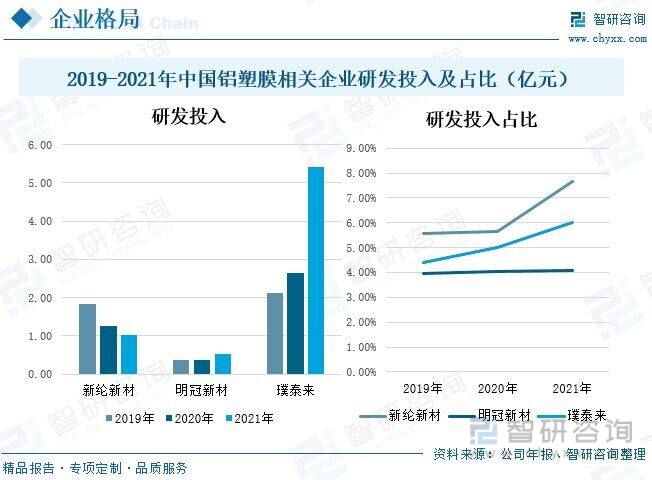

从企业研发投入来看,在2017-2021年间,新纶新材的研发投入处于下降状态,其他两家企业整体则处于上升态势,其中璞泰来的研发投入最高,这主要受企业营业收入的影响,2021年,新纶新材、明冠新材、璞泰来三家企业研发投入占总营业收入的比重依次为7.68%、4.08%、6.03%。企业通过加大研发投入,来突破铝塑膜相关的技术问题,可以打破国外同类产品的垄断,极大的降低了产品成本,进一步拓展铝塑膜行业的市场规模。

相关报告:智研咨询发布的《中国铝塑膜行业市场专项调研及发展策略分析报告》

四、发展趋势:随着下游产业需求量上升,国产替代化进程加速,未来行业市场空间将进一步拓展

1、动力领域需求增长,将带动铝塑膜行业的发展

从行业发展看来,动力领域是铝塑膜企业争夺的“重地”。由于消费电子市场的软包电池渗透率已经很高,但使用国产铝塑膜的比例还不高,市场相对稳定,新的驱动力还是在新能源的动力电池上。随着新能源汽车补贴政策和能量密度及高续航能力挂钩,软包电池作因为能量密度高、安全性能好等优势,而受到越来越多车企的欢迎,动力软包电池作为未来铝塑膜的驱动核心,软包电池的不断发展,市场容量将在未来进一步扩大,将带动铝塑膜行业的不断发展。

2、打破技术垄断,铝塑膜国产化趋势明显

目前,我国铝塑膜产品主要应用于3C数码产品,随着近年来3C数码终端需求减弱的影响,国产铝塑膜产品重心将进一步由3C数码电池领域向动力电池领域转移,这主要原因是动力电池用铝塑膜是铝塑膜行业最大增量市场。但是由于铝塑膜产品技术壁垒较高,导致高端3C消费电子铝塑膜和动力软包电池铝塑膜所用的原材料仍然由国外企业提供,高端产品依赖进口程度较高,由此可见,铝塑膜产品国产替代空间巨大。随着新能源汽车的不断发展,动力电池作为新能源汽车的动力来源,其需求量将得到大幅增长,但由于铝塑膜进口依赖度较大,企业成本端承压,为此,将刺激铝塑膜行业加强国产替代化,同时,相关企业不断加大产品研发力度,铝塑膜的生产工艺已日渐成熟,使得产品质量已经达到动力类标准并且进入了下游客户认证流程,此外,随着下游行业需求量不断增长,未来铝塑膜国产化进程有望加速。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国铝塑膜行业市场专项调研及发展策略分析报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国铝塑膜行业市场专项调研及发展策略分析报告

《2025-2031年中国铝塑膜行业市场专项调研及发展策略分析报告》共十四章,包含2025-2031年铝塑膜行业投资机会与风险,铝塑膜行业投资战略研究,研究结论及投资建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国铝塑膜行业发展及需求现状简析:紫江企业等国产企业份额走高,铝塑膜价格下探空间较大[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2022年中国铝塑膜行业产业链分析:铝塑膜的下游锂电池需求增强 [图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![2022年中国铝塑膜行业重点企业对比分析:新纶新材vs明冠新材vs 璞泰来 [图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)