一、定义与性质

石墨烯(Graphene)是一种由碳原子以sp²杂化轨道组成六角型呈蜂巢晶格的二维碳纳米材料。石墨烯具有优异的光学、电学、力学特性,在材料学、微纳加工、能源、生物医学和药物传递等方面具有重要的应用前景,被认为是一种未来革命性的材料,在锂电池导电浆料、涂料涂层、导热膜、柔性显示以及传感器方面都有应用。

石墨烯的优良特性

资料来源:智研咨询整理

二、行业政策

继在2012年《新材料产业“十二五”发展规划》和2016年《“十三五”材料领域科技创新专项规划》等规划相继实施后,石墨烯已经初步实现了产业化,在我国制造业发展中的重要战略地位,在电化学储能、海洋工程、柔性电子器件、重大环保技术装备、汽车、航天航空行业等领域都有较为广泛的应用。

2020年,国家发改委发布了《国民经济和社会发展第十四个五年规划纲要》。《纲要》指出计划在2021-2025年期间进一步大力支持发展新材料产业,并力求实现产业独立自主。这一政策的转变标志着我国石墨烯行业从兴起走向独立高速发展,未来预计产业规模将进一步扩大。

中国国民经济规划-石墨烯行业政策发展图

资料来源:公开资料整理

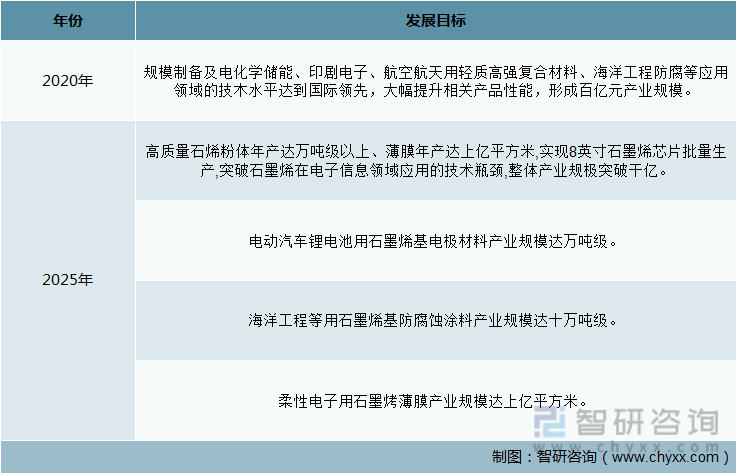

工信部发布《中国制造2025重点领域技术路线图》中,指出石墨烯材料集多种优异性能于一体,是主导未来高科技竞争的超级材料,广泛应用于电子信息、新能源、航空航天以及柔性电子等领域,可极大推动相关产业的快速发展和升级换代,市场前景巨大,有望催生产业规模千亿元。根据规划,到2025年,高质量石墨烯粉体年产达可达万吨级以上,薄膜年产达上亿平方米,实现8英寸石墨烯芯片批量生产,突破石墨烯在电子信息领域应用的技术瓶颈,整体产业规模突破千亿。

《中国制造2025》中石墨烯行业发展目标

资料来源:公开资料整理

三、发展阶段

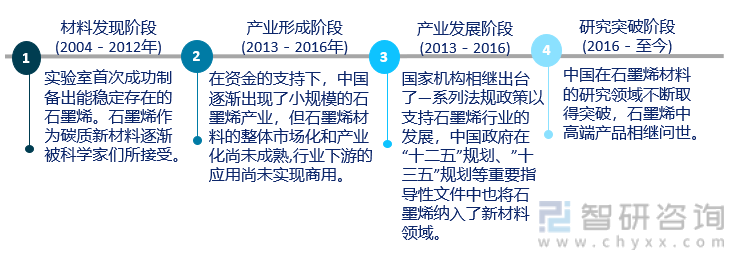

中国石墨烯行业起步较晚,行业发展至今主要经历了以下四个阶段:

第一阶段:材料发现阶段(2004-2012年) 实验室首次成功制备出能稳定存在的石墨烯。石墨烯作为碳质新材料逐渐被科学家们所接受。

第二阶段:产业形成阶段(2013-2016年) 在资金的支持下,中国逐渐出现了小规模的石墨烯产业,但石墨烯材料的整体市场化和产业化尚未成熟,行业下游的应用尚未实现商用。

第三阶段:产业发展阶段(2013-2016) 国家机构相继出台了―系列法规政策以支持石墨烯行业的发展,中国政府在“十二五”规划、“十三五”规划等重要指导性文件中也将石墨烯纳入了新材料领域。

第四阶段:研究突破阶段(2016-至今) 中国在石墨烯材料的研究领域不断取得突破,石墨烯中高端产品相继问世。

资料来源:智研咨询整理

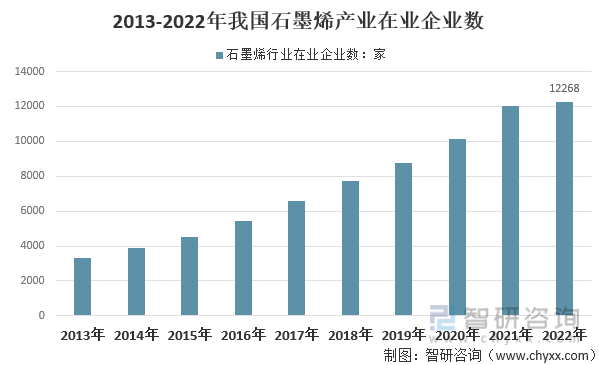

石墨烯企业数量增长引领行业快速发展。从地域分布来看,石墨烯企业主要分布在东部沿海地区,且已经形成了具有一定规模的石墨烯产业集群。从企业规模来看,石墨烯行业企业数量多,但大部分规模都相对较小,随着一些石墨烯上市企业不断发展,龙头企业有望逐步显现。在企业数量方面,我国石墨烯产业在业企业数从2013年的3339家增长至2022年的12268家。

2013-2022年我国石墨烯产业在业企业数统计

注:1)仅统计关键字为“石墨烯”,且在存续期的企业

2)统计截至2022年2月21日

3)统计企业所属行业为“制造业”“科学研究及技术服务”

资料来源:企查查、智研咨询整理

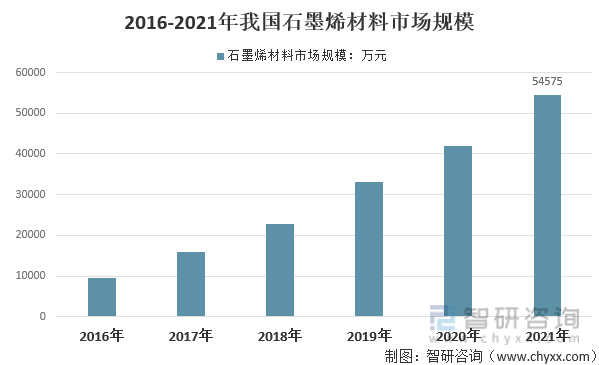

随着近年来石墨烯应用场景不断丰富与制备技术不断成熟,逐步与各个领域进行融合发展,出现许多了新兴产业,开辟了新的市场。石墨烯行业从技术驱动转变为应用驱动,迎来发展新趋势,未来发展前景较好。据统计2016年我国石墨烯材料市场规模为9560万元,2021年我国石墨烯材料市场规模增长至54575万元。

2016-2021年我国石墨烯材料市场规模走势

资料来源:智研咨询整理

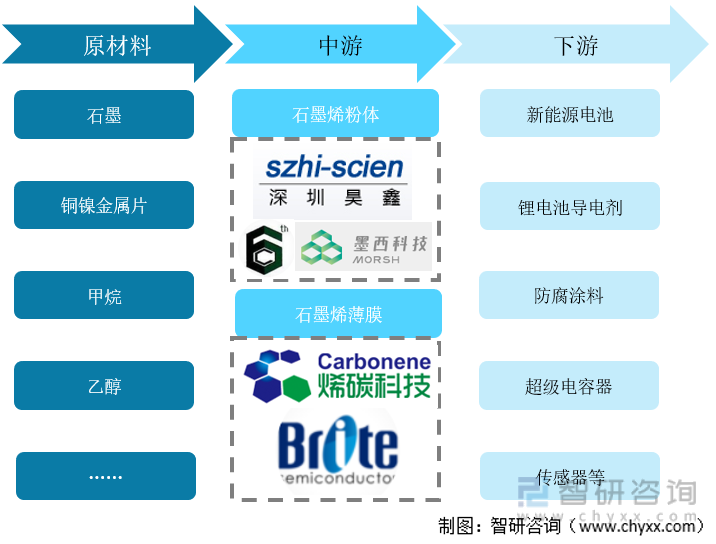

四、产业链及发展现状分析

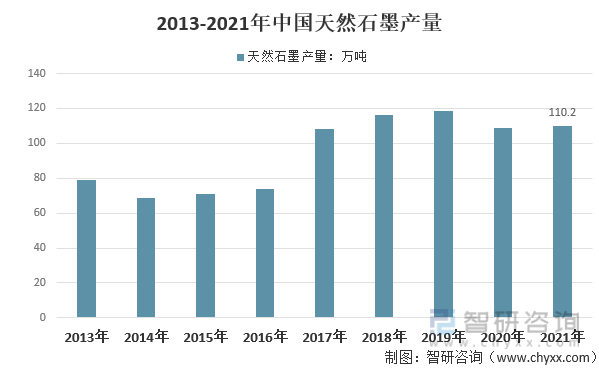

石墨烯产业链上游的原料为石墨,中国是全球最大的石墨生产国,但可开采储量仅为全球第二,占世界总储量的25%,静态可开采年限仅为116年,在全球主要的石墨生产国中,仅高于挪威。但中国是全球天然石墨的主要供给国,中国天然石墨全球供给占比超过70%,为全球天然石墨下游市场发展创造了可观的资源供给。

石墨烯行业产业链

资料来源:智研咨询整理

2013-2021年中国天然石墨产量

资料来源:USGS

中国石墨矿床主要分布于华北地块、扬子地块周缘、天山—兴蒙造山带和秦祁昆造山带,石墨矿产地分布广泛,矿石种类齐全,以晶质石墨为主,隐晶质石墨为次,而储量又相对集中于少数成矿最有利的地区。根据资源储量的多少,晶质石墨矿床依次分布于黑龙江、山东、内蒙古、山西、河南、四川、湖北和陕西等省,隐晶质石墨矿床主要分布于内蒙古、湖南、广东、吉林、陕西、山东和福建等省。

中国晶质石墨资源丰富,整体呈现东北多西南少的格局,截至2020年底,已探明晶质石墨资源储量为5231.85万吨,其中黑龙江、内蒙古和山东三省为晶质石墨矿主产地。

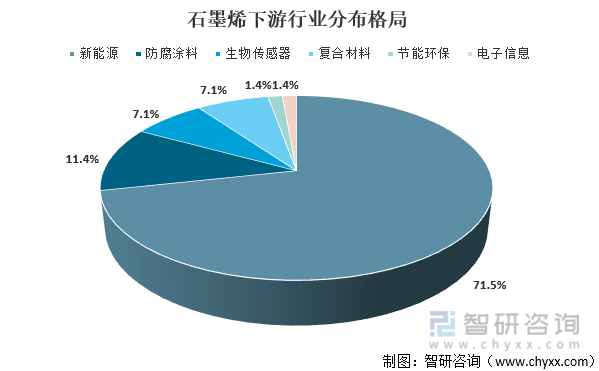

石墨烯下游应用主要分为两个方面:第一是石墨烯粉体下游应用,第二是石墨烯薄膜下游应用。其中石墨烯粉体可应用在新能源电池、复合材料、锂电池等方面,石墨烯薄膜可应用在柔性显示屏和传感器等方面。

我国石墨烯目前应用最广泛的下游领域是新能源相关领域,是行业超高增长的主要驱动者。其中,石墨烯在防腐涂料、复合材料、生物传感器等领域的应用也占额较多且备受关注,节能环保和电子信息柔性显示领域也有一定的涉及,例如中国宝安主要专注于锂电池材料方面,华高墨烯主要专注新能源超级电容方面,第六元素主要专注于复合材料等方面。

石墨烯下游行业分布格局

资料来源:智研咨询整理

1、超级电容器

超级电容器是指介于传统电容器和充电电池之间的一种新型储能装置,它既具有电容器快速充放电的特性,同时又具有电池的储能特性,是一种拥有高能量密度的电化学电容器,比传统的电解电容容量高上数百倍至千倍不等。与蓄电池和传统物理电容器相比,超级电容器的特点主要体现在功率密度高、循环寿命长、工作温限宽、免维护、绿色环保等方面。但其缺点主要体现在能量密度低,仅为锂离子电池30%左右(Wh/L),安全问题严重等方面。

石墨烯拥有良好的导电性、高密度和比表面积,是超级电容的理想材料。发展石墨烯基电极材料,有效减少石墨烯片层聚集和堆叠以获得良好的体积比电容是构建新型石墨烯基超级电容器的关键。通过毛细管挤压,二维氧化石墨烯薄膜可以转变为具有褶皱表面的三维石墨烯;通过添加表面活性剂可在一定程度上缓解石墨烯的堆叠;通过官能团修饰或者与导电聚合物、金属氧化物和金属氢氧化物形成二元或三元复合材料,利用材料之间的协同作用能提高其电容性能。如何有效发挥石墨烯基电极高比电容,实现电极材料与电极制备过程有效放大是今后石墨烯基超级电容器应用基础研究的方向。

2021年我国超级电容器的市场规模176亿元,其中交通运输用超级电容器市场规模占比30.00%,工业用超级电容器市场规模占比16.61%,新能源用超级电容器市场规模占比47.93%,装备等其他应用领域市场规模占为5.47%,2021年我国超级电容器消费市场结构如下图所示:

超级电容器行业下游应用分布格局

资料来源:智研咨询整理

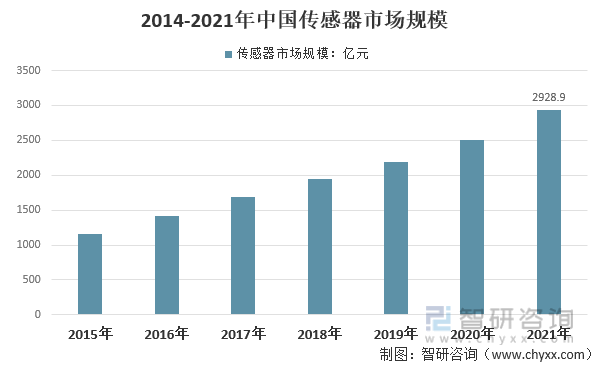

2、传感器

石墨烯是良好的化学传感器制作材料。这个过程主要是通过石墨烯的表红外光束激发等离子体面吸附性能来完成的,石墨烯化学探测器的灵敏度非常高。石墨烯独特的二维结构使它对周围的环境非常敏感。石墨烯是电化学生物传感器的理想材料,石墨烯制成的传感器在医学上具有良好的灵敏性。

我国传感器行业从50年代开始,随着结构型传感器以及固体型传感器的出现与应用,国家意识到传感器在产业界的重要地位,所以在1986年“七五”中将传感器技术确定为国家重点攻关项目,自此打开了国内研究传感器的实质发展阶段,通过不断推进研发,目前已经形成较为完整的传感器产业链。尤其是近年来,传感器作为物联网重要的组成部分,被提到了新的高度,催生研发热潮,市场地位凸显。

2014年中国传感器市场规模为982.6亿元,2021年达到了2928.9亿元。近几年我国传感器行业市场规模情况如下图所示:

2014-2021年中国传感器市场规模

资料来源:智研咨询整理

目前,我国传感器的生产企业主要集中在长三角地区,并逐渐形成以北京、上海、南京、深圳、沈阳和西安等中心城市为主的区域空间布局。其中,主要传感器企业有接近一半的比例分布在长三角地区,其他依次为珠三角、京津地区、中部地区及东北地区等。

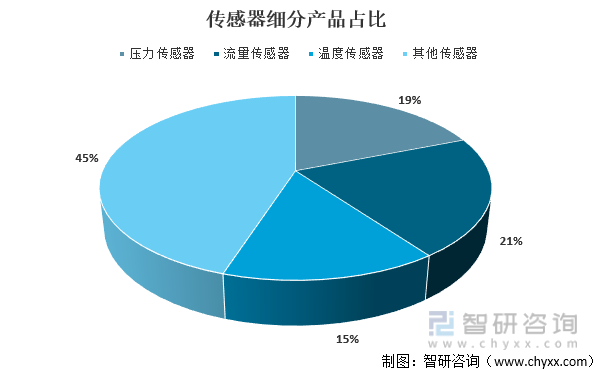

在传感器市场中,流量传感器、压力传感器和温度传感器所占比重较大。其中,流量传感器约占21%,压力传感器占比19%,温度传感器占比也在10%以上。不过,位移传感器、速度传感器、电量传感器、光纤传感器以及新型传感器等其他合计占比也接近一半。

传感器细分产品占比

资料来源:智研咨询整理

随着市场中医学,化学及可穿戴设备等方面对于石墨烯传感器越来越多的需求,以及石墨烯薄膜制作成本逐步下降,石墨烯传感器将越来越多地应用于市场中,发展潜力巨大。

3、锂电池

锂电池导电剂的首要作用是提高电子电导率。导电剂在具活性物质之间、活性物质与集流体之间起到收集微电流的作用以减小电极的接触电阻,提高锂电池中电子的迁移速率,降低电池极化。此外,导电剂也可以提高极片加工性,促进电解液对极片的浸润,从而提高锂电池的使用寿命。常用的锂电池导电剂可以分为两类:第一类为传统导电剂(如炭黑、导电石墨、碳纤维等),第二类为新型导电剂(如碳纳米管、石墨烯及其混合导电浆料等)。

石墨烯作为新型导电剂,可以最大化地发挥导电剂等作用。这是由于其独特的片状结构,它与活性物质的接触为点-面接触而不是常规的点点接触形式,这样可以减少导电剂的用量,提升锂电池容量,其改性效果远高于天然石墨。但是由于其成本较高,具有阻碍锂离子传输等弊端尚未完全被工业化应用。

2020年全球动力电池装机量TOP10企业依次是宁德时代、LG能源、松下、比亚迪、三星SDI、SKI、中航锂电、远景AESC、国轩高科和亿纬锂能。对比2019年,宁德时代再次夺得冠军实现四连冠,比亚迪保持第4,远景AESC、国轩高科和亿纬锂能位列第8、第9、第10,而中航锂电装机猛增进入全球前十,排名第7;LG能源和SKI分别上升至第2和第6,三星SDI保持第5;松下则下滑至第3。

2020年全球动力电池装机TOP10企业合计装机量占全球动力电池装机总量的92.78%,集中度进一步上升。

2020年全球动力电池企业分布格局

资料来源:智研咨询整理

锂离子电池为新型绿色环保电池,广泛应用于移动电话、笔记本电脑、PDA、助动车、摄像视听器材等。锂离子电池是指Li+嵌入化合物为正、负极板的二次电池。锂离子电池根据电解质材料不同,可分为液态锂离子电池和聚合物锂离子电池两种,目前液态锂离子电池在锂离子电池整体市场中占据绝大多数市场份额。锂离子电池工作电压高(3.2-3.7V)、比能量高(140Wh/kg)、无记忆效应、无污染、自放电小、循环寿命长,是21世纪发展的理想电源,目前已在移动电话、摄像机、笔记本电脑、便携式电器上大量应用,并开始向电动汽车及替代领域市场快速扩张。

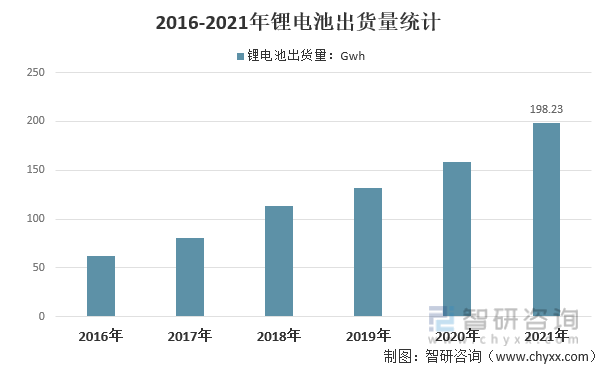

从需求结构来看,随着新能源汽车的持续发展,锂离子电池产销量迅速扩大,市场结构发生了显著的变化,动力电池高速增长,储能电池近几年开始迅速增长,3C等其他领域受电动两轮车,电动手工具等领域影响,也处于明显的上升态势,占比有所回升。2021年我国锂电池出货量达到198.23Gwh,相比于2020年增长率超过25%,发展态势惊人。

2016-2021年锂电池出货量统计

资料来源:智研咨询整理

随着人们环保意识的不断增强,二次电池凭借可循环使用的优势,其在电池行业中占据明显较大份额。锂离子电池作为一种二次电池,其相比于镍氢电池、铅酸电池等传统二次电池而言,在能量密度、循环次数等多个方面均具备明显优势。正是由于锂离子电池显著的性能优势,近年来锂离子电池在电池行业中的占比持续提升。中国及全球锂离子电池规模高速增长。

五、发展现状

石墨烯粉体是指利用物理或化学的方法将天然石墨石碾碎所形成的粉体,在多数情况下,石墨烯粉体是单层石墨烯和多层石墨烯的混合物;石墨烯薄膜是指利用化学气相沉淀法制备的石墨烯,具体过程是将碳氢化合物甲烷、乙醇等通入到高温加热的金属基底铜镍表面,反应持续一定时间后对基底进行冷却,冷却过程中在基底表面便会形成数层或单层石墨烯。石墨烯薄膜在制备过程中的原材料主要涉及铜镍金属片和甲烷、乙醇等氢氧化合物,不需要石墨材料参与。

从市场占比来看,石墨烯粉体占据了中国石墨烯产品的绝大部分市场,且石墨烯粉体的部分应用已经实现了商用,例如锂电储能行业。而石墨烯薄膜多用于手机屏或柔性屏领域,由于技术尚未成熟,石墨烯薄膜的应用市场仍处于技术研发阶段,市场份额相对较少。中国石墨烯行业中游与下游之间的协同发展趋势明显,下游应用范围和场景的扩大将带动中游石墨烯产量的提高,从而对整个行业的发展都起到助推作用。

1、石墨烯粉体

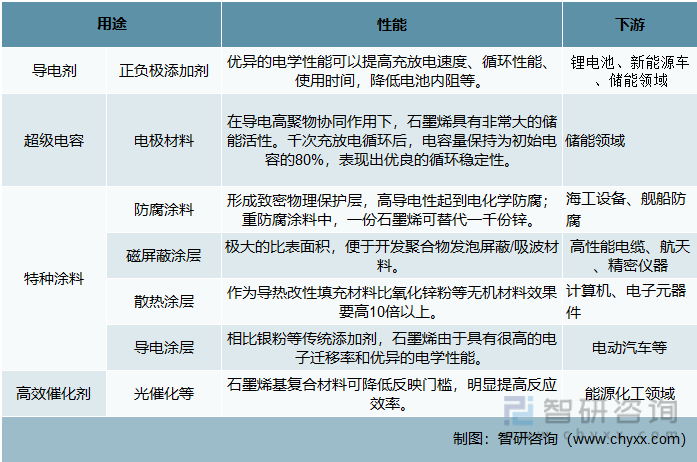

石墨烯粉体主要是以添加剂的形式和别的材料形成混合或者复合材料(除了导热膜、超级电容器),让这些混合或者复合材料具备石墨烯的力学、电学、热学性能。石墨烯粉体可应用在材料学的各个领域,比如导电剂、超级电容、特种涂料、高效催化剂等。

石墨烯粉体应用领域

资料来源:智研咨询整理

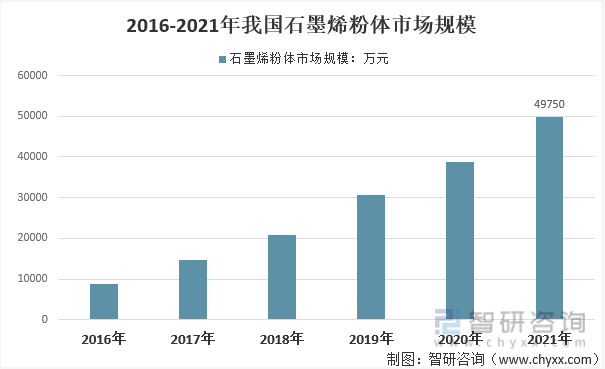

近年来,我国石墨烯产业化应用取得了一定进展,上下游产业链已初步打通、下游应用领域不断拓展。2016年我国石墨烯粉体市场规模为8739万元,2021年我国石墨烯粉体市场规模增长至49750万元。

2016-2021年我国石墨烯粉体市场规模

资料来源:智研咨询整理

我国主要石墨烯粉体企业一览

资料来源:公司公告、智研咨询整理

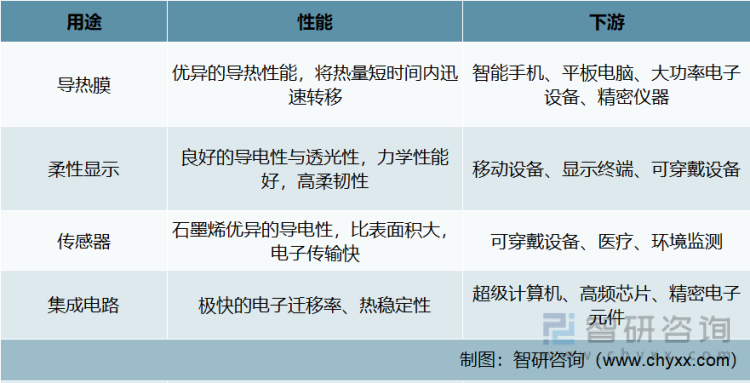

2、石墨烯薄膜

石墨烯由于其超强的热稳定性、化学稳定性、机械稳定性以及高透光性和电子迁移率等优点,因而被认为是制造膜材料的最佳材料之一。石墨烯薄膜在电子、光子及光电设备领域的应用范围十分广泛,极具发展前景。

石墨烯薄膜应用领域

资料来源:智研咨询整理

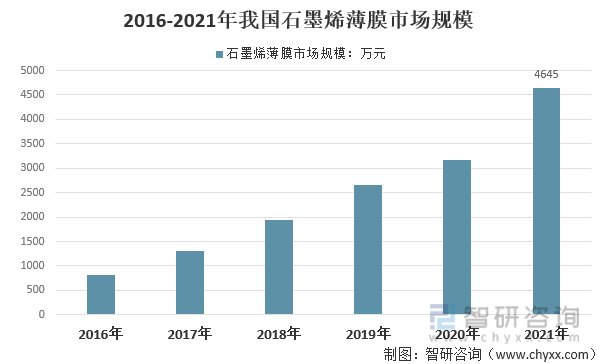

石墨烯膜兼具高导热性和超柔性的材料的问世,对柔软电子器件的发展意义重大,从航空航天到智能手机,这种新型石墨烯膜展现出令人振奋的应用远景。2016年我国石墨烯薄膜市场规模为821万元,2021年我国石墨烯薄膜市场规模增长至4645万元左右。

2016-2021年我国石墨烯薄膜市场规模走势

资料来源:智研咨询整理

我国主要石墨烯薄膜企业一览

资料来源:公司公告、智研咨询整理

石墨烯的研究与应用开发持续升温,石墨和石墨烯有关的材料广泛应用在电池电极材料、半导体器件、透明显示屏、传感器、电容器、晶体管等方面。鉴于石墨烯材料优异的性能及其潜在的应用价值,在化学、材料、物理、生物、环境、能源等众多学科领域已取得了一系列重要进展。

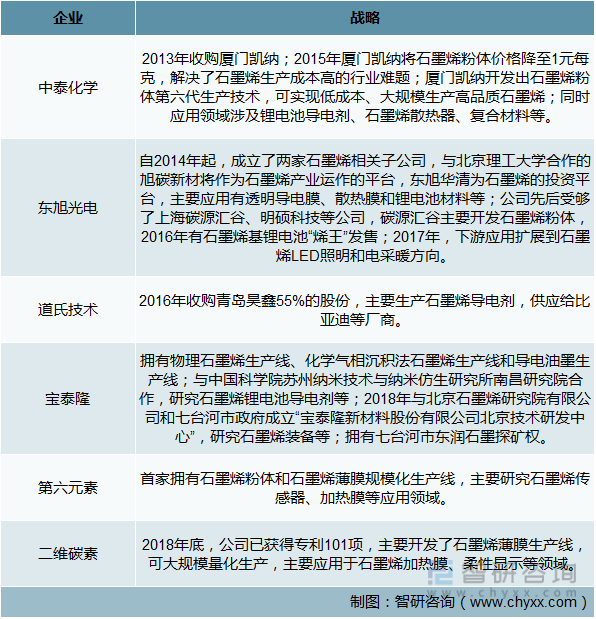

六、竞争格局

中国石墨烯行业正处于市场导入期,产品尚未成熟,行业利润率较低,但市场增长率较高。预计随着石墨烯制备技术的不断突破和下游应用的不断成熟,将进一步促进和推动石墨烯的应用发展及市场规模扩大。我国石墨烯产业链近年来已初步打通,上下游链条逐步完善,上游石墨矿开发技术不断创新,中游石墨制备方法不断改进,下游应用领域研发不断拓展。正是由于产业链不断发展,我国石墨烯市场规模有持续较快增长的趋势。石墨烯作为“新材料之王”,目前大规模制备方式仍存在缺陷,下游应用领域仍未被开发完全,所以仍保有较大的发展潜力。

目前我国已经形成京津冀鲁、长江三角洲和珠江三角洲的三大聚合区,多地分布式发展的石墨烯产业格局。从整体石墨烯产业链布局来看,中游领域:近年以来,石墨烯粉体和薄膜的生产规模进一步扩大,石墨烯产业化趋势日益强劲,多个石墨烯产业创新中心开始创立,例如常州第六元素、青岛昊鑫、宁波墨西等多家企业已拥有国内领先的石墨烯粉体生产线;长沙暖宇新材料科技公司年产量100万平方米的石墨烯膜生产线已开建,预计建成后将成为国内第二大石墨烯膜生产线。各地各种石墨烯制备技术不断突破创新,下游应用产业化也逐步拓展。

石墨烯行业龙头企业战略布局

资料来源:公开资料整理

七、发展趋势

从技术驱动到应⽤驱动,产业发展迎来新阶段。⽯墨烯作为技术密集型的前沿新材料,前期产业培育以技术驱动为主,以“从上⾄下”的产业链发展模式为主,需⽯墨烯企业⾃⾏寻找和开拓市场,不利于产业的快速健康发展。近年来,随着⽯墨烯制备技术成熟化和产业应⽤多元化,⽯墨烯与各领域的融合持续深化,逐步由技术驱动转变为应⽤驱动。突如其来的新冠疫情,更是激发了⽯墨烯在医疗健康领域的新应⽤,开辟了新市场。此外,终端应⽤企业的参与度也越来越⾼,如华为、⼩⽶纷纷在新机应⽤⽯墨烯散热膜。

从统筹发展到特⾊聚焦,区域格局逐步集聚化。随着⽯墨烯产业发展逐步趋于理性,尤其各地⽯墨烯制造业创新中⼼建设稳步推进,更注重特⾊化发展,有望形成定位清晰、各具特⾊、协同协调的区域发展格局。如江苏省重点打造以新⼀代信息技术、航空航天装备、海洋⼯程和⾼技术船舶、节能环保、新能源等关键领域需求为导向的⽯墨烯产业链;浙江省重点发展⾯向电动汽车、海洋⼯程、功能复合材料、柔性电⼦、电⼦信息等领域应⽤需求的⽯墨烯产业链;北京市依托科研优势,重点攻克⽯墨烯批量化制备及应⽤的通⽤技术;⼴东省则着重发展⽯墨烯新型显⽰等产业集群。

从简单相加到深度相融,相关产业发展协同化。⽯墨烯属于技术、⼈才和资⾦⾼度密集型的前沿新材料产业,只有跟下游应⽤深度融合,完全打开应⽤市场才能快速发展。⽯墨烯不仅与纺织鞋服、功能涂料、改性橡胶等传统产业发展关系密切,同时与电⼦信息、航空航天、新能源、⽣物医药等战略性新兴产业的发展也紧密相关,形成“共⽣共融、协同发展”的产业⽣态。“⼗四五”期间,我国⽯墨烯产业将进⼀步发挥改造提升传统产业、培育新兴产业的功能,与相关产业深度融合发展,加速推动我国⽯墨烯产业化进程,催⽣⼀批⾼速增长的⽯墨烯企业。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国石墨烯行业市场调查研究及发展前景规划报告》智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国石墨烯行业市场调查研究及发展前景规划报告

《2025-2031年中国石墨烯行业市场调查研究及发展前景规划报告》共十四章,包含2020-2024年石墨烯下游应用领域分析——生物医药行业,石墨烯行业领先企业分析,石墨烯行业投资潜力及前景展望等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国石墨烯行业全景速览:行业快速发展,市场规模持续攀升[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)