一、行业整体情况概述

粘胶纤维,分为粘胶长丝和粘胶短纤,是利用天然高分子纤维素为原料,经过一系列复杂的化学变化和物理变化制成再生纤维素纤维。其性能类似天然棉纤维,但又具有吸湿性强、染色鲜艳等优于棉纤维的特点,有良好的饱和能力,能以任何比例与各种纤维混纺,用于改变纺织品的组织结构,改善纺织品的性能,用其制成的纺织品用途几乎遍及所有的工业、农业、生活衣着等各方面。

随着社会经济的发展,人们生活水平与品质不断提高,消费观念的改变使得人们开始追求“自然”,同时,成衣向欧美市场出口前景较好,这些都会带动粘胶纤维需求量增长。在此背景下,在未来纺织品生产中,粘胶纤维依然是重要的原料。

粘胶长丝全球产能集中在中国,近年来全球粘胶长丝总产能约为28万吨左右,其中,中国产能占比达到75%以上,生产企业主要有吉林化纤、新乡化纤、宜宾丝丽雅等。

由于粘胶短纤性能较为优异,近20年来都处于一个需求的增长期。粘胶短纤全球产能不断增加,同时也高度集中。中国粘胶短纤产能在15年内增加了约400万吨,虽然自2020年起中国粘胶短纤产能增速有所放缓,但目前仍居世界首位,2021年全球产能占比高达73%。

近年来中国粘胶纤维行业不断洗牌,除了头部几家,其他化纤企业因产能落后和环保等原因,已陆续退出了市场,未来行业也难有新进入者,龙头企业市场控制力将进一步增强,行业集中度进一步提升。

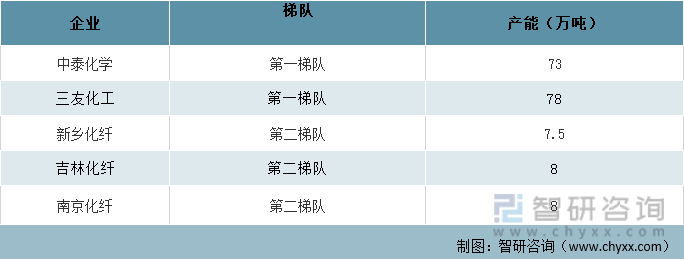

中国粘胶纤维行业产能分布

资料来源:智研咨询整理

二、行业头部企业对比分析

通过比较分析,中泰化学和三友化工在中国粘胶纤维市场上的产品占有率达30%左右,属于中国粘胶纤维行业中的头部企业。

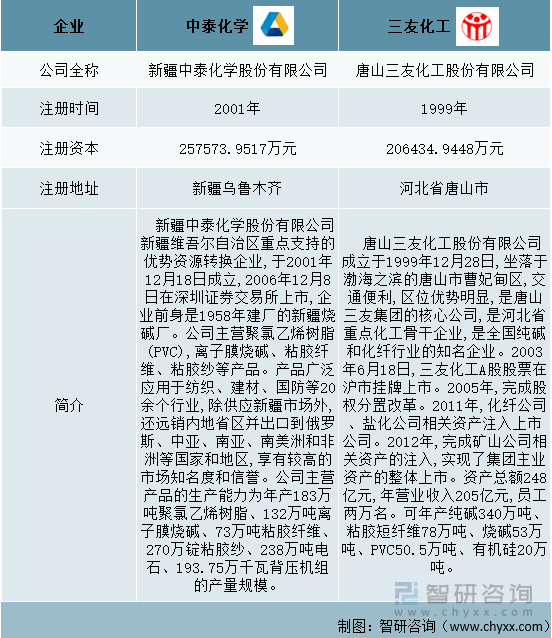

中国粘胶纤维行业头部企业简介

资料来源:智研咨询整理

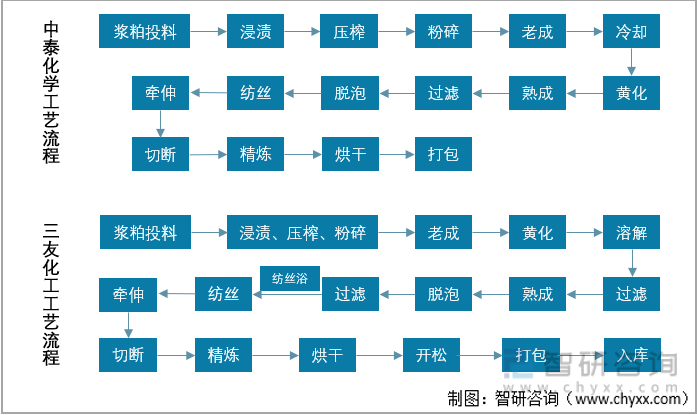

粘胶纤维的生产原料是浆粕。粘胶纤维行业作为老牌的化工行业,工艺成熟,且各家企业的粘胶纤维工艺流程大体一致,只有个别步骤不同,这决定产品品质高低。

中国粘胶纤维行业头部企业工艺流程对比

资料来源:公司年报、智研咨询整理

相关报告:智研咨询发布的《2022-2028年中国粘胶纤维行业产业运营现状及战略咨询研究报告》

2021年,中泰化学粘胶纤维年末产能并无增减,为73万吨/年,产能利用率为78.1%,同比增长20.14%;年产量为56.99万吨,同比增加20.08%;年销量为26.74万吨,同比增加29.24%。

2021年,三友化工粘胶纤维年末产能亦无增减,为78万吨/年,产能利用率为87.4%,同比减少9.06%;年产量为68.17万吨,同比减少9.05%;年销量为66.84万吨,同比减少12.17%。

2021年,企业进行风险调控后,中泰化学产能利用率低于三友化工,但中泰化学粘胶纤维业务量同比增加,三友化工粘胶纤维业务量却同比减少。两家企业2021年总产量同比增加2.24%,总销量却同比减少3.32%。2021年,由于终端纺织品需求下降,使得中国市场对粘胶纤维需求整体减少。

2020与2021年中国粘胶纤维行业头部企业产销对比

资料来源:公司年报、智研咨询整理

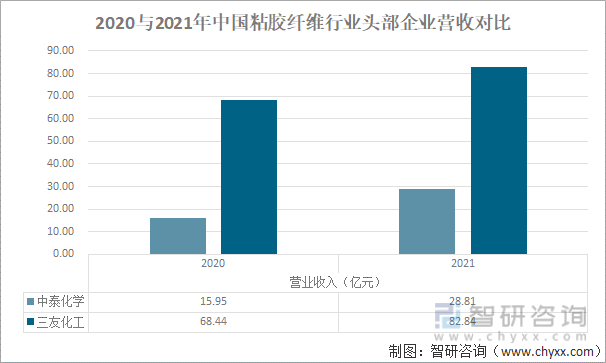

2021年,中泰化学营业收入为28.81亿元,同比增加80.07%;营业成本为27.5亿元,同比增加39.86%。2021年三友化工营业收入为82.84亿元,同比增加21.03%;营业成本为72.92亿元,同比增加 12.83%。三友化工在粘胶纤维行业的产业规模大于中泰化学。2021年,中国粘胶纤维行业成本有所增加。

2020与2021年中国粘胶纤维行业头部企业营收对比

资料来源:公司年报、智研咨询整理

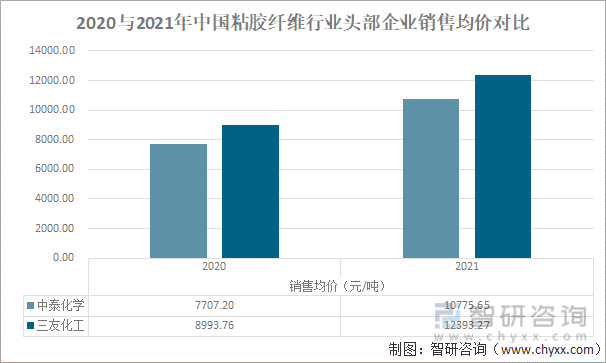

2021年中国粘胶纤维的销售价格整体上涨,且达到了2018年以来新高。2021年中泰化学销售单价同比上涨39.81%,三友化工销售单价同比上涨37.8%,整体上涨幅度在38%左右。三友化工粘胶纤维生产产品较中泰化学而言,更偏向于生产中高端产品,销售单价更高,差值达2000元左右。

2020与2021年中国粘胶纤维行业头部企业销售均价对比

资料来源:公司年报、智研咨询整理

2021年,粘胶纤维生产原料浆粕受市场供需、疫情等因素影响,价格持续上涨,导致中泰化学粘胶纤维单位成本上升1300元/吨左右;三友化工浆粕采购价格同比上涨28.1%,粘胶纤维生产成本增加。

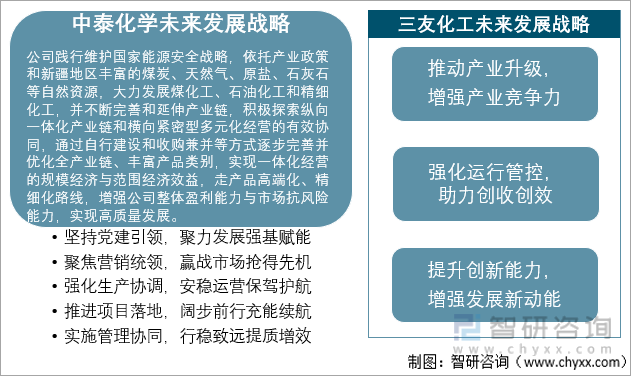

中泰化学与三友化工未来发展战略

资料来源:公司年报、智研咨询整理

三、结论

通过比较,在中国粘胶纤维行业中,三友化工整体生产能力与中泰化学仅相差5万吨左右,但由于该企业主要生产中高端产品,因此其产量、销量及营业收入皆远高于中泰化学。就2021年数据来看,中泰化学在行业内的风险调控处理能力略高于三友化工。

2021年中国粘胶纤维头部企业对比

资料来源:智研咨询整理

2021年粘胶纤维无新增产能,行业进入调整期,随着国际、国内新冠疫情爆发,市场震荡调节。2021年一季度,得益于国内需求稳定以及出口市场的阶段性恢复,市场处于上涨期;二季度,随着行业开工的持续提高,供量充裕,下游需求表现不佳,采购观望情绪浓厚,市场冲高回落;三季度随着市场进入传统旺季以及棉花等替代品价格持续走强,市场有所恢复,但供大于求矛盾压制下,上涨有限;进入四季度,需求步入淡季,叠加行业开工、库存双高压制下,市场下滑。

2022年,伴随疫情逐步得以控制,海运费价格逐步恢复,叠加氨纶价格向价值的回归,粘胶短纤整体需求量有望恢复。粘胶短纤除了涉及纺织工业外,还受到农业、能源、化工、 造纸等行业影响,2022 年粘胶短纤新增产能有限,需求方面因人棉纱行业持续较好的加工费及棉粘价差抵达高位的状态下,或刺激市场再度增加粘类产品生产及使用,从而带动2022年粘胶短纤需求增长。

未来在“双碳”背景下,碳足迹的趋势会带动产业链端的粘胶短纤无纺布向无纺制品发展,因此粘胶短纤大型生产企业亦或积极向下游水刺完成闭环,产品上下游一体化发展趋势进一步凸显。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国粘胶纤维行业运行动态及投资前景评估报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国粘胶纤维行业市场运行格局及投资前景研判报告

《2025-2031年中国粘胶纤维行业市场运行格局及投资前景研判报告》共十二章,包含中国粘胶纤维行业重点企业推荐,2025-2031年中国粘胶纤维产业发展前景与市场空间预测, 2025-2031年中国粘胶纤维行业投资机会及风险分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![趋势研判!2024年中国粘胶纤维行业产业链、发展现状及竞争格局分析:行业产量不断增加,粘胶短纤仍占据市场90%以上[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2021年中国粘胶纤维市场供需及进出口贸易情况:粘胶纤维需求量增长3.93% [图]](http://img.chyxx.com/images/2022/0330/7cb5c70f3a54c426c21dce90a0a5a6386f870908.png?x-oss-process=style/w320)