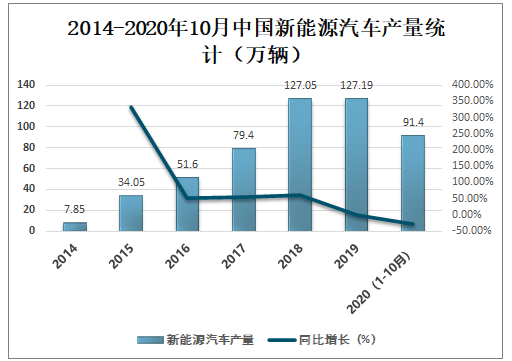

能源在社会发展中占有重要位置,但是能源的存储量都是有限的,为了满足社会长久发展对能源的需求,除了改进生产工艺减少能源的消耗、浪费外,还需要发展新能源,以此减低传统能源使用的同时还可以降低环境污染。近年来中国新能源汽车产量持续增长,2019年中国新能源汽车产量达127.19万辆,较2018年增加了0.14万辆,同比增长率为0.11%,2020年受新冠肺炎疫情的影响,中国新能源汽车产量有所下滑,2020年1-10月中国新能源汽车产量已完成91.4万辆,但从长远来看,新能源汽车是指采用非常规的车用燃料作为动力来源的汽车,这样就降低了传统石油资源的消耗,站在环保的角度,新能源汽车将成为未来汽车行业发展的主导方向。

2014-2020年10月中国新能源汽车产量统计(万辆)

资料来源:汽车工业协会、智研咨询整理

21年全球电动车销量开始步入新的2.0时代,中美将重回高增长,欧洲碳排放约束力仍然强劲。随着供给端进入优质电动智能车型竞争的正向循环,行业发展越来越接近自发需求爆发的拐点,从线性增长过渡到J型增长。我们预计,2021年全球电动车销量458万,同比增长50%+。从投资机会角度看说,由于需求爆发到了临界点,我们认为成长和周期可能共舞,同时智能化将加速。21年板块中成长、周期和重塑的投资机会多点开花。

具体投资建议如下:

1、动力电池及材料:(1)动力电池:首推垂直成本控制能力强的宁德时代,21年若中游材料成本上扬,龙头与非龙头之间的成本控制能力差异将导致行业淘汰赛加速,成本的波动会加速落后产能出清。同时推荐下游布局分散全面的亿纬锂能、孚能科技,关注国轩高科等。

(2)锂电材料:首推恩捷股份,依靠在线涂覆技术,构筑了更高的成本和产品优势,确定其全球龙头地位;关注21年紧缺的6F,21年价格演绎可能超预期,推荐新宙邦、天赐材料;关注锂、钴价格反转,正极材料盈利能力和锂钴正相关,推荐客户拓展进展快的当升科技;推荐负极龙头璞泰来;(3)锂电设备:20年开始,锂电池厂迎来新一轮扩产潮。由于疫情原因,电池厂资本开始推后,将直接导致21年迎来大年。推荐龙头先导智能、赢合科技。

2、零部件:我们认为,零部件的重塑才刚刚起步,目前估值被重塑的是部分品类和客户拓展比较快的标的。随着全球汽车产业链东移加速,零部件的成长空间将逐步展现,汽车零部件板块将是全面的重塑。另外,由于主机厂偏软,零部件集成化发展趋势会越来越明显,重点关注品类扩张能力比较强的标的。

(1)智能化:华为入局将加速汽车智能化技术迭代,并将撼动行业目前的竞争格局。我们认为,智能座舱域是最快普及的领域,国产供应链优势较大,建议关注华阳集团(HUD);智能驾驶域壁垒较高,但主机厂自产诉求较强,未来第三方机会主要集中在传感器、建议关注德赛西威;智能车控域格局最稳定,未来国产替代有望加速,推荐赛道卡位明确、国产替代加速的智能悬挂标的中鼎股份,建议关注智能刹车标的伯特利;

(2)热管理:热管理是电动车零部件赛道稀缺的单车价值量增加且技术迭代路径清晰的优质赛道,其中管路和阀是最核心赛道,推荐三花智控,关注银轮股份、奥特佳、拓普集团等;21年MEB引领二氧化碳热泵技术商业化,推荐克来机电。

(3)结构件:结构件的利润率,长期看由管理和工艺的差异化决定,中期也与产能利用率高度正相关。看好中小件和底盘中大件领域,推荐拓普集团,关注爱柯迪等。

(4)电力电子:看好国产替代加速的功率电子,关注斯达半导等,持续推荐推荐高压继电器龙头宏发股份,关注薄膜电容龙头法拉电子。

3、整车:长期看,整车是此轮电动智能化被重塑力度最大的一个环节。我们认为,未来整车不再是“一锤子买卖”,而是互联网流量经营模式,存量也能持续产生价值;汽车是高度差异化的市场,目前整车竞争格局尚不清晰,市场预期容易线性化。华为入局后,主机厂、ICT和Tier1,将围绕着智能化展开新一轮的角逐和竞争。从边际变化角度,我们建议重点关注比亚迪、华为OEM合作方长安汽车、大众(中国)合资方江淮汽车,关注造车新势力蔚来、小鹏、理想。

智研咨询 - 精品报告

智研咨询 - 精品报告

中国新能源汽车市场全景调研及发展战略研判报告(2025版)

《中国新能源汽车市场全景调研及发展战略研判报告(2025版)》共十章,包含中国新能源汽车主要企业分析,中国新能源汽车投融资及预测,中国新能源汽车发展战略分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询