口腔医疗产业是指以口腔医疗服务消费为基础,集合了口腔医疗服务、职业牙医教育培训、口腔医疗器械的研发生产、市场策划、宣传、投资、经营、管理等一体的医疗产业链。目前, 我国从事口腔医疗服务的主体包括:综合性医院口腔科、口腔专科医院、连锁口腔门诊、个体口腔诊所等。

民营医院(Private hospitals),是指非政府公办的,具有私人性质的医院。民营医院大部分是由社会出资以营利性机构为主导所办立的卫生机构;也有少数为非营利机构,享受政府补助。

口腔民营医院是由社会出资以盈利性机构为主导的针对消费者口腔问题提供各类医疗服务的机构。具体的说,是满足人类口腔医疗需求,提供口腔医疗服务的专业机构,收容和治疗口腔病人的服务场所。

1、民营口腔医疗机构发展历史

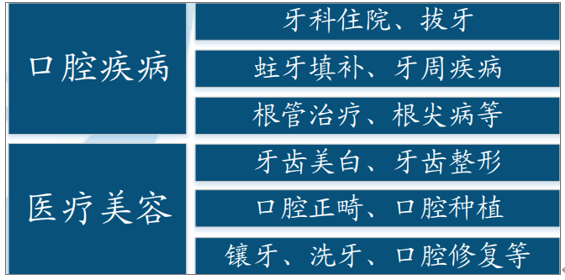

市场需求角度来看,口腔医疗可大致分为治疗和医美两个范围,口腔科部分治疗属于医保支付范畴,我国目前政策仅针对口腔疾病治疗和手术等方面进行医保报销,如拔牙、牙周疾病的治疗等。医疗美容方面,如种植牙、正畸等美容修复暂未列入报销范围,需要进行自费。

口腔疾病及口腔美容

资料来源:智研咨询整理

从口腔医疗行业整体而言,我国近年来所发布的大多为口腔医疗行业鼓励、支持性政策。口腔疾病被规划为慢性疾病,健康口腔任务的逐步展开和各级口腔医疗机构的标准设立,正面彰显了我国解决人民口腔健康问题的决心。2014 年我国推进规范医师多点执业,提出口腔等类别医师可进行多点执业,口腔医师作为公认最适合进行多点执业医师职业,也一定程度缓解了我国目前口腔医疗行业快速扩张所带来的口腔医师资源稀缺问题,为行业整体供给能力提供了有力的支撑。

我国民营口腔医院行业部分相关政策一览

时间 | 印发部门 | 政策 | 相关内容 |

1997年1月15日 | 中共中央、 国务院 | 《关于为卫生改革与发展的决定》 | 首次提出个人/社会力量可以设立医类机构 |

2010年11月26日 | 国家发改委等5部门 | 《进一步鼓励和引导社会资本举办医疗机构意见》 | 大力鼓励社会资本进入医疗服务行业领域;对民办医疗机构的准入范围给予放宽 |

2014年11月5日 | 国家卫计委等5部门 | 《关于印发推进和规范医师多点执业的若干意见的通知》 | 推进规范医师多点执业,提出口腔、临床及中医类别医师可进行多点执业 |

2016年10月20日 | 国家卫计委 | 《国家慢性病综合防控示范区建设管理办法》 | 第十八条提出对于儿童等口腔疾病高风险人群,应推广窝沟封闭,局部用氟等口腔预防技术 |

2016年10月25日 | 中共中央、国务院 | 《“健康中国2030”规划纲要》 | 提倡健康口腔,明确提出加强口腔卫生;表示将控制我国儿童患龋率在25%以内 |

2016年12月27日 | 国务院 | 《“十三五”卫生与健康规划》 | 明确口腔健康四项任务;纳口腔健康为常规体检;重点人群口腔疾病综合干预,并交由卫计委负责;推进健康口腔;鼓励社会力量发展口腔保健服务 |

2017年1月22日 | 国务院 | 《中国防治慢性病中长期规划(2017-2025)》 | 将口腔疾病规划为慢性疾病,提出口腔疾病的预防保健、早诊早治的发展方向 |

2017年6月12日 | 国家卫计委 | 《医疗机构基本标准(试行)》 | 对我国口腔医院的设立标准进行了规范及明确规定 |

2018年10月17日 | 教育部、国家卫健委、国家中医药管理局 | 《关于加强医教协同实施卓越医生教育培养计划2.0的意见》 | 推进口腔医学类等领域的人才培养模式改革;深入推进口腔医学等学位研究生培养改革 |

2019年2月15日 | 国家卫健委 | 《健康口腔行动方案(2019-2025)》 | 全面开展、实施健康口腔4项工作。对口腔健康行为开展普及、管理实施优化、能力逐步提升、产业进行发展 |

资料来源:智研咨询整理

自从 1997 年我国国务院首次提出社会办医的政策,社会办医的主题便一直延伸,几十年来推行社会办医的政策抑制了公立专科医院,促进了以口腔医院等民营专科医院的快速扩张,未来随着我国政策逐步落实,口腔医师资源逐渐丰富,有望为民营口腔医院带来了更多突出的发展机遇。

2、民营口腔医院数量规模统计

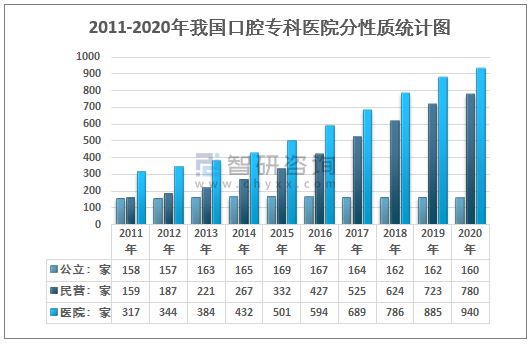

根据智研咨询发布的《2021-2027年中国民营口腔医院行业市场发展前景及竞争格局预测报告》显示:2019年底我国口腔专科医院总数为885家,其中公立口腔专科医院数为162家,民营口腔专科医院数为723家;2020年底我国口腔专科医院总数约为940家,其中公立口腔专科医院数为160家,民营口腔专科医院数为780家。

2011-2020年我国口腔专科医院分性质统计图

资料来源:卫健委、智研咨询整理

2011年民营口腔专科医院占同期国内口腔医院总数的50.2%,2019年占比上升至81.7%,2020年我国民营口腔医院数量占比在83%左右。

2011-2020年我国民营口腔医院占口腔医院总数比重图

资料来源:卫健委、智研咨询整理

3、民营口腔医疗机构发展现状

我国口腔医疗服务市场主要由综合医院口腔科、口腔专科医院、口腔诊所(含连锁及个体)三大部分组成。其中口腔专科医院医疗水平最高,设备相对精良,服务内容最全。

我国口腔医疗市场主要业态及特征

机构类型 | 医疗水平 | 硬件配套 | 覆盖范围 | 服务类型 |

综合医院口腔科 | 医师水平较高,部分三甲医院口腔科实力突出 | 设备较为齐全 | 附近3-5公里居民为主,部分三甲医院口腔科辐射全国 | 普通口腔疾病诊疗,通常不包括颌面外科(三甲除外) |

口腔专科医院 | 大量知名专家,高水平代表 | 设备精良 | 一线口腔专科医院可辐射全国 | 各种口腔疾病,包括种植、正畸、颌面外科等 |

连锁口腔诊所 | 医师水平较高 | 设备精良 | 附近3-5公里居民为主 | 普通口腔疾病诊疗,通常不包括颌面外科 |

个体口腔诊所 | 医师水平一般 | 设备老旧且不齐全 | 社区患者 | 拔牙补牙为主,通常不涉及正畸和种植 |

资料来源:智研咨询整理

近年来我国口腔医疗行业部分投融资案例一览

融资时间 | 名称 | 轮次 | 融资金额 |

2010.01 | 瑞尔齿科 | A轮 | 2 000万元 |

2010.08 | 亚非口腔 | A轮 | 6 500万元 |

2011.08 | 瑞尔齿科 | B轮 | 2 000万元 |

2012.11 | 牙管家 | A轮 | 1 850万元 |

2014.01 | 恒慧科技 | A轮 | 未披露 |

2014.04 | 瑞尔口腔 | C轮 | 7 000万美元 |

2014.06 | 拜博口腔 | 未披露 | 10亿元 |

2015.01 | 极橙口腔 | 天使轮 | 500万元 |

2015.05 | 茄子口腔云 | 天使轮 | 未披露 |

2015.06 | 爱优牙 | 天使轮 | 未披露 |

2015.09 | 朗呈医疗 | 天使轮 | 未披露 |

2015.10 | 门邦网 | 天使轮 | 未披露 |

2015.11 | 一牙网 | A+轮 | 数百万元 |

2015.11 | 乐牙网 | A轮 | 千万级元 |

2015.11 | 全好口腔 | A轮 | 未披露 |

2016.02 | 爱牙e | 种子轮 | 80万元 |

2016.05 | 美呀丽牙 | 天使轮 | 500万元 |

2016.06 | 迪凯尔 | B轮 | 2000万元 |

2016.06 | 薄荷牙医 | 天使轮 | 500万元 |

2016.08 | 好牙医 | B轮 | 未披露 |

2016.08 | 领航口腔 | 天使轮 | 未披露 |

2016.09 | 极橙口腔 | Pre—A | 千万级元 |

2016.09 | 雅御口腔 | 种子轮 | 500万元 |

2017.01 | 牙医管家 | A轮 | 1亿元 |

2017.01 | 乐莎莎 | 天使轮 | 700万元 |

2017.02 | EZ美学 | 天使轮 | 数百万元 |

2017.03 | 马泷齿科 | C轮 | 1.1亿元 |

2017.03 | 正雅齿科 | B轮 | 5000万元 |

2017.04 | 天使口腔 | 天使轮 | 未披露 |

2017.04 | 美奥口腔 | A轮 | 未披露 |

2017.05 | 奥凯伟迪 | 天使轮 | 未披露 |

2017.06 | 频泰光电 | A轮 | 1000万元 |

2017.08 | 艾维口腔 | A轮 | 2200万元 |

2017.08 | 劲松口腔 | 未披露 | 约2亿元 |

2017.08 | 瑞尔齿科 | D轮 | 9000万美元 |

2017.09 | 博恩登特 | C轮 | 未披露 |

2017.09 | 易美齐 | 未披露 | 未披露 |

2017.10 | 友睦口腔 | B轮 | 6500万元 |

2017.12 | 益锐齿科 | A轮 | 未披露 |

2017.12 | 佳美口腔 | C轮 | 未披露 |

2018.01 | 摩尔齿科 | A轮 | 亿元以上 |

2018.01 | 该美生物 | 天使轮 | 1000万元 |

2018.02 | 极橙口腔 | A轮 | 数千万元 |

2018.02 | 牙医库 | 种子轮 | 未披露 |

2018.03 | 恒伦医疗 | 天使轮 | 未披露 |

2018.04 | 瑞通生物 | C轮 | 未披露 |

2018.05 | 拜博口腔 | 未披露 | 20.62亿元 |

2018.05 | 高峰医疗 | A轮 | 未披露 |

2018.06 | 欢乐口腔 | B轮 | 4.5亿元 |

2018.07 | 极橙齿科 | A+轮 | 未披露 |

2018.09 | 小白兔口腔 | 未披露 | 2000万元 |

2018.09 | 领健信息 | B+轮 | 数千万元 |

2018.09 | 马泷齿科 | D轮 | 2.3亿元 |

2018.10 | 同步齿科 | — | 4000万元元 |

2018.1 | SmileDirectClub | A轮 | 3.8亿美元 |

2018.11 | 正方形口腔 | Pre—A | 数千万元 |

2018.12 | 美维口腔 | A轮 | 3亿元 |

2018.12 | 三爱口腔 | 天使轮 | 500万元 |

2019.01 | 小白兔口腔 | 未披露 | 2000万元 |

2019.03 | 正雅齿科 | C轮 | 数亿元元 |

2019.04 | 美立刻 | A轮 | 数千万元 |

2019.05 | 极橙齿科 | B轮 | 数千万元 |

2019.08 | 博恩登特 | D轮 | 未披露 |

资料来源:智研咨询整理

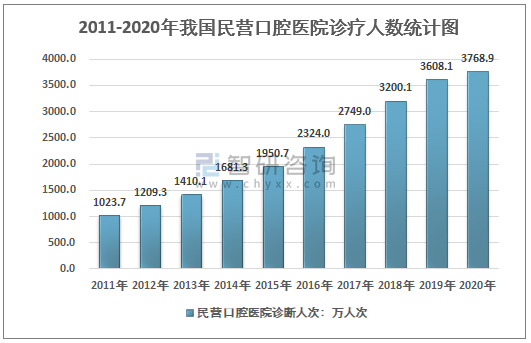

口腔专科医院是我国口腔医疗服务市场的重要组成部分,2017年我国口腔专科医院诊疗人数为3587.56万人次,2020年口腔专科医院诊疗人数增长至4718.82万人次。我国民营口腔医院门急诊人数从2011年的1023.7万人次增长至2020年的3768.9万人次。

2011-2020年我国民营口腔医院诊疗人数统计图

资料来源:卫健委、智研咨询整理

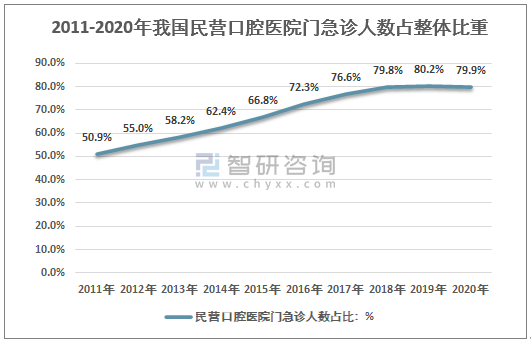

随着民营口腔专科医院数量的增长以及医疗服务水平的提升,我国民营口腔医院诊疗人数占比从2011年的50.9%增长至2019年的80.2%,2020年受新冠疫情影响,民营机构人数占比略有下滑,2020年份额约为79.9%。

2011-2020年我国民营口腔医院门急诊人数占整体比重

资料来源:卫健委、智研咨询整理

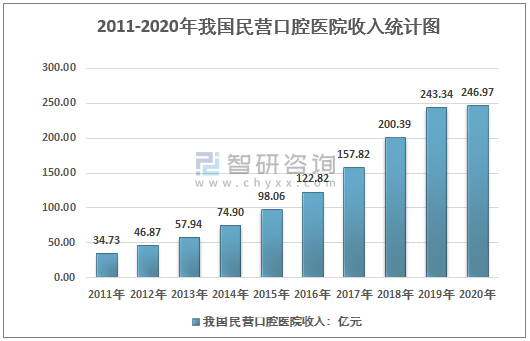

2020年受疫情影响,我国民营口腔医院经营受到一定程度的影响,2020年行业收入为246.97亿元,收入增速较历史水平明显放缓。

2011-2020年我国民营口腔医院收入统计图

资料来源:卫健委、智研咨询整理

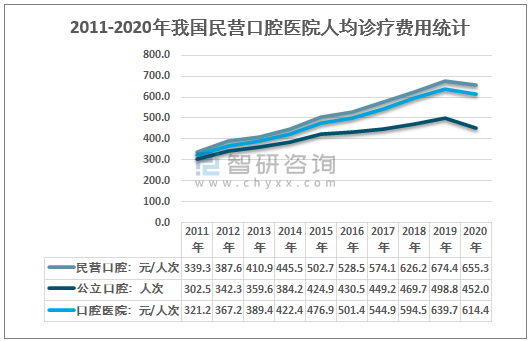

2019年我国口腔专科医院人均诊疗费用为639.7元/人次,其中公立口腔专科医院人均诊疗费用为498.8元/人次,民营口腔专科医院人均诊疗费用为674.4元/人次。2020年我国口腔专科医院人均诊疗费用约为614.4元/人次,其中公立口腔专科医院人均诊疗费用约为452.0元/人次,民营口腔专科医院人均诊疗费用约为655.3元/人次。

2011-2020年我国民营口腔医院人均诊疗费用统计

资料来源:卫健委、智研咨询整理

4、中国民营口腔医疗机构发展趋势

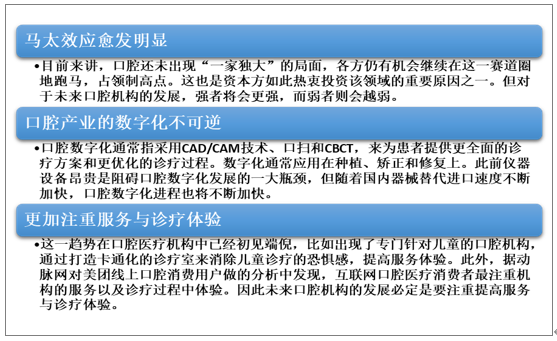

随着我国民营口腔医院的不断发展,民营口腔医院的发展呈现出“马太效应愈发明显”、“口腔产业的数字化不可逆”、“更加注重服务与诊疗体验”的三大发展趋势。

中国民营口腔医疗机构发展趋势

资料来源:智研咨询整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国口腔医疗行业发展形势分析及市场前景趋势报告

《2025-2031年中国口腔医疗行业发展形势分析及市场前景趋势报告》共十三章,包含中国口腔医疗器材领先企业经营状况分析,中国口腔医疗行业投融资分析及风险预警,2025-2031年中国口腔医疗行业前景预测分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国口腔医疗发展现状分析:民营口腔医院占比持续提升,种植牙、正畸治疗带动行业快速发展[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2021年中国口腔医疗行业产业链分析:科技助力发展,互联网技术为口腔医疗行业注入新动能[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![2021年中国口腔医疗行业PEST分析:居民口腔保健意识增强,口腔医疗市场广阔,中国口腔专科医院将超千家 [图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![2022年中国口腔医疗行业政策环境、社会环境、发展现状、竞争格局及发展趋势分析[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)