电力驱动是汽车能源和驱动系统的技术变革,引领全球汽车产业向新能源汽车方向转型升级,也成为核心竞争能力的标志之一。

经过10多年的发展,我国新能源汽车的技术进步显著增强,从过去的跟跑到现在的已经领跑,从电池、电机、电控几个方面都实现了自主核心技术的自主可控。

目前驱动电机主要分为直流电机、交流电机及轮毂电机等;其中,直流和交流电机又可进一步划分。目前行业对交流异步电机、永磁同步电机及开关磁阻电机关注度较高。

主要电机性能及参数比较

比较项 | 直流电机 | 交流异步电机 | 水磁同步电桃 | 开关磁阻电机 |

功率密度 | 低 | 中 | 高 | 较高 |

功率因数(%) | / | 82-85 | 90-93 | 60-65 |

峰值效率(%) | 85-89 | 90-95 | 95-97 | 80-90 |

负荷效率(%) | 80-87 | 90-92 | 85-97 | 78-86 |

过载能力(%e) | 200 | 300-500 | 300 | 300-500 |

转速范围(转/分) | 4000-6000 | 12000-15000 | 4000-15000 | >15000 |

恒功率区 | / | 1:5 | 1:2.25 | 1:3 |

过载系数 | 2 | 3-5 | 3 | 3-5 |

可靠性 | 中 | 较高 | 高 | 较高 |

结构坚固性 | 低 | 高 | 较高 | 高 |

体积 | 大 | 中 | 小 | 小 |

重量 | 重 | 中 | 轻 | 轻 |

调速控制性能 | 很好 | 中 | 好 | 好 |

电机成本 | 低 | 中 | 高 | 中 |

控制器成本 | 低 | 高 | 高 | 中 |

从行业配套来看,新能源乘用车主要使用的是交流感应电机和永磁同步电机。随着新能源汽车市场的迅猛发展,驱动电机市场空间潜力巨大,吸引了众多企业和资本的进入。

国内外驱动电机企业的永磁同步电机参数比较

企业 | 峰值功率(kW) | 值扭矩(N·m) | 峰值转速(rpm) | 却方式 |

巨一自动化 | 20 | 120 | 5000 | 自然冷却 |

45 | 170 | 6000 | 自然冷却 | |

50 | 215 | 7200 | 水冷 | |

精进电机 | 90 | 175 | 14000 | 水+乙二醇 |

103 | 230 | 12000 | 水+乙二醇 | |

140 | 270 | 12000 | 水+乙二醇 | |

40 | 260 | 7600 | 水冷 | |

上海电驱动 | 50 | 200 | 7200 | 水冷 |

90 | 280 | 10000 | 水冷 | |

72 | 100 | 5600 | 水冷 | |

大洋电机 | 45 | 128 | 9000 | 水冷 |

30 | 160 | 6500 | 水冷 | |

60 | 200 | 8000 | 水冷 | |

西门子 | 30~170 | 100~265 | 12000 | 水冷 |

日产 | 80 | 280 | 9800 | 水冷 |

美国Remy | 82 | 325 | 10600 | 油冷 |

美国UQM | 75 | 240 | 8000 | 水冷 |

大众Kassel | 85 | 270 | 12000 | 水冷 |

整体来看,我国驱动电机取得较大进展,已经自主开发出满足各类新能源汽车需求的产品,部分主要性能指标已达到相同功率等级的国际先进水平。但是在峰值转速、功率密度及效率方面与国外仍存在一定的差距。

在技术指标方面,国内电机与国外电机相比尚存在以下几方面的差距

序号 | 在技术指标方面 | 国内电机与国外电机的差距 |

1 | 峰值转速 | 峰值转速是驱动电机的重要指标,也是目前国内驱动电机较之国外电机差距最为明显的指标。国内绝大部分永磁同步电机的峰值转速在10000rpm以下,而国外基本在10000rpm以上。 |

2 | 功率密度 | 虽然国内电机在功率方面基本能够达到国际水平,但是在同功率条件下存在重量劣势,因此功率密度较之国际水平存在较大差距。目前,国内的永磁同步电机功率密度多处于1~2kw/kg区间内,与2020年3.5kw/kg的目标值存在较大差距。 |

3 | 效率 | 在电机效率方面,国内电机的最高效率均达到94%~96%,已达到西门子、Remy等企业的水平。但是在高效区面积方面,如系统效率大于80%的区域占比方面尚存在一定差距。我国电机的高效区面积占比集中在70%~75%,而国外电机基本达到80%。 |

4 | 冷却方式 | 电机的冷却方式已经从自然冷却逐步发展为水冷,目前国内电机企业采用水冷为主,国外先进的电机企业已经发展到油冷电机。国内部分电机企业也研发出油冷电机,如精进等,使电机的冷却效率得到进一步提升。 |

轮毂电机在性能上面临的主要问题是簧下质量的提升对舒适性和操控性的影响;与轮毂集成后的散热问题和制动能量回收问题,以及随之而来的防震、防水和防尘等。

轮毂电机性能提升对策

项目 | 对策 |

稳定性和舒适性 | 1、优化减掘系统,匹配新的质量分配,提高车辆的舒适性;2、建立垂向振动模型,将瑟挂系统的刚度和阻尼的参数匹配与悬架,车轮进行配合.可以降低簧下质量增加对舒适性和附着稳定性的影响 |

散热问题 | 1、采用液冷,利用高导热系数环氧树脂对定子、机壳和液冷铝环进行浇注;2电机与减速器集成一体,转子上开槽,利用转子旋转带动电机内空气的循环流动:3、采用水冷散热,水路为轴间螺旋型,设计在机壳内,散热效果提升显著;4、为电机加装散热翅片,设计冷却风道或者水道,提升高负荷工况下的散热效果 |

制动回收 | 将车速,轮毂电机的制动力矩,动力电池SOC和电机转速作为输人,通过控制策略分析,对电动汽车前后轴制动力进行合理分配 |

环境适成性 | 1、通过加强轮毅电机与整车性能匹配,消除震动对电机气隙的影响,减少电机的振动,提升车辆平顺性:2、对轮毂电机的壳体优化,提升电机的防护等级,游免水、尘对电机的影响 |

随着轮毂电机技术的逐步成熟和成本的下探,其在纯电动乘用车市场的配套量会有一定的增长;而开关磁阻电机受限于体积和噪声问题,短时间内应用到乘用车的可能性较小。在未来几年的纯电动乘用车市场上,永磁同步电机仍将占据主流,交流异步电机的配套将逐年萎缩。

近年来,我国相继发布了约60多项支持政策和举措,新能源汽车产业发展取得了积极成效,基础材料、基础零件、电机、电控、电池以及整车等各方面都取得了实质性突破。

相关报告《2021-2027年中国驱动电机行业市场竞争态势及未来趋势预测报告》数据显示:十三五期间,我国汽车产业全面进入高质量发展阶段。2020年在一系列促进汽车消费政策的推动下,我国新能源汽车产销量分别达到136.6万辆、136.7万辆,创历史新高。

2011-2020年中国新能源汽车产销量

资料来源:中汽协、智研咨询整理

截至目前,2021年中国新能源乘用车车型累计列入275个。从总体看,主要以纯电动乘用车型列入为主,纯电动乘用车累计量219个,占79.60%;插电式混合动力乘用车累计56个,占20.40%。

2021年中国新能源乘用车累计列入车型数量及占比(单位:个、%)

资料来源:节能与新能源汽车年鉴、智研咨询整理

本批次列入新能源乘用车型76个,较之上月增幅153.3%。其中纯电动乘用车46个,插电式混合动力乘用车30个。

2021年中国各批次批新能源乘用车车型列入数量(单位:个)

资料来源:节能与新能源汽车年鉴、智研咨询整理

随着我国汽车的电动化进程不断加快,而全面电动化首先是驱动系统的电动化,驱动电机及其控制系统作为各类新能源汽车的核心零部件,是整车实现机械能与电能转换的关键。

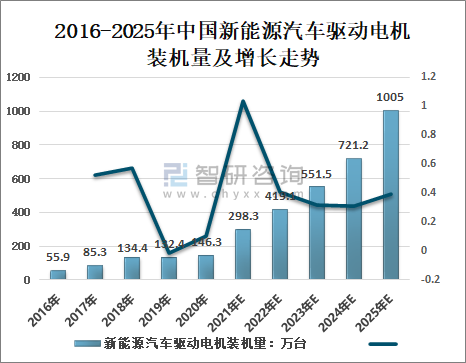

2020年,中国新能源汽车驱动电机装机量为146.3万台,同比增长10.5%;预计2021年中国新能源汽车驱动电机的装机量将达到298.3万台,同比增长103.90%;预计到2025年中国新能源汽车驱动电机的出货量将超过1000万台。

2016-2025年中国新能源汽车驱动电机装机量及增长走势

(注:EVTank,不包括HEV用电机)

资料来源:EVTank、中国电池研究院、智研咨询整理

从市场规模来看,2020年由于中国市场驱动电机的价格下,导致中国新能源汽车驱动电机的市场规模较2019年下降4.9%,市场规模为74.64亿元;2021年,新能源汽车驱动电机市场在下游需求带动和上游原材料价格上涨的影响下,整个驱动电机市场价格基本保持平稳;预计到2025年中国新能源汽车驱动电机的市场规模将达到379.03亿元。

2019-2025年中国新能源汽车驱动电机的市场规模

资料来源:EVTank、中国电池研究院、智研咨询整理

2020年,在中国新能源汽车驱动电机市场市场份额来看,比亚迪电机的市场份额为13.2%,排名第一;特斯拉电机的市场份额为9.9%,排名第二;方正电机的市场份额为6.7%,排名前三;蔚然动力、宁波双休、大众汽车、日本电产、博格华纳、进精电动、上海电驱动市场份额挤进全国前十,市场份额分别为6.0%、5.9%、5.2%、5.1%、4.0%、3.4%、3.0%。

2020年中国新能源汽车驱动电机企业市场份额

(注:EVTank,不包括HEV用电机,部分电机企业出口产品未统计在内)

资料来源:EVTank、中国电池研究院、智研咨询整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国驱动电机行业市场分析研究及发展前景研判报告

《2025-2031年中国驱动电机行业市场分析研究及发展前景研判报告》共九章,包含中国驱动电机重点生产企业竞争力分析 ,2025-2031年中国驱动电机行业前景分析 ,2025-2031年中国驱动电机行业投资策略分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询