一、定义

糖尿病是一组以高血糖为特征的代谢性疾病。高血糖则是由于胰岛素分泌缺陷或其生物作用受损,或两者兼有引起。长期存在的高血糖,导致各种组织,特别是眼、肾、心脏、血管、神经的慢性损害、功能障碍。

糖尿病病因

资料来源:智研咨询整理

二、全球糖尿病患者情况

智研咨询发布的《2021-2027年中国糖尿病药物行业市场运行格局及未来前景分析报告》数据显示:根据IDF数据显示,2019年全球成人糖尿病患者人数已达4.63亿(患病率9.3%),推测2030年全球成人糖尿病患者人数将增至5.78亿(+24.8%)。

2000-2023年全球糖尿病患者人数

资料来源:IDF、智研咨询整理

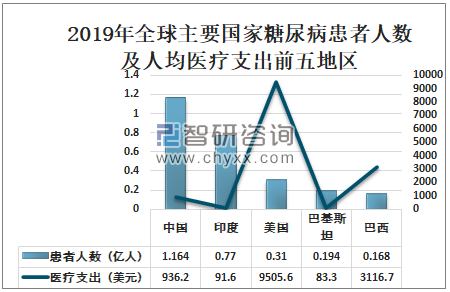

中国是全球糖尿病第一大国。随着人口老龄化加剧、城市化进程加快、国民健康需求及支付能力逐步提高,中国糖尿病市场仍有巨大潜力。2019年中国糖尿病患者有1.164亿人,糖尿病患者人均医疗支出为936.2美元,而美国糖尿病患者人均支出9505.6美元,为中国10倍以上。

2019年全球主要国家糖尿病患者人数及人均医疗支出前五地区

资料来源:IDF、智研咨询整理

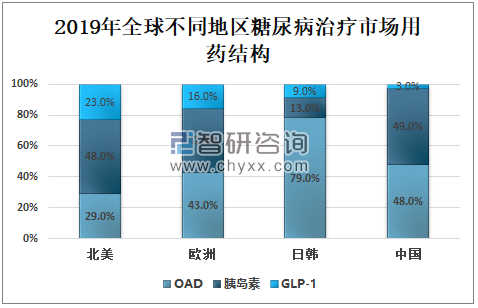

近年来,随着降糖药种类不断推陈出新,全球糖尿病药物市场出现快速膨胀,市场格局日异月殊。2019年中国糖尿病药物中,胰岛素占比最高为49%;其次是OAD类药物占糖尿病的48%。

2019年全球不同地区糖尿病治疗市场用药结构

资料来源:智研咨询整理

三、中国糖尿病患者情况分析

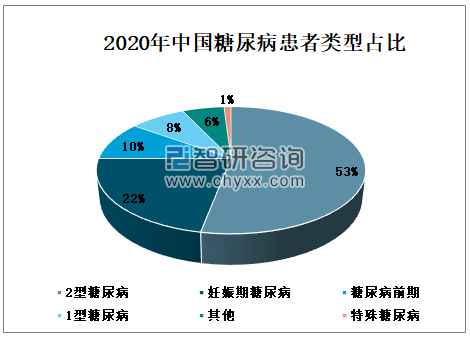

糖尿病是21世纪发展最快的健康问题之一,中国是糖尿病患者人数最多的国家。2020年中国糖尿病患者类型中,2型糖尿病患者占比最高为53%;其次是妊娠期糖尿病占糖尿病总数的22%;再次是糖尿病前期占糖尿病总数的10%。

2020年中国糖尿病患者类型占比

资料来源:智研咨询整理

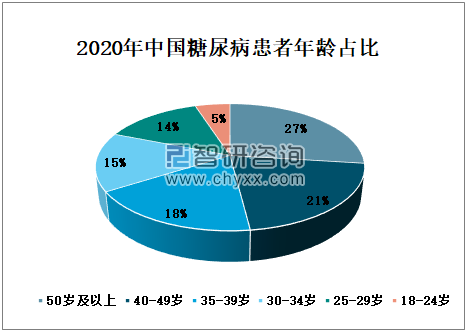

2020年中国糖尿病患者中,50岁及以上糖尿病患者最多,为27%;其次是40-49岁糖尿病患者人数占21%;再次是35-39岁糖尿病患者人数占18%。

2020年中国糖尿病患者年龄占比

资料来源:智研咨询整理

其中,2020年中国糖尿病患者广东占比最高,糖尿病患者占比为11.9%;其次是北京糖尿病患者为7.9%;再次是江苏糖尿病患者为7.6%。

2020年中国糖尿病患者地区前十占比

资料来源:智研咨询整理

三、糖尿病药物现状分析

不同降糖药的作用机制、优劣势和适用人群不尽相同,在很大程度上决定了其生命周期。2020年中国糖尿病患者仅用口服药人数占49.8%;仅用胰岛素药物人数占比27.3%;两者都用人数占比22.9%。

2020年中国糖尿病患者用药类型占比

资料来源:智研咨询整理

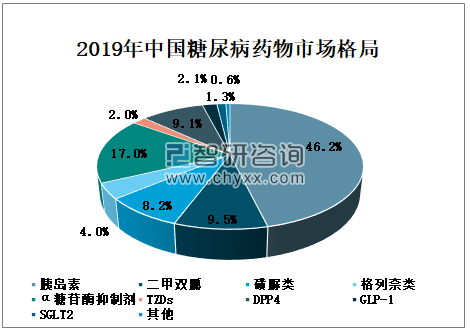

2019年中国糖尿病市场格局中,胰岛素占比较高为46.2%;其次是二甲双胍占比9.5%;再次是磺脲类占比8.2%。

2019年中国糖尿病药物市场格局

资料来源:智研咨询整理

1、二甲双胍

二甲双胍,二甲双胍片首选用单纯饮食控制及体育锻炼治疗无效的2型糖尿病,特别是肥胖的2型糖尿病。本品与胰岛素合用,可减少胰岛素用量,防止低血糖发生。可与磺酰脲类降血糖药合用,具协同作用。2019年中国公立医院使用二甲双胍规模约为50亿元。同比增长8.7%。

2014-2019年中国二甲双胍公立医院市场规模及增速

资料来源:智研咨询整理

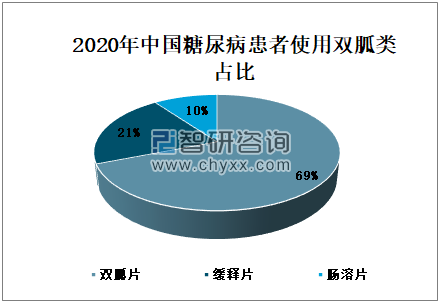

二甲双胍通过减少肝糖输出、增加肌肉糖摄取、改善外周胰岛素抵抗等机制起到降糖作用,其降糖效果强,同时无低血糖等严重不良反应。2020年中国糖尿病患者使用双胍片比例为69%。

2020年中国糖尿病患者使用双胍类占比

资料来源:智研咨询整理

二甲双胍仍将作为首选降糖药被广泛使用,2020年8月,二甲双胍被纳入国家第三批药品集采,其常释片约定采购量46.6亿片,缓释片约定采购量16.3亿片;过评厂家包含常释片(0.25,0.5g)厂家30家,缓释片厂家17家,每个品种最多中选8家。

2020年中国二甲双胍部分国家采购药企数量及销售额

二甲双胍常释片 | 价格元/0.25mg | 数量 (万片) | 销售额 (万元) | 二甲双胍缓释片 | 价格元/0.25mg | 数量 (万片) | 销售额(万元) |

京丰制药 | 0.029 | 152311.3 | 4478 | 天方药业 | 0.068 | 45322.3 | 3080.5 |

天平药业 | 0.03 | 130667.4 | 3920 | 双鹤药业 | 0.078 | 23030.2 | 1796.4 |

石药欧意 | 0.057 | 113773.4 | 3223.6 | 石药欧意 | 0.086 | 25641.6 | 2192.4 |

诺康药业 | 0.036 | 83096.7 | 2958.2 | 华新药业 | 0.095 | 20865.1 | 1982.2 |

以岭药业 | 0.036 | 66446.3 | 2372.1 | 德源药业 | 0.099 | 15711.5 | 1555.4 |

天成药业 | 0.036 | 31118.4 | 1133.2 | 亿华药业 | 0.114 | 11405.2 | 1298.9 |

华北制药 | 0.065 | 89317.4 | 2915.2 | 赛康制药 | 0.12 | 9547.5 | 1142.5 |

科瑞制药 | 0.015 | 49056.5 | 753.4 | 悦康药业 | 0.128 | 11562 | 1479.9 |

资料来源:智研咨询整理

2、α糖苷酶抑制剂

α-葡萄糖苷酶抑制剂通过抑制小肠黏膜刷状缘的α-葡萄糖苷酶以延缓碳水化合物的吸收,降低餐后高血糖。主要特点包括平稳降糖、安全性高,以及可降低心血管并发症的发生率,是少数可干预糖耐量受损的口服降糖药之一。

常用的α-葡萄糖苷酶抑制剂主要是阿卡波糖、伏格列波糖。2019年阿卡波糖占比较高,占α-葡萄糖苷酶抑制剂的91%。

2019年中国α糖苷酶抑制剂市场格局

资料来源:智研咨询整理

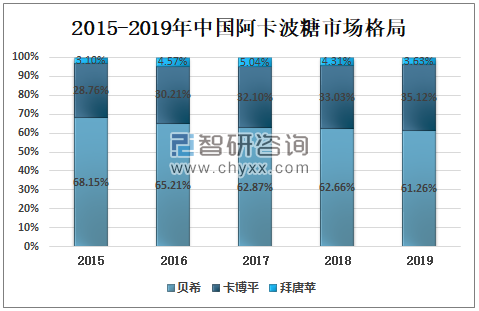

阿卡波糖主要通过游动放线菌发酵生产。阿卡波糖虽然在临床指南中的推荐等级并未超越二甲双胍,但凭借其深入人心的降餐后血糖首选药物定位,迅速成为我国销售额第一的降糖药大品种。2019年阿卡波糖市场格局中,贝希占比最高占61.26%;其次是卡博平占比35.12%。

2015-2019年中国阿卡波糖市场格局

资料来源:智研咨询整理

阿卡波糖进入中国市场最早,拜耳公司的原研药拜唐苹于1994年获批在中国上市,以控制餐后血糖+无低血糖风险为主要市场定位。

2020年中国阿卡波糖部分国家采购药企数量及价格

药企 | 规格 | 价格(元/50mg) | 数量(万片) |

德国拜耳 | 50mg | 0.182 | 111767.7 |

四川绿叶 | 50mg | 0.32 | 76189.7 |

资料来源:智研咨询整理

3、胰岛素促泌剂

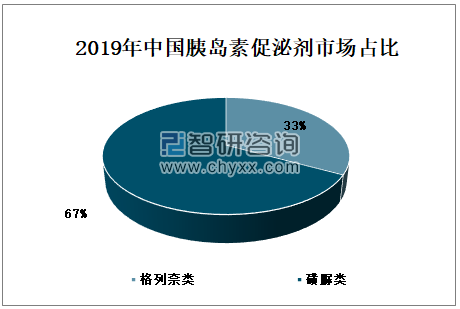

胰岛素是降糖激素,当分泌异常时,就会出现血糖增高的现象。所谓促胰岛素分泌的药物主要是促进胰岛素的分泌。2019年中国胰岛素促泌剂中磺脲类占比67%,其中,格列齐特占比26%;格列美脲占比35%;格列喹酮、格列吡嗪各占3%。

2019年中国胰岛素促泌剂市场占比

资料来源:智研咨询整理

2020年1月,格列美脲被纳入国家第二批药品集采,其中1mg限价0.1765元,2mg限价0.3元。

2020年中国部分格列美脲国家采购药企数量及销售额

药企 | 规格 | 价格(元/片) | 数量(万片) | 销售额(万元) |

贵州圣济堂 | 2mg | 0.052 | 21089.45 | 1096.65 |

四川海汇 | 2mg | 0.077 | 11440.16 | 880.89 |

重庆康刻尔 | 1mg | 0.053 | 2987.78 | 158.35 |

山东新华 | 1mg | 0.054 | 3281.82 | 177.22 |

北京北陆 | 1mg | 0.055 | 2345.77 | 129.02 |

资料来源:智研咨询整理

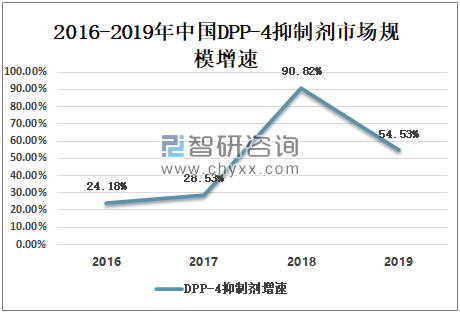

DPP-4抑制剂即二肽基肽酶4抑制剂,是一类治疗2型糖尿病的药物,该类药物能够抑制胰高血糖素样肽-1(GLP-1)和葡萄糖依赖性促胰岛素分泌多肽(GIP)的灭活,提高内源性GLP-1和GIP的水平,促进胰岛β细胞释放胰岛素,同时抑制胰岛α细胞分泌胰高血糖素,从而提高胰岛素水平,降低血糖,且不易诱发低血糖和增加体重。2019年中国DPP-4抑制剂市场规模约为49.65亿元。

2016-2019年中国DPP-4抑制剂市场规模增速

资料来源:智研咨询整理

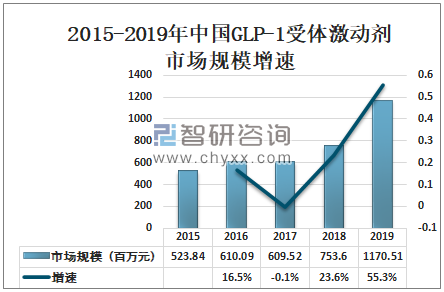

GLP-1受体激动剂作用:激动GLP-1受体,增强胰岛素分泌、抑制胰高糖素分泌,延缓胃排空,中枢性的食欲抑制。GLP-1受体激动剂通过激动GLP-1受体,以葡萄糖浓度依赖的方式增强胰岛素分泌、抑制胰高糖素分泌而发挥降低血糖的作用,具备不增加低血糖风险、减重、心血管保护等多重优势,并经多国指南推荐,该类药物在临床上备受认可。

2015-2019年中国GLP-1受体激动剂市场规模增速

资料来源:智研咨询整理

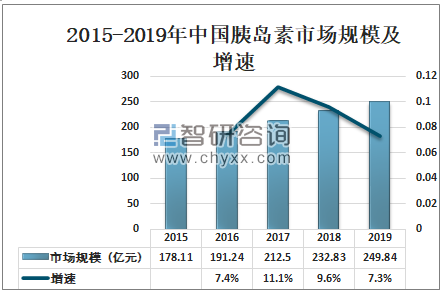

胰岛素类药物通过外源性补充胰岛素达到降糖目的。1型糖尿病患者需依赖胰岛素维持生命,因此必须使用胰岛素治疗。2型糖尿病患者虽不需要胰岛素来维持生命,但当口服降糖药效果不佳或存在口服药使用禁忌时,仍需使用胰岛素来控制高血糖,并减少糖尿病并发症的发生危险。2019年中国三代胰岛素占据胰岛素市场58%的市场份额。

2019年中国胰岛素市场结构占比

资料来源:智研咨询整理

胰岛素仍占据我国降糖药市场的半壁江山。胰岛素是我国市场最大的降糖药品种,速效类型占比30%,长效类型占比34%,预混类型占比23%。

2020年中国胰岛素使用类型占比

资料来源:智研咨询整理

2019年中国胰岛素市场规模为249.84亿元,同比增长7.3%。胰岛素市场规模的扩大,主要与糖尿病患者人数增长、支付能力和药品可及性增强相关。

2015-2019年中国胰岛素市场规模及增速

资料来源:智研咨询整理

三代胰岛素对二代胰岛素的替代作用显著。其中,门冬胰岛素(及其预混产品)和甘精胰岛素为市场份额最大的三代品种。

门冬胰岛素是丹麦诺和诺德公司研制并生产的速效胰岛素,主要用于餐时血糖的控制。相较于二代的短效胰岛素,速效胰岛素因其分子聚合能力下降,起效、达峰时间均显著提前。

甘精胰岛素是全球市场份额最大的长效胰岛素类似物,其注射后理论作用长达30小时,每日使用一次用于控制非进餐时段的基础血糖。相较于以往的二代基础胰岛素,甘精胰岛素作用时间长、吸收平稳无峰,能更好的模拟人体生理基础胰岛素分泌,其安全性更高、低血糖风险更低。

2020年中国常见三代胰岛素名称、生产商和价格

作用特点 | 通用名 | 商品名 | 价格(元/支) |

速效(餐时) | 门冬胰岛素 | 诺和锐 | 73.87 |

赖脯胰岛素 | 优泌乐 | 70.85 | |

赖脯胰岛素 | 速秀霖 | 65 | |

谷赖胰岛素 | 艾倍得 | 76.69 | |

长效(基础) | 甘精胰岛素 | 来得时 | 172.9 |

重组甘精胰岛素 | 长秀霖 | 149.64 | |

甘精胰岛素 | 长舒霖 | 140 | |

甘精胰岛素 | 优乐灵 | 144 | |

地特胰岛素 | 诺和平 | 197.23 | |

德谷胰岛素 | 诺和达 | 191.44 |

资料来源:智研咨询整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国糖尿病药物行业市场行情动态及投资潜力研究报告

《2025-2031年中国糖尿病药物行业市场行情动态及投资潜力研究报告》共十六章,包含糖尿病药物行业投资环境分析,糖尿病药物行业投资机会与风险,糖尿病药物行业投资战略研究等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国糖尿病药物行业现状分析:糖尿病人数持续增长,市场需求旺盛,行业增长稳定[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2021年中国糖尿病人数量及主要龙头企业药物情况分析[图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

![2020年全球及中国糖尿病药物市场分析概括:中国糖尿病药物市场和全球市场的销售结构存在明显差异 [图]](http://img.chyxx.com/2021/11/B9916YABSW_m.jpg?x-oss-process=style/w320)