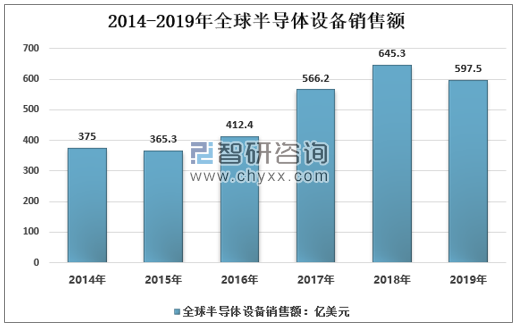

2013年以来,随着全球半导体行业整体景气度的提升,半导体设备市场也呈增长趋势。根据SEMI统计,全球半导体设备销售额从2013年的约318亿美元增长至2018年的645亿美元,高于同期全球半导体器件市场规模的增速。2019年,半导体行业整体景气度降低,影响了存储制造商的资本投资,2019年半导体设备行业也受到一定冲击。2019年全球半导体设备销售额为597.5亿美元,较2018年的历史高点下降了7.41%。

2014-2019年全球半导体设备销售情况

资料来源:SEMI、智研咨询整理

全球半导体设备市场呈现高度垄断的竞争格局,主要由国外厂商主导。2019年前四大半导体设备制造厂商,凭借资金、技术、客户资源、品牌等方面的优势,占据了全球半导体设备市场 69.85%的市场份额。其中阿斯麦在光刻机设备方面形成寡头垄断。应用材料、东京电子和泛林半导体是等离子体刻蚀和薄膜沉积等半导体工艺设备的三强。

2018-2019年全球十大半导体设备厂商营收规模及其市场份额

排名 | 企业名称 | 企业所属国家 /地区 | 2019年营收:亿美元 | 全球市场占有率 |

1 | Applied Materials 应用材料 | 美国 | 110.49 | 18.49% |

2 | ASML 阿斯麦 | 欧盟 | 108.00 | 18.08% |

3 | Tokyo Electron 东京电子 | 日本 | 103.38 | 17.30% |

4 | Lam Research 泛林半导体 | 美国 | 95.49 | 15.98% |

5 | KLA-Tencor 科天半导体 | 美国 | 39.13 | 6.55% |

6 | SCREEN斯科半导体 | 日本 | 22.00 | 3.68% |

7 | Advantest 爱德万测试 | 日本 | 18.53 | 3.10% |

8 | ASM International先进太平洋科技 | 新加坡 | 17.70 | 2.96% |

9 | Teradyne泰达瑞 | 美国 | 15.53 | 2.60% |

10 | Hitachi High-Tec 日立高科 | 日本 | 14.12 | 2.36% |

前十强营收 | 544.37 | 91.11% |

资料来源::智研咨询整理

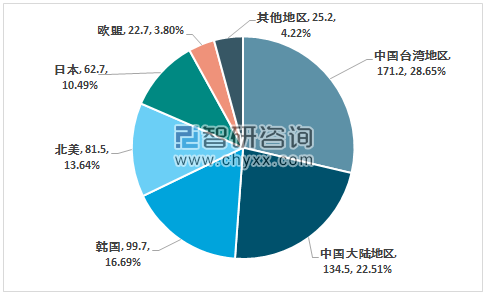

智研咨询发布的《2021-2027年中国半导体设备行业市场运行格局及战略咨询研究报告》内容显示:半导体设备的最大市场在中国台湾地区,2019年台湾地区销售额增长了68%,达到171.2亿美元,占比28.65%。中国大陆销售额为134.5亿美元,位居第二。尽管受存储市场大幅下滑影响,韩国2019年半导体设备销售额下降了44%,但韩国仍是全球第三大半导体设备销售市场,2019年销售额为99.7亿美元。北美地区半导体设备销售额在2019年增长了40%,达到81.5亿美元。

2019年全球半导体设备地区销售结构情况(亿美元、%)

资料来源:SEMI、智研咨询整理

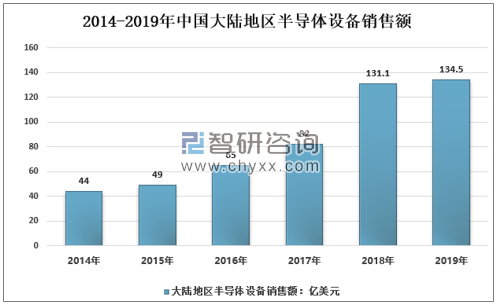

中国已成为了全球最大的电子产品生产及消费市场,衍生出了巨大的半导体设备需求。根据 SEMI 统计数据,2019年半导体设备在中国大陆的销售额估计为 134.5亿美元,约占全球半导体设备市场的 22.51%。

2014-2019年中国大陆地区半导体设备销售额

资料来源:SEMI、智研咨询整理

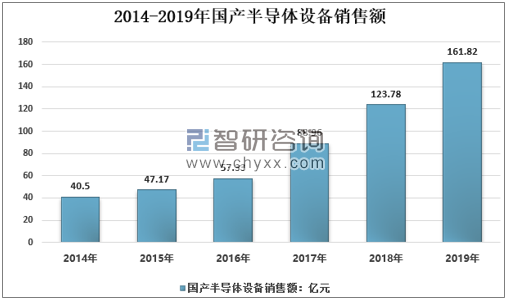

半导体设备行业是典型的高技术壁垒、资金密集型行业,需要长期持续的研究以实现技术突破。国内半导体设备行业由于起步晚,整体技术水平远落后于国际先进水平。从供给端来看,根据中国电子专用设备工业协会的统计数据,中国大陆41家主要半导体设备制造商(销售收入500万元以上)统计,2018年41家半导体设备制造商完成销售收入123.78亿元,同比增长39.1%。2019年,行业销售收入为161.82亿元,同比增长30.73%。

2014-2019年国产半导体设备销售收入情况

资料来源:中国电子专用设备工业协会、智研咨询整理

中国电子专用设备工业协会统计的数据包括集成电路、LED、面板、光伏等设备,实际上国内集成电路设备的国内市场自给率仅有 5%左右,在全球市场仅占 1-2%。

随着国内半导体行业的快速发展以及国家层面重视度的提高,以北方华创、中微半导体、盛美半导体、上海微电子为代表的集成电路设备企业,国内半导体设备企业在部分领域实现突破。

中国主要半导体设备企业情况分析

企业名称 | 产品特点 |

中微半导体 | 国内等离子刻蚀领域龙头企业,等离子体刻蚀设备已应用在国内外知名厂商 55 纳米到 5 纳米的众多芯片 生产线上;特别是中微的电容性 CCP 等离子体刻蚀设备,已在国际领先的晶圆生产线核准 5 纳米的若干关键步骤的加工,但在销售规模上与全球巨头尚有差距。 在 MOCVD 设备领域,公司 MOCVD 设备持续在行业领先客户生产线上大规模投入量产,保持在行业内的领先地位。2018 年 公司的 MOCVD 设备占据全球氮化镓基 LED 用 MOCVD 设备新增市场的 41% |

北方华创 | 国内规模最大,品种最全的半导体设备制造商,产品包括 刻蚀设备、PVD 设备、CVD 设备、氧化/扩散设备、清洗设备、气体质量流量控制器等。北方华创目前大多产品实现 28nm 供货。2019年,公司12吋集成电路装备在工艺验证、工艺拓展及下一代关键设备研发方面取得长足进步,年内推进了二十余种新工艺的开发验证,下一代先进技术核心设备研发也取得较好进展。 |

盛美半导体 | 国内清洗领域龙头企业,其开发的 SAPS、TEBO 技术清洗 设备,提高了清洗的效率,并减少了对硅片的损伤。产品已成功打入国内外知名半导体制造商,已为 SK 海力士、华力微电子、中芯国际、长江存储等半导体制造商提供清洗设备。 |

上海微电子 | 国内光刻机领域龙头企业,公司 SSA600/20 型号产 品可用于 90nm 前道制程,65nm 制程设备正在验证。后道封装光刻机已实现批 量供货,并在国内具有较高的占有率。截至2020年3月,直接持有各类专利及专利申请超过3200项,同时通过建设并参与产业知识产权联盟,进一步整合共享了大量联盟成员知识产权资源,涉及光刻机、激光与检测、特殊应用类等各大产品技术领域。 |

长川科技 | 半导体检测设备领先企业。主要为集成电路封装测试企业、晶圆制造企业、芯片设计企业等提供测试设备,主要产品包括测试机和分选机。 |

华兴源创 | 华兴源创是一家检测设备与整线检测系统解决方案提供商,主要从事平板显示及集成电路的检测设备研发、生产和销售,产品应用于LCD与OLED平板显示、集成电路、汽车电子等行业。2019年华兴源创持续注重研发,加大对标准化半导体测试设备(SOC芯片测试设备)以及分选机的研究开发工作, |

晶盛机电 | 专业从事晶体生长、加工装备研发制造和蓝宝石材料生产的高新技术企业。主营产品为全自动单晶生长炉、多晶硅铸锭炉、区熔硅单晶炉、单晶硅滚圆机、单晶硅截断机、全自动硅片抛光机、双面研磨机、单晶硅棒切磨复合加工一体机、多晶硅块研磨一体机、叠片机、蓝宝石晶锭、蓝宝石晶片、LED灯具自动化生产线等。 |

资料来源:智研咨询整理

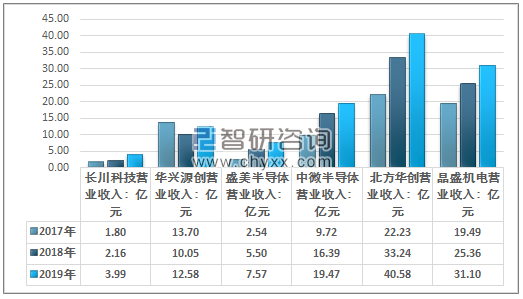

北方华创科技集团股份有限公司位于中国半导体设备十强首位,其2019年半导体设备销售收入达到40.58亿元,同比增长22.09%。其次为晶盛机电,2019年营收为31.10亿元,同比增长22.63%;中微半导体2019年营收达到19.47亿元。

2017-2019年中国主要半导体设备企业营业收入对比

资料来源:公司年报、智研咨询整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国半导体清洗设备行业市场运行格局及发展趋向研判报告

《2025-2031年中国半导体清洗设备行业市场运行格局及发展趋向研判报告》共七章,包含中国半导体清洗设备产业链梳理及全景深度解析,全球及中国半导体清洗设备代表性企业发展布局案例研究,中国半导体清洗设备行业市场及投资策略建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国半导体专用设备行业全景速览:半导体工艺技术进步推动行业高精密化与高集成化发展[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)