水泥是一种粉末状水硬性无机胶凝材料,通过加水搅拌成浆体后,能在空气中或水中硬化并将砂石等材料胶结在一起。水泥经水化反应后由稀变稠,可形成坚硬的水泥石。在水化过程中,水泥也可以将砂、石等散粒材料胶结成整体从而形成各种水泥制品。水泥作为重要的建筑材料之一,具有防腐蚀、耐高温、抗震等特点,广泛应用于工业建筑、民用建筑、交通工程、水利工程、海港工程、国防建设等新型工业和工程建设等领域。

水泥根据建材的特点和各项作业的特殊要求而专门设计制造的,按其用途可分为通用水泥、专用水泥和特性水泥;按其水硬性物质可分为硅酸盐水泥、铝酸盐水泥、硫铝酸盐、铁铝酸盐、氟铝酸盐、磷酸盐及其他活性材料为主要组分的水泥,其中硅酸盐水泥是应用最广泛的水泥类型。

中国水泥行业分类

分类 | 名称 | |

按用途及性能分类 | 通用水泥 (一般土木建筑工程通常采用的水泥) | 硅胶盐水泥即波特兰水泥(P.I和P.II) |

普通硅胶盐水泥(P.O) | ||

碳渣硅酸盐水泥(P.S) | ||

火山灰硅胶盐水泥(P.P) | ||

粉煤灰硅酸盐水泥(P.F) | ||

复合硅酸盐水泥(P.C) | ||

专用水泥(专门用途的水泥) | G级油并水泥、道路硅酸盐水泥 | |

特性水泥(某种性能比较突出的水泥) | 快硬硅酸盐水泥、低热碳渣硅酸盐水泥、膨胀硫铝酸盐水泥、磷铝酸盐水泥和磷酸盐水泥 | |

按主要水硬性物质 | 硅酸盐水泥 | |

铝酸盐水泥 | ||

硫铝酸盐 | ||

铁铝酸盐 | ||

氟铝酸盐 | ||

磷酸盐水 | ||

以火山灰或潜在水硬性材料及其他活性材料为主要成分的水泥 | ||

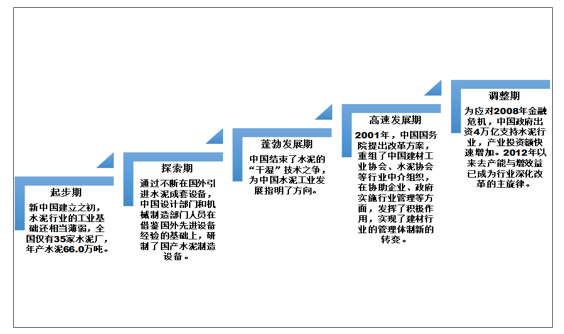

中国水泥行业始于1949年,经历了40多年发展,已由传统小型立窑的制造工艺发展为新型干法水泥生产技术,同时也实现了产品质量的提升,目前已进入行业调整期。中国水泥行业由起步到现在可大致划分为五个发展阶段:

中国水泥行业发展历程:

资料来源:智研咨询整理

智研咨询发布的《2021-2027年中国水泥行业市场深度分析及投资方向研究报告》显示:据统计2018年中国水泥行业产能为32.72亿吨,2019年中国水泥行业总产能为32.50亿吨。

2013-2019年中国水泥行业产能情况

资料来源:国家统计局

2019年全国新点火水泥熟料生产线共有16条,新点火熟料设计产能2372万吨,占2019年底熟料设计产能的1.3%。其中西南/中南/华东/华北/西北分别新增853/589/465/310/155万吨,占新增产能比例为36%/25%/20%/13%/6%。截止到2019年底,全国新型干法水泥生产线累计1624条,设计熟料产能维持在18.2亿吨。产能总量与上年基本相当,新型干法熟料总产能变化不大。

2019年中国水泥熟料新点火产线(万吨)

省份 | 企业 | 地址 | 规模(t/d) | 年能力(万吨) | 投产时间 |

山西 | 山西国金电力有限公司 | 吕梁市文水县 | 5000 | 155 | 2019年1 |

山西 | 山西西山华通水泥有限公司 | 太原市古交市 | 5000 | 155 | 2019年1 |

安徽 | 芜湖南方水泥有限公司 | 芜湖市繁昌县荻港镇 | 5000 | 155 | 2019年5 |

福建 | 永安金牛水泥有限公司一期 | 福建永安市槐南镇 | 5000 | 155 | 2019年4 |

江西 | 江西宜春红狮水泥有限公司 | 江西宜春市柏木镇 | 5000 | 155 | 2019年12 |

湖北 | 湖北京兰水泥集团有限公司 | 荆门市京山县钱场镇 | 5000 | 155 | 2019年1 |

湖南 | 湖南桃江南方水泥有限公司(二期) | 益阳桃江灰山港镇 | 5000 | 155 | 2019年6 |

广西 | 融安县万德七星水泥(鱼峰) | 柳州市融安县 | 4000 | 124 | 2019年8 |

广西 | 北流市路宝水泥有限公司 | 北流民乐镇新旺村 | 5000 | 155 | 2019年5 |

贵州 | 遵义赛德水泥有限公司 | 遵义市红花岗区深溪镇 | 5000 | 155 | 2019年6 |

云南 | 华宁玉珠水泥有限公司 | 玉溪华宁宁州镇 | 5000 | 155 | 2019年5 |

云南 | 昆明崇德水泥有限公司(华新禄劝) | 昆明市禄劝县 | 5000 | 155 | 2019年10 |

云南 | 云南省活发集团刘总旗水泥有限公司 | 玉溪市红塔区 | 5000 | 155 | 2019年10 |

云南 | 云南明良汇江水泥制造有限公司 | 昆明市宜良县汤池街道 | 2500 | 77.5 | 2019年12 |

西藏 | 华新水泥西藏公司 | 5000 | 155 | 2019年10 | |

甘肃 | 天水祁连山水泥有限公司拆迁项目 | 天水市武山县马力镇 | 5000 | 155 | 2019年3 |

受供给侧改革影响,2016-2019年新点火熟料设计产能维持在2000-2500万吨左右。2020年熟料产能新增点火/净增3510/2045万吨,新增点火产能虽较2019年有所提升,但是净增产能占19年底熟料产能1.12%,产能冲击依然有限。

2020年各地区新增产能计划(万吨)

分区域 | 新增年产能(万吨) | 有效置换拆除(万吨) | 净新增(万吨) | 净新增占比 |

东北 | 155 | - | 155 | 7.6% |

华北 | 155 | - | 155 | 7.6% |

华东 | 1094 | 740 | 354 | 17.3% |

中南 | 620 | 310 | 310 | 15.2% |

西南 | 1331 | 260 | 1,071 | 52.4% |

西北 | 155 | 155 | - | 0.0% |

总计 | 3510.3 | 1465 | 2045.3 | 100% |

分区域来看,2020年新点火的熟料生产线西南地区为1331万吨,占比最高,达到38%,其次是华东地区1094万吨,占比31%。由于部分产线是置换产线,因此从净新增角度来看,预计2020年净新增2045万吨,其中西南占比达到52.3%,华东降低到17.3%,西北无净新增产能。但由于各区域水泥熟料总产能不同,净新增产能来带的冲击也各异。从净新增产能冲击率角度来看,西南地区仍为最高,达到3.1%;其次为东北地区为1.5%;华北/华东/中南地区为0.7%;西北最低为0%。

在产能置换政策执行中,存在大量“无效产能”被置换为新建项目,导致去产能进度缓慢。为保障去产能进一步推进,工信部2020年1月出台《水泥玻璃行业产能置换实施办法操作问答》,要求停产两年或三年内累计生产不超过一年的水泥熟料生产线不能用于产能置换(自2021年1月1日起实行)。长期看,产能置换政策的收紧对新增产能持续限制。

水泥行业产能置换政策

发布时间 | 部门 | 政策 | 主要内容 |

2016年5月 | 国务院办公厅 | 《国务院办公厅关于促进建材工业稳增长调结构增效益的指导意见》 | 水泥行业严禁建设新增产能项目,确有必要建设的新项目,按照等量或减量的原则制定产能置换方案 |

2017年12月 | 《中国水泥协会》 | 《水泥行业去产能行动计划(2018-2020)》 | 至 2020 年水泥产能压减约4 亿吨,关闭水泥粉磨站企业540 家,使全国熟料产能平均利用率达到 80%利用率达到 70% |

2018年1月 | 工信部 | 《钢铁水泥玻璃行业产能置换实施办法》 | 除西藏地区继续执行等量置换外, 其他地区全面实施减量置换,其中:位于国家规定的环境敏感区内的建设项目,1吨产能须关停退出1.5吨产能; 位于非环境敏感区内的建设项目, 每建设1吨产能须关停退出1.25吨产能 |

2018年8月 | 工信部 | 《关于严肃产能置换, 严禁水泥、平板玻璃行业新增产能的通知》 | 要求各地主管部门严肃产能置换, 坚决禁止水泥、平板玻璃行业新增产能, 严禁备案新增产能项目, 从严审核产能置换方案, 确保产能置换方案执行到位 |

2020年1月 | 工信部 | 《水泥玻璃行业产能置换实施办法操作问答》 | 停产两年或三年内累计生产不超过一年的水泥熟料、平板玻璃生产线不能用于产能置换(自2021年1月1日起实行 |

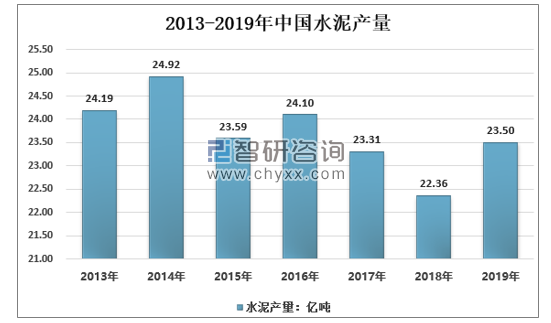

国家统计局数据显示:2018年中国水泥产量为22.36亿吨,2019年中国水泥产量增长至23.50亿吨。

2013-2019年中国水泥产量情况

资料来源:国家统计局、智研咨询整理

2019年中国广东、江苏、山东、四川、安徽、浙江、云南、广西、湖北、湖南、贵州、河北、河南等13省市水泥产量达到亿吨级别。

2019年以江苏、浙江、安徽、山东为主的华东地区是中国最大的水泥生产区,2019年该区域产量为77783.03万吨;西南地区产量为45991.69万吨,华中地区产量为33373.77万吨。

2011-2019年中国各区域水泥产量情况

资料来源:国家统计局、智研咨询整理

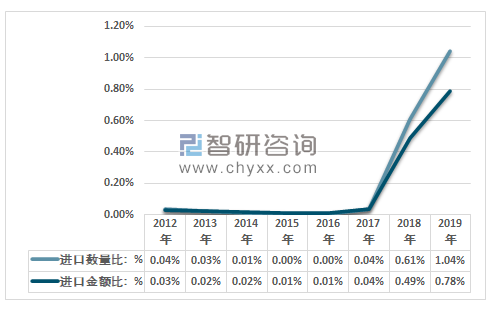

2019年中国进口水泥占国内市场规模总量的0.78%;进口水泥消费量占国内需求总量的1.04%。

2012-2019年进口水泥产品国内市场份额走势图

资料来源:国家统计局、中国海关、智研咨询整理

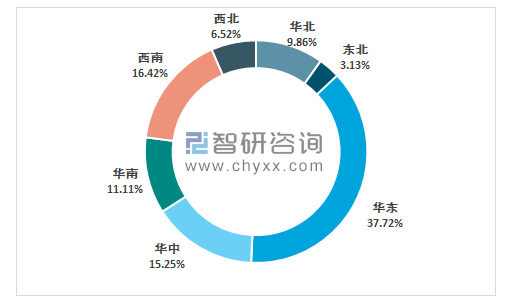

就消费区域而言,受水泥下游产业运行态势的影响,华东地区是中国最大的水泥消费市场,2019年消费占比为37.72%;华中地区占比为15.25%。

2019年中国水泥消费区域结构统计图

资料来源:智研咨询整理

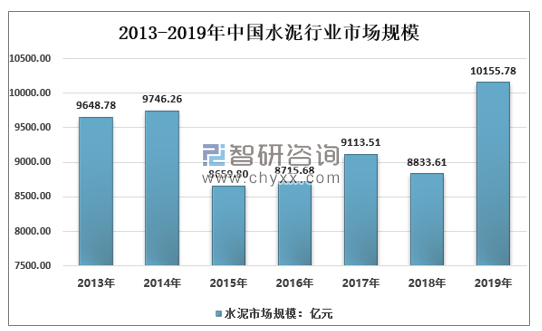

2019年中国水泥制造行业销售收入为10100.0亿元,同期国内进口金额为79.69亿元,水泥出口金额为23.91亿元,2019年中国水泥市场规模为10155.78亿元。

2013-2019年中国水泥市场规模情况

资料来源:智研咨询整理

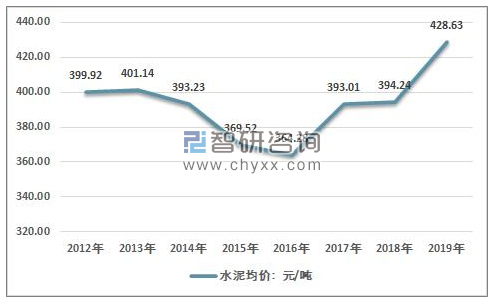

从价格方面来看,水泥和商品熟料需求存在一定刚性,水泥产品价格敏感度适中。由于水泥产品成本一半以上来源于煤炭、电力等原燃材料成本,因此煤炭和电力价格的波动对水泥销售价格存在一定的影响。煤炭燃料和电力价格的上升推动水泥生产成本提高,加上行业集中度提高后议价能力的改善,国内水泥价格总体呈现上涨趋势。

2016年是近年来水泥价格的最低点,从2016年开始水泥价格就处于上升通道,水泥均价由2016年的364.28元/吨上涨至2019年的428.62元/吨。中国的水泥价格主要受到错峰限产(供给)和地产增速扩张(需求)两个方面的影响,2015年之后错峰限产叠加地产扩张周期的需求增长导致了水泥价格的上涨。

2012-2019年中国水泥价格行情

资料来源:智研咨询整理

2018年以来中国国内水泥进口呈暴增态势,2018年进口为1362.92万吨,2019年增长至2474.93万吨,进口金额达到11.55亿美元;2019年中国水泥出口为905.20万吨,2019年出口下降至552.58万吨。

1992-2019年中国水泥进出口统计

年份 | 进口金额:美元 | 进口数量:千克 | 出口金额:美元 | 出口数量:千克 |

1992年 | $18,386,881 | 443,738,398 | $259,411,297 | 6,453,212,551 |

1993年 | $70,087,675 | 1,379,743,000 | $92,809,005 | 2,445,416,000 |

1994年 | $72,795,954 | 1,354,518,363 | $156,878,591 | 4,522,992,783 |

1995年 | $19,329,767 | 313,587,803 | $298,066,160 | 8,189,454,001 |

1996年 | $4,078,990 | 51,705,701 | $450,883,569 | 11,796,114,147 |

1997年 | $17,694,407 | 168,735,787 | $445,717,229 | 11,684,560,292 |

1998年 | $11,427,040 | 179,775,232 | $289,357,344 | 8,173,898,752 |

1999年 | $14,773,808 | 499,664,589 | $200,916,772 | 6,356,529,888 |

2000年 | $34,750,709 | 1,425,818,034 | $189,852,306 | 6,054,851,402 |

2001年 | $64,732,681 | 2,800,956,009 | $195,603,833 | 6,209,355,164 |

2002年 | $55,485,182 | 2,372,379,277 | $164,304,819 | 5,164,191,084 |

2003年 | $64,376,108 | 2,537,695,874 | $171,574,662 | 5,332,055,928 |

2004年 | $77,495,633 | 2,669,362,309 | $230,393,566 | 7,044,299,694 |

2005年 | $40,479,195 | 1,163,499,672 | $684,600,302 | 22,157,326,318 |

2006年 | $39,254,070 | 1,116,375,696 | $1,180,621,971 | 36,129,658,562 |

2007年 | $25,632,023 | 645,195,375 | $1,150,613,381 | 33,009,683,311 |

2008年 | $28,995,615 | 617,092,485 | $1,098,825,365 | 26,039,553,952 |

2009年 | $36,988,281 | 819,748,462 | $687,193,276 | 15,611,328,710 |

2010年 | $76,115,525 | 1,785,091,622 | $723,014,120 | 16,162,490,503 |

2011年 | $111,945,715 | 2,405,454,532 | $620,352,513 | 10,609,789,572 |

2012年 | $44,529,313 | 794,512,677 | $683,626,081 | 11,996,802,555 |

2013年 | $38,182,311 | 659,118,418 | $795,682,139 | 14,540,033,276 |

2014年 | $26,245,100 | 346,646,661 | $772,430,680 | 13,907,776,082 |

2015年 | $17,268,774 | 108,604,545 | $775,189,959 | 15,757,898,564 |

2016年 | $14,853,667 | 65,020,086 | $683,591,301 | 17,775,427,906 |

2017年 | $52,291,421 | 908,258,174 | $577,915,918 | 12,863,813,778 |

2018年 | $652,067,848 | 13,629,235,574 | $491,676,138 | 9,052,012,565 |

2019年 | $1,155,246,844 | 24,749,257,502 | $346,605,704 | 5,525,841,609 |

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国高贝利特水泥行业市场研究分析及产业趋势研判报告

《2025-2031年中国高贝利特水泥行业市场研究分析及产业趋势研判报告》共八章,包含国内高贝利特水泥生产厂商竞争力分析,2025-2031年中国高贝利特水泥行业发展前景及投资策略,高贝利特水泥企业投资战略与客户策略分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询