一、碳酸锶产品应用概况

碳酸锶(Strontium carbonate)是锶金属的碳酸盐,白色粉末或颗粒,无臭无味。碳酸锶是最常见的锶化合物,并用作原料,从中衍生出其他锶化合物。

碳酸锶可以制造能吸收 X 射线玻璃,同时可以生产彩色电视的阴极射线管和荧光屏,还可用于陶瓷铁氧磁铁、电子元件等产品的生产。

碳酸锶最早主要用于生产制造彩色电视的阴极射线管和荧光屏,随着CRT技术逐渐别淘汰,LCD成为主流显示技术,国内的碳酸锶产销量明显减少,需求持续向中高端转变。

碳酸锶主要应用领域

资料来源:智研咨询整理

二、中国锶矿资源概况

锶是自然界中广泛分布的微量元素,是碱土金属族元素之一,自然界的锶仅以化合物形式存在。迄今为止,世界上已发现的锶矿物约46种,仅天青石具有开发利用价值。国内还分布少数的菱锶矿(又称“碳酸锶矿”)仅见于重庆铜梁、大足和云南兰坪河西,而且与天青石共生,很难分开。

我国是天青石储量丰富的国家之一,约占世界总储量的四分之一,居世界第二位。天青石锶矿储量虽然丰富,但勘查程度较低。锶矿品位一般在60%~80%,而从伊朗进口的天青石矿产品品位一般在90%以上。总的来说,与墨西哥等国相比,我国锶资源量庞大,但品位低、杂质含量高,资源禀赋不具有优势。

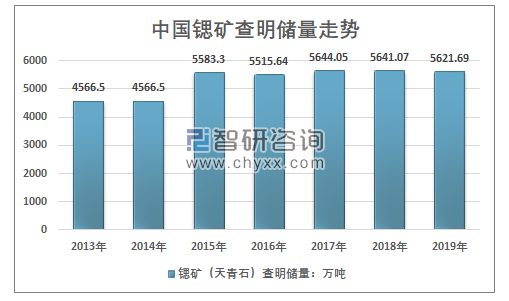

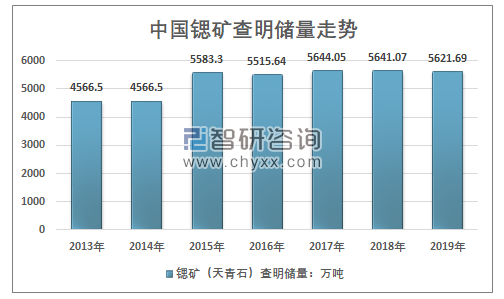

智研咨询发布的《2021-2027年中国碳酸锶行业竞争格局分析及发展趋势预测报告》数据显示:截至2019年年底,我国锶矿资源主要分布在青海、湖北、陕西等7个省区,查明资源储量5621.69万t(以天青石计)。

2013-2019年中国天青石查明储量

资料来源:自然资源部、智研咨询整理

青海省查明资源储量最多,约占全国总储量的50%,但其品位较低,而且交通设施较落后,不利于运输。值得一提的是,2020年7月在重庆市大足兴隆矿区发现了一处隐伏超大型锶矿床,同时探明资源量超过1500万t,开发利用条件明显优于规模最大的青海矿区。重庆是目前我国最主要的主产区。

三、碳酸锶生产现状

我国碳酸锶自20世纪70年代中期开始工业化生产,进入21世纪以来生产规模快速扩增,逐渐向大型化、规模化、专业化、精细化、现代化方向发展。2005年,中国成为全球最大的碳酸锶生产国,主要得益于全球CRT行业产能向中国的转移,国内CRT行业的高速发展。

随着第二代彩电的发展,CRT显示逐步被液晶显示面板所取代,碳酸锶需求量的需求量显著减少,消费量陷入低谷,产量也开始迅速回落,行业规模显著收缩,大量装置停产。2011年前后,国内碳酸锶的实际生产能力从35万吨左右的高峰下降至17万吨左右,之后下降幅度逐渐趋缓。

智研咨询发布的《2020-2026年中国碳酸锶行业市场现状调研及未来发展前景报告》指出:近几年随着中高端的产品的需求增加,新建产能与技改项目也在逐渐的增多。近两年我国碳酸锶产量开始逐步回升,但增长幅度与需求相比相对缓慢,主要是由于中高端产品不足,在一点程度上还依赖进口。

2013-2019年中国碳酸锶产量走势

资料来源:智研咨询整理

四、碳酸锶贸易概况

碳酸锶是中国传统的无机盐出口产品.由于中国为保护宝贵的锶资源. 限制碳酸锶初级产品的出口。2011前,中国碳酸锶的年均出口量在2万吨左右。近几年行业出口量已经不足1万吨,但出口单价呈现出较为明显的上升态势。

同时由于进口产品价格优势,以及国内供给的收缩,行业进口量迅速增长,2017年还不足0.5万吨,2018年已经达到了1.58万吨,2019年上升至2.10万吨。进口产品对国内企业的挤压日益严重。

2008-2019年中国碳酸锶进出口量走势

年份 | 出口金额:美元 | 出口量:千克 | 进口金额:美元 | 进口量:千克 | 出口单价:美元/千克 | 进口单价:美元/千克 |

2008年 | 13437108 | 21913267 | 613803 | 799682 | 0.613 | 0.768 |

2009年 | 10488162 | 17375851 | 11900 | 2313 | 0.604 | 5.145 |

2010年 | 15796078 | 24813091 | 445502 | 542072 | 0.637 | 0.822 |

2011年 | 17002442 | 19238923 | 490102 | 496952 | 0.884 | 0.986 |

2012年 | 10429225 | 9000425 | 388179 | 421841 | 1.159 | 0.920 |

2013年 | 7069039 | 6828974 | 635743 | 714438 | 1.035 | 0.890 |

2014年 | 7696555 | 7973919 | 209343 | 127226 | 0.965 | 1.645 |

2015年 | 5270125 | 6418372 | 352664 | 224300 | 0.821 | 1.572 |

2016年 | 5555911 | 7247265 | 362049 | 468876 | 0.767 | 0.772 |

2017年 | 4846945 | 6186377 | 2853500 | 4759571 | 0.783 | 0.600 |

2018年 | 3703917 | 3163534 | 10665589 | 15846979 | 1.171 | 0.673 |

2019年 | 3810195 | 2892667 | 14415729 | 20992799 | 1.317 | 0.687 |

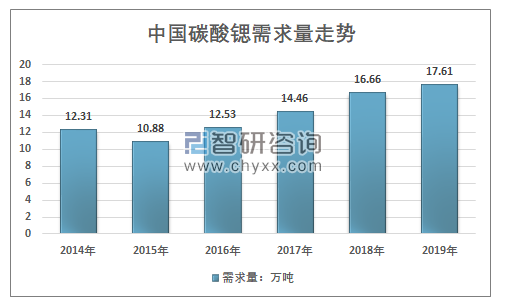

五、碳酸锶需求分析

从行业下游需求变化来看,随着CRT市场萎缩,铅蓄电池市场发展放缓,传统低端的碳酸锶产品需求显著回落,而随着高端的电子陶瓷等产业发展,碳酸锶迎来显著的发展机会。

近几年来,中国电子信息制造业不断发展,对铁氧磁体的需求持续增长,同时高端的电子陶瓷也开始高速发展,对于高附加值的高纯碳酸锶产品的需求量亦逐年递增。高纯碳酸锶主要用于小型化高品质电子元件如压电陶瓷、MFC 压敏电阻/电容复合元件、PTC电阻和发光材料、高性能磁性材料、超导材料、光学玻璃、等离子电视的生产。

在中高端产品需求的推动下,近几年行业的产销增速也有所回升,需求量稳定增长,2019年我国碳酸锶行业需求量约为23万吨,行业增速有较为明显的回升。

2013-2019年我国碳酸锶需求量走势

资料来源:智研咨询整理

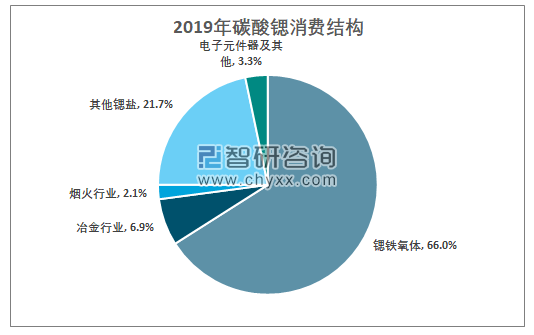

从需求结构来看,目前我国的碳酸锶需求量主要集中在锶铁氧体和其他锶盐生产,冶金行业消费量基本稳定在 1.2 万 t,电子元器件领域市场需求持续增长,占比明显提升。

2019年中国碳酸锶消费结构

资料来源:智研咨询整理

未来,锶铁氧体在汽车、家电、计算机等领域的应用越来越广,市场需求越来越大,锶铁氧体需求会不断增加,仍将是主要的消费领域。此外,液晶、等晶子等平板彩电成为市场消费的主流趋势,而高纯锶盐是其重要基础材料,需求也会增长。企业应尽快调整产品结构,从以生产碳酸锶为主,转向生产高纯度的硝酸锶、氯化锶、氢氧化锶等多种锶盐系列产品。

值得注意的是,电子元件用高纯碳酸锶,不仅对产品纯度、杂质成分等化学指标有很高的要求,对产品微观形貌、粒度分布等物理指标也有很高的要求,粉体微观形貌为球形或类球形,粒径分布窄,平均粒径小于1 μm。

然而,我国在碳酸锶的深加工技术方面与发达国家仍存在较大差距,对于上述特殊形貌高纯碳酸锶,国内企业几乎不能生产。因此,当前对于高纯碳酸锶的形貌控制研究已成为一大热门。在碳酸锶粒子形貌控制方面,目前通过不同方法和调节反应条件及添加晶型控制剂的方式已合成了球形、针状、纺锤状、片状、哑铃状、橄榄状等多种晶型产品。

六、行业竞争格局

从行业的生产与竞争格局来看,锶盐属于制造业中的化学原料和化学制品制造业,属充分竞争性行业。目前行业发展较为成熟,透明度高,以中小型企业为主,行业整体生产技术及规模较为稳定,下游应用和发展前景广阔。碳酸锶、硝酸锶、金属锶、铝锶合金等锶盐系列产品属于无机盐制造细分行业。行业内市场低端产品价格竞争激烈,影响竞争实力的主要因素包括矿产资源、技术研发能力、生产管理、产品品质等。

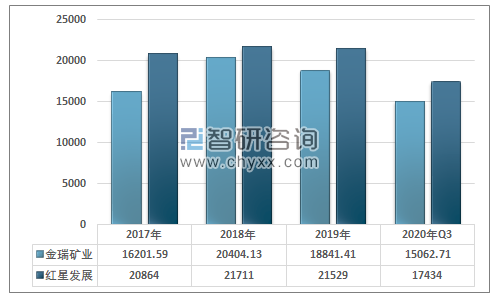

从主要的生产企业来看,国内锶盐行业中,碳酸锶产品生产企业主要有河北辛集化工集团有限责任公司、南京金焰锶盐有限公司、贵州红星发展股份有限公司、青海金瑞矿业发展股份有限公司,其发展规模相对较大,目前产能分别为3万吨/年、1.8万吨/年、3万吨/年、2万吨/年,这些企业是国内目前最为主要的碳酸锶供应商。

2017-2019年金瑞矿业与红星发展碳酸锶产量统计

资料来源:公司财报、智研咨询整理

按照全球每年的产量计算,其静态保障年限高达数百年,全球资源不存在枯竭的可能。我国锶矿资源虽然储量大,但品位很低,锶资源不具备竞争优势。由于全球锶矿国际贸易顺畅,国际及国内供应足以满足国内需求。锶矿产品在各领域的用量不大,且主要是作为添加剂,不是不可替代。因此,不必强调锶的战略地位,无须建立国家储备。

鉴于我国锶矿资源不具资源优势,要着眼于在全球布局锶矿资源开发,尽可能获取优质天青石矿权或参与境外优质天青石矿开发。适量进口锶矿产品,适度开发国内锶矿,形成进口与国内生产相互协调、共同发展的格局。

智研咨询 - 精品报告

智研咨询 - 精品报告

2023-2029年中国碳酸锶行业发展动态及投资前景评估报告

《2023-2029年中国碳酸锶行业发展动态及投资前景评估报告》共十二章,包含碳酸锶投资建议,2023-2029年中国碳酸锶未来发展预测及投资前景分析,2023-2029年碳酸锶技术开发、项目投资、生产及销售注意事项等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2022年中国碳酸锶行业重点企业分析:红星发展VS金瑞矿业[图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

![2025年中国互联网麦克风行业产业链图谱、发展现状及整体趋势研判:需求场景不断增加,互联网麦克风市场规模快速增长,发展前景广阔[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)