汽车底盘零部件由传动系、行驶系、转向系和制动系四个部分组成。转向系统即参与改变或保持汽车行车方向的一系列装置,与制动系统同属汽车的保安件。现阶段装车的转向系统按照结构来分主要包含两个分类,分别为机械转向系统(MS)和助力转向系统。助力转向系统根据助力来源可分为机械液压助力转向系统(HPS),电控液压助力转向系统(HPS)和电动助力转向系统(EPS)。

电动助力转向系统(EPS)在传统机械转向系统的基础上,增加电子控制装置、传感器装置和转向助力机构等,通过控制电动机产生助力从而实现转向。其主要零部件包括传感器、助力电机、电控单元(ECU)、车载电源系统等。汽车零部件是构成汽车配件加工整体的各单元及服务于汽车配件加工的产品。整体来看,传统汽车零部件可以大致分为七大类,即发动机、传动系统、转向系统、制动系统、行驶系统、车身附件以及电子电器。汽车EPS等汽车零部件产业是支撑汽车行业持续稳步发展的前提和基础,为此国家不断出台利好政策扶持行业发展。

行业政策情况

时间 | 文件名称 | 发文单位 | 主要内容 |

2019年12月 | 《机动车零部件再制造管理暂行办法(征求意见稿)》 | 国家发改委会 | 国家发改委会同有关部门组织起草了《机动车零部件再制造管理暂行办法(征求意见稿)》,公开征求意见,意见稿鼓励机动车整车生产企业通过售后服务体系回收旧机动车零部件用于再制造,但是重点强调再制造企业生产规范,制造质量要符合规范,相关产品符合国家标准。 |

2019 年 6 月 | 《推动重点消费品更新升级 畅通资源循环利用实施方案(2019-2020年)》 | 国家发展和改革委员会、生态环境部、商务部 | (一)坚决破除乘用车消费障碍。严禁各地出台新的汽车限购规定, 已实施汽车限购的地方政府应根 据城市交通拥堵、污染治理、交通需求管控效果,加快由限制购买转向引导使用,结合路段拥堵情况合理设置拥堵区域,研究探索拥堵区域内外车辆分类使用政策,原则上对拥堵区域外不予限购。 (二)大力推动新能源汽车消费使用。认真落实国务院常务会议精神,各地不得对新能源汽车实行限行、限购,已实行的应当取消。鼓励地方对无车家庭购置首辆家用新能源汽车给予支持。鼓励有条件的地方在停车费等方面给予新能源汽车优惠,探索设立零排放区试点。 (三)研究制定促进老旧汽车淘汰更新政策。大气污染防治重点区域应采取经济补偿、限制使用、严格超标排放监管等方式,大力推进国三及以下排放标准营运柴油货车提前淘汰更新或出口,加快淘汰采用稀薄燃烧技术和“油改气”的老旧燃气车辆。 |

2019 年 3 月 | 《关于进一步完善新能源汽车推广应用财政补贴政策的通知》 | 财政部、工业和信息化部、科技部、国家发展和改革委员会 | 调整完善推广应用补贴政策,以加快促进新能源汽车产业提质增效、增强核心竞争力、实现高质量发展,做好新能源汽车推广应用工作。具体内容包括提高技术门槛要求、完善新能源汽车补贴标准、完善新能源汽车补贴标准、分类调整运营里程要求。 |

2018 年 12 月 | 《汽车产业投资管理规定》 | 国家发展和改革委员会 | 鼓励汽车产能利用率低的省份和企业加大资金投入和兼并重组力度。科学规划新能源汽车产业布局,鼓励现有传统燃油汽车企业加大资金投入,调整产品结构,发展新能源汽车产品。严格新建纯电动汽车企业投资项目管理,防范盲目布点和低水平重复建设。未来新建独立燃油车项目将被禁止, 现有燃油车产能的扩大也将要满足更加高标准的要求。支持社会资本投资新能源汽车、智能汽车等,支持国有汽车企业与其他各类企业开展混合所 有制改革。 |

2017 年 6 月 | 《外商投资产业指导目录》(2017年修订) | 发改委、商务部 | 将“精密模具(冲压模具精度高于0.02 毫米、型腔模具精度高于0.05毫米) 设计与制造”、“汽车关键零部件制造及关键技术研发”列入鼓励外商投资产业目录。其中汽车关键零部件包括“双离合器变速器(DCT)、无级自动变速器(CVT)”等。 |

2017 年 4 月 | 《汽车产业中长期发展规划》 | 工信部、发改委和科技部 | 提出―发展先进车用材料及制造装 备。依托国家科技计划(专项、基金等),引导汽车行业加强与原材料等相关行业合作,协同开展高强钢、铝合金高真空压铸、半固态及粉末冶金成型零件产业化及批量应用研究,加快镁合金、稀土镁(铝)合金应用,扩展高性能工程塑件、复合材料应用范围。鼓励行业企业加强高强轻质车身、关键总成及其精密零部件、电机和电驱动系统等关键零部件制造技术攻关,开展汽车整车工艺、关键总成和零部件等先进制造装备的集成创新和工程应用。 |

2016 年 3 月 | 《“十三五”汽车工 业发展规划意见》 | 中国汽车 工业协会 | 提出建立起从整车到关键零部件的完整工业体系和自主研发能力,形成中国品牌核心关键零部件的自主供应能力。加强整零合作,整车骨干企业要培育战略性零部件体系,促进形成一批世界级零部件供应商。积极发展整机和零部件再制造业务,促进提高资源循环利用水平。 |

2016 年修订 | 《产业结构调整指导目录(2011年本)》(发改委2011 年第9号令、发改委2013年第21号令、发改委2016年第36 号令) | 发改委 | 鼓励类:十六、汽车 3、轻量化材料应用:高强度钢、铝镁合金、复合塑料、粉末冶金、高强度复合纤维等;先进成形技术应用:激光拼焊板的扩大应用、内高压成形、超高强度钢板热成形、柔性滚压成形等;环保材料应用:水性涂料、无铅焊料等 8、电动空调、电制动、电动转向;怠速起停系统 |

2016 年 | 《中华人民共和国国民经济和社会发展第十三个五年规划纲要》 | 国务院 | 1、提升新兴产业支撑作用支持新一代信息技术、新能源汽车、生物技术、绿色低碳、高端装备与材料、数字创意等领域的产业发展壮大。 2、深入推进国际产能和装备制造合作:以钢铁、有色、建材、铁路、电力、化工、轻纺、汽车、通信、工程机械、航空航天、船舶和海洋工程等行业为重点,采用境外投资、工程承包、技术合作、装备出口等方式,开展国际产能和装备制造合作,推动装备、技术、标准、服务走出去。 |

2015 年 | 《中国制造2025》 (国发[2015]28号) | 国务院 | 1、加快发展智能制造装备和产品:加快机械、航空、船舶、汽车、轻工、纺织、食品、电子等行业生产设备的智能化改造,提高精准制造、敏捷制造能力。 2、加快提升产品质量:实施工业产品质量提升行动计划,针对汽车、高档数控机床、轨道交通装备、大型成套技术装备、工程机械、特种设备、关键原材料、基础零部件、电子元器件等重点行业,组织攻克一批长期困扰产品质量提升的关键共性质量技术,加强可靠性设计、试验与验证技术开发应用,推广采用先进成型和加工方法、在线检测装置、智能化生产和物流系统及检测设备等,使重点实物产品的性能稳定性、质量可靠性、环境适应性、使用寿命等指标达到国际同类产品先进水平。 3、节能与新能源汽车:继续支持电动汽车、燃料电池汽车发展,掌握汽车低碳化、信息化、智能化核心技术, 提升动力电池、驱动电机、高效内燃机、先进变速器、轻量化材料、智能控制等核心技术的工程化和产业化能力,形成从关键零部件到整车的完整工业体系和创新体系,推动自主品牌节能与新能源汽车同国际先进水平接轨。 |

资料来源:智研咨询整理

1、汽车EPS行业产业链

汽车EPS位于行业产业链中游,产业链上游为电机、传感器、金属材料(铸件)等制造业,下游为整车制造业与汽车后装市场,产品既有电子属性,又有汽车零部件特点,技术更新主要受上游影响,产品换代的频率则由上下游共同决定。

汽车EPS行业产业链

资料来源:智研咨询整理

2、汽车EPS市场规模

数据显示,2013年我国汽车EPS行业市场规模111.7亿元,到2017年增长到250.18亿元。近年来,受汽车市场影响,我国汽车EPS市场增速有所放缓,2019年我国汽车EPS市场规模为275.48亿元,同比增长3.54%。

2013-2019年中国汽车EPS行业市场规模情况

资料来源:智研咨询整理

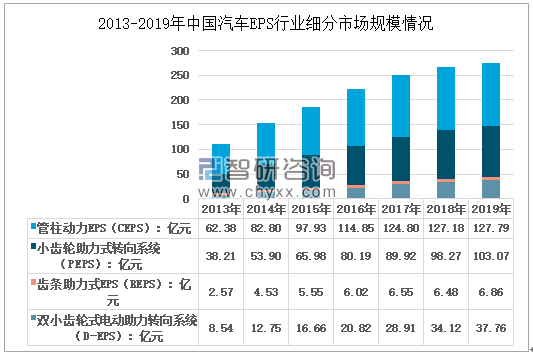

从细分市场规模来看,2019年我国汽车EPS行业市场规模275.48亿元,其中,管柱动力EPS(CEPS)127.79亿元;小齿轮助力式转向系统(PEPS)103.07亿元;齿条助力式EPS(REPS)6.86亿元;双小齿轮式电动助力转向系统(D-EPS)37.76亿元。

2013-2019年中国汽车EPS行业细分市场规模情况

资料来源:智研咨询整理

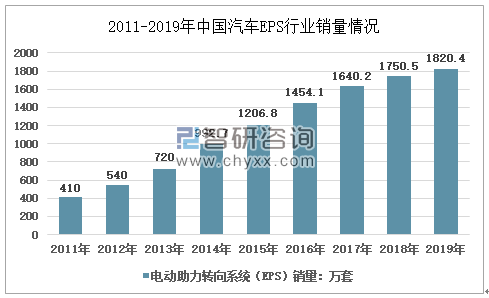

3、汽车EPS销量

近年来,随着我国主要企业EPS技术的不断成熟,EPS产品需求量不断增长,EPS逐渐成为汽车转向系统市场的主流。智研咨询发布的《2020-2026年中国汽车EPS产业运营现状及投资规划分析报告》数据显示,2011年我国汽车EPS行业销量410万套,到2019年增长到了1820.4万套。近几年我国汽车EPS行业销量情况如下图所示:

2011-2019年中国汽车EPS行业销量情况

资料来源:智研咨询整理

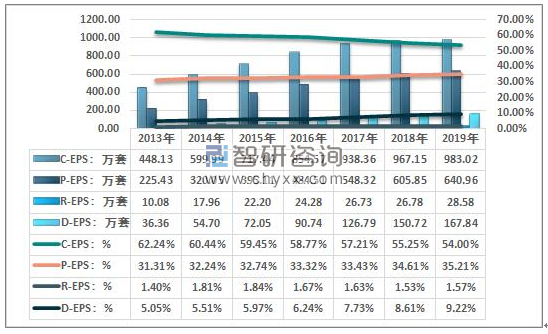

2013-2019年中国汽车EPS行业细分产品销量情况

资料来源:智研咨询整理

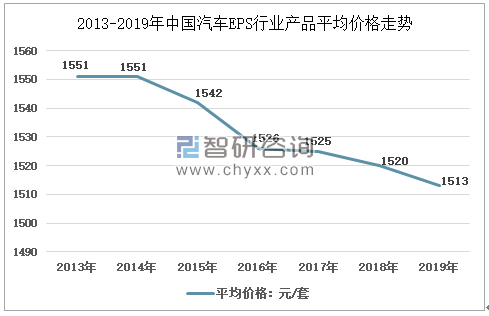

4、汽车EPS产品价格走势

近年来汽车EPS产品价格稳中有降,2019年约为1513元/套,导致变化的原因主要有两方面:一方面,每类产品均有多种规格和型号,不同规格、型号产品的单价有一定差异,各年度每类产品的不同规格、型号产品组合等变化会导致平均单价的变化;另一方面,汽车EPS企业与整车制造厂商每年确定一次产品价格,当新产品供应价格保护期过后,整车厂商一般会要求汽车EPS企业在价格上做一定的让步,因此成熟产品价格会有不同程度调降。

2013-2019年中国汽车EPS行业产品平均价格走势

资料来源:智研咨询整理

5、汽车EPS市场竞争

由于我国汽车产业市场前景较大,吸引了全球各EPS系统供应商纷纷进入中国市场,占领很大的市场份额。近年来,虽然我国本土EPS系统供应商技术进步十分迅速,但中国本土企业市场占有率还较低,外资或合资企业处于垄断地位。当前,德国采埃孚、日本捷太格特、日本精工、美国天合等全球主要转向系统供应商都在中国设立了EPS生产基地。中国本土也出现了一批产能在100万套以上的企业,例如易力达、豫北等。

国内主要EPS供应商

品牌 | 企业名称 |

外资品牌 | 捷太格特(JTEKT) -日本、 采埃孚(ZF) -德国(被博世并购)、日本精工(NSK) -日本、万都(MANDO) -韩国昭和(SHOWA) -日本、蒂森克虏伯(ThyssenKrup) -德国江苏南阳(NAMYANG) -韩国、现代摩比斯(Mobis) -韩国、晓林产业(Xiao Lin Industry )株式会社-韩国 |

合资品牌 | 格尔顿(GOLDEN) - 中美合资、一汽光洋(FAW Koyo)转向装置有限公司 |

自主品牌 | 中汽系统(CAAS)、 湖北恒隆企业集团、豫北转向系统、耐世特、易力达机电、湖北三环、浙江世宝、东风汽车传动轴、浙江万达、重庆长风、东华汽车转向器、安徽精科、江苏罡阳、兴江转向器、全兴精工、佛山恒威、山东先河悦新 |

资料来源:智研咨询整理

6、汽车EPS市场前景

受2020年新冠病毒疫情影响,国内乘用车产销将受到较为严重的负面影响,预计2020年全年乘用车产销规模将会出现进一步下滑。将对我国汽车EPS市场产生负面影响。但另一方面,我国新能源汽车推广深度的不断提高,传统汽柴油乘用车将会向新能源乘用车销售转移,再加之,存量汽车更新的影响。预计长远来看,我国乘用车产销将会继续保持增长趋势,带动我国汽车EPS市场规模扩大。随着我国由于我国大力发展低碳经济,汽车节能技术将会加快发展,EPS仍处于较好的发展期。预计到2026年中国汽车EPS市场规模达346.52亿元。

2020-2026年中国汽车EPS市场规模预测

资料来源:智研咨询整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国汽车EPS行业竞争现状及投资决策建议报告

《2025-2031年中国汽车EPS行业竞争现状及投资决策建议报告》共十四章,包含2025-2031年中国汽车EPS行业投资前景,2025-2031年中国汽车EPS企业投资战略与客户策略分析,研究结论及建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2025年中国别墅庭院景观设计行业发展背景、产业链、发展现状、竞争格局及发展趋势研判:行业集中度明显提升[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![趋势研判!2025年中国智慧医院行业发展现状及整体形势分析:智慧医院已成为现代医疗体系的重要组成部分,市场规模保持增长趋势[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)