一、我国天然气管道发展现状

我国已初步建成天然气主干网格局

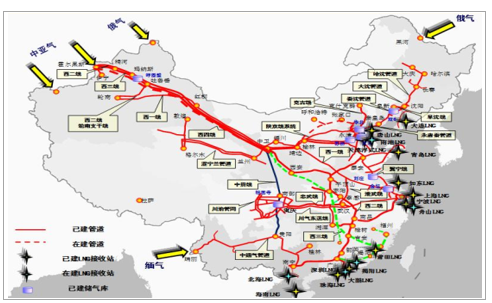

随着我国能源结构向低碳转型的不断推进,天然气在我国一次能源消费结构中将占据愈发重要的地位。天然气管道的保障能力是天然气行业发展的基石。目前,我国已建成由跨境管线、主干线与区域联络线、省内城际管线、城市配气网与大工业直供管线构建的全国性天然气管网,已初步形成“横跨东西、纵贯南北、联通境外”的格局。

目前我国已建成西气东输管道一、二、三线,陕京系统、涩宁兰、中贵、中缅、川气东送、秦沈、哈沈等多条大口径的长输天然气管道,以及用于大区域资源调配的中贵联络线和冀宁联络线两大跨省联络线工程。已经形成了“西气东输、海气登陆、就近供应”三大供应格局。

截至2018年底我国天然气基础设施示意图

数据来源:公开资料整理

截至2018年底,我国运行的长输天然气管线总里程达到7.6万千米,国内油气长输管道主要集中在三大石油公司手中,中国石油、中国石化和中国海油分别占比69%、8%和7%,其他公司占比约16%。干线管道总输气能力约3500亿立方米/年。

2018年底我国长输天然气管线总里程占比

数据来源:公开资料整理

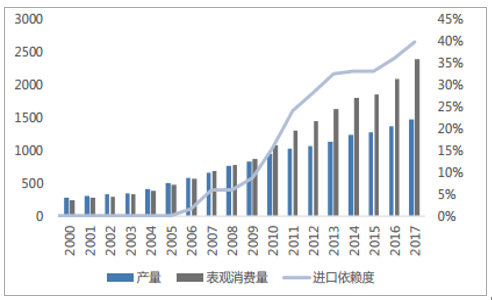

一直以来,国内天然气都处于供不应求的状态:国内产量增速持续低于消费量增速,致使进口依赖度持续攀升,2018年达到39.91%。2017年,天然气行业的供需矛盾尤甚,主要是两个原因:1)“煤改气”政策的出台,推升了国内天然气,尤其是民用天然气的需求。2)国内管道进口气的主要来源国——土库曼斯坦中断部分供气、坐地起价,导致国内天然气呈阶段性极度紧缺的状态。

国内天然气产量消费量情况(亿方)

数据来源:公开资料整理

国内进口气来源分布(万吨)

数据来源:公开资料整理

管道气(PNG)和液化天然气(LNG)平分天下,LNG进口量增速更胜一筹:国内的进口气分为两种:管道压缩天然气(PNG)和液化天然气(LNG),分别通过管道输入和接收站接驳流入市场。PNG的进口特点是:管道少,单根管道进口量大,总体数量较为稳定,管道气多连入供气管网。LNG进口的特点是:接收站数量众多且增长迅速,常配备下游电厂作为接收大户,剩余部分以槽车或管道输运至消费地。

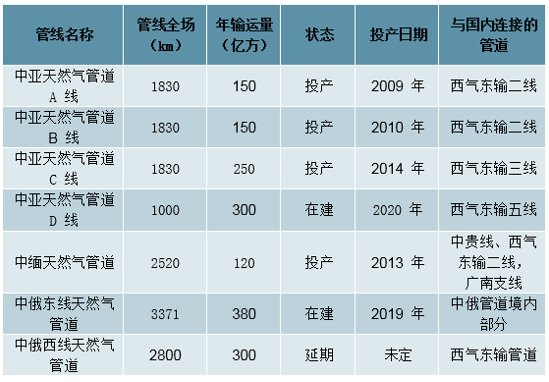

国内管道天然气进口路线

数据来源:公开资料整理

中亚天然气管线A/B/C/D线

数据来源:公开资料整理

PNG管道现状:我国的进口管道气主要来自于哈萨克斯坦、乌兹别克斯坦、土库曼斯坦、缅甸等国家,目前运行的管道有中亚天然气管线A/B/C线以及中缅天然气管线,中亚天然气管线起于土乌两国边境,从新疆霍尔果斯进入中国境内。中缅天然气管道起于缅甸皎漂港,从云南瑞丽进入中国。在建的管道有中亚天然气管道D线以及中俄东线和西线。

管道天然气的进口现状

数据来源:公开资料整理

中亚天然气管线从土乌边境出发,途径乌兹别克斯坦和哈萨克斯坦,其中乌兹别克斯坦境内的线路长度为525km,乌兹别克斯坦地势东高西低,管道沿线以平原、荒漠地貌为主,地势起伏不大,局部地段为丘陵。在哈萨克斯坦境内的线路长度为线路全长1293km,包括三段,分别为哈乌边境-奇姆肯特段线路,奇姆肯特-阿拉木图(乌孜纳加齐)段线路以及阿拉木图(乌孜纳加齐)-霍尔果斯段线路,最终进入中国境内,与西气东输二线与三线衔接,将天然运输至中国中西部等地。

中亚天然气管线走向详细图解

数据来源:公开资料整理

二、我国天然气管道发展存在的问题

存在问题一:近年来建设发展速度滞后

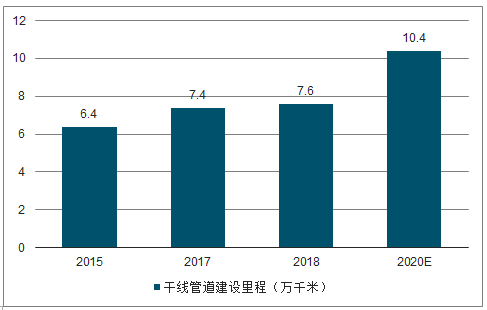

“十三五”期间,受2014与2015年天然气消费增速收窄以及“管网剥离”预期影响,我国天然气管道建设进度滞后。我国《天然气发展十三五规划》提出到2020年全国干线管道总里程达到10.4万公里,干线输气能力超过4000亿立方米/年,管道总里程年均增速为10.2%。实际截至2018年底全国已建成投产天然气长输管道7.6万千米,2015-2018年年均增速仅为5.9%,管道建设进度目前滞后于“十三五”规划的目标。

2010-2020年我国干线管道建设里程(万千米)

数据来源:公开资料整理

存在问题二:管道设施能力不足、效率不高

作为连接上游资源和下游市场之间的桥梁,天然气产业发展高度依赖输配管网、储气库等基础设施,管网建设直接决定着天然气市场利用的规模,因此天然气行业持续、良好的发展离不开相应的强大基础设施建设的支撑。

尽管我国天然气基础设施在近年来有了较快发展,但与国家经济整体发展水平相比依然落后,存在诸多不完善之处。

我国天然气干线管道密度远低于世界平均水平。从天然气管线长度与国土面积比重角度看,截至2017年年底,美国、法国和德国的天然气干线管道密度分别高达44.7米/平方千米、67米/平方千米和106.4米/平方千米,我国的天然气干线管道密度为7.3米/平方千米,约为美国的1/6、法国的1/10和德国的1/15;就运输能力与消费量比重而言,我国天然气管道密度为19.97千米/亿立方米,不足世界平均33.73千米/亿立方米,远低于美国的56.3千米/亿立方米。

我国天然气基础设施与其他国家对比

数据来源:公开资料整理

我国长输干线管网未能覆盖全国,海南、西藏等省区尚未被接入全国长输管道系统,另有超过20%的地级行政单位、约30%的县级行政单位没有接通管道气。

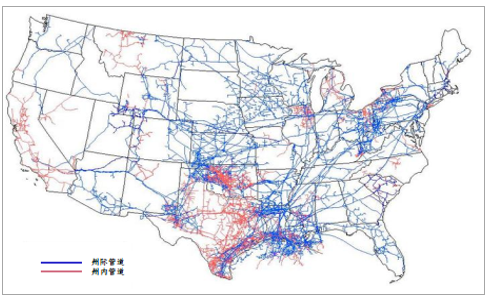

美国与我国国土面积相当,其天然气管网系统高度发达,互联互通程度极高,系统集输配一体化,可在美国48个州的几乎任何地区输送或输出天然气。美国天然气管网包括超过210个管道系统,其中109个州际管道系统,101个州内管道系统,跨州管道的总输气能力已超过42亿立方米/日;干线管道49万千米;压缩机站场约1400座。

美国本土天然气管道系统

数据来源:公开资料整理

存在问题三:运销捆绑依然存在,多重垄断抬高终端价格

天然气管道的自然垄断性质决定了中游基础设施第三方公平开放缺失的条件,将阻止了除现有主体之外的其他供气主体进入国内天然气市场。2018年,国家能源局已形成《油气管网设施公平开放监管办法》已形成送审稿,即将上会审议,目前该办法尚未出台。

管道产业链中间环节费用高,抬高了终端价格,例如2015年前,浙江省终端价格最多的层级高达六级:供应商-省网-市高压管线(4兆帕)-一级城燃-二级城燃-工业园专营权者。众多中间环节,层层加价,最终推高终端价格。

“十三五”期间累计建成干线管道2.14万公里,要完成2020年10.4万公里的目标,2019年和2020年两年间要完成2.8万公里的建设任务。这无疑需要更大的投资和更快的建设进度。

存在问题四:互联互通不够

2018年前,全国基础设施间的互联互通主要集中在企业自发层面。整体三大石油公司仅仅在局部地区进行了互连,在京津冀、长三角和珠三角形成区域性网络,同时也存在不同主体之间以及不同基础设施间的联通。

整体上,我国天然气基础设施在互联互通能力上的不足尤为突出。不同公司间的管道缺乏联通影响天然气保供安全。例如:2016年5月,西气东输武汉等段遭特大洪水侵袭,由于西气东输管线与中国石化川气东送管道间在江苏省内未实行互联互通,对天然气应急供应造成一定影响。

三、我国天然气管道发展展望

新增气源促进中长期管道建设

2019-2020年计划建设天然气干线管道2.8万公里。《天然气发展“十三五”规划》中提出四项重点任务,其中第二项为“加快天然气管网建设”,提出“十三五”是我国天然气管网建设的重要发展期,要统筹国内外天然气资源和各地区经济发展需求,整体规划,分步实施,远近结合,适度超前,鼓励各种主体投资建设天然气管道。规划提出,“十三五”末,天然气干线里程达到10.4万公里。前述,截至2018年年底,我国天然气干线里程7.6万公里,据此计算,2019-2020年期间,天然气干线建设里程约2.8万公里。

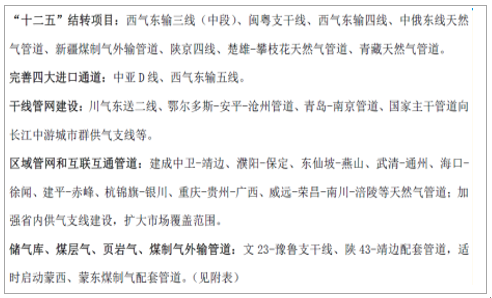

“十三五”长输管道重点项目

数据来源:公开资料整理

“十四五”计划建设天然气干线管道5.9万公里。《中长期油气管网规划》指出,到2025年,我国天然气管网里程将达到16.3万公里,基本建成天然气管道全国基础网络,直线管道和区域管网密度加大,50万人口以上的城市天然气基本接入天然气,用户大规模增长,逐步实现天然气入户入店入厂,全国城镇用天然气人口达到5.5亿。

中长期天然气主干网示意图

数据来源:公开资料整理

中长期进口管道与国内新增气源陆续到位。新气源的确定是主干管网建设的前提。根据我国自身及周边国家资源禀赋,2019-2025年期间,新管道气源增量包括俄罗斯进口天然气、中亚进口天然气、四川盆地常规气、页岩气以及中、西部煤制气项目。

俄罗斯与中亚气源推动进口气及国内配套管道建设。建设在进口天然气管道发展中,目前已进入建设期的中俄东线与中亚D线预计将分别于2020年和2022年全线贯通,其中中俄东线北段进展顺利,预计将于2019年11月投产。中亚气源的引入将促进国内配套输送管道西气东输四线、五线的计划落地,拓宽东西部能源通道,为东部天然气利用发达地区的存量挖潜。此外,根据上游建设进度与管道建设资源协调能力,“十四五”后期,中俄西线天然气进口管道或将开始建设。

中俄东线国内管道规划

数据来源:公开资料整理

国产非常规气增加带动外输管道建设。就国产气源管道发展看,四川盆地天然气增量包括常规气田与页岩气两部分,由于当地利用规模有限,因此将依赖于长输管道向东部、南部外输。目前,四川盆地内现在运的三条外输通道——中贵线、忠武线及川气东送管道,合计外输能力340亿立方米,或难满足四川盆地的常规气与页岩气增量未来的外输需求,“十四五”期间,川气东送复线规划与建设将配合上游增产情况提上日程。此外,结合煤制气项目进展,国内还将适时建设蒙东煤制气、新粤浙煤制气等外输管道。

天然气供应安全推动管道互联互通能力建设。除推动新增气源向需求地区的疏通外,天然气保供也是产业发展的重点任务之一。为实现全国主干网全覆盖、全联通,形成坚强有利的基础设施格局,中长期内的天然气基础设施建设的另一工作重点在干线系统内、干线系统之间以及跨省区市的联络线建设。预计将新建青岛-南京、保定-石家庄-郑州、楚雄-攀枝花、鄂尔多斯-银川、赣湘线、赣闽线、闽粤线、琼粤线、渝黔桂线、青藏线等管输工程,如有必要,还将研究规划华北沿海和东南沿海线LNG互联互通工程。

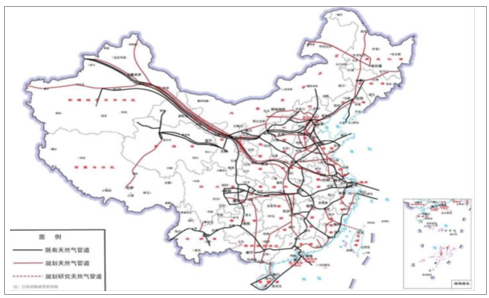

推动管道建设与公平开放,成立国家油气管网公司

管道独立是2019年深化油气体制改革的重点任务。中共中央、国务院在《关于深化石油天然气体制改革的若干意见》明确油气改革的指导思想、基本原则、总体思路和主要任务。其中提出的重点任务之一是:改革油气管网运营机制,提升集约输送和公平服务能力;分步推进国有大型油气企业干线管道独立,实现管输和销售分开;完善油气管网公平接入机制,油气干线管道、省内和省际管网均向第三方市场主体公平开放。

2019年3月5日,李克强总理在《2019年国务院政府工作报告》中指出“深化电力、油气、铁路等领域改革,自然垄断行业要根据不同行业特点实行网运分开,将竞争性业务全面推向市场。”随后,发改委根据政府工作报告将“深化重点行业改革”作为2019年的主要任务之一,明确提出“组建国家石油天然气管网公司,实现管输和销售分开”。

三家国有石油管道公司已于2017年完成“财务独立”。作为天然气改革的重点,国家早在2015年就开始进行天然气管道的“运销分离”工作。2015年12月,中石油管道有限责任公司作为平台公司,整合旗下中石油

东部管道公司(884.15亿元)、中石油管道联合有限公司(1239.22亿元)及中石油西北联合管道公司(690.3亿元)三家公司,评估值合计2813.67亿元。2016年,根据《国家能源局综合司关于做好油气管网设施开放相关信息公开工作的通知》要求,三家国有石油公司开始陆续在公司网站公布油气管网设施情况;2017年,根据国家发展改革委关于印发《天然气管道运输价格管理办法(试行)》和《天然气管道运输定价成本监审办法(试行)》的通知(发改价格规〔2016〕2142号),“三桶油”陆续公布管输成本情况。管输费用的首次监审意味着管道公司早已明晰资产及费用,即完成管道的“财务独立”,为产权独立奠定了基础。

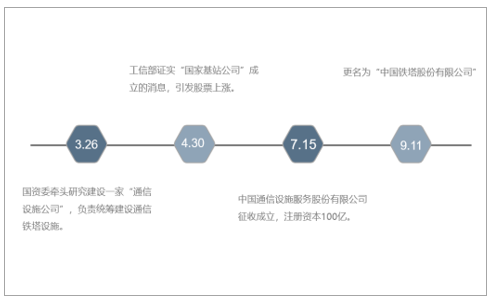

国家油气管道公司或将于2019年上半年成立。我们认为由于国家油气管道公司的资产囊括三家国有石油公司的大部分存量资产,必须在国务院通过其组建方案后进行清查评估,再完成资产交割。参考2014年中国铁塔股份有限公司的组建进度,结合组建方案目前的审批进度,我们认为国家油气管道公司或将于今年上半年成立。

铁塔公司组建时间表

数据来源:公开资料整理

国家管网公司的成立将推动天然气管网大发展。国家油气管网公司的成立将为推动管道公平开放奠定良好的物理基础,随着公平开放准则的出台,直接工业直供用户与城燃等与国家管道公司管道直联的用户有望在双气源甚至多气源中选择,进一步推动天然气消费量的增长;在国家“适度超前”的管道建设原则下,摆脱了原有石油公司运销模式与资本开支的束缚,国家管道公司必将按照国家计划大力推动管道建设计划,提升其主营业务的大发展。

市场空间预测:2025年天然气管道所需投资接近万亿

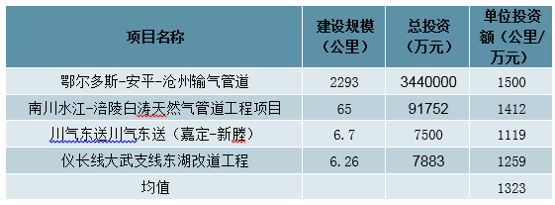

每千米干线管道投资超过1000万元。我们统计了近两年的四条天然气管道投资情况,管道长度从6.26公里到2293公里,四条管道的单位公里投资均超过1000万,平均为1323万元/公里。

例如中国石化鄂尔多斯-安平-沧州输气项目,作为国家“十三五”规划的大型能源项目,鄂安沧管道项目总投资344亿元,主要建设内容包括1条干线和5条支干线,全长2293千米,设计年输气能力300亿立方米。此项目每公里投资额约为1500万元。

近两年天然气管道项目投资情况

数据来源:公开资料整理

2019-2025年干线管道投资规模超万亿。根据“十三五”及“十四五”规划,仅考虑天然气管道,我国在2019-2020年和2021-2025年需要分别有2.8万千米和5.9万千米的建设计划,按干线管道投资1323万元/千米计算,预计两个阶段我国将分别实现新增干线管道建设投资3704亿元和7806亿元,合计11510亿元。

我国长输天然气管线在建线路

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国天然气管道行业市场专项调研及投资前景分析报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国天然气管道行业市场全景调查及投资潜力研究报告

《2025-2031年中国天然气管道行业市场全景调查及投资潜力研究报告》共十四章,包含2025-2031年中国天然气管道行业投资风险预警,2025-2031年中国天然气管道行业投资发展策略,研究结论及建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国天然气管道行业发展现状分析:天然气管网的多气源供气格局进一步完善[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2020年中国天然气管道长度及主要企业经营情况分析[图]](http://img.chyxx.com/2021/10/R5438FVCP1_m.png?x-oss-process=style/w320)