新兴市场资产在全球资产配置中将扮演着愈发重要的角色。新兴市场是一个尚待开发的宝藏。中国投资者应该以长远的目光提早布局、未雨绸缪,才能在全球投资的大潮中占领先机。

关于新兴市场,普通投资者可能有许多误区 – 比如将新兴市场等同于金砖四国(中国、巴西、印度、俄罗斯);比如相比于欧美发达国家,新兴市场的投资只是边缘地位;又比如投资新兴市场风险高、回报低,难以把握。但新兴市场正在迎来一轮新的多年上升周期。在本期的环球易见中,打算用十张图介绍新兴市场。

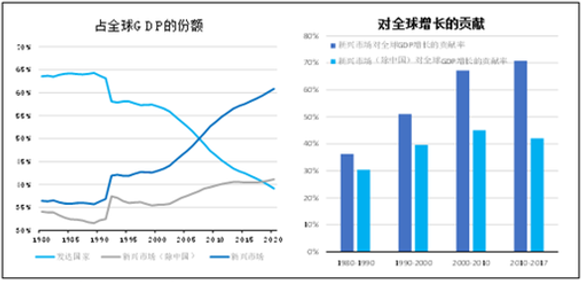

以购买力平价计算,新兴市场占全球GDP的份额已超过50%,在过去7年中,贡献了全球经济70%以上的增长。即使剔除中国后,其余新兴市场的GDP份额也有望在今年超越发达国家。

新兴市场对全球经济增长日趋重要

资料来源:公开资料整理

相关报告:智研咨询网发布的《2017-2023年中国共享经济市场分析调研及发展趋势研究报告》

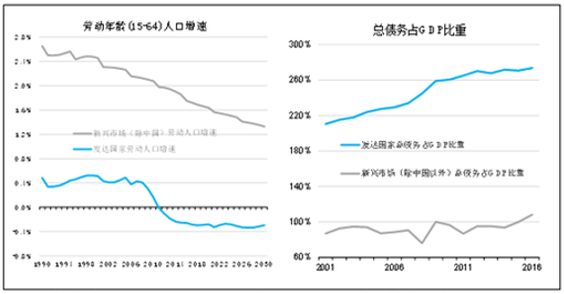

诸多发达国家面临人口老龄化与高债务负担的艰巨挑战,不可避免的将对长期经济增长与投资回报造成负面影响。相比而言,新兴市场的人口红利在可预见的将来仍将维持正增长,且新兴市场仍保持着较低的债务负担,未来仍有广阔的增长空间。

从人口与债务负担看,新兴市场具备更大增长潜力

图2.

资料来源:公开资料整理

尽管新兴市场GDP占比已接近全球60%,但相对于迅速崛起的经济体量而言,新兴市场股票的市值在全球指数范围内依然还有很大的上升空间。以常用的MSCI系列指数为例,当前MSCI新兴市场指数的总市值占MSCI全球指数的比重仅仅不到20%。

相对与经济体量,新兴市场股票市值在全球仍显著落后

资料来源:公开资料整理

从周期调整的席勒市盈率来看,新兴市场当前总体估值水平相对于发达国家股市有着明显的折价。这主要是新兴市场基本面在过去几年中持续恶化的结果。从股票的ROE水平来看,新兴市场相对于发达国家的表现在2009年后显著下滑。然而一旦新兴市场的盈利周期重回上升区间,ROE改善的潜力意味着估值有巨大的提升空间。

相对于发达国家,新兴市场股市在估值与盈利潜力上更具优势

资料来源:公开资料整理

而从历史数据来看,新兴市场股票指数相对于发达国家的表现与相对经济增长情况密切相关,且有着明显的周期性规律。平均而言,新兴市场的兴衰周期大约为7年左右。在2011-2016年持续跑输发达国家股市后,新兴市场可能正在进入新一轮多年跑赢的上升周期。

新兴市场兴衰周期为6-9年,新周期处于开启阶段

资料来源:公开资料整理

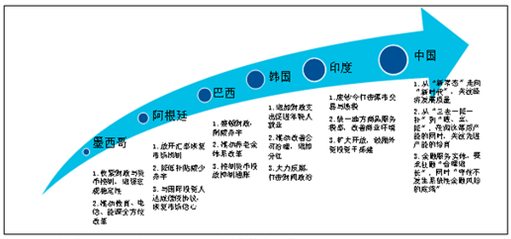

在这周期性规律的背后,是一系列基本面积极因素的推动。全球经济在2016年以后进入了同步复苏阶段。在脱虚向实的指引下,主要国家的经济政策由货币宽松转向财政刺激。而新兴市场在经历了2013-15年的衰退后,当前较高的实际利率水平稳定了汇率。更重要的是,一系列结构改革正陆续在诸多新兴市场发生,以亚太、拉美最为明显。新一届政府纷纷推行一系列市场化、制度化的政策,改善投资者信心并提升长期增长潜力。

改革已在不少新兴市场开启

资料来源:公开资料整理

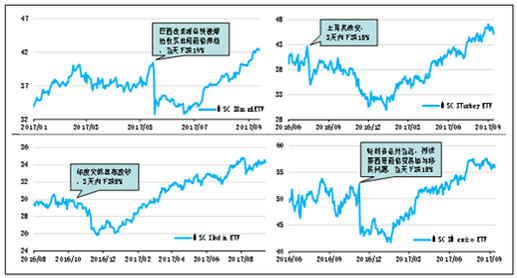

当然,投资新兴市场伴随着较高的风险。新兴市场由于其政治制度、市场机制与对外依赖度等特点,使其资产价格易于出现剧烈波动。在过去两年中,先后看到巴西、土耳其、印度、墨西哥,以及最新的俄罗斯,由于内部或外部政治事件导致市场短期性出现暴跌。但这并非无法应对。随着时间推移,基本面的因素最终将主导市场,短期的波动往往意味着良好的长期入市机会。

新兴市场股市:突发性事件的短期波动能提供良好的长期入市机会

资料来源:公开资料整理

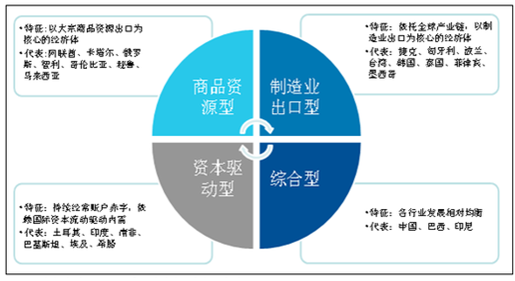

另一方面,人们往往倾向于将新兴市场作为同一类资产看待。但实际上,新兴市场经济体之间的差别非常显著。既有以商品资源出口主导的中东、俄罗斯、和一些拉美国家;也有依托全球产业链,以制造业出口为核心的东欧、亚太、墨西哥;还有主要由全球资本流动所驱动的土耳其、印度、南非;以及各方面发展都相对均衡、内需更强的中国、巴西与印尼等。经济结构上的差异意味着不同新兴市场经济体对于外部宏观因素冲击(如美联储加息、油价飙升或中国放缓)的抵抗能力差异甚大。

新兴市场之间差异显著,不可一概而论

资料来源:公开资料整理

新兴市场之间的差异性与低相关度意味着自上而下的宏观策略能够带来显著的资产配置超额收益。即使用最简单的方式 – 即按照MSCI新兴市场范围内的具体国家指数经汇率调整后等权重买入,自2001年起的年化回报与波动率水平也显著的优于同期MSCI新兴市场的加权指数。

利用不同市场间的差异性与低相关度能获取资产配置的超额收益

资料来源:公开资料整理

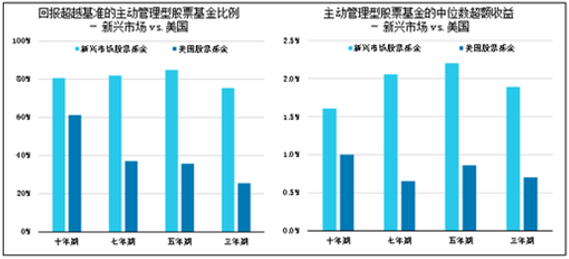

此外,新兴市场经济体市场效率不如发达国家,且中小企业被关注程度较少。这意味着自下而上的主动选股策略亦可创造显著的超额收益。比较了投资于新兴市场与投资于美股的主动管理型股票基金的表现可见,投资于新兴市场的主动管理基金更容易产生长期、显著的超额收益。

自下而上主动管理策略可创造显著的超额收益

资料来源:公开资料整理

总之,在全球宏观环境剧烈变化之际,新兴市场正迎来一轮新的上升周期。当然这一过程绝非一帆风顺。发达国家货币政策的收紧、以及新兴市场自身改革的阵痛都将带来剧烈的颠簸。然而从长期来看,无论是经济增长潜力、人口结构还是资产估值水平,都意味着新兴市场资产在全球资产配置中将扮演着愈发重要的角色。新兴市场是一个尚待开发的宝藏。中国投资者应该以长远的目光提早布局、未雨绸缪,才能在全球投资的大潮中占领先机。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2025年中国体检车行业产业链图谱、市场规模、企业竞争格局及未来前景分析:国产品牌崛起并抢占高端市场,物联网、人工智能等高新技术赋能行业智能化发展[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2025年中国数位板行业发展历程、产业链图谱、行业发展现状、企业竞争格局及未来趋势分析:本土品牌逐步崛起,数位板助力中国文化创意产业发展[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![研判2025!中国金属镓行业产量、分布及重点企业分析:稀散金属新星,中国产量与储量双领先驱动全球需求增长[图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

![2025年中国基因测序服务机构行业技术进展、市场规模及重点企业分析:基因测序技术历经四代发展,广泛应用于医疗科研等领域[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)

![研判2025!中国车载导航行业相关政策、市场规模、装配率及重点企业经营情况分析:车载导航市场规模不断扩大,车载导航装配率不断提升[图]](http://img.chyxx.com/images/2022/0408/54b870b64f647f1fc10474b02796382c9242dcfa.png?x-oss-process=style/w320)

![研判2025!中国儿童安全手表行业发展历程、产业链、发展现状、竞争格局和发展趋势分析:儿童安全手表逐渐崛起,出货量同比有所增长[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)